что делать если на кредитку положил больше денег

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

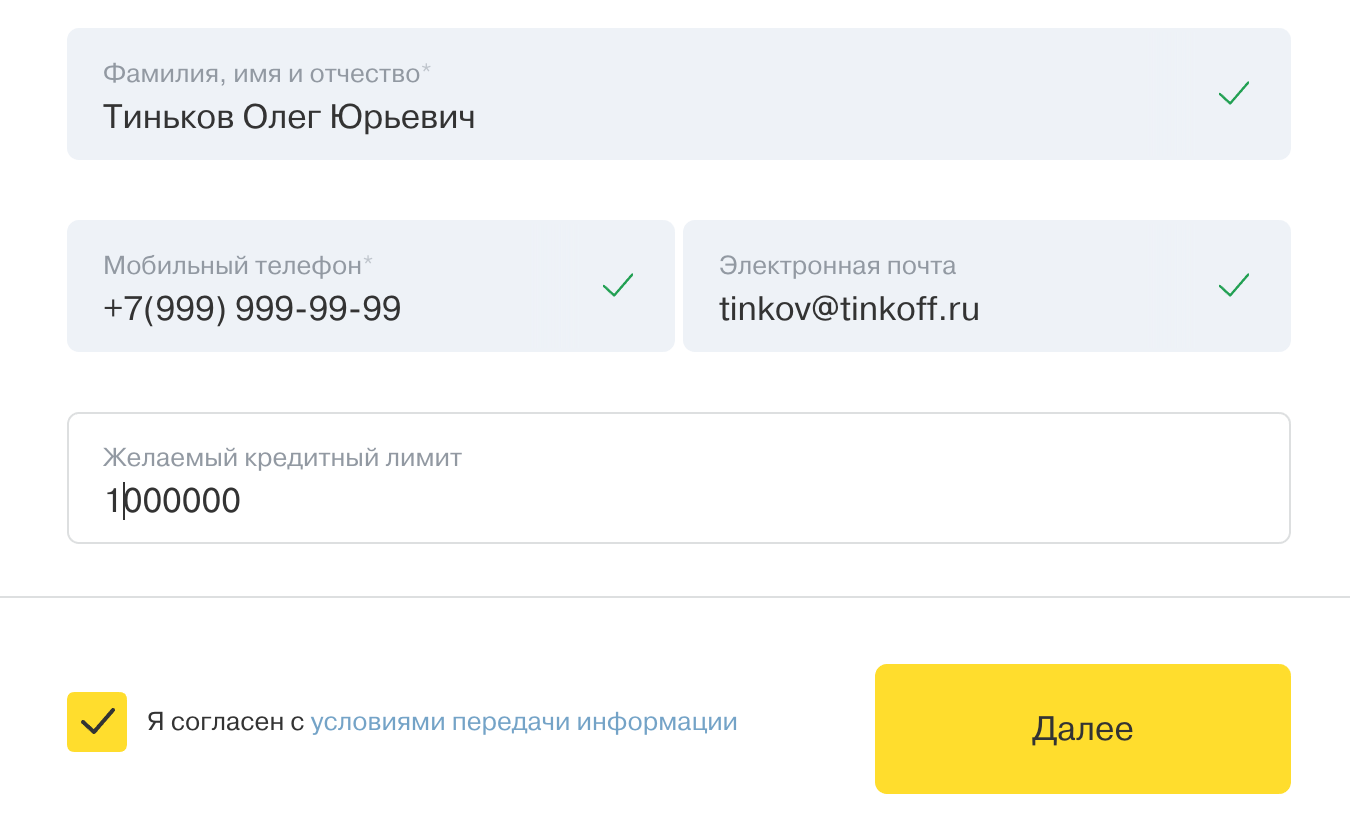

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Можно ли на кредитную карту положить больше денег чем лимит

Способы погашения задолженности

Большинство держателей кредиток пользуются стандартным методом погашения долга – обращаются в банковское отделение. Такой способ позволяет мгновенно зачислить денежные средства на счет, что способствует возобновлению лимита. Но помимо этого варианта, есть и другие, тем более не у каждого клиента есть возможность своевременно посещать банк.

Существующие способы погашения задолженности по кредитке:

Важно! Если гражданин впервые оформил кредитку, то лучше обратиться к сотруднику банка за консультацией. Это позволит выбрать наиболее подходящий вариант пополнения баланса из существующих

Гражданин может либо самостоятельно осуществить зачисление, либо доверить это третьему лицу. Но во втором случае отпадает способ, который подразумевает использование банкомата или терминала, так как для этого обязательно нужен пластик.

Совет! Некоторые кредитные организации не позволяют своим клиентам снимать наличные с кредитной карты. Поэтому лучше всего заняться оформлением сберегательного счета или же «дебетки». Это позволит снять со счета средства в любое удобное время, а также в необходимом размере.

Условия кредитования

Как узнать доступную сумму кредита?

Узнать доступную сумму на вашей кредитной карте вы можете:

на своей персональной странице в Интернет-Банке «Альфа-Клик». Информация о доступном кредитном лимите отражается в поле «Доступный кредитный лимит»;

в круглосуточном Телефонном Центре «Альфа-Консультант»;

запросив выписку в дополнительном офисе Альфа-Банка. Информация содержится в поле «Доступный кредитный лимит»

Обратите внимание, что услуга предоставления выписки платная;

с помощью услуги «Альфа-Чек» и «Альфа-Мобайл».

Что делать, если срок действия моей карты истек?

Срок действия карты указан на лицевой стороне карты. Для получения новой карты взамен карты с истекшим сроком действия вам необходимо обратиться в отделение банка. Для уточнения информации о наличии перевыпущенной карты в отделении банка необходимо обратиться Телефонный Центр «Альфа-Консультант».

Есть ли ограничения по размеру кредита?

Да. Размер кредита (кредитного лимита) устанавливается банком индивидуально для каждого клиента на основании информации, указанной клиентом в анкете.

Сколько кредитов я могу оформить в течение года?

При положительном решении банка вы получаете кредитную карту и можете пользоваться кредитом неограниченное количество раз, без повторной подачи анкеты-заявления. Вы вправе пользоваться кредитом в пределах установленной суммы кредитного лимита. При этом сумма доступная для использования, будет увеличиваться на сумму погашения.

Где я могу узнать, какую сумму я могу еще взять в кредит?

Получить эту информацию вы можете через Интернет-банк «Альфа-Клик», Телефонный Центр «Альфа-Консультант» или в любом отделении Альфа-Банка, запросив выписку по своей кредитной карте.

Как узнать кредитную ставку лично для меня?

Кредитная ставка по карте определяется банком индивидуально для каждого клиента на основании предоставленных документов клиентом.

Особенности использования кредитки

По сути, кредитная карта – это обычная банковская карточка, привязанная к овердрафтному счету. Любые поступления на нее в первую очередь будут списываться в счет задолженности по лимиту. Но никто не мешает обладателям такого пластика использовать его одновременно в качестве дебетового, просто для хранения собственных средств.

Важно! Лимит, установленный по кредитке, ограничивает только сумму заемных средств на ней, а не общий объем счета

Однако, следует учитывать, что если на кредитную карту положить больше денег чем лимит, на способы распоряжения этими деньгами будут наложены некоторые ограничения.

Таким образом, пополнять кредитку сверх лимита вполне возможно. Но пользоваться этими деньгами можно будет только в двух режимах – оставить про запас для погашения будущего долга по овердрафтному счету либо потратить при покупках в онлайн и оффлайн-магазинах. Все прочие операции мало выгодны пользователю.

Как закрыть долг по карте досрочно

В любой момент можно полностью закрыть задолженность по карте. Чтобы совершить досрочное погашение кредитной карты, обратитесь в банк и узнайте, какую сумму вы должны на сегодняшний день. Положите эту сумму на карту и ждите списание очередной ежемесячной выплаты. После этого задолженность обнулится. Специфика продукта такова, что в следующем месяце банк может начислить проценты, если задолженность перетекла в следующий отчетный период. Закройте и эту сумму.

Помните, что гашение долга в полном объеме — это не закрытие карты. Вы по-прежнему будете должны платить за обслуживание, СМС-информирование и другие услуги. Если карта вам не нужна, обратитесь в банк и напишите заявление на ее закрытие.

Периодичность внесения ежемесячных платежей

Как и в случае с обычными кредитами, заемщик обязан каждый месяц вносить ежемесячный платеж в размере не меньше минимального, установленного банком. Но при этом держатель может вносить деньги на счет сколько угодно раз за месяц, и все суммы будут направлены на закрытие минуса по счету.

Важно понимать и то, как именно банк формирует ежемесячный платеж по кредитке. Есть так называемый отчетный период, равный одному месяцу

Для удобства возьмем календарный месяц с 1 по 30 сентября. По прошествии отчетного месяца, то есть в данном случае 1-2 числа заемщик получает СМС-сообщение с суммой и датой платежа, например, внести деньги нужно до 15 числа.

Все операции, сделанные вами в период с 1 по 31 октября, совершаются уже в следующем отчетном месяце, платить за них нужно будет в ноябре.

Важно! Проценты по кредитной карте начисляются не в режиме онлайн, а после отчетного месяца. Поэтому не удивляйтесь, если вы закрыли минус на карте полностью, а в следующем месяце баланс снова стал отрицательным: просто банк начислил проценты за предыдущий отчетный месяц

Как контролировать баланс кредитной карты

Если вы планируете пополнять кредитку сверх необходимой суммы, важно всегда четко понимать, сколько на карте находится собственных средств. Контролировать баланс можно с помощью:

В большинстве случаев никаких арифметических расчетов производить не придется. И в ЛК, и на чеке из банкомата будут указаны две суммы – объем кредитного лимита и остаток собственных денежных средств.

Совет: Старайтесь всегда держать чек или выписку из интернет-банка под рукой, чтобы проще контролировать свои финансы.

Как выгодно внести средства?

Пополнить карточку можно различными методами, выбор того или иного способа внесения средств будет зависеть от нескольких факторов: срочности проведения операции, суммы транзакции, возможностей пластика. Большинство кредитозаемщиков предпочитают действовать проверенным путем: вносить деньги на карту в отделении кредитной организации. Преимуществом такого способа является мгновенное зачисление на счет, однако недостаток тоже есть – много времени может уйти на дорогу к офису банка и ожидание своей очереди.

Какие же еще способы пополнения кредитной карточки существуют? Можно провести транзакцию:

Более полный перечень методов пополнения пластика можно посмотреть на фирменном сайте Сбербанка. Перед внесением первого платежа лучше внимательно прочитать договор кредитования и получить консультацию у кредитного специалиста, попросить менеджера разъяснить вам актуальный тарифы обслуживания карточки, и на основании полученных сведений выбрать наиболее комфортный способ пополнения счета.

Размер ежемесячной выплаты

Как и в случае с любым другим кредитом, минус по кредитной карточке нужно погашать, внося ежемесячные платежи. Но банки по этому продукту не устанавливают фиксированный размер платежа: заемщик сам регулирует размер, платя удобными ему суммами. При этом банк указывает на лимит минимальной ежемесячной выплаты, который держатель продукта должен соблюдать.

Каждый банк сам регулирует размер минимального платежа. Например, могут быть такие варианты его исчисления:

— 5-10% от общей суммы долга, но минимум 500 рублей; — 5-10% от основного долга плюс сумма начисленных за месяц процентов; — фиксированная плата, например, не меньше 3000-5000 рублей в месяц.

Важно! Банк подводит итог за каждый отчетный месяц и указывает заемщику на сумму минимального допустимого платежа. Например, за март нужно заплатить до 20 апреля, за апрельские операции до 20 мая и т

д. Банк закрывает отчетный период (месяц), формирует выписку и ждет внесения платежа.

Лучше не заниматься подсчетами лично — вы можете неверно трактовать алгоритм расчета минимального ежемесячного платежа. Если вы заплатите меньше положенного, это будет расценено как невнесение платежа, банк применит штраф.

Пользуйтесь интернет-банком, подключайте услугу СМС-информирования. Эти сервисы помогут вам всегда держать «руку на пульсе». Банк будет информировать вас о том, какую минимальную сумму нужно внести по итогу отчетного месяца.

Можно ли положить деньги на счет Сбербанка

Сегодня существует большое количество способов для пополнения счета Сбербанка. Среди существующих вариантов можно выделить традиционные, которые не предполагают использования новейших интернет-технологий. К таким способам относится пополнение через кассу отделения Сбербанка или иного российского банка, а также посредством услуги Почты России. Недостатком считается необходимость иметь определенное время для посещения организаций и проведение операции производится на платной основе.

Не менее популярны следующие способы пополнения:

Все способы пополнения можно разделить на две большие группы в виде использования наличного или безналичного перевода. Последний вариант приобретает с каждым годом всю большую популярность и востребованность.

Выгодно ли хранить свои сбережения на кредитной карте

Большинство кредитных организаций призывают своих клиентов превышать установленный по кредитке лимит. Это связано с начислением процентов за хранение на карте денежных средств. На данный момент эта услуга предоставляется следующими банками:

Важно! Перед намеренным превышением лимита для получения процентов, необходимо проконсультироваться с сотрудниками кредитной организации, так как эта программа подразумевает за собой выполнение определенных условий. Помимо вышеуказанного преимущества, существует еще одно

Судебные приставы могут списать с карточки должника денежные средства, согласно судебному постановлению, но это относится только к «дебетке». Кредитная карта останется неприкосновенной, так как на ней числятся средства финансовой организации, а не ее клиента

Помимо вышеуказанного преимущества, существует еще одно. Судебные приставы могут списать с карточки должника денежные средства, согласно судебному постановлению, но это относится только к «дебетке». Кредитная карта останется неприкосновенной, так как на ней числятся средства финансовой организации, а не ее клиента.

Использование кредитной карты

Можно ли по «долларовой» кредитной карте снимать другую валюту, например, рубли?

Да, можно. Вы можете проводить различные операции по кредитной карте (оплачивать товары/услуги, снимать наличные и др.) в валюте, отличной от валюты счета. В этом случае банк автоматически будет осуществлять «списание» с вашего счета Кредитной карты суммы, эквивалентной сумме совершенной операции в другой валюте.

Как контролировать расходы по карте?

Вы можете подключить через Телефонный Центр «Альфа-Консультант» услугу «Альфа-Чек». Эта услуга позволит вам постоянно быть в курсе операций по вашей карте. Вы будете получать уведомление в виде SMS-сообщения:

Сколько раз я могу использовать карту? Есть ли ограничения по количеству покупок?

Вы можете использовать вашу карту Альфа-Банка многократно, совершая покупки в пределах кредитного лимита. Нет необходимости откладывать следующую покупку до момента полного погашения вашей задолженности по предыдущей покупке. Каждый раз, возвращая сумму основного долга, вы восстанавливаете свой доступный кредитный лимит на сумму возвращенного долга и можете снова оплачивать товары и услуги в пределах доступного к использованию лимита.

Могу ли я снимать денежные средства через банкомат в валюте, отличной от рублей РФ?

Да, вы можете осуществить снятие денежных средств как в рублях РФ, так и в долларах США и в евро. Конвертация денежных средств производится по внутреннему курсу банка. Также взимается комиссия за снятие наличных денежных средств в соответствии с действующими тарифами.

Можно ли класть на счет кредитной карты собственные деньги и начисляются ли на них проценты?

В случае, если по вашей кредитной карте есть задолженность, то все денежные средства, которые вы будете размещать на счете карты будут идти в счет погашения задолженности. Если по вашей карте задолженность отсутствует, то вы можете размещать собственные средства, на сумму собственных средств проценты не начисляются.

Могу ли я сделать перевод по Кредитной карте на карту другого банка/другую организацию?

Вы можете осуществить перевод с кредитной карты на любую кредитную или дебетовую карту другого банка с помощью сервиса перевода с карты на карту на сайте банка. За перевод взимается комиссия в размере 5,9% от суммы перевода.

Перевод с кредитной карты в сторонние организации невозможен.

Можно ли положить деньги на кредитную карту

Можно ли «закинуть» больше денег?

Категорического запрета такой операции Сбербанком не предусмотрено, эта ситуация не описана в кредитном договоре. Банковские сотрудники даже советуют заемщикам перечислять на реквизиты больше средств, чем нужно, чтобы ежемесячный платеж погашался своевременно и в полном размере. Однако хранить деньги на кредитном счете может быть невыгодно держателю карточки, об этом свидетельствуют некоторые факты.

Почему же такая процедура невыгодна владельцу карты? Пополнение кредитного счета будет бесплатным, а вот за снятие наличности, если необходимость в ней возникнет, придется уплатить банку комиссионный сбор. Система не будет делить средства на балансе на «личные» и «кредитные», поэтому за снятие своих же накоплений будет взиматься процент. Так физическое лицо будет нести убытки.

Однако сейчас стали выпускаться кредитные карточки, предполагающие начисление небольшого процента на остаток денежных средств. Здесь необходимо соотнести выгоду от такого предложения и возможные убытки. Поэтому тщательно изучите условия по вашему пластику, возможно, банк расширил её возможности и хранение денег на ней будет оправдано.

Некоторые финансово-кредитные учреждения предусматривают ограничение на снятие наличности с кредитки. Поэтому чтобы предотвратить возможные неудобства лучше оформить дополнительную дебетовую карточку или открыть сберегательный вклад, позволяющий взять со счета средства в необходимом размере и в нужное время.

Личный опыт: я неправильно использовала кредитки и жалею об этом

Как я оформила первую кредитку

Первую кредитную карту я открыла в 2016 году «на всякий случай». Тогда я не нуждалась в дополнительных деньгах и имела стабильный заработок, которого хватало на основные нужды. Признаться честно, я стала жертвой маркетинговых уловок — зарплатный банк предложил кредитку с выгодными условиями. Я согласилась. Спойлер: позже из-за смены работы эти условия изменились на стандартные.

Кредитный лимит составил 116 тысяч ₽ и первый год лежал на карте нетронутым. Было приятно осознавать, что у меня просто есть некая финансовая подушка на случай незапланированных трат.

Открыть кредитку с большим льготным периодом

Такими расходами стал отпуск на двоих с моим молодым человеком. За две недели отдыха за границей я потратила около 100 тысяч ₽. Накоплений у меня не было, поэтому деньги на путешествие пришлось снимать с кредитной карты. На тот момент я посчитала, что легко закрою обязательства перед банком меньше чем за год, отдавая ежемесячно по 10–15 тысяч ₽ (зарплата позволяла). Тем не менее мне это не удалось. Я оказалась не готова сократить свои стандартные ежемесячные расходы. За год я выплатила половину суммы, оставалось еще 50 тысяч ₽ и проценты (на тот момент 10,8%), то есть 55 400 ₽. Их я так и не покрыла.

Я довольно быстро привыкла рассчитывать на деньги, находящиеся на кредитке, как на часть своего бюджета. Вовремя вносила минимальный ежемесячный платёж и тут же тратила зачисленные на счёт средства на импульсивные покупки и развлечения, а порой и на бытовые расходы. При этом мне было гораздо проще потратить деньги с кредитки, чем с обычной зарплатной карты.

Почему кредитные деньги тратить легче

При пользовании кредитной картой не создается ощущения траты собственных средств. Ты их не зарабатывал, ты тратишь чужое. Конечно, стоит помнить, что отдавать придётся уже свои деньги. Пока не появится ощущение, что эти деньги необходимо вернуть, человек не сможет нормально пользоваться кредитными картами.

При этом использование кредитной карты может влиять на частоту импульсивных покупок. Люди оплачивают за счёт кредитных средств жизнь, которую не могут себе позволить. Они совершают покупки, которые не приносят им ничего, кроме желания большего, а количество денег при этом уменьшается.

Как избежать спонтанных трат

Чтобы предотвратить импульсивные покупки, есть простой способ — ходить в магазин со списком и следовать ему. Отмечайте в списке то, что действительно необходимо, а в самом магазине не выбирайте ничего дополнительного. Если нужны кроссовки, потому что старые уже совсем плохи, то не надо покупать пиджак, куртку и шапку — это будет импульсивной покупкой. Подходите к составлению списка взвешенно и вписывайте в него пункты дома в спокойной обстановке.

Также, чтобы избежать необдуманных покупок, желательно оградить себя от рекламы на время шопинга и плотно поесть перед походом в магазин: голодные люди часто совершают больше покупок.

Если не получается спланировать свой месячный бюджет и понять, сколько денег необходимо на жизнь, то лучше обратиться к специалисту и начать повышать финансовую грамотность. Если же вы поймали себя на мысли, что привыкли сорить деньгами — то это уже вопрос к психотерапевту, требующий отдельной проработки. При этом мы не говорим о конкретных диагнозах, таких как шопоголизм или собирательство.

Как у меня появились новые кредиты

Когда деньги на кредитке закончились и оставалось только вносить ежемесячные платежи, я завела вторую карту. Потом появилась третья и четвертая. И все они для меня работали по одной и той же схеме: я тратила основную сумму на относительно важные вещи: съём квартиры и поддержание уровня жизни в период, когда я осталась без работы, на дополнительное образование, на отпуск при полном выгорании, на платежи по предыдущим кредиткам. А далее не покрывала сумму долга: вносила обязательные ежемесячные платежи, дожидалась статуса «оплачено» и тратила только что положенные на кредитку деньги. Про льготный период я тут же забывала: у меня просто не было необходимой суммы для покрытия задолженности за месяц-два.

В итоге баланс всех четырёх кредиток стабильно держался на нуле. Я не уходила в минус, но и от долгов не избавлялась: сумма, необходимая для платежей, оказалась для меня критической, и отдавать столько денег безвозвратно уже не было возможности. В тот период я платила банкам за кредитные карточки почти 23 тысячи ₽ в месяц.

Сколько я была должна по 4 кредитным картам

| Банк | Росбанк | Русский стандарт | Тинькофф | Сбербанк |

|---|---|---|---|---|

| Сумма кредита | 116 000 ₽ | 50 000 ₽ | 210 000 ₽ | 115 000 ₽ |

| Годовой процент (вне льготного периода) | 24,9% | 21,9% | 29,9% | 23,9% |

| Ежемесячный платёж | 2400 ₽ 3% от основного долга | 3500 ₽ 7% от основного долга | 11 500 ₽ Не более 8% от основного долга, минимум 600 ₽ | 5593 ₽ 3% от основного долга |

| Платёж за использование кредитных средств (онлайн-покупки) | 2400 ₽ | 1525 ₽ | 5346 ₽ | 2269 ₽ |

| Льготный период | До 62 дней | До 55 дней | До 55 дней | До 50 дней |

К обязательным платежам по кредитным картам в какой-то момент прибавился и кредит на 280 тысяч ₽ в Тинькофф Банке. По нему я платила 13 300 ₽ ежемесячно (кредит был рассчитан на 3 года, 23% годовых). Его я взяла для вложений в общее дело со своими друзьями, однако выплачивала полностью сама.

В итоге я больше года отдавала банкам 36 тысяч ₽ в месяц на закрытие долговых обязательств. На тот момент это составляло половину моего дохода, и жизнь казалась мне каким-то кошмаром, зацикленном на постоянном поиске денег.

Постоянное чувство «должника» может привести к негативным психологическим последствиям разной степени тяжести: от стресса и страха до психосоматических заболеваний. Ощущение долга очень давит.

При этом стресс чаще всего возникает у людей, которые не повышают свой заработок, а просто тратят то, что имеют. А когда в дверь стучатся коллекторы, у человека может возникнуть ощущение отсутствия контроля над собственной жизнью.

Как я вышла из ситуации

Не скажу, что моя кредитная ситуация полностью разрешилась. Я всё так же ежемесячно отдаю банкам весомую часть своего дохода. Но три действия позволили мне сократить выплаты и сделать жизнь более комфортной.

1. Я рефинансировала кредит и одну из кредитных карт

Вместо оставшегося невыплаченным кредита Тинькофф Банка и находящейся на нуле их же кредитки я оформила кредит в Сбербанке. Он рассчитан на 5 лет и составил 300 тысяч ₽. Процентная ставка по нему — 16,9%. В итоге я плачу 6920 ₽ вместо 23 800 ₽ в месяц. Это, конечно, растянуло мои долговые обязательства по времени, но позволило уменьшить ежемесячные траты, снизив их до комфортной для меня суммы.

Выплаты по другим кредитным картам остались, но я избавилась от двух самых больших платежей. Суммарно мои платежи сейчас составляют 18 423 ₽ — почти в два раза меньше, чем год назад.

После рефинансирования я почувствовала себя легче психологически. Моментально потратив всю сумму на закрытие долгов по двум продуктам, я уже не имела возможности взять немного денег на какую-либо покупку. Точно так же я не могла потратить средства, внесённые по кредиту. Мне оказалось морально легче погашать задолженность, лишившись возможности «вернуть в оборот» часть уплаченной суммы.

2. Я начала больше зарабатывать

Как бы банально это ни звучало, в ситуации с долговыми обязательствами пришлось искать способы дополнительного заработка. Жертвуя личным временем, я набрала много подработок на фрилансе.

Повысив уровень дохода, я смогла перестать пользоваться остатками средств после оплаты ежемесячного платежа на кредитных картах. Теперь я вношу суммы сверх минимального платежа и постепенно закрываю все обязательства перед банками. Надеюсь в скором времени избавиться от большинства долгов.

3. Уменьшила импульсивные расходы

Я не ставлю себе жёстких ограничений в покупках. Но прежде чем что-либо купить, я обдумываю необходимость трат в течение нескольких дней, а иногда и недель. Это позволяет защититься от импульсивных покупок, а иногда даёт неожиданные варианты экономии.

Например, пока я решала, купить ли мне билет на концерт одной из любимых музыкальных групп, нашла способ попасть на него бесплатно, сэкономив 1,5 тысячи ₽. Или, находясь в поиске услуг SPA-салонов почти две недели, неожиданно для себя дождалась акции, где программа, которую я выбрала, подешевела на 3 тысячи ₽.

Как избавиться от больших задолженностей по кредитным картам

Самый простой выход из аналогичной ситуации — это рефинансирование или реструктуризация действующих кредитных карт.

Их можно объединить в один общий кредит: потребительские кредиты в большинстве случаев дешевле, чем кредитные карты (не считая микрофинансовых организаций, кредитная карта — один из самых дорогих банковских инструментов). Кредит нужно подобрать так, чтобы его сумма покрывала все наши долги по кредитным картам. При этом выбираем такой срок кредитования, чтобы ежемесячный платёж составлял не более 30–40% от дохода. Если мы увеличим кредитную нагрузку, то загоним себя в замкнутый круг и будем вынуждены прибегать к кредитной карте. Поэтому важно выбрать оптимальный размер платежа: чтобы не было большой переплаты и кредит не растягивался на 10 лет, но и при этом сумма была комфортной и не пришлось прикрываться другими кредитами.

Если нет возможности рефинансировать кредитную карту, то для скорейшего погашения задолженности можно ежемесячно вносить значительно больше обязательного платежа.

Для этого нужно рассчитать разницу между доходами и фиксированными минимальными расходами. Оставшаяся сумма в большей степени должна идти на покрытие кредитов. Например, если человек получает 50 тысяч ₽ и тратит 30 тысяч, у него остаётся 20 тысяч ₽, а минимальный ежемесячный платёж, допустим, 10 тысяч, то на погашение лучше отправлять как минимум 15–18 тысяч ₽.

Важен баланс: переходить на хлеб и воду не требуется, но закрытие кредитных карт должно быть одной из финансовых целей. Но те, кто попадает в такие ситуации, – обычно люди со слабой финансовой дисциплиной, и им действительно сложно так поступать. Тем не менее стоит минимум половину свободного дохода отправлять на досрочное погашение кредитов.

Выводы: мои ошибки при использовании кредитных карт

Спустя какое-то время жизни в кредит я поняла, что совершила кучу ошибок.

Я не особо старалась подобрать выгодный тариф

Брала то, что давали. При получении первых кредитных карт меня это не интересовало, так как казалось, что я не воспользуюсь этими деньгами, а если и воспользуюсь, то смогу покрыть их здесь и сейчас.

Выбрать выгодную кредитку

С ростом числа кредитных карт, появлением кредита и снижением официальной заработной платы всё меньше банков готовы были предоставить мне услуги кредитования. Тогда я просто начала оформлять кредитные карты там, где их одобряли, не пытаясь найти более выгодных условий.

Я не пыталась закрыть кредитные карты

Кредитные карты создавали у меня иллюзию свободных денег. Я считала, что достаточно вносить ежемесячный платеж вовремя, после чего можно продолжать пользоваться кредиткой. При этом я вносила только минимальный платёж.

Если присмотреться к выписке с карты, то большая часть этих денег уходит на погашение процентов за использование карты. На покрытие самого кредита остаются мизерные суммы. Покрытие долга растягивается на бесконечное число лет.

Мне казалось, что, добросовестно внося обязательный платёж в течение нескольких месяцев, я значительно сокращаю сумму долга. А потом выяснялось, что вместо 115 тысяч ₽ я должна банку 110 тысяч ₽. А так как денег не хватало, то я только растила свои долги, поддерживая баланс карты на нуле. Поэтому теперь я систематически вношу суммы, превышающие минимальный платеж.

Я игнорировала льготный период

Начиная пользоваться кредитками, я не учитывала сроки беспроцентного покрытия долга. Мне казалось это ненужным. Хотя сейчас я осознаю, что могла бы перевести на кредитную карту необходимую сумму в течение льготного периода и просто несколько ужаться в расходах на этот месяц. Или даже перевести на кредитную карту всю зарплату, а после снять часть на жизнь, компенсируя потраченные средства в следующем месяце, но уже вновь на условиях беспроцентного погашения долга.

Я постоянно открывала новые кредитные продукты

Изначально каждая новая кредитка казалась мне способом оплачивать предыдущую без удара по моему бюджету. Но очень быстро схема срывалась, и вместо одного долга образовывалось два. Чтобы оплачивать уже две кредитки, я заводила третью. И так по кругу. В итоге долги только росли.

Я не умею распоряжаться деньгами в целом

У меня были проблемы не только с финансовой грамотностью, но и простейшим распределением средств. Я тратила деньги с кредитных карт бездумно. Например, покупала одежду, соответствующую трендам на момент приобретения — и большинство из этих вещей спустя несколько месяцев раздавала, перепродавала или складировала в дальнем углу шкафа.

Подобные импульсивные покупки составили около трети всех моих трат по кредитным картам. Причём я бы никогда не совершила их просто с зарплаты. Именно ощущение, что средства на кредитке — это какой-то бонус к моему основному доходу, давало мне совершать одну ненужную покупку за другой.

Чтобы не оказаться в ситуации постоянно растущих долгов, надо стараться не пользоваться кредитными картами для каких-то регулярных покупок. Обычно кредитка актуальна, если мы едем в отпуск, бронируем отель и необходимо указать кредитную карту для подтверждения брони. В таком случае кредитная карта очень удобна. В остальном она вызывает иллюзию, что у нас больше денег — и у человека со слабой финансовой дисциплиной всегда будет возникать соблазн эти деньги потратить. В первую очередь нужно учиться жить по средствам и использовать кредитку как подстраховочный инструмент для разовых обстоятельств.

Также рекомендуется не подтверждать банкам увеличение кредитного лимита. Это тоже ловушка, которая очень быстро затягивает. Вам дают 50 тысяч ₽, потом расширяют до 90 тысяч, потом до 150. И в какой-то момент по сумме это становится обычным потребительским кредитом, но со ставкой 30% годовых, то есть с довольно высокими штрафными санкциями.