что делать если неправильно заполнил декларацию 3 ндфл в личном кабинете налогоплательщика

ФНС признала наличие ошибок в личных кабинетах

Многие налогоплательщики, заполнявшие в этом году декларации онлайн, столкнулись с тем, что данные из справок 2-НДФЛ, которые выгружены в личные кабинеты (далее — ЛКН), отличаются от сведений в тех справках 2-НДФЛ, которые выдали брокеры. ФНС России признала, что сведения в ЛКН подтягиваются некорректно, хотя налоговые агенты направляли актуальную информацию.

Налоговые агенты были обязаны отчитаться перед налоговой инспекцией о доходах физлиц за 2020 год не позднее 1 марта 2021 года (п. 2 ст. 230 НК РФ). ФНС выгрузила справки 2-НДФЛ в личные кабинеты налогоплательщиков. Но на данный момент в этих справках содержатся ошибки. Например, зачастую пропущены какие-либо коды вычетов (208, 209, 210 и 222) и суммы по ним.

В связи с технической ошибкой при заполнении декларации 3-НДФЛ автоматически подтягиваются некорректные данные, что приводит к образованию долга перед бюджетом, так как не достаёт суммы вычетов.

ФНС России в своём письме от 22 апреля 2021 г. № БС-4-11/5566@ признаёт, что при проведении тестирования ЛКН выявлено некорректное отражение кодов вычетов, применяемых к доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 НК РФ, а также некорректное их отражение в налоговой декларации 3-НДФЛ, заполняемой посредством указанного сервиса.

В настоящее время указанная проблема устраняется Федеральной налоговой службой.

Есть несколько вариантов, в зависимости от цели заполнения декларации.

1. Ваша цель — задекларировать доходы, по которым не было налогового агента.

Например, при получении иностранных дивидендов. В этом случае вы не обязаны вносить данные из справки 2-НДФЛ. Значит, все сведения в ЛКН из справок 2-НДФЛ можно удалить.

2. Ваша цель — применение налоговых вычетов.

Если одного источника дохода хватает, чтобы применить вычеты, то остальные источники можно удалить (п. 4 ст. 229 НК РФ). Например, если вы хотите применить вычет на взносы на ИИС к зарплате, и её хватает, чтобы получить возврат полностью, то можно оставить только 2-НДФЛ от работодателя.

Такие инвестиционные вычеты, как по долгосрочному владению ценными бумагами (подп. 1 п. 1 ст. 219.1 НК РФ), по переносу убытков прошлых лет на будущие периоды (ст. 220.1 НК РФ), на доход по ИИС (подп. 3 п. 1 ст. 219.1 НК РФ), можно применять только к доходам, полученным от операций с ценными бумагами и производными финансовыми инструментами (ПФИ). В этом случае без справки от профучастника не обойтись.

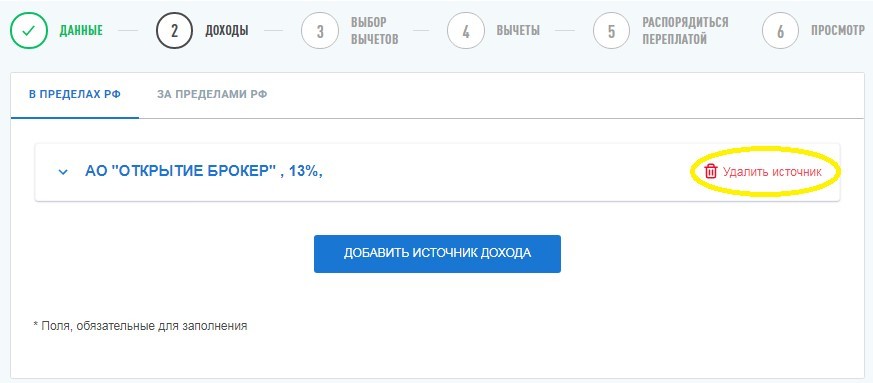

Советуем до устранения ошибки при заполнении декларации 3-НДФЛ удалить данные, которые автоматически подтянулись в ЛКН из справки 2-НДФЛ, и внести корректные сведения из справки вручную.

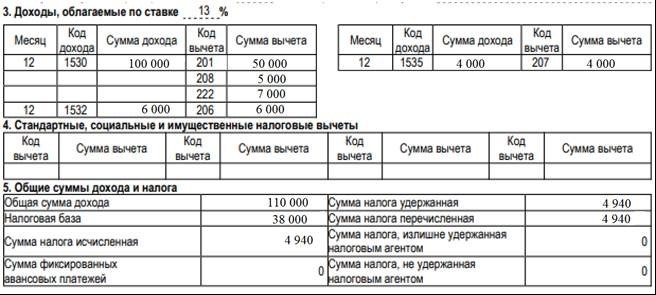

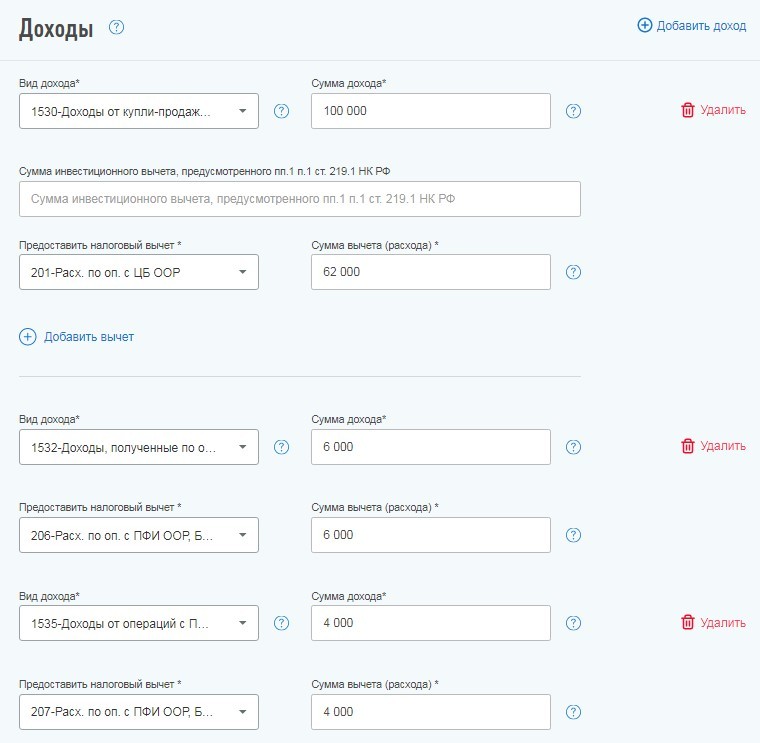

Давайте рассмотрим на примере, как перенести в ЛКН показатели из актуальной справки 2-НДФЛ, которую вы получили у своего налогового агента (при наличии кодов вычета 222 и 208).

На данный момент ЛКН не даёт возможность отразить вычеты по коду 222 и 208, поэтому суммы по этим вычетам нужно прибавить к сумме вычета, который находится выше. В нашем случае — к вычету по коду 201.

Коды доходов и вычетов утверждены Приказом ФНС России от 10.09.2015 № ММВ-7-11/387@.

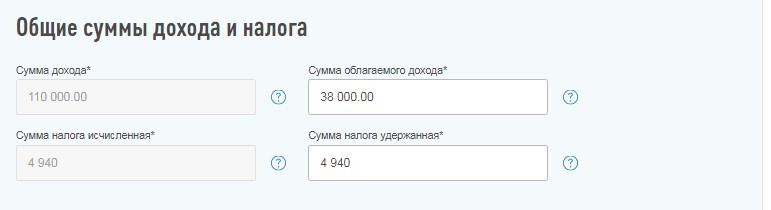

Когда вы перенесли информацию о доходах, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база, вам также следует указать сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

Понравилась статья? Помогите сделать следующую ещё лучше – присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

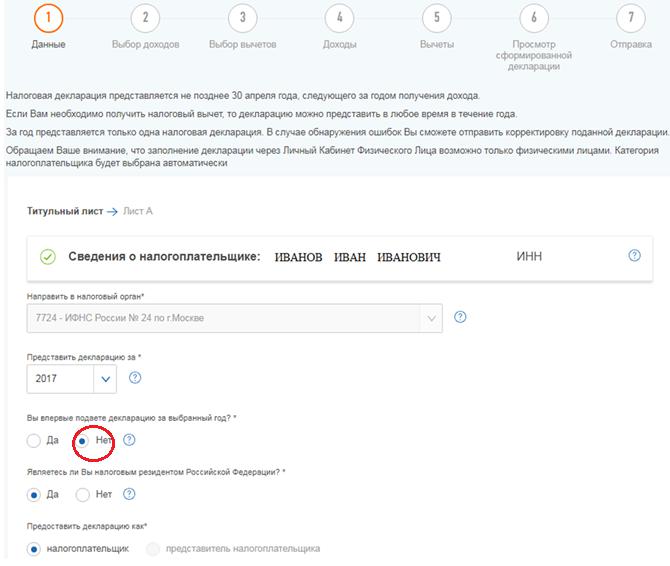

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

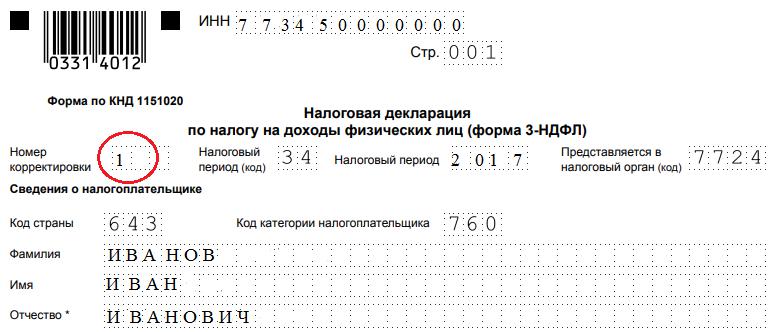

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

9 ошибок при получении налоговых вычетов

Неправильно поданные документы на налоговый вычет могут привести к отказу в выплате или даже более серьёзным проблемам. Мы попросили финансовых экспертов рассказать о типичных ошибках при получении вычетов и том, как их не допустить.

1. Не контролировать процесс принятия документов

При электронной подаче всегда нужно проверять, что все документы приняты налоговой службой. Отследить это можно в разделе «Сообщения» личного кабинета на сайте nalog.ru.

2. Не прикладывать документы, подтверждающие право на вычет

В НДФЛке рассказывают, что часть людей забывают приложить некоторые документы, необходимые для получения налоговых вычетов, или совсем не прикладывают ничего, отправляя только одну налоговую декларацию. Специалисты напоминают, что декларация — это, по сути, просто заявление о намерении получить вычет. Но подтверждать заявление нужно именно документами.

Проверяйте пакет документов перед его отправкой в налоговую инспекцию. Если вы хотите получить налоговый вычет при покупке жилья, то отправить нужно:

налоговую декларацию (3-НДФЛ);

справку о доходе 2-НДФЛ (дают на работе);

копию договора купли-продажи жилья или выписку о праве собственности;

копию акта приёмки-передачи жилья;

кредитный договор (если есть ипотека);

копии квитанций об оплате полной стоимости недвижимости;

копию свидетельства о браке (если покупали супруги);

письменное заявление о распределении имущественного вычета между супругами (если муж и жена хотят получить вычет);

банковские реквизиты для получения денег.

Помните, что для разных ситуаций предусмотрен разный набор документов. Например, если вы хотите получить вычет по ИИС, то вместо документов по квартире нужно прикладывать договор об открытии счёта, договор о брокерском обслуживании, документы о переводе денег, справки 2-НДФЛ и 3-НДФЛ. Воспользуйтесь подсказками на сайте налоговой инспекции.

3. Не учитывать право вычета при уплате налогов

Если вам необходимо заплатить налог с продажи имущества, то проверьте, есть ли у вас право на получение вычетов. Можно обратиться за консультацией к специалистам, которые изучат вашу ситуацию и позволят получить все положенные деньги, не переплатив свои. Стоимость таких услуг может составлять от 499 до 10 000 ₽.

4. Повторно получать вычет

Независимый финансовый советник Ирина Иванова напоминает, что в 2014 году вступили изменения в Налоговый кодекс, позволяющие получить вычет по нескольким объектам недвижимости. Это привело к тому, что некоторые люди, получившие вычет до 2014 года, вновь стали просить вычет или его остаток. В итоге одни получили отказ, а другим налоговый вычет был предоставлен повторно. Во втором случае это происходило по ошибке — из-за смены места жительства, когда менялась налоговая инспекция, рассматривающая вопрос о возврате.

Помните, что при повторном получении имущественного вычета вас могут обвинить в необоснованном обогащении. Если вычет предоставлен по ошибке налогового органа, то требование о взыскании может быть заявлено в течение трёх лет с момента принятия ошибочного решения.

5. Запрашивать вычет в неправильной последовательности

У покупателей недвижимости есть возможность получить два вида вычетов:

имущественный вычет при покупке недвижимости (до 260 тысяч ₽);

имущественный вычет по процентам, уплаченным по ипотечному кредиту (до 390 тысяч ₽).

Важно, что имущественный налоговый вычет с процентов, уплаченных по ипотечному договору, предоставляется только на один объект, напоминает Ирина Иванова. Если вы получили вычет на проценты по ипотеке на одну квартиру, то по другой недвижимости уже не сможете его получить.

Также некоторые путают время подачи документов на вычет. Имущественный вычет по новостройкам предоставляется с момента получения акта приёма-передачи или даты регистрации в собственность. А не с момента заключения договора долевого строительства, как многие считают.

Нужно подавать документы на вычет в такой последовательности:

Если купили новостройку, то сначала нужно дождаться сдачи дома в эксплуатацию и получить акт приёмки-передачи квартиры.

6. Запрашивать остаток социального вычета

Перенести на другие налоговые периоды можно только имущественный налоговый вычет. В 2020 году можно подать декларации за 2019, 2018 и 2017 годы. При этом социальный налоговый вычет можно получить только за тот год, когда были расходы. Оплатили лечение в 2018 году, за 2018 год и можно получить этот вычет, поясняет Ирина Иванова. Остаток социального налогового вычета на другие налоговые периоды не переносится. Не смогли получить полностью вычет за год — остаток пропадает.

Следить за сроками получения вычета. Стараться получить сразу все вычеты за прошлый год. Если не получается, то можно сначала запросить социальные вычеты (образование или лечение), а потом за имущественные (при покупке квартиры).

7. Подавать документы не в ту инспекцию

Документы для получения налогового вычета нужно подавать по адресу регистрации, а не фактического проживания, напоминает эксперт Национального центра финансовой грамотности Евгения Баранова. Люди часто путаются в адресах. По словам эксперта, инспектор просто откажется принимать документы, если адрес регистрации не совпадает с инспекцией, которая его обслуживает.

«Если вы живёте далеко от места, где прописаны, и не имеете возможности подать декларацию лично, то есть два выхода: подать её через личный кабинет на сайте nalog.ru либо отправить почтовым отправлением с обязательной описью вложения», — советует Евгения Баранова.

8. Получать вычет с материнского капитала

При расчёте суммы налогового вычета нужно вычитать сумму вложенного маткапитала из общей суммы расходов, так как он не входит в доходы, облагаемые по ставке 13%. Например, в 2019 году была приобретена квартира стоимостью 2,2 миллиона ₽. Из средств маткапитала было внесено 450 тысяч. Тогда в программе «Декларация 2019» в окошко «Стоимость объекта (доли)» нужно внести сумму 1,75 миллиона ₽ (2 миллиона — 450 тысяч ₽). В противном случае есть риск получить повестку из суда, куда обратится налоговая с иском о взыскании суммы необоснованного обогащения.

В каких ещё случаях можно столкнуться с проблемами

Военнослужащий М.А. Литвинов купил квартиру в Ленинградской области за счёт денег из федерального бюджета (по военной ипотеке). После этого он запросил налоговый вычет. Налоговая инспекция вернула ему 258 908 ₽. Потом против военного возбудили уголовное дело за мошенничество, поскольку тот получил вычет незаконно, и признали его виновным. К счастью, Конституционный суд оправдал Литвинова, но деньги ему пришлось вернуть.

Не запрашивать налоговый вычет с суммы материнского капитала.

9. Просить больше, чем заплатили налогов

Специалисты сервиса Kazzna.ru часто наблюдают такую ошибку: клиенты пытаются получить возврат на сумму больше, чем оплачено налогов. Например, человек зарабатывает 40 тысяч ₽ в месяц и за год платит налогов с дохода по ставке 13% на сумму 62 400 ₽. Запрашивать возврат 100 или 200 тысяч ₽ сразу бессмысленно. Налоговая инспекция сможет вернуть не больше 62 400 ₽.

Самостоятельно подсчитать сумму уплаченных налогов по формуле: размер зарплаты*12*0,13 = уплаченный налог. Ещё сумма налога написана в справке 2-НДФЛ. Запрашивать вычет нужно на сумму не более уплаченных налогов. Если вы хотите получить вычет по недвижимости, то оставшуюся часть можно запросить в следующие годы.

Налоговая вернула приложенные документы. Что делать?

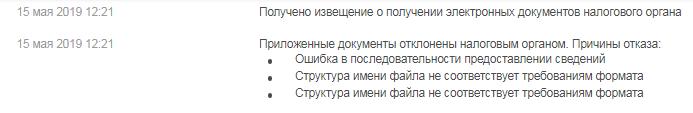

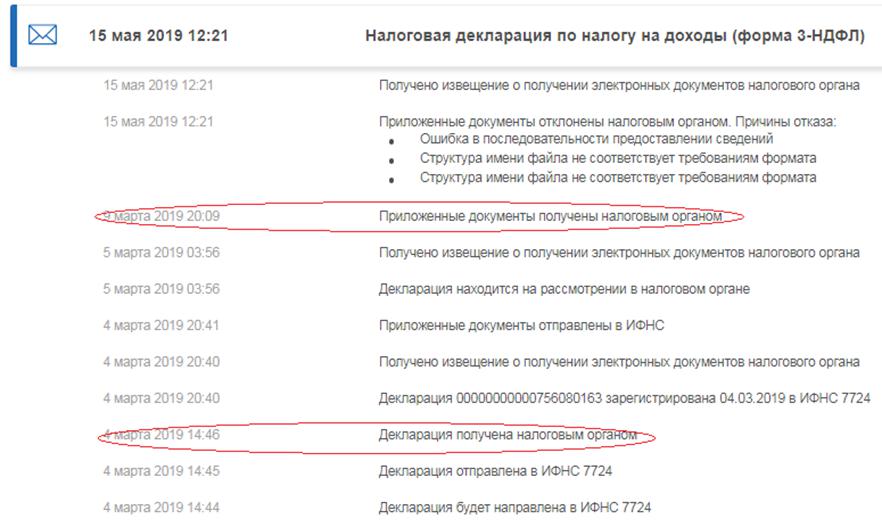

В середине мая многие, кто ранее подал декларацию 3-НДФЛ через личный кабинет налогоплательщика, получили сообщение о том, что приложенные документы отклонены налоговым органом. Мы разобрались, что произошло.

Не только вы столкнулись с подобным отказом. Лично по моей декларации пришла аналогичная ошибка.

По словам налоговой инспекции, это массовая ошибка, произошедшая в личном кабинете, но физически инспекторы получили все документы и ведут проверку должным образом. Если сомнения не уходят, вы можете позвонить в свою налоговую в отдел камеральных проверок и уточнить информацию по вашей ситуации, либо, что более действенно, позвонить на горячую линию 8-800-222-22-22, и специалист по внутренним каналам оперативно соединит с вашей инспекцией.

Как показала практика и обратная связь — это технические недочёты программы, которые не повлияли на доставку документов и на ход камеральной проверки, а также на её сроки.

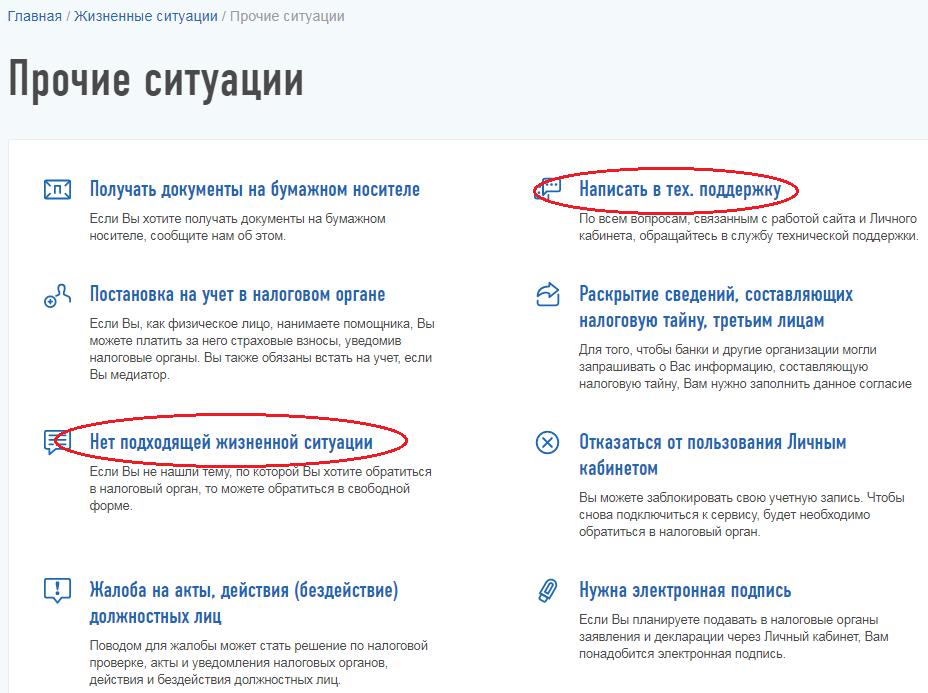

Если устного подтверждения недостаточно, вы можете сделать запрос в техническую поддержку или в инспекцию. Для этого на главной странице личного кабинета налогоплательщика войдите в раздел «Жизненные ситуации», выберите «Прочие ситуации» и в появившемся окне напишите в техническую поддержку и/или направьте свой запрос непосредственно в свою налоговую инспекцию, выбрав для этого пункт «Нет подходящих жизненных ситуаций».

Ответить инспекторы обязаны в течение 30 дней со дня регистрации обращения.

Мне техническая поддержка ответила менее чем через неделю:

Сообщаем Вам, что ошибка «Приложенные документы отклонены налоговым органом. Ошибка в последовательности предоставлении сведений. Структура имени файла не соответствует требованиям формата», возникшая при направлении вложений к декларации по форме 3-НДФЛ, вызвана техническим сбоем на стороне налогового органа. Обращаем Ваше внимание, что указанная ошибка не повлияет на процедуру проведения камеральной проверки по направленной Вами декларации. Дополнительно сообщаем Вам, что камеральная налоговая проверка, согласно статьи 88 Налогового кодекса Российской Федерации, проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации. С актуальным статусом хода проведения камеральной налоговой проверки Вы можете ознакомиться в разделе «Сообщения от налогового органа» в режиме «Сведения о ходе проведения камеральной налоговой проверки декларации №ххххххх». Приносим извинения за доставленные неудобства.»

п. 1 ст. 12 Федерального закона от 02.05.2006 N 59-ФЗ

Обратите внимание, в сообщении прописано, что отклонены только приложенные документы, а не сама декларация.

В связи с этим вы можете ещё раз отправить в инспекцию документы, это не прервёт срок камеральной проверки. Если бы отклонили саму декларацию, то необходимо было бы направлять уточнённую декларацию, и сроки проверки исчислялись бы заново. Подробнее об этом читайте в статье «Что такое уточнённая декларация».

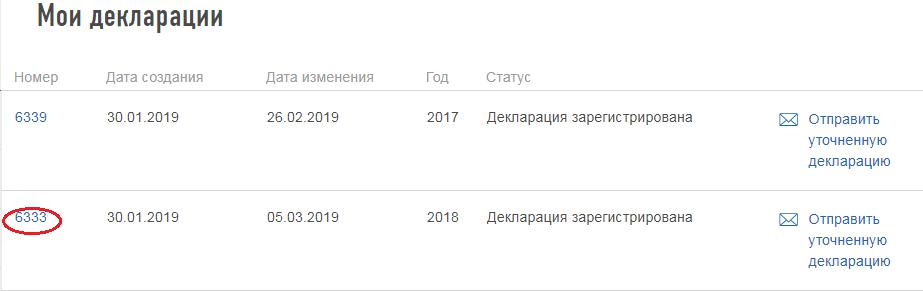

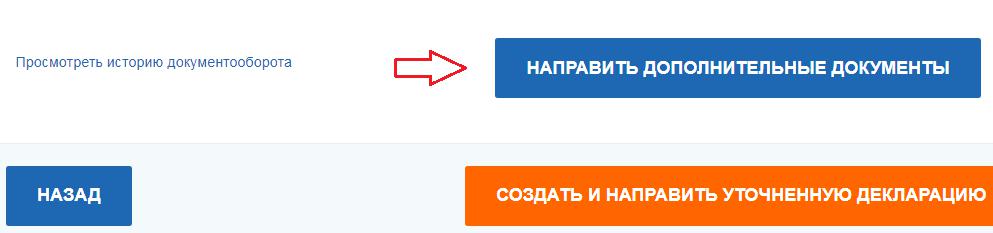

Чтобы повторно отправить документы, войдите в раздел «Жизненные ситуации», далее «Подать декларацию 3-НДФЛ». В появившемся окне пролистайте вниз и найдите отосланную декларацию, нажмите на её номер.

Далее сервис перенаправит на страницу, где содержатся отправленные документы по данной декларации. Внизу вы найдёте кнопку «Направить дополнительные документы», перейдя по которой, вы можете прикрепить и отослать документы повторно.

Возможно, инспекция действительно не получила часть подтверждающих документов. При отсутствии полного комплекта документов контролёры действуют по-разному. Одни могут позвонить по телефону, который указан на титульном листе декларации, и попросить дослать документы, другие выставят требование о предоставлении подтверждающих документов (ст. 93 НК РФ). Однако существуют и те, кто откажет в вычете без дополнительных запросов. В случае отказа инспектор обязан составить акт камеральной проверки, где будут прописаны и причины отказа. Вы вправе обжаловать данные причины, предоставив возражение на акт проверки в течение месяца со дня его получения, и приложить копии данных подтверждающих документов.

Также вы можете принести документы на рассмотрение материалов проверки, когда именно состоится данное рассмотрение должно быть указано в акте.

На основании представленных документов инспекция вынесет решение о подтверждении права на вычет. Вам останется только дождаться перечисления денежных средств на указанный счёт.

О процедуре прохождения камеральной проверки читайте в статье «Как проходит камеральная проверка декларации на вычет».

Подводя итоги, отмечу, что в этом случае имела место именно техническая ошибка. Однако налогоплательщикам я советую всегда держать руку на пульсе.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что делать, если в декларации 3-ндфл допущена ошибка?

После подачи декларации о доходах физических лиц 3-НДФЛ ответственный специалист может получить ответ из налоговой, в котором указано, что в отправленном отчёте были «неправильно заполнены реквизиты», а также «выявлены недостатки (ошибки) в налоговой декларации». Что это такое?Причины данной ошибки могут быть различными, начиная от неверно указанных в отчётности данных, и заканчивая сбоем на серверах налоговой службы. Ниже разберём факторы возникшей дисфункции, а также узнаем, как её исправить.

Особенности заполнения декларации 3-НДФЛ

Как известно, отчёт 3-НДФЛ является основной декларацией, с помощью которой налогоплательщик уведомляет налоговые органы о выплаченном им налоге на доходы физических лиц.

Такую декларацию заполняют и сдают физические лица, работающие официально и платящие подоходный налог в размерах до 35% от своего дохода.

Декларация призвана подтвердить легальность полученного физлицом дохода, продемонстрировать соответствующие налоговые выплаты из него.

Подача налоговой декларации 3-НДФЛ обязательна для следующих категорий граждан:

Декларация 3-НДФЛ подаётся в налоговые органы до 30 апреля года, следующего за отчётным.

декларация (расчет) содержит ошибки и не принята к обработке – как исправить?

Причины ошибки неправильно заполненных реквизитов

Вскоре после подачи в ФНС указанной декларации вам может прийти ответ о неверно заполненных реквизитах отчёта, с приведением соответствующих значений. Также в указанном уведомлении может содержаться предложение внести необходимые исправления в течение пяти дней, или предоставить необходимые пояснения по возникшим несовпадениям.

Причиной ошибки обычно является следующее.

| Вы неверно указали реквизиты декларанта | Поданные вами реквизиты не совпадают с информацией, имеющейся в базах ФНС. Эта наиболее частый фактор появления указанной ошибки  В отчётности были неверно указаны реквизиты декларанта В отчётности были неверно указаны реквизиты декларанта |

| Имеются проблемы на серверах самой налоговой службы | Довольно частой причиной проблемы является нестабильная работа серверов ФНС, на которой хранится соответствующая отчётность  Частая причина проблем – сбой работы серверов ФНС Частая причина проблем – сбой работы серверов ФНС |

| Сбой программного обеспечения, ответственного за отправку и приём налоговой отчётности | Иногда, что называется, «глючит» и сам программный комплекс, ответственный за приём и проверку отчётности |

Что же делать в возникшей ситуации, и как исправить ошибку «Неправильно заполнены реквизиты 3 НДФЛ»? Давайте разбираться.

Как исправить некорректные данные

Для решения возникшей проблемы необходимо сделать следующее:

Это полезно знать: ошибка последовательности предоставления сведений З-НДФЛ.

Заключение

В нашей статье мы разобрали, что за ошибка «Неправильно заполнены реквизиты в декларации 3-НДФЛ» и как её исправить. Если вы допустили механическую неточность в отчётности, рекомендуем исправить её и подать в налоговую с номером корректировки 1. Если же формальных ошибок нет, рекомендуем связаться с налоговой и службой техподдержки, которые помогут в решении возникшей у вас проблемы.

Вам также может понравиться

Налоговая вернула приложенные к 3-НДФЛ документы – причины, что делать налогоплательщику

В середине мая многие, кто ранее подал декларацию 3-НДФЛ через личный кабинет налогоплательщика, получили сообщение о том, что приложенные документы отклонены налоговым органом. Мы разобрались, что произошло.

Не только вы столкнулись с подобным отказом. Лично по моей декларации пришла аналогичная ошибка.

По словам налоговой инспекции, это массовая ошибка, произошедшая в личном кабинете, но физически инспекторы получили все документы и ведут проверку должным образом.

Если сомнения не уходят, вы можете позвонить в свою налоговую в отдел камеральных проверок и уточнить информацию по вашей ситуации, либо, что более действенно, позвонить на горячую линию 8-800-222-22-22, и специалист по внутренним каналам оперативно соединит с вашей инспекцией.

Как показала практика и обратная связь — это технические недочёты программы, которые не повлияли на доставку документов и на ход камеральной проверки, а также на её сроки.

Если устного подтверждения недостаточно, вы можете сделать запрос в техническую поддержку или в инспекцию.

Для этого на главной странице личного кабинета налогоплательщика войдите в раздел «Жизненные ситуации», выберите «Прочие ситуации» и в появившемся окне напишите в техническую поддержку и/или направьте свой запрос непосредственно в свою налоговую инспекцию, выбрав для этого пункт «Нет подходящих жизненных ситуаций».

Ответить инспекторы обязаны в течение 30 дней со дня регистрации обращения.

Мне техническая поддержка ответила менее чем через неделю: «Уважаемый налогоплательщик!

Сообщаем Вам, что ошибка «Приложенные документы отклонены налоговым органом. Ошибка в последовательности предоставлении сведений. Структура имени файла не соответствует требованиям формата», возникшая при направлении вложений к декларации по форме 3-НДФЛ, вызвана техническим сбоем на стороне налогового органа.

Обращаем Ваше внимание, что указанная ошибка не повлияет на процедуру проведения камеральной проверки по направленной Вами декларации.

Дополнительно сообщаем Вам, что камеральная налоговая проверка, согласно статьи 88 Налогового кодекса Российской Федерации, проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации.

С актуальным статусом хода проведения камеральной налоговой проверки Вы можете ознакомиться в разделе «Сообщения от налогового органа» в режиме «Сведения о ходе проведения камеральной налоговой проверки декларации №ххххххх». Приносим извинения за доставленные неудобства.»

п. 1 ст. 12 Федерального закона от 02.05.2006 N 59-ФЗ

Можно ещё раз дослать документы?

Обратите внимание, в сообщении прописано, что отклонены только приложенные документы, а не сама декларация.

В связи с этим вы можете ещё раз отправить в инспекцию документы, это не прервёт срок камеральной проверки. Если бы отклонили саму декларацию, то необходимо было бы направлять уточнённую декларацию, и сроки проверки исчислялись бы заново. Подробнее об этом читайте в статье «Что такое уточнённая декларация».

Чтобы повторно отправить документы, войдите в раздел «Жизненные ситуации», далее «Подать декларацию 3-НДФЛ». В появившемся окне пролистайте вниз и найдите отосланную декларацию, нажмите на её номер.

Далее сервис перенаправит на страницу, где содержатся отправленные документы по данной декларации. Внизу вы найдёте кнопку «Направить дополнительные документы», перейдя по которой, вы можете прикрепить и отослать документы повторно.

Что будет в худшем случае?

Возможно, инспекция действительно не получила часть подтверждающих документов. При отсутствии полного комплекта документов контролёры действуют по-разному. Одни могут позвонить по телефону, который указан на титульном листе декларации, и попросить дослать документы, другие выставят требование о предоставлении подтверждающих документов (ст.

93 НК РФ). Однако существуют и те, кто откажет в вычете без дополнительных запросов. В случае отказа инспектор обязан составить акт камеральной проверки, где будут прописаны и причины отказа.

Вы вправе обжаловать данные причины, предоставив возражение на акт проверки в течение месяца со дня его получения, и приложить копии данных подтверждающих документов.

Также вы можете принести документы на рассмотрение материалов проверки, когда именно состоится данное рассмотрение должно быть указано в акте.

На основании представленных документов инспекция вынесет решение о подтверждении права на вычет. Вам останется только дождаться перечисления денежных средств на указанный счёт.

О процедуре прохождения камеральной проверки читайте в статье «Как проходит камеральная проверка декларации на вычет».

Подводя итоги, отмечу, что в этом случае имела место именно техническая ошибка. Однако налогоплательщикам я советую всегда держать руку на пульсе.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Ошибка в налоговой декларации: что делать, как исправить

Главная » Налоги » Что делать, если в налоговой декларации ошибка

Если допущена ошибка в налоговой декларации, её можно исправить, следуя правилам статьи 81 Налогового кодекса РФ (НК). Необходимые корректировки выполняют путем составления уточненного варианта такой декларации.

После этого отчетность с внесенными изменениями подается в местное подразделение налогового ведомства (ФНС). Следует знать, что указание недостоверных данных в отчетной декларации может привести к наложению санкций на плательщика налога (например, НДФЛ).

Порядок устранения неточностей, обнаруженных в отчетной документации, регламентируется нормами НК.

Этап первый: нужно выяснить, как допущенные ошибки влияют на сумму уплачиваемого налога

Если в налоговой декларации ошибка, нужно разобраться, как она влияет на сумму соответствующего налога – обязательного платежа, подлежащего перечислению по результатам отчетного периода. При этом налогоплательщик руководствуется такими правилами, установленными пунктом 1 статьи 81 НК:

Надо отметить, что вышеуказанные правила действуют для всех категорий налогоплательщиков, отчитывающихся перед ФНС путем подачи соответствующих деклараций. Это касается также и граждан, заявляющих НДФЛ-вычет.

Этап второй: составление уточненного варианта налоговой декларации

Сначала следует выяснить, за какой промежуток времени пересчитываются обязательства по уплате налога, если фискальная служба (налоговая) обнаружила ошибку в декларации. Аналогичный вопрос возникает, когда подобные неточности выявляются налогоплательщиком самостоятельно. Чтобы прояснить ситуацию, нужно обратиться к общему правилу, оговоренному пунктом 1 статьи 54 НК:

Все сведения отражаются в уточненной форме без каких-либо ошибок (искажений), поскольку смысл данной процедуры состоит в том, что плательщик налога исправляет первоначальный отчет. При этом речь вовсе не идет о сдаче дополнительной декларации за минувший период. Этот момент четко оговорен пунктом 1 статьи 81 НК.

Уточненную отчетную форму можно заполнить как на компьютере, так и от руки. Для составления и отправки декларации 3-НДФЛ гражданин вправе задействовать опцию персонального кабинета на интернет-сайте ФНС. Ещё один вариант – воспользоваться компьютерной программой, предназначенной для оформления 3-НДФЛ в электронном виде. Данная программа также имеется на веб-сайте фискального ведомства.

К отправляемой декларации, содержащей необходимые изменения (исправления), следует приложить обосновывающую документацию. Речь идет о бумагах, доказывающих достоверность внесенных корректировок (поправок, дополнений).

Если плательщик НДФЛ запрашивает полагающийся вычет и возврат подоходного налога, потребуется добавить надлежащее заявление, а также пояснительную записку с причиной уточнения.

Это будет благоприятствовать успешному прохождению камеральной проверки.

Часто возникает вопрос о том, нужно ли при подаче уточненной декларации повторно направлять те документальные приложения, которые ранее уже передавались подразделению ФНС.

Бумаги, которые ранее были переданы фискальному органу, могут повторно не представляться, если налогоплательщик своевременно уведомил ФНС об этом. Данное правило не действует, если соответствующая документация подавалась в подлинном виде и была возвращена налогоплательщику.

Ещё одно исключение – представленные бумаги были утеряны сотрудниками ФНС из-за форс-мажорных обстоятельств.

Этап третий: передача уточненной формы в подразделение ФНС с необходимыми приложениями

Как установлено пунктом 5 статьи 81 НК, уточненный вариант декларации направляется местному подразделению ФНС. При этом используется отчетная форма, действовавшая в том налоговом периоде, за который совершаются необходимые исправления. Документацию разрешается подать следующими способами (пункт 4 статьи 80 НК):

Конкретный срок подачи уточненной отчетной формы не регламентирован нормами законодательства. Это значит, что её можно направить фискальному ведомству (ФНС) в любое время по факту выявления неточности.

Этап четвертый: доплата недостающей налоговой суммы

Если ошибки (несоответствия), допущенные налогоплательщиком в декларации, обусловили занижение суммы уплачиваемого налога, данную недоимку следует погасить.

Если соответствующий платеж оказался просроченным, ФНС направит обязанному лицу надлежащее требование на основаниях пункта 1 статьи 45 НК.

С физлица просроченный налоговый платеж может быть взыскан через суд на протяжении 6 (шести) месяцев, отсчитываемых от момента завершения срока его внесения. Это предусмотрено нормами статьи 48 НК.

Если у Вас остались вопросы, Вы можете их задать бесплатно юристам компании в форме, представленной ниже. Ответ компетентного специалиста поможет вам принять верное решение.

Ошибки при заполнении декларации 3-НДФЛ

Не секрет, что заполнение декларации 3-НДФЛ

является сложной задачей. Поэтому, сервис NDFLka.ru представляет образцы заполнения

деклараций (в зависимости от ситуации и вида налогового

вычета).

Какие основные ошибки делают

налогоплательщики?

1) Одна из частых ошибок при заполнении декларации 3-НДФЛ – это

отсутствие данных по стандартным вычетам. Например, вам на работе

был предоставлен вычет на ребенка (это и есть стандартный вычет) в

сумме 14 000 рублей. Сумма вычета отражается в пункте 4 справки

2-НДФЛ.

Проверить наличие налогового вычета можно еще так: сумма общего

дохода (это пункт 5 справки 2-НДФЛ) больше суммы налоговой базы.

Если это так, значит, вам точно был предоставлен или стандартный

вычет, или была выплачена материальная помощь.

Что сделать, чтобы внести данные по вычету в состав декларации?

После того, как вы заполнили раздел «Работа», вам надо обязательно

выбрать вид вычета (программа вам предложит сделать такой выбор)

«Стандартные вычеты».

Отметьте его «галочкой», пожалуйста.

После чего вам программа предоставит раздел для заполнения. И в

итоге в декларации будет сформирован лист Ж1.

Если на работе не были предоставлены вычеты на детей и вы на них

не претендуете, то формировать лист Ж1 не надо. А также, не надо

вам выбирать «Стандартный вычет».

2) Вторая распространенная ошибка – при заполнении раздела

«Продажа», например, при продаже автомобиля, в сроке «Наименование

покупателя…» налогоплательщик отмечает «продажа…», хотя надо

обязательно указывать ФИО покупателя. Данные можно взять из

договора продажи, копию такого договора вы как раз и будете

прикладывать к самой декларации.

3) Стоит обратить внимание тех налогоплательщиков, которые хотят

получить вычет, что наша программа формирует заявление на возврат

налога. Заявление является основным документом для перечисления

денежных средств и про него не стоит забывать.

4) Один из сложных моментов заполнения декларации, в частности,

раздела «Вычеты по покупке жилья», это перенос остатка

имущественного вычета с прошлого года.

Давайте еще раз вместе разберемся, в каких строках надо

указывать данные:

– в строке «Все расходы на покупку или строительство жилья»

показывается сумма вычета общая, это стоимость объекта недвижимости

по договору покупки (но не более 2 млн руб.).

– в строке «Вычеты, предоставленные в прошлых годах на основании

налоговой декларации» надо отметить сумму вычета, которую вы

получили в прошлом. А именно, это данные строки «240» декларации за

прошлый год. Если вы переносите остаток вычета не первый год, то

надо указать сумму строк «240» и «140» декларации за прошлый

год.

– в строке «Остаток имущественного вычета» вы показываете сумму

вычета, перешедшую с прошлого года. Это значение строки «260»

декларации за прошлый год.

Для того, чтобы избежать ошибок в ходе заполнения декларации

3-НДФЛ, мы рекомендуем посмотреть примеры заполнения 3-НДФЛ. Если в

ходе формирования документа будут у вас возникать вопросы,

консультанты NDFLka.ru всегда рады оказать помощь.

Личный консультант заполнит за вас декларацию за 1699 ₽

Что делать, если в декларации 3-НДФЛ допущена ошибка?

Если вы сдали налоговую декларацию 3-НДФЛ и впоследствии обнаружили, что в ней не отражены некоторые сведения или имеются ошибки, которые приводят к изменению налогооблагаемой базы и, соответственно, влияют на исчисленный размер НДФЛ, значит, в налоговую декларацию нужно внести изменения и подать в налоговый орган уточненную налоговую декларацию (ст. 81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ).

Если выявленная вами ошибка или недостоверные сведения не приводят к занижению суммы НДФЛ, подлежащей уплате, то вы вправе, но не обязаны внести в декларацию 3-НДФЛ необходимые изменения и представить уточненную декларацию (абз. 2 п. 1 ст. 81 НК РФ).

Это правило распространяется на всех налогоплательщиков, в том числе физических лиц, заявивших в декларации 3-НДФЛ тот или иной налоговый вычет.

Пример. Действия при обнаружении ошибки в декларации 3-НДФЛ

Гражданин подал налоговую декларацию 3-НДФЛ за 2016 г. и заявил имущественный налоговый вычет по расходам на приобретение квартиры (право собственности на квартиру оформлено в 2016 г.). После подачи декларации обнаружилось, что не учтен доход, по которому был уплачен НДФЛ, в результате чего была занижена сумма имущественного вычета.

В этом случае гражданин вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры.

Шаг 2. Заполните уточненную налоговую декларацию

В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ). То есть если в 2016 г. вы обнаружили ошибку в декларации 3-НДФЛ, поданной за 2013 г., то для заполнения уточненной налоговой декларации необходимо использовать форму 3-НДФЛ, которая использовалась при представлении отчетности за 2013 г.

Если допущенные ошибки (искажения) привели к излишней уплате налога, то в этом случае перерасчет может производиться в периоде выявления ошибки (абз. 3 п. 1 ст. 54 НК РФ).

Если корректировать декларацию вы будете впервые, на титульном листе декларации поле «Номер корректировки» следует заполнить следующим образом: «1—«. Для вторичной уточненной декларации — «2—» и т.д. (пп. 2 п. 3.2 Порядка, утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@).

В уточненной декларации необходимо отразить все данные без ошибок, поскольку смысл уточненной декларации в том, что налогоплательщик вносит изменения в исходную декларацию, а не сдает еще один дополнительный отчет за какой-то из прошлых периодов (п. 1 ст. 81 НК РФ).

Заполнить налоговую декларацию 3-НДФЛ можно от руки или на компьютере. При этом вы можете воспользоваться сервисом «Личный кабинет налогоплательщика для физических лиц» или специальной компьютерной программой «Декларация» на сайте ФНС России.

К декларации приложите документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости). Кроме того, можно приложить к декларации пояснительную записку о том, по какой причине уточняется сумма НДФЛ/размер вычета по НДФЛ. Это позволит избежать лишних вопросов инспектора при камеральной проверке.

Что касается уже представленных ранее документов, то нужно учитывать следующее.

В ходе проведения проверки налоговые органы не вправе истребовать у проверяемого лица документы, ранее представленные им в ИФНС при проведении камеральных или выездных проверок. Указанное ограничение не распространяется на два случая (п. 5 ст. 93 НК РФ):

1) когда документы ранее представлялись в ИФНС в виде подлинников и впоследствии были возвращены проверяемому лицу;

2) когда документы, представленные в ИФНС, были утрачены налоговой инспекцией вследствие непреодолимой силы.

Таким образом, если вместе с первой декларацией вы представили все необходимые документы, то представлять их повторно вы уже не обязаны. Если подтверждающие документы были представлены в налоговый орган в виде копий, инспектор имеет право ознакомиться с оригиналами указанных документов (абз. 7 п. 2 ст. 93 НК РФ).

Шаг 3. Представьте уточненную налоговую декларацию и подтверждающие документы в налоговый орган

Уточненная налоговая декларация 3-НДФЛ подается в налоговый орган по месту жительства в одном экземпляре (п. 3 ст. 80, п. 1 ст. 83 НК РФ).

Представить налоговую декларацию можно (п. 4 ст. 80 НК РФ):

— лично или через представителя;

— почтовым отправлением с описью вложения (желательно с уведомлением о вручении);

— в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

При подаче декларации лично или через представителя рекомендуем заполнить и подписать два экземпляра декларации: один останется в налоговом органе, а на втором инспектор сделает отметку о том, что декларация принята. Также желательно составить сопроводительное письмо в двух экземплярах с указанием всех переданных в налоговый орган документов.

Срок представления уточненной декларации законодательством не установлен, поэтому вы можете направить в налоговый орган уточненную декларацию в любое время после обнаружения ошибки (искажения). Ошибка будет считаться исправленной, только если вы подали уточняющую декларацию.

Шаг 4. Доплатите налог в бюджет

Если допущенные ошибки (искажения) привели к занижению НДФЛ, доплатите соответствующую сумму налога в бюджет.

В случае нарушения сроков уплаты налога налоговый орган направит вам требование об уплате налога (недоимки), пеней и штрафа (п. 1 ст. 45 НК РФ).

Если вы не исполните это требование вовремя, то налоговый орган может обратиться в суд с заявлением о взыскании задолженности за счет вашего имущества (п. 1 ст. 48 НК РФ).

Если в течение трех лет со дня истечения срока исполнения самого раннего требования налогового органа сумма вашей задолженности, включая задолженность по налогам, сборам, страховым взносам, пеням и штрафам (п. 2 ст. 48 НК РФ):

— превысила 3 000 руб., налоговый орган обращается в суд с заявлением в течение шести месяцев со дня превышения задолженности 3 000 руб.;

— не превысила 3 000 руб., налоговый орган обращается в суд с заявлением в течение шести месяцев со дня истечения указанного трехлетнего срока.

По заявлению налогового органа, поданному мировому судье по вашему месту жительства, возможно вынесение судебного приказа по данным требованиям, если они являются бесспорными (п. 3 ч. 3, ч. 3.1 ст.

1, ст. ст. 22, 17.1, 123.1, 123.2, п. 3 ч. 3 ст. 123.4 КАС РФ; ст. 4Закона от 05.04.2016 N 103-ФЗ). При этом судебный приказ выносится без судебного разбирательства и вызова сторон (ч. 2 ст. 123.5 КАС РФ).

Однако если вы до вынесения судебного приказа или в течение 20 дней со дня направления вам копии вынесенного судебного приказа представите свои возражения относительно изложенных в нем требований, в принятии заявления о вынесении судебного приказа будет отказано, а уже вынесенный судебный приказ отменен. В таком случае последует уже судебное разбирательство после обращения налогового органа в суд с административным исковым заявлением (ч. 1, 2 ст. 123.7, ч. 3 ст. 123.5, ст. ст. 286, 289 КАС РФ; п. 49Постановления Пленума Верховного Суда РФ от 27.09.2016 N 36).

Что делать, если в декларации 3-НДФЛ допущена ошибка

Если вы сдали налоговую декларацию по форме 3-НДФЛ и впоследствии обнаружили, что в ней не отражены некоторые сведения или имеются ошибки, которые приводят к изменению налогооблагаемой базы и, соответственно, влияют на исчисленный размер НДФЛ, значит, в налоговую декларацию нужно внести изменения и подать в налоговый орган уточненную налоговую декларацию (ст. 81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате.

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации по форме 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ).

Если выявленная вами ошибка или недостоверные сведения не приводят к занижению суммы НДФЛ, подлежащей уплате, то вы вправе, но не обязаны внести в декларацию по форме 3-НДФЛ необходимые изменения и представить уточненную декларацию (абз. 2 п. 1 ст. 81 НК РФ).

Это правило распространяется на всех налогоплательщиков, в том числе физических лиц, заявивших в декларации по форме 3-НДФЛ тот или иной налоговый вычет.

Пример. Действия налогоплательщика при обнаружении ошибки в декларации 3-НДФЛ

Гражданин подал налоговую декларацию по форме 3-НДФЛ за 2016 г. и заявил имущественный налоговый вычет по расходам на приобретение квартиры (право собственности на квартиру оформлено в 2016 г.). После подачи декларации обнаружилось, что не учтен доход, по которому был уплачен НДФЛ, в результате чего была занижена сумма имущественного вычета.

В этом случае гражданин вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры.

Шаг 2. Заполните уточненную налоговую декларацию.

В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ). То есть если в 2016 г. вы обнаружили ошибку в декларации по форме 3-НДФЛ, поданной за 2013 г., то для заполнения уточненной налоговой декларации необходимо использовать форму 3-НДФЛ, которая использовалась при представлении отчетности за 2013 г.

Если вы не можете установить, когда были допущены ошибка или искажение, или допущенные ошибки (искажения) привели к излишней уплате налога, то в этом случае перерасчет может производиться в периоде выявления ошибки (абз. 3 п. 1 ст. 54 НК РФ).

Если корректировать декларацию вы будете впервые, на титульном листе декларации поле «Номер корректировки» следует заполнить следующим образом: «1—«. Для вторичной уточненной декларации — «2—» и т.д. (пп. 2 п. 3.2 Порядка, утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@).

В уточненной декларации необходимо отразить все данные без ошибок, поскольку смысл уточненной декларации в том, что налогоплательщик вносит изменения в исходную декларацию, а не сдает еще один дополнительный отчет за какой-то из прошлых периодов (п. 1 ст. 81 НК РФ).

Типовые ошибки при оформлении 3-НДФЛ: анализ ФНС

До 30 апреля 2018 года многие россияне должны сдать декларацию 3-НДФЛ. Учитывая данный факт, ФНС РФ в декабре 2017 года опубликовала письмо № ГД-4-11/25247@. В нём она собрала и проанализировала своеобразный топ нарушений, которые чаще всего встречались при заполнении декларации в 2016-2017 годах. Расскажем о них подробно.

Технические ошибки

Первое место в списке занимает неправильное отнесение вычета к тому или иному налоговому периоду.

Допустим, гражданин заплатил за медикаменты в 2014 году, а в декларации просит дать ему вычет за 2015 год. Эта ошибка происходит от элементарного незнания законов.

Ведь налоговая льгота предоставляется именно за тот год, когда заявитель заплатил за обучение, медицинское обслуживание или иные услуги.

На втором месте «антирейтинга» ошибок стоят нарушения «номера корректировки». Недочёты этого рода присутствуют во всех регионах. Их делают люди, впервые самостоятельно заполняющие и подающие декларацию. Чаще всего заявители неправильно указывают «номер корректировки».

Они пишут в этой графе цифру 1, хотя по правилам следует ставить — 0. «Нулевой вариант» — это впервые поданная за отчетный год декларация. Если ИФНС ее не принимает и заставляет переделать, то в графе указывается цифра 1 и так далее, пока налоговый орган не примет документы.

Следующая ошибка связана с указанием кода ОКТМО. Здесь также есть свои нюансы. Когда декларация заполняется в связи с доплатой в бюджет, гражданин должен указать ОКТМО по месту своей регистрации, а если 3-НДФЛ подается для возврата денег государством, то заявитель указывает код ОКТМО по месту нахождения своего работодателя или иного источника выплат.

Далее, оформляя декларацию, заявители зачастую не заполняют листы, предусмотренные для того или иного вычета. Например, для получения вычета при покупке жилого помещения надо заполнить лист Д1, для социального и инвестиционного вычета — листы Е1 и Е2 и т. д.

Если человек заполняет декларацию при помощи программы с web-сайта ФНС, то проблем, как правило, не возникает. Программа не даст перейти на следующий уровень, если он не внесет сведения в соответствующий лист.

А вот, когда заявитель делает это самостоятельно в Word или Excell, то он и допускает подобные нарушения.

Ну и наконец, предоставление налоговых вычетов невозможно без соответствующих документов.

Затраты на лечение, обучение, страхование или покупку имущества должны подтверждаться договорами, счетами, квитанциями, платежными поручениями.

Однако многие заявители не прикладывают их к декларации и получают отказ в предоставлении преференций. Как это не удивительно, но подобные ошибки встречаются повсеместно.

Ошибки, связанные с направлением декларации

Эти ошибки совершают арендодатели недвижимости. В основном, это люди, официально сдающие свои квартиры в Москве, Санкт-Петербурге и других городах России. Они направляют декларацию в ИФНС по месту нахождения имущества, а по закону должны отдать ее в налоговую инспекцию по адресу своей регистрации.

Включение материнского капитала и бюджетных средств в расходы

Существенным нарушением считается включение в состав расходов суммы материнского капитала. Подобные ошибки допускают молодые люди в возрасте до 30 лет. Используя капитал при покупке квартиры (или при оплате процентов), они, не задумываясь, включают его в свои расходы, однако это неправильно.

Материнский капитал не является личным доходом заявителя, а предоставляется ему государством. Человек не зарабатывает данные деньги и не получает их по наследству.

Следовательно, эти средства нельзя считать доходом в прямом смысле этого слова, поэтому, включение материнского капитала в расходы для получения вычетов является грубым нарушением правил заполнения 3-НДФЛ.

Кстати расходы на обучение, оплаченные за счет материнского капитала также не учитываются при определении налогового вычета. Попытка учесть эти суммы в 3-НДФЛ для получения налоговых преференций также считается нарушением.

Точное такое же правило действует и в отношении других сумм, полученных из бюджетов РФ и её субъектов. Так, заявители не имеют права включать в расходы средства, полученные по программе «Обеспечение жильем молодых семей», а также различного рода субсидии государственным служащим и военным на покупку квартир.

Превышение максимального размера вычетов

ИФНС не предоставляет вычеты, когда их сумма превышает максимально допустимый размер, установленный законом. Такие декларации подлежат корректировке.

Так максимальный размер социальных налоговых вычетов (за исключением расходов на дорогое лечение) не может превышать 120 000 рублей, а затраты на обучение 1 ребенка (в целях оформления вычета) не могут быть больше 50 000 рублей. Что же касается имущественных вычетов, то и по ним есть ограничения.

Так, максимальная сумма имущественного вычета на покупку жилья составляет 2 000 000 рублей, а вычет по расходам на уплату процентов по целевым кредитам на приобретение жилого помещения не должен быть более 3 000 000 рублей.

Однако заявители зачастую подают документы, в которых эти суммы явно завышены.

Неверное отражение остатка по неиспользованным имущественным и незаконный перенос неиспользованного остатка по социальным вычетам

По утверждению налоговых органов, многие декларации с отраженными в них остатками имущественного вычета, перенесенного из предыдущих периодов, содержат недостоверную информацию о его размере.

Казалось бы, простейшее математическое действие — вычитание. Необходимо из общей суммы имущественного вычета отнять суммы, учтенные на основании ранее представленных деклараций.

Однако эта процедура у многих вызывает затруднение, и налоговая инспекция получает документы с грубейшими арифметическими ошибками.

Кроме того, некоторые налогоплательщики пытаются перенести остаток неиспользованных социальных вычетов на следующие годы. А это вообще невозможно. Закон запрещает переносить неиспользованные суммы по социальным вычетам на другие периоды.

Попытка получения вычетов по сделкам с взаимозависимыми лицами

Многие россияне покупают жилье у своих родственников: братьев, сестер, отцов, матерей или детей. Часть таких сделок совершаются просто для «вида», но встречаются и реальные договоры.

Однако закон категорически запрещает предоставлять по сделкам, заключенным между взаимозависимыми лицами (родственниками), имущественные вычеты. Соответственно нельзя включать в декларацию и расходы по уплате процентов по займам, полученным от взаимозависимых лиц, на покупку жилья.

Стоит также отметить, что наряду с родственниками НК РФ относит к взаимозависимым лицам работодателей заявителя, а также компании, которыми он владеет (или в которых ему принадлежит доля).

Попытка возместить затраты при заочном или вечернем обучении

Тоже широко распространенная ошибка. В основном она встречается в регионах и в сельской местности. Люди пытаются получить вычет на обучение детей (а также брата или сестры) по заочной или вечерней форме.

Однако для оформления льгот необходимо, чтобы дети (или подопечные) учились только на очной форме обучения.

По мнению законодателей, заочное (вечернее) обучение подразумевает, что учащийся может подрабатывать или заниматься бизнесом, а потому государство в этом случае не даёт налоговых преференций.

Краткие выводы

Большое количество ошибок в декларациях ещё не означает, что заявители совершают их умышленно. Как правило, все нарушения происходят от незнания законов и отсутствия опыта. Ведь многие россияне сдают 3-НДФЛ в первый раз.

В последующем они подобных ошибок уже не совершают. Именно поэтому для заполнения декларации рекомендуется использовать программу «ПК Декларация», которая располагается на сайте ФНС РФ, либо обращаться за помощью к специалистам.

Они помогут быстро и правильно оформить 3-НДФЛ и сдать ее в ИФНС в установленные законом сроки.

Уточненная декларация 3-НДФЛ и правила ее подачи

Обязанность декларировать свои доходы возникает во многих случаях. Наряду с обычной декларацией по форме 3-НДФЛ, о которой уже знают почти все граждане, есть еще и уточненная декларация 3-НДФЛ. Она имеет свои особенности и правила заполнения.

Что значит декларация 3-НДФЛ

Подавать декларацию 3-НДФЛ должен каждый гражданин, который получает такие доходы:

Бывают случаи, когда гражданин не должен подавать декларацию:

Особенности

Отличием уточненной декларации 3-НДФЛ является то, что она подается, когда в обычной декларации были допущены некоторые неточности и недочеты. К наиболее часто допускаемым ошибкам в декларации относят:

Уточненную декларацию еще называют корректирующей. Параллельно с ней должно быть отправлено в ФНС сопроводительное письмо. В нем гражданин отображает причину, по которой возникла необходимость в составлении уточненной декларации. Также нужно приложить документы, подтверждающие те места декларации 3-НДФЛ, в которых были допущены ошибки.

Правила подачи

Главная особенность уточненной декларации — она не должна содержать ошибок в заполнении. Для того чтобы заполнить уточненную декларацию, гражданину дается 5 дней с того момента, как сотрудники ФНС обнаружат ошибки в предыдущем варианте и сообщат об этом.

Декларация 3-НДФЛ — важнейший документ, в нем недопустимы ошибки и недостоверные данные. Для того чтобы не терять свое собственное время, нужно изначально все делать правильно.

Точно так же, как и обычную декларацию, уточненную можно подавать удаленно, то есть с помощью онлайн-сервисов.

Как заполнить уточненную декларацию

Отчет, поданный после обнаружения каких-то ошибок в декларации 3-НДФЛ, имеет свои особенности заполнения:

Как откорректировать форму

В Личном кабинете на официальном сайте ФНС можно откорректировать декларацию. Но бывает и так, что в уточненке тоже допущены ошибки. Тогда исправления делаются снова. Новая уточненная декларация аннулирует предыдущие заполнения.

Корректировки имеют свои номера. Они необходимы для того, чтобы внести ясность, какую по счету декларацию подает гражданин за один и тот же налоговый период. Для того чтобы проставить номер корректировки, есть специальная ячейка.

Первый экземпляр декларации – это цифра ноль в указанном окне, второй – 1, третий – 2 и так далее. Новые бланки деклараций под корректировки дают сразу три клеточки, цифра ставится в одной из них, а в остальные необходимо проставить ноли.

Коды корректировок необходимы для более простого понимания намерений налогоплательщика инспектором ФНС. Бывают случаи, когда гражданин вынужден составлять несколько деклараций, если ему нужно получить не один вычет.

Ячейка под номер корректировки расположена сразу же на первом листе.

Сроки подачи и проверки

Уточненная декларация должна быть заполнена и отправлена в ФНС в 5-дневный срок (считаются рабочие дни) с момента обнаружения ошибок в первоначальной версии.

Несоблюдение указанного срока может повлечь за собой штрафные санкции. Особенно велика вероятность их начисления, если ошибкой в декларации был недочет по налогам.

После этого в течение 3 месяцев может длиться камеральная проверка по этой декларации.

Вообще, по закону, есть четыре срока, в которые можно подать уточненную форму:

Во всех случаях, кроме первого пункта, предусмотрена ответственность за несвоевременное предоставление отчетности.

Оплата налога по уточненной декларации

Если подавалось несколько корректирующих деклараций, и по каждой из них имелись недочеты по налогам, то недостающие суммы должны быть выплачены по каждой из них. Если до того, как гражданин подал уточняющую декларацию, была недоплата налога, то налогоплательщик может быть привлечен к ответственности.

Санкции за ошибки в декларации

Никаких штрафов не последует, если гражданин подал уточненную декларацию за прошлый год в период с 30 апреля до 15 июля (крайнего срока уплаты налога). Но это еще зависит от того, когда ФНС обнаружит неточности в первоначальном варианте декларации.

Есть случаи, когда налогоплательщик может быть освобожден от санкций, даже если подал уточненную форму после 15 июля. Это будет в таких ситуациях:

Есть также некоторые моменты, за которые гражданина нельзя оштрафовать:

Если ошибка, допущенная в декларации, отразилась на сумме, то гражданину могут инкриминировать совершение действий, направленных на неполную уплату налога и применить к нему ст. 122 НК РФ. А уже это влечет за собой взыскание штрафа в размере 20% от суммы начисленного налога.