что делать если при отправке отчета в фнс появляются предупреждения

При загрузке бухгалтерской отчетности появляется ошибка Отсутствует содержимое файла для «Пояснительная записка». Необходимо пройти на редактирование соответствующего раздела и загрузить необходимый файл».

На этапе проверки отчета может возникнуть следующая ошибка: «Отсутствует содержимое файла для «Пояснительная записка». Необходимо пройти на редактирование соответствующего раздела и загрузить необходимый файл». Для устранения ошибки необходимо:

Принять отчет в систему с возможностью редактирования, для этого перейти в раздел «ФНС» и выбрать пункт «Загрузить из файла». Нажать кнопку «Загрузить для редактирования».

Перейти в раздел «Приложения к отчету».

В открывшемся окне есть возможность загрузить пояснительную записку или аудиторское заключение.

Если появляется предупреждение «Необходимо загрузить содержимое приложения на сервер либо удалить элемент», при этом отчет необходимо отправить без приложений, то необходимо нажать на ссылку «Удалить».

Чтобы добавить приложение, следует нажать «Загрузить файл», выбрать нужный документ и нажать «Открыть».

Допускается загрузка файлов следующих форматов:

Общий объем добавляемых приложений не должен превышать 60 Мб.

Каждое приложение должно быть в единственном экземпляре. К примеру, если необходимо передать в инспекцию несколько файлов пояснительных записок, то следует объединить их в один файл.

Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

В Контур.Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа | |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. Как проверить, есть ли ошибка, и исправить ее, рассказано в инструкции |

| 0400100001 | Не найден плательщик по ИНН\КПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. Как действовать в каждом случае, читайте в инструкции |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам | |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 14 дней бесплатно.

Отказ в приеме отчетности: как действовать (продолжение)

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе | |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. Как действовать в каждом случае, читайте в инструкции |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. Инструкции, которые помогут проверить, правильно ли заполнены данные, собраны на странице |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. Если отказ пришел на другой отчет — обратитесь в техническую поддержку. Сообщите, пожалуйста, ИНН и КПП организации, название отчета и дату его отправки, а также текст ошибки, указанный в уведомлении об отказе |

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 14 дней бесплатно.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Что делать если налоговая не принимает отчетность

Из нашей статьи вы узнаете:

Сдача отчетности в ИФНС не означает ее автоматический прием ведомством. Поданные декларации проходят проверку на соответствие требованиям. В ряде ситуаций налоговики имеют право не принимать отчетность. Если проигнорировать этот момент, то можно пропустить сроки сдачи отчетных документов, нарваться на крупный штраф, а иногда — на блокировку счетов и отказ в получении вычета по НДС.

Отказ в приеме отчетности в налоговую оформляется в виде уведомления. В нем указывается причина, по которой ведомство не принимает документы.

Список причин для отказа в приеме декларации

Полный перечень причин, по которым налоговики могут запретить прием отчетных бумаг, представлен в соответствующем Административном регламенте (пункт 19). Его Федеральная налоговая служба РФ утвердила в июле 2019 года приказом №ММВ-7-19/343@.

Отказ в приеме отчетности в налоговую зависит от способа подачи. При сдаче «на бумаге» причины могут быть следующими:

Электронный способ подачи:

Отдельно стоит уточнить основание, связанное с отсутствием полномочия на подпись. Если документ подписан руководителем компании, а ФНС отказывает в его приеме, то причины у ведомства могут быть следующие:

Дополнительные причины отказа

В соответствии с пунктом 142 указанного Административного регламента, ИФНС выносит отказ в отношении документов, которые не содержат обязательных реквизитов. Правило распространяется на бумажную и электронную отчетность в равной степени.

Реквизиты для ИП включают полное указание ФИО.

ООО должны указать:

Также в декларации от ООО должны ставиться подписи лиц, которые уполномочены подтверждать полноту и достоверность подаваемых данных.

На этом список законных оснований для отказа исчерпан. Но иногда налоговики отказываются осуществлять прием, ссылаясь на другие причины.

Когда налоговая не имеет права отказать в приеме декларации

Среди оснований, которые сотрудники ИФНС не могут применять для отказа в приеме отчетности, можно назвать следующие причины:

Право на оценку добросовестности бизнеса и проверку расчетов налоговые органы получают только при проведении камеральной проверки. Данные полномочия на налоговых инспекторов не распространяются. По этой причине перечисленные основания не могут быть препятствием для сдачи отчетов.

Также налоговые органы неправомочны аннулировать поданную отчетность. При несоблюдении правил сдачи инспектор должен проинформировать организацию или ИП о том, что декларация не принята, и выставить срок для ее исправления.

Что делать, если ИФНС не принимает отчетность

Отказ в приеме декларации по НДС чреват нарушением сроков ее подачи. В соответствии со ст. 119 НК РФ, это влечет штраф в размере ежемесячных 5% от суммы налога из непредставленной отчетности. Размер колеблется от 1 тысячи рублей до 30% от налога.

Налоговики имеют право применить более строгую санкцию — блокировку счетов (ст. 76 НК РФ). К этой мере прибегают, если просрочка составила 10 дней.

Если организация получила уведомление об отказе, то следует оперативно принять меры, исправить допущенные нарушения и представить в ИФНС корректировку. Делать это требуется незамедлительно, так как каждый день просрочки чреват штрафными санкциями.

С веб-сервисом Астрал.Отчет 5.0 ваша компания точно не пропустит уведомление об отказе в приеме декларации, а также всегда будет в курсе всех обновлений и сроков сдачи документов:

Если отказ вынесен по причине, не входящей в законный перечень оснований, то следует его оспорить. Для этого организация составляет жалобу и направляет ее в вышестоящий налоговый орган в соответствии с п. 1 ст. 138 и п. 1 ст. 139 НК РФ. Это, например, управление ФНС по региону.

При этом подавать жалобу следует в свой территориальный орган ФНС. Он должен в трехдневный срок после получения жалобы передать ее в вышестоящий орган.

Жалоба составляется в свободной форме с подробным описанием сути претензии и адресуется непосредственно руководителю вышестоящего налогового органа. Принять ее должны по почте заказным письмом, через портал www.nalog.ru или при личном визите заявителя.

Срок рассмотрения жалобы составляет 15 рабочих дней. Период может увеличиться до 30 дней, если для решения потребуется запросить документы из нижестоящего налогового органа.

После принятия решения налоговики должны поставить заявителя в известность в срок до 3 рабочих дней. Если в указанные сроки налоговый орган не рассмотрел жалобу и не оповестил налогоплательщика, то последний может подать в суд.

Для обжалования действий налогового инспектора составляют исковое заявление. Принятый процессуальный порядок предусматривает обращение физических лиц по этому вопросу в суд общей юрисдикции, а ИП и организациям отстаивать свои права надо в Арбитражном суде.

Обновления в 2021 году

С 1 июля 2021 году ФЗ-№374 уточнил в НК РФ перечень оснований, которые позволяют считать декларацию непредставленной. Принятый список размещен в п. 4.1 ст. 80 кодекса:

Также декларацию по НДС не примут, если она вступает в противоречие с контрольными соотношениями, а в расчетах по страховым взносам есть ошибки, перечисленные в ст. 431 НК РФ.

Нарушения ИФНС может выявить после принятия бумаг при проведении камеральной проверки. В этом случае принятую декларацию признают непредставленной, а налогоплательщик будет оповещен в течение 5 дней с даты выявления основания для аннулирования.

После направления уведомления об аннулировании налоговая должна завершить камеральную проверку по ней. В связи с этими обновлениями рекомендуется не откладывать сдачу отчетности на последний день.

Заключение

Федеральная налоговая служба имеет закрытый перечень оснований, по которым прием декларации от компании или ИП может получить отказ. Он сопровождается уведомлением, в котором в обязательном порядке указывается причина. Ее следует незамедлительно исправить и подать в налоговый орган скорректированный отчет. Игнорирование уведомления чревато штрафами, блокировкой операций по счетам и отказом в вычете по НДС.

Если ИФНС отказывается принимать документ по незаконным основаниям, то налогоплательщик имеет право как подать жалобу в вышестоящий орган ФНС, так и обжаловать решение в судебном порядке. Как показывает практика, в большинстве случаев суд становится на сторону истца и обязывает налоговиков провести прием спорного отчетного документа.

Сбои при отправке отчетности в ФНС: кто виноват и что делать

Как наказывают за несдачу отчетности

Несвоевременное представление налоговой декларации (расчета по страховым взносам) влечет начисление штрафа по ст. 119 НК РФ. Штраф составляет 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации. Штраф начисляется за каждый полный или неполный месяц просрочки. Максимальная сумма штрафа – 30% от неуплаченной суммы налога, а минимальная – 1 000 рублей.

Кроме того, несвоевременное представление декларации является основанием для блокировки банковских счетов организации/ИП. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ). Открыть новый счет организация при этом не сможет (п. 12 ст. 76 НК РФ). Фактически блокировка означает невозможность дальнейшей работы.

Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации (пп. 1 п. 3.1 ст. 76 НК РФ).

Между тем, и штраф, и блокировка назначаются именно за несвоевременную сдачу (несдачу), а не за несвоевременное принятие ИФНС налоговых деклараций. Если декларация была отправлена в ИФНС вовремя, но дошла до налоговиков с задержкой, ни штрафы, ни блокировка счетов организации назначены быть не могут.

При этом, если речь идет об электронной отчетности, моментом ее сдачи считается дата ее отправки (абз. 3 п. 4 ст. 80 НК РФ). Если декларация была отправлена, скажем, 30-го числа, а в ИФНС поступила только через 3 дня, то она все равно будет считаться отправленной 30-го числа.

С того момента, как электронная отчетность была отправлена оператором ЭДО, налогоплательщик считается исполнившим свою обязанность по сдаче декларации. Причем независимо от того, в какой именно момент отправленная отчетность поступит в ИФНС. Само собой, никакой ответственности за технические ошибки при направлении электронной отчетности налогоплательщики не несут.

Что говорят в ФНС и что делать

ФНС России ранее уже разъяснила, что в связи с переходом на новую программу налогового администрирования могут возникать различные ошибки. В частности, сбои и задержки при направлении плательщикам результирующих квитанций по обработке представленной ими отчетности.

В связи с этим ФНС обратила внимание на то, что своевременно отправленная электронная отчетность считается сданной даже в тех ситуациях, когда в силу технических причин данная отчетность поступила в ИФНС с опозданием.

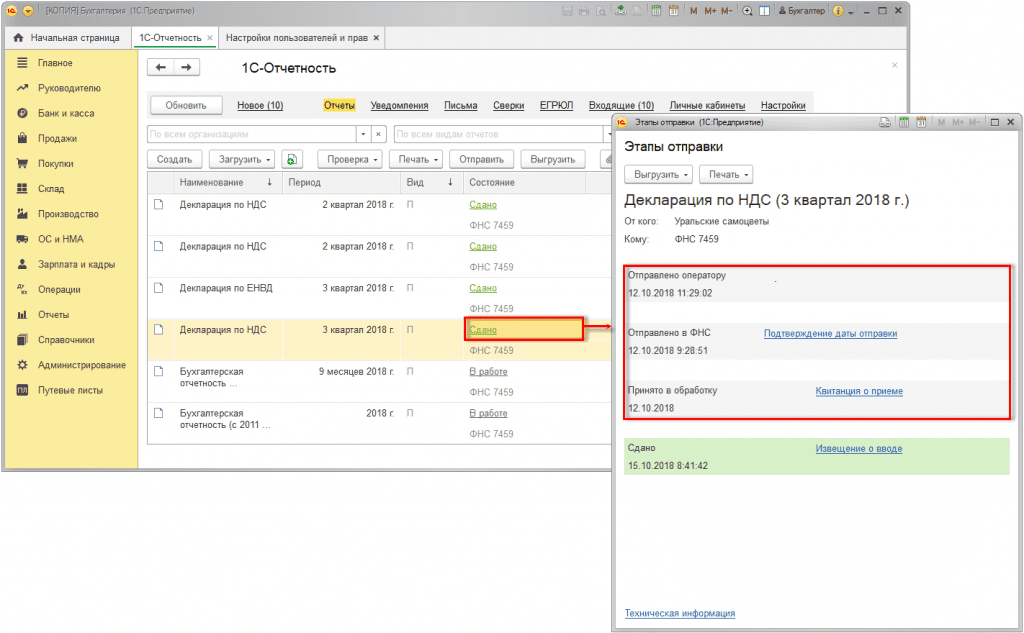

Основным и достаточным доказательством своевременности представления налоговой и бухгалтерской отчетности считается дата подтверждения отправки документов, сформированная оператором электронного документооборота.

Поэтому, если у налоговиков появились какие-либо претензии по поводу отчетности, необходимо обратиться в техническую поддержку своего оператора ЭДО и запросить подтверждение даты сдачи декларации.

Повторно направлять отчетность, по которой налоговики не представили результирующие квитанции, не нужно. Это технические ошибки, и налогоплательщики никакой ответственности за эти ошибки не несут.

Когда не примут электронную отчетность

Перечень оснований для отказа в принятии электронной отчетности приведен в п. 28 Регламента по приему деклараций, утв. приказом Минфина России от 02.07.12 № 99н. Данный перечень является закрытым. К основаниям для отказа в приеме электронных деклараций относятся следующие:

Технические ошибки и сбои при отправке налоговых деклараций не являются основаниями для отказа в их приеме.

При этом в соответствии с п. 4 ст. 80 НК РФ налоговым органам прямо запрещается отказывать в принятии налоговой декларации, представленной по установленной форме.

Соответственно, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

ИФНС не принимает отчетность: как быстро найти и исправить ошибку

Если инспекция присылает уведомление об отказе в приеме отчетности, бухгалтеру важно быстро определить причину отказа, устранить ошибку и оперативно отправить верный документ. Это поможет избежать негативных последствий — штрафов, блокировок банковских счетов и т.д. Сократить число отказов и быстро разбираться в уведомлениях налоговиков поможет система для подготовки, проверки и отправки отчетности «Контур.Экстерн», которая обзавелась рядом новых полезных функций.

Разработчики «Контур.Экстерна» изучили самые частые ошибки, которые пользователи допускают при составлении электронной отчетности, и добавили в систему следующие полезные возможности.

Ошибка 0400200005

Ошибка с кодом «0400200005 — Повторная регистрация первичного документа» — одна из самых частых. Уведомление об отказе в приеме отчетности, содержащее такой код, приходит в том случае, когда бухгалтер указал неверный номер корректировки отчетности. Проблема в том, что в уведомлении налоговики не сообщают, с каким номером корректировки необходимо повторить отправку отчетности. Но теперь за налоговиков это сделает «Контур.Экстерн», который подскажет правильный номер.

Неправильные реквизиты в отчетности

«Контур.Экстерн» поможет избежать отправки отчета с реквизитами ранее отправленного отчета:

Инструкции и комментарии в интерфейсе программы

Теперь пользователи могут быстро понять, почему отчет не был принят налоговым органом, и исправить ошибки с помощью комментариев экспертов и инструкций прямо в интерфейсе программы. Данная функциональность уникальная на рынке отчетности, т.к. сформирована на базе знаний техподдержки «Контур.Экстерна».

.png)

.png)