что делать если транзакция отклонена

Почему транзакция отклонена: все причины

Расскажем, почему банк отклоняет транзакцию…

На вопрос, почему транзакция отклонена, существует, как минимум, несколько ответов. Проблема может заключаться как в самой карте, так и в работе банка-эмитента.

Сегодня узнаем — что делать, если банк получателя отклонил транзакцию и какие причины этого сбоя существуют.

Причины отклонения транзакции

Владельцу карты, обычно, самостоятельно приходиться разбираться, почему не проходит транзакция: большинство банков причины не сообщают.

Если не проходит платеж в интернет-магазине, то причиной могут быть технические работы на сайте магазина, сбои на серверах платежного шлюза или ошибки в платежных сервисах (Steam, Яндекс.Касса). Когда реквизиты карты или счета) введены с ошибками, транзакция также не пройдет

Проблемы с картой возникают в следующих случаях:

Проблема, почему отклонена транзакция, возникнет и в случае, когда на счету недостаточно денежных средств для совершения той или иной транзакции. Нужно посмотреть баланс и если средств недостаточно — пополнить карту, либо — выбрать другой вариант оплаты.

К любой банковской карте привязывается номер телефона. Если транзакция отклоняется, значит не был введён проверочный СМС-код.

Банк отклонил транзакцию: что делать

В первую очередь, важно установить причину этого сбоя. Если дело в технической ошибке на сайте магазина, операцию можно попробовать провести позже. Если же транзакция отклоняется и через несколько часов, после возникновения первого сбоя, то нужно связаться с поддержкой магазина и максимально подробно описать сложившуюся ситуацию.

Транзакция отклонена оператором

В некоторых случаях, транзакция может отклоняться, если в системе существует вредоносный код.

Нужно установить Антивирус Касперского и запустить полную проверку системы. Если заблокирована сама карта, во многих случаях, её можно разблокировать просто позвонив в банк. Достаточно сообщить ФИО и одно кодовое слово

Выяснив, почему транзакция отклонена, устранить возникшую проблему с оплатой получится максимально быстро. В любом случае, в первую очередь, необходимо проверить баланс карты — скорее всего на ней просто не достаточно средств. Лишь после этого нужно пытаться решить возникшую проблему.

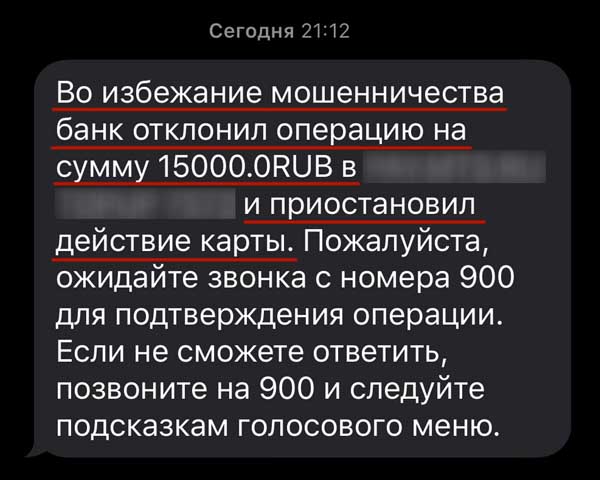

«Во избежание мошенничества банк отклонил операцию и приостановил действие карты» – как снять ограничения

Миллионы россиян пользуются банковскими картами для оплаты товаров в интернет-магазинах и услуг различных онлайн-сервисов. Однако транзакции не всегда проходят благополучно. Каждый человек может столкнуться с ошибкой или системным сообщением «Во избежание мошенничества банк отклонил операцию и приостановил действие карты». Устранить проблему помогут нижеследующие рекомендации.

Какие проблемы могут возникнуть с платежами

Во время оплаты товара или услуги с банковской карты в режиме онлайн могут наблюдаться различные проблемы, которые возникают как по вине пользователя, так и из-за самого сервиса. Среди наиболее распространенных причин отклонения операций:

Технический сбой в сервисе, обрабатывающем платеж, может стать причиной отклонения операции. Большинство интернет-магазинов принимает оплату с помощью специальных программ (Steam, Яндекс.Касса и других). В случае сбоя платежной системы перевод зависнет. Существуют и более серьезные проблемы отклонения платежей:

Если по карте проходят сомнительные платежные операции, банк может заблокировать ее до выяснения обстоятельств. Например, держатель карты находится за пределами страны, но забыл предупредить об этом банк. Когда он рассчитывается за покупку или услугу, эмитент воспринимает транзакцию как сомнительную и блокирует счет. Во избежание подобных инцидентов стоит заблаговременно извещать банк о собственных передвижениях. Для этого необходимо позвонить на горячую линию или посетить филиал банка, подтвердить личность и сообщить специалисту время пребывания за границей и список стран, в которых будет использоваться карта.

Карточка блокируется в случае трехкратного неправильного ввода PIN-кода в терминале. Другая распространенная причина – подозрение на мошенническую деятельность. После блокировки держатель «пластика» получит СМС-сообщение с текстом «Операции в интернете без ввода кода подтверждения ограничены» или «Перевыпустите карту для снятия ограничения».

Также счет может быть заморожен судебными приставами, а средства списаны в пользу ФССП. Для разблокировки потребуется пополнить баланс на необходимую сумму. Во всех остальных случаях нужно обращаться в банк-эмитент через мобильное приложение или по номеру горячей линии.

Окончание срока действия и холдирование

Отклонение операции и нехватка денег на балансе

Если банк-эмитент отклонил операцию, возможно, что на балансе недостаточно денег либо для данной карты установлен запрет на онлайн-платежи. Для того чтобы снять ограничение нужно обратиться в службу поддержки своего банка. Проверять баланс удобней всего в мобильном приложении или по телефону.

Причиной нехватки средств на счету бывает разница в курсах валют. В некоторых банках проводится двойная конвертация или взимается дополнительная комиссия, увеличивающая итоговый размер транзакции. Для расчета необходимой к оплате суммы необходимо учитывать внутренние курсы банка и размер комиссии за конвертацию.

Несоответствие карты операции

Транзакция может быть отклонена из-за того, что владелец карты не активировал его. После получения карточки нужно зайти на официальный сайт банка-эмитента и активировать ее либо воспользоваться мобильным приложением. Неименные карты самых низких категорий (к примеру, VISA Electron) не подходят для интернет-платежей. Большинство сервисов запрашивает ФИО держателя «пластика» и другую персональную информацию. Для онлайн-покупок необходима именная дебетовая карта.

Другая распространенная причина отклонения операции – отсутствие привязанного к лицевому счету мобильного телефона. Онлайн-переводам требуется подтверждение. Код отправляется в СМС-сообщении на номер телефона. Во всех банках есть определенные лимиты, при превышении которых карта может быть заблокирована. Например, в Сбербанке данный лимит составляет 150 000 рублей. Для того чтобы убрать ограничение, следует обратиться в службу поддержки.

Что делать, если транзакция была отклонена

Прежде всего стоит проверить, корректно ли были введены все необходимые данные. Если информация указана корректно, для того чтобы исправить ошибку нужно выполнить следующие действия:

Также стоит позвонить на горячую линию банка и уточить причины, по которым отклоняется транзакция.

Заключение

Если при попытке сделать перевод появляется сообщение об ошибке или системное уведомление «Во избежание мошенничества банк отклонил операцию и приостановил действие карты», нужно убедиться в том, что все данные введены корректно, срок действия карты не истек, а на балансе достаточно средств для оплаты. Для исключения вероятности технических сбоев и проблем со стороны эмитента стоит обратиться в службу поддержки своего банка.

Как устранить проблемы с отменой платежей на сайте: причины и способы решения

Представьте, что ваш клиент оплачивает ваши товары или услуги. Он или она вводит все необходимые данные на странице оплаты и видит сообщение “Платеж отменен”. Какая реакция будет наиболее вероятной? Если ваш товар или услуга важны клиенту или являются очень редкими, посетитель может сделать еще одну попытку оплаты. Но в большинстве случаев клиент уйдет к одному из ваших конкурентов и совершит покупку у него. Конечно, предполагаемое поведение зависит от причины отмены или даже от настроения пользователя. Однако, желательно предпринять все возможные меры для минимизации возможности потери клиента. Давайте ниже рассмотрим основные причины отмены платежа.

Очень распространенный сценарий – покупатель хочет воспользоваться платным сервисом, но у него недостаточно средств на балансе выбранного метода оплаты. Как показывает практика, это причина примерно 40% отмененных транзакций. На первый взгляд, решение очень простое – покупателю нужно пополнить свой баланс и затем повторить попытку для завершения покупки, а владельцу онлайн магазина нет необходимости предпринимать действия на своей стороне. Но это не совсем так. Помните, что покупатель может не захотеть пополнить баланс в данный момент или просто передумать и отменить покупку. Так как такая ситуация повлечет за собой потерю дохода – это проблема не только пользователя, но и владельца бизнеса. И вот что можно сделать.

В этом случае пользователю необходимо обратится в свой банк для решения проблемы с их помощью.

Пожалуй, самая запутанная категория, которая включает в себя ряд различных ошибок (иногда довольно странных) связанных с мошенничеством. В случае с антифродом почти невозможно получить точное описание причины отмены транзакции, а иногда они могут происходить и без причины. Тем не менее, самыми популярными поводом отмены транзакции из-за фильтров антифрода являются необычная локация платежа или необычная активность в целом.

Что можно сделать в таком случае? Если пользователь и его платежная история известны бизнесу стоит попробовать обратится в процессинговый центр и попросить дать пользователю возможность провести оплату несмотря на выявленную угрозу, или выделить и рассмотреть каждый вид ошибки по отдельности и принять решение основываясь на частоте и количестве отклоненных транзакций. В любом случае, менеджер компании должен быть готов нести полную ответственность за потенциальные риски и потери.

В эту категорию попадают транзакции, которые не были обработаны из-за нарушения ограничений, оговоренных с вашим платежным оператором. Это может быть максимальная/минимальная сумма транзакций для одной покупки, максимальное количество транзакций в день или в месяц, территориальные ограничения, и/или ограничения по типу платежной системы. Если один из этих пунктов был определен как причина отмены транзакции, нужно пересмотреть соглашение с платежным провайдером.

Многие определяют этот фактор как отмену из-за ошибки пользователя. Not so fast! Эта категория содержит все помехи, которые вводят пользователя в заблуждение или не четко передают суть целевого действия, а также нелогично продуманные сценарии действий и тексты, которые могут трактоваться неоднозначно. Таким образом в эту категорию также относятся ошибки UI/UX дизайна и копирайтинга.

Эта категория может считаться самой противоречивой. С одной стороны, бизнес не может повлиять на ошибки транзакций, которые произошли на стороне платежного шлюза. С другой стороны, собственник может сам выбирать платежный шлюз для своего бизнеса и таким способом минимизировать риск. Отмены транзакций в этой категории объединяют все плановое и внеплановое обслуживание, время безотказной работы системы или партнерских серверов.

А вы знаете во сколько компании обходится простой платежного шлюза? Фактически эта сумма равняется сумме, которая проходит через платежный шлюз за минуту (время от времени она будет менятся). Лучшее решение для больших проектов – подключить дополнительного партнера для процессинга транзакций.

В Corefy мы расширяем возможности бизнеса с помощью многофункционального набора инструментов позволяющего легко принимать платежи и производить оплаты на сайте. Наша платформа соответствует высоким стандартам стабильности и рассчитана на максимальное время беспрерывной работы для минимизации возможных рисков при процессировании платежей.

Транзакция отклонена: что делать с несостоявшимися платежами по банковским картам в интернет-магазине Статьи редакции

Бизнес-аналитик, консультант сферы электронных платежей Владимир Долголевец написал для рубрики Growth Hacks колонку о том, что делать с несостоявшимися платежами по банковским картам в интернет-магазине: причины отказов в проведении транзакций, пользовательские сценарии для подобных случаев и типичные ошибки, совершенные при проектировании сервиса.

Так получилось, что мой опыт применим и для рынка игровой разработки, рекламы, онлайн-казино, но, надеюсь, читатели почерпнут для себя немного полезной информации по проблеме и перейдут к активным действиям для ее решения — как говорится, уже знаю и еще могу.

Про конверсию много написано — читателей ЦП не удивит, что это отношение посетителей сайта к пользователям, совершившим покупку (оплату). Если посмотреть чуть глубже (ведь у всех настроены инструменты для этого?), то окажется, что кнопку «Оплатить» нажали 2% пользователей (здесь и далее цифры вымышлены, но близки к реальности), но конверсия составляет 1,5%.

Что же произошло с 0,5% пользователей и какие причины потери целевого трафика, ведь пользователь, который нажал «Оплатить» (прошу не путать с «Купить» и перемещением товара в корзину) — это целевой трафик, который вы привлекли на сайт, заплатили за лид (или какая у вас модель привлечения), но не получили с него денег.

Переходя к ответу на вопрос «Где полпроцента?», посчитаем, сколько стоит это знание, на простом примере.

DAU сайта — 100 000 пользователей.

Средний чек (вариант — сумма ввода денег на пользователя в день) — 100 рублей.

2% от DAU * 100 рублей = 200 000 рублей в день.

Получается, что 0,5% — это 50 тысяч рублей в день или 1,5 млн в месяц (все плюс-минус, естественно, и без учета стоимости привлечения трафика).

Опираясь на свой опыт, могу разделить причины на следующие, наиболее популярные категории:

Теперь подробнее про каждый из вариантов.

Очень жизненный сценарий. Из практики около 40% отклоненных транзакций появляются именно по причине отсутствия средств на карте плательщика. Пользователь хочет воспользоваться платной услугой, но у него нет денег — это проблема как ваша, так и пользователя. Сценарии работы с пользователями такие:

Самая интересная категория, потому как в неё попадают различные кейсы, иногда на уровне фантастики. Сами по себе антифрод-фильтры — это своего рода ноу-хау ПЦ и банков, предоставляющих процессинг, поэтому получить внятное описание всех причин отказа транзакции не получится, да и нет его.

Насколько смог узнать из закрытых источников, решение принимает все-таки человек, но выявление таких транзакций — сфера Machine Learning. Сотрудники первой, второй, иногда даже третьей линии поддержки ПЦ зачастую не в курсе причины отклонения конкретного платежа, попавшего под бан.

Свои антифрод-системы есть как у ПЦ, так и у банка.

Какие встречал варианты:

Это только те варианты, которые поддаются осмыслению, многие другие, кроме как эвристикой, не назовешь.

Что можно сделать в таких случаях? Опять же несколько вариантов на выбор:

В данную категорию отношу все отклоненные транзакции, которые не прошли потому, что столкнулись с какими-либо ограничениями, которые вы же сами и указали в договоре при подключении к ПЦ.

Какие могут быть варианты:

Вкратце по каждому из вариантов. В общем и целом данные ограничения — это лимиты, с помощью которых ПЦ пытается обезопасить себя. Иногда это оправдано, например, с целью предотвратить фрод и минимизировать возможные убытки, иногда — нет. Рассмотрим вариант, когда угроза мнимая.

Лимиты на минимальную и максимальную сумму одной покупки — ограничение разовой транзакции. Если в настройках стоит минимум 100 рублей, а в вашем платежном интерфейсе (или каком-либо сервисе) есть тариф 80 рублей — вы обманываете пользователя, такая транзакция не пройдет и вы сами этому причина. Справедливо и в большую сторону.

Лимиты на ограничение суммы транзакций в сутки или месяц (max). Простой кейс: пользователь совершает в игре три покупки 500 рублей, 1000 рублей и 3000 рублей. Установленный лимит — 3000 рублей — будет означать, что первые два платежа будут выполнены, но третий будет отклонен, а с ним ARPU, средний чек, доход и лояльность к вам будут не такими, как могли бы.

Ограничение по географии. Тут все просто, если карта выпущена банком Китая, но он отсутствует или выключен в настройках вашего аккаунта — оплатить не получится. Есть тонкий момент, что существуют настройки по умолчанию, в которых исключены страны с высоким уровнем киберпреступности — проверяйте.

Ограничение по типу ПС. В платежных интерфейсах многих сайтов отсутствуют специфичные, но популярные ПС, например, JCB (Japan Credit Bureau), а ведь они эмитируются не только в Японии, но и в 19 странах мира, где так же могут быть ваши пользователи, которых можно огорчить.

Сюда отношу все плановые и внеплановые работы, uptime системы и серверов партнера (кстати, вы знаете, где они хостятся)?

Рекомендация — подписаться на дайджест новостей данного хостинга, информация лишней не будет. Сколько стоит недоступность вашего ПЦ для вас? Фактически, это сумма, которая в среднем проходит через процессинговый центр в минуту (все понимают, что в разное время она будет отличаться), для крупных проектов решением будет включить дублирующего партнера для процессинга. Решение о его необходимости вам помогут принять цифры простоя приема платежей по картам, например, за последний месяц.

Что учесть — ПЦ должны работать, используя шлюзы разных банков.

В целом, читайте периодически банковские форумы и старайтесь, что называется, быть в теме. Например, в ситуации с отзывом ЦБ лицензий у некоторых банков, может получиться так, что в один день лицензию отзовут у банка, который осуществляет процессинг карт ваших пользователей, а это риски, с которыми нужно уметь работать.

В данную категорию хочу вынести все препятствия, которые или вводят пользователя в заблуждение или неясно доносят суть целевого действия, так же нелогично продуманные сценарии взаимодействия и тексты, которые можно неоднозначно трактовать.

Про реализацию платежной формы и UX-приемы для увеличения конверсии уже порядком написано — повторяться не буду. Несколько комментариев на уровне здравого смысла:

Надеюсь, что представленная информация расширит границы знаний и покажет «насколько глубока кроличья нора» в части платежей по картам, которых становится все больше.

Для всех сценариев, к которым описывал юзкейсы, ошибки предлагается обрабатывать на стороне мерчанта. Все они представлены в документации ПЦ по интеграции, для работы нужно организовать подсчет каждого типа ошибки, спроектировать и «задизайнить» свой вариант отображения сценария для пользователя.

Транзакция отклонена выбран недопустимый способ оплаты, что делать

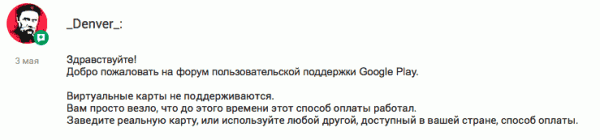

Транзакция отклонена выбран недопустимый способ оплаты, что делать. В последнее время справочный форум Google Play переполнен одинаковыми темами с примерно следующими заголовками: «Транзакция отклонена: выбран недопустимый способ оплаты». Вопросы, адресованные консультантам форума, и ответы на них выглядят приблизительно так:

Как видите, категоричный ответ дан лишь на вопрос об использовании для оплаты виртуальных карт — данный способ платежей не поддерживается Google Payments, что, собственно говоря, было известно и ранее. Что касается пользователей, столкнувшихся с проблемой по иным причинам, никакого конкретного способа исправить ситуацию они не получили. Это значит, что готового универсального решения проблемы на справочном форуме пока не существует. И пока консультанты отсылают всех к службе технической поддержки Google, продвинутые пользователи уже делятся в сети самостоятельно найденными методами, из которых нам удалось собрать полноценную инструкцию.

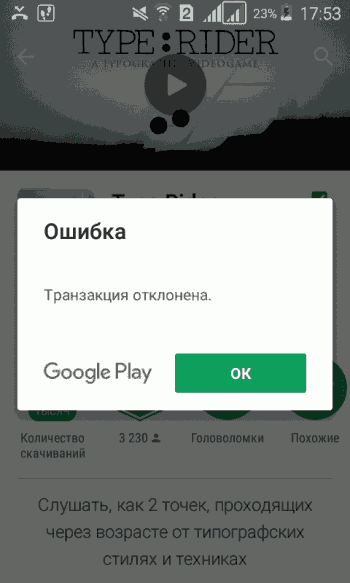

Итак, есть проблема: при попытке приобрести любое приложение в Google Play (осуществить покупку товаров или бонусов в игре, привязать новую банковскую карту) смартфон выдает сообщение «Транзакция отклонена: выбран недопустимый способ оплаты». Есть наиболее частая причина возникновения проблемы — попытка использовать недопустимые способы платежа. Попробуем разобраться в причинах:

1) Прежде всего, необходимо убедиться, что выбранный способ оплаты является допустимым. Для оплаты покупок в Google Play нельзя использовать следующие способы:

В частности, такие виртуальные карты, как QIWI, Яндекс Деньги, VirtuCard и тд. официально не поддерживаются Google Payments, и в результате возникает ошибка «Транзакция отклонена: выбран недопустимый способ оплаты».

1) Измените способ оплаты:

2) Удалите аккаунт Google:

3) Добавьте учетную запись Google:

4) Добавьте способ оплаты:

Вот и все. Все манипуляции свелись к удалению способа оплаты, вызвавшего проблему, и аккаунта Google с последующим их добавлением.