что делать с оригиналом больничного листа при прямых выплатах

Прямые выплаты: как оплачивать больничные и что делать с алиментами

С 1 января 2021 года все регионы России перешли на прямые выплаты пособий из ФСС. В связи с этим переходом возникает много вопросов, в частности как правильно бухгалтеру удерживать алименты с листков нетрудоспособности.

Как оплачивать больничные листы?

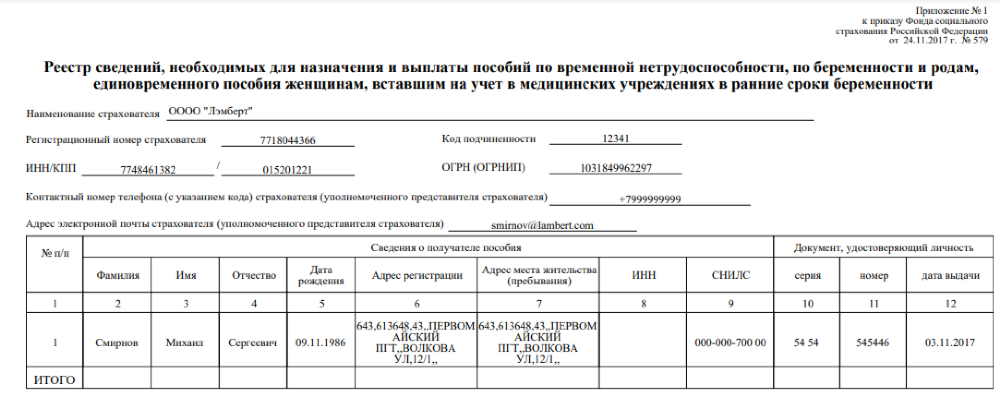

По новым правилам теперь работодатель оплачивает только первые 3 дня больничного в случае болезни работника. За остальные дни выплату ему напрямую производит территориальное отделение ФСС на основании электронного реестра и документов, представленных страхователем. Форма реестра и Порядок его заполнения утверждены Приказом ФСС РФ от № 579 от 24.11.2017.

Порядок действий будет следующий:

Если численность работников не превышает 25 человек, документы необходимые для начисления пособия, вы можете подать на бумаге с описью, составленной по Форме, утвержденной Приказом ФСС РФ № 578 от 24.11.2017.

НДФЛ вы удерживаете с пособия, начисленного и уплаченного работодателем, с остальной суммы пособия НДФЛ удержит Фонд.

Пособие за все дни больничного по уходу за ребенком рассчитывает и выплачивает ФСС. Бухгалтер заполняет свою часть листка нетрудоспособности, оставляя ячейку сумму пособия пустой, и отправляет в течение 5 дней со дня получения больничного электронный реестр в Фонд.

Пособие по беременности и родам полностью выплачивает ФСС. Вам надо заполнить больничный лист, без указания в нем суммы пособия и направить в Фонд электронный реестр.

Порекомендуйте работникам открыть карту МИР или счет в банке без карты для получения пособий из ФСС.

Как удерживать алименты с листков нетрудоспособности?

Перечень видов заработной платы и других доходов, из которых производится удержание алиментов на несовершеннолетних детей утвержден Постановлением Правительства РФ № 841 от 18.07.1996 (далее — Перечень).

Удержание алиментов с пособий по временной нетрудоспособности производится на основании подпункта «в» п. 2 Перечня и п. 9 ч. 1 ст. 101 Федерального закона № 229-ФЗ от 2 октября 2007 года «Об исполнительном производстве» (далее — Закона № 229-ФЗ), причем только по решению суда и судебному приказу о взыскании алиментов либо нотариально удостоверенному соглашению об уплате алиментов.

Других оснований взыскивать алименты с больничных выплат законом не предусмотрено.

По новым правилам работодатели должны удерживать алименты с больничного листа только с той суммы, которую выплачивают сами, т. е. с пособия за первые 3 дня болезни работника. Для наглядности приведем пример на условных данных.

Алименты с больничного листа удерживаются от суммы пособия после удержания НДФЛ (п. 1 ст. 210 НК РФ, ч. 1 ст. 99 Закона № 229-ФЗ, п. 4 Перечня).

Пример. В организации есть работник Ромашков А. А., из доходов которого по исполнительному документу удерживается ¼ часть дохода в пользу несовершеннолетнего ребенка.

Сумма пособия по больничному листу за первые три дня болезни работника составила 10 000 руб., а после удержания 13% НДФЛ (1 300 руб.) — 8 700 руб.

Тогда сумма алиментов, которую необходимо взять с больничного листа составит: 2 175 руб. (8 700 руб. х ¼). На руки Ромашков А.А. получит 6 525 руб. (10 000 — 1 300 — 2 175).

По каким больничным листам нельзя удержать алименты

Алименты и долги по другим исполнительным листам не удерживаются из пособия по беременности и родам (п. 9, 12 ч. 1 ст. 101 Закона № 229-ФЗ; ст. 3 Федерального закона № 81-ФЗ от 19.05.1995; п. 2 ч. 1 ст. 1.4 Федерального закона № 255-ФЗ от 29.12.2006).

Как ФСС узнает о наличии исполнительного листа?

В Письме ФСС РФ № 02-08-01/15-03-15268л от 14 января 2021 чиновники разъяснили, что основанием для удержания Фондом алиментов с прямых выплат, является постановление судебного пристава об обращении взыскания на пособие по временной нетрудоспособности, направленного в адрес территориального отделения ФСС.

При этом Фонд не имеет право удерживать денежные средства по исполнительным документам, направленным судебным приставом непосредственно в адрес работодателя.

Организация вправе (может, а не обязана) представить заверенные копии исполнительных документов в ФСС в качестве информирования.

И только после направления Фондом запроса в службу судебных приставов и получения Постановления об обращении взыскания на пособие по временной нетрудоспособности застрахованного лица, Фонд будет обязан удержать алименты при прямой выплате работнику.

Если ФСС не удержал алименты

Если ФСС уже перечислил пособие, а исполнительный лист в Фонд поступил позже, то в результате образуется задолженность у плательщика алиментов.

Размер такой задолженности определяет судебный пристав, для этого он направляет в Фонд запрос о сумме пособия и производит расчет, а взыскатель получает новый исполнительный документ на сумму задолженности или пристав самостоятельно направляет его по месту работы должника.

Т. е. такая задолженность также взыскивается только на основании постановления судебного пристава-исполнителя..

Еще раз напомним, что со следующих пособий по материнству Фонд удержания по алиментам не производит:

Инструкция: как заполнять больничный при переходе на пилотный проект ФСС

Больничный лист при пилотном проекте ФСС — это листок нетрудоспособности, подлежащий оплате из бюджета Фонда на реквизиты физического лица.

Общая информация про пилотный проект

Пилотный проект — это порядок выплаты пособий, определяемый постановлением правительства №294 от 21.04.2011. В соответствии с этим документом по пилотному проекту 3 дня больничного оплачивает работодатель, оставшаяся сумма подлежит расчету специалистами Фонда и перечислению на реквизиты физического лица.

Порядок прямых выплат следующий:

Проект «Прямые выплаты» применяется во всех субъектах РФ с 1 января 2021 года.

Эксперты КонсультантПлюс разобрали, что делать бухгалтеру при переходе на пилотный проект по больничным листам. Используйте эти инструкции бесплатно.

Как заполняют больничные при пилотном проекте

Бумажные листки нетрудоспособности заполняются в соответствии с приказом Минздрава №925н от 01.09.2020. Бланк утвержден приказом Минсоцразвития №347н от 26.04.2011.

Рекомендуется оформить памятку для сотрудников о том, как сдать больничный лист в ФСС в 2021 году на бумажном носителе при прямых выплатах:

Правила заполнения бумажного больничного листа работодателем при прямых выплатах имеют одно отличие от зачетной системы: графы «За счет ФСС РФ» и «Итого начислено» остаются пустыми. Эти данные заполняются Фондом.

Работодателю следует заполнить строки:

Образец

Как уточнить сведения в больничном

Если ошибка допущена медучреждением и обнаружена работодателем до представления в ФСС, то следует заменить документ дубликатом.

В случае если ошибка допущена работодателем, разрешается внести исправления. Ошибочная запись зачеркивается, на обороте документа делается правильная запись с пометкой «Исправленному верить», заверенная печатью и подписью ответственного лица.

Использование корректирующей жидкости и ластика запрещается.

При обнаруженных ошибках в сумме электронных листков бухгалтер отправляет корректировку. Если пособие уже выплачено Фондом, делается перерасчет.

Организация вправе просматривать и редактировать отправленные больничные листы на портале ФСС в разделе «Листки нетрудоспособности» личного кабинета.

Бухучет перечислений

В 2021 году в бухучете работодателя сумма, выплачиваемая сотруднику из Фонда, никак не отражается. В проводках следует отразить только начисление пособия за первые три дня болезни. Бухгалтерские проводки больничного листа в 2021 году при пилотном проекте следующие:

| Содержание операции | Дебет | Кредит | Сумма |

|---|---|---|---|

| Начислено пособие за 3 дня нетрудоспособности | 20 (25, 26, 44) | 70 | 2054,79 |

| Удержан НДФЛ | 70 | 68.01 | 267,00 |

Проводки по бухгалтерскому учету оплаты больничного при пилотном проекте такие:

| Содержание операции | Дебет | Кредит | Сумма |

|---|---|---|---|

| Выплачено пособие из кассы | 70 | 50 | 1787,79 |

| Выплачено пособие на банковские реквизиты | 70 | 51 | 1787,79 |

Окончила Санкт-Петербургский Инженерно-экономический университет в 2001 году по специальности «Финансы и кредит». Работала главным бухгалтером и финансовым директором в нескольких компаниях в Санкт-Петербурге (производство, торговля).

Прямые выплаты: учет больничных, что делать, если ФСС «аннулировал» больничный лист?

Больничный лист — официально «листок нетрудоспособности» — документ, который подтверждает, что сотрудник болеет, не можете работать, и ему положена компенсация (пособие по временной нетрудоспособности). Больничный лист может быть бумажным или электронным. В 2021 году по всей стране действует система прямых выплат, казалось проблем с расчетами будет меньше. Но в некоторых случаях ФСС может отказать в выплате пособия и работодателю придется внести ряд изменений в отчетность и учет.

Обязанность начислять и своевременно перечислять страховые взносы в полном объёме, рассчитывать и выплачивать пособие по временной утрате трудоспособности, возложена на страхователей — юридических и физических лиц, имеющих наемных работников, согласно статье 4.1 Федерального закона РФ № 255-ФЗ. Через механизм выплат (ст. 6 Федерального закона от 29.12.2020 № 478-ФЗ) можно осуществлять выплату следующих пособий:

У работников нет выбора, они в любом случае теперь смогут получать эти пособия только напрямую из ФСС России путем перечисления на свой банковский счет, указанный в заявлении либо в реестре сведений или через организацию федеральной почтовой связи или иную организацию по заявлению сотрудника (его представителя).

Что касается работодателей, то согласно ч. 3 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ с 1 января 2021 года они лишаются права уменьшать исчисленные страховые взносы на соответствующие суммы пособий. Нормы, дающие право это сделать (п. 2 и 9 ст. 431 НК РФ), утратили силу с 1 января 2021 года.

Порядок выплаты пособия

ФСС оплачивает в полном размере листки нетрудоспособности, выданные по следующим основаниям:

Страхователь же из собственного кармана оплачивает только 3 первых дня пособия по временной нетрудоспособности в случае болезни самого работника, не связанной с травматизмом, за остальные дни Фонд социального страхования рассчитывается с застрахованным лицом напрямую, как выяснили чуть выше.

Обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Инструкция для работника при получении пособия по временной нетрудоспособности:

Учет пособий по временной нетрудоспособности у работодателя

По большому счету зона ответственности Работодателя по учету и расчету пособий сведена лишь к суммам за первые 3 дня болезни, которые должны быть соответствующим образом отражены в учете и отчетности в госорганы по выплатам сотрудникам. Давайте разбираться.

Налоги и взносы с выплат по больничному

Пособия по временной нетрудоспособности не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Однако НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Как отразить в учете выплаты по больничным листам

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств.

В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Начисление пособия по временной нетрудоспособности за первые три дня в 2021 году, как и раньше, отражается по кредиту счетов учета затрат 20 (23, 25, 26, 44. ) в корреспонденции с дебетом счета 70. Выплата этого пособия отражается по дебету счета 70 в корреспонденции со счетами учета денежных средств. Удержание НДФЛ с исчисленных сумм отражается записью по дебету счета 70 в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ»:

Дебет 20 (23, 25, 26, 44. ) Кредит 70

начислено пособие по временной нетрудоспособности за первые три дня болезни

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ

Дебет 70 Кредит 51 (50)

выплачено пособие по временной нетрудоспособности за первые три дня болезни

Как и в каких отчетах отражаются суммы по больничному

Отчет по форме 6-НДФЛ

Так как данное пособие облагается НДФЛ, то работодатель начиная с отчетности за 2021 год отражают данные суммы в форме 6-НДФЛ.

Законодательство рекомендует работодателям выплачивать больничные пособия одновременно с зарплатой, но в справке 6-НДФЛ данные платежи и налоговые отчисления по ним должны учитываться раздельно.

НДФЛ на зарплату, по закону, должен быть перечислен уже на следующий рабочий день после выплаты. А вот налог с больничных выплат перечисляется не позже последнего дня месяца, в который больничный был оплачен.

Выплатить пособие можно и раньше, чем наступит ближайший день выплаты зарплаты, это не запрещено.

Заполнение Раздела 1

В поле 020 будет указана сумма налога, удержанная за налоговый период с дохода всех физических лиц. То есть, в данной строке будет отражена сумма НДФЛ не только с зарплаты, но и с других доходов, облагаемых налогом, в том числе с больничного.

В поле 021 указывается дата, когда должен быть уплачен налог с больничного в ФНС. Напомним, уплатить налог с больничного нужно не позже последнего дня месяца, когда сотрудник получил выплату. А в поле 022 — сумма налога.

Заполнение раздела 2

В разделе 2 новой формы отчёта включаются данные, действовавшие в разделе 1 прошлой формы 6-НДФЛ. То есть, тут указываются общие суммы дохода физических лиц, включая больничные выплаты.

Так, больничный будет отражён в строках 110 и 112 в виде суммы дохода, начисленного всем физическим лицам. В строке 140 — сумма исчисленного налога со всех доходов.

Также в разделе 2 больничный отражается в строке 160 в виде суммы удержанного налога с доходов физлиц, количество которых указывается в 120 строке.

РСВ

При заполнении РСВ выплаты, не облагаемые страховыми взносами в соответствии со статьей 422, коими и являются пособия по временной нетрудоспособности сотрудников, подлежат отражению в соответствующих строках подразделов 1.1, 1.2, приложения 2, и др.

Заполнению подлежит строка 030 в приложении 2 раздела 1 — по ней отражается сумма выплаченных пособий за первые три дня болезни за счет работодателя, которые не облагаются страховыми взносами, соответственно, в строке 050 облагаемая база будет уменьшена на эту сумму.

Поэтому в РСВ отражаем пособие за счет работодателя сначала в общей сумме доходов, а потом среди необлагаемых.

Аналогично в 4-ФСС

Отражаете эти суммы за первые три дня болезни в строке «Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ».

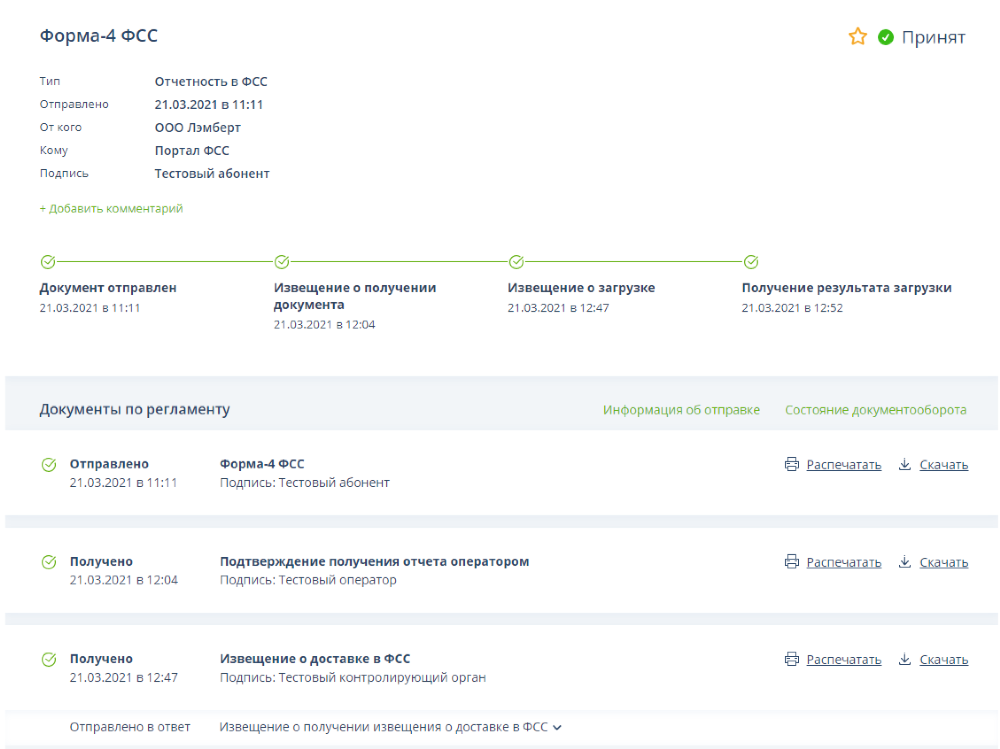

Чтобы проверить контрольные соотношения и убедиться в отсутствии ошибок в отчетах, лучше использовать специальную программу. Сервис «Онлайн-Спринтер» успешно справляется с этой задачей. Вы сможете контролировать отправку, доставку и принятие каждого отчета. При необходимости сформируете корректировку на основании ранее сданной отчетности или ответите на требование о предоставлении подтверждающих документов.

Больничный проверяет ФСС

Больничный лист оформляется в соответствии с приказом Минздравсоцразвития РФ от 26.04.2011 № 347н Об утверждении формы бланка листка нетрудоспособности. Порядок выдачи больничного регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н (ред. от 24.01.2012, с изм. от 25.04.2014) Об утверждении Порядка выдачи листков нетрудоспособности.

Поскольку расходы на выплату вышеуказанных пособий осуществляются за счет средств ФСС, именно этот контрольный орган проводит проверку соблюдения правил выдачи листков нетрудоспособности, регламентированных Порядком № 624н.

При проверке специалистом ФСС документации на выплату пособия по временной нетрудоспособности может случиться так, что в выплате пособия Фонд откажет.

Например причиной «аннулирования» больничного могут стать следующие:

1. Несвоевременное обращение работника. Согласно статье 12 закона № 255-ФЗ неоплачиваемый больничный — листок, предъявленный комиссии по социальному страхованию спустя 6 месяцев после даты закрытия. Уволенный и нетрудоустроенный сотрудник имеет право обратиться к бывшему работодателю в течение месяца.

2. Совершение преступления. Факт предусматривает наступление болезни вследствие признанного судом умышленного причинения вреда здоровью или попытки суицида не в результате психического расстройства.

3. Неправильное оформление документа. Приказ Минздравсоцразвития РФ от 29.06.2011 № 624 определил единые правила для заполнения листков нетрудоспособности. Несоблюдение норм выполнения медицинскими учреждениями не освобождает юридических и физических лиц от начисления финансовых санкций страховщиком.

4. Нарушение порядка выдачи. Норма касается продления более, чем на 30 дней без заключения врачебно-квалификационной комиссии, выдачи «задним числом» или выписке документов частными клиниками, не имеющими соответствующих лицензий.

5. Сотрудничество по договору подряда. Отношения между сторонами носят гражданско-правовой характер, отчисления в соцстрах предприятие не производит (работник не является застрахованным лицом) и некоторые иные причины.

Что делать работодателю с отчетами, налогами и взносами в случае отказа?

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.2017 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл. 34 НК РФ в общеустановленном порядке (Письмо от 01.09.2017 № 03‑15‑07/56382).

Попросту это значит, что выплаченные пособия не имеют статуса пособий по временной нетрудоспособности и возникает обязанность обложения таких сумм страховыми взносами на общих основаниях.

И в данной ситуация целесообразно поступить следующим образом:

Проводки в учете будут такие:

СТОРНО Д 20 (23, 25, 26, 44) — К 70

Сторнировано пособие за первые три дня болезни работника

Пособие по «аннулированному» ФСС больничному отражено как прочая выплата

Д 91 — К 69 субсчета отдельных взносов

Начислены страховые взносы

Д 91 — К 69 субсчет «Пени, штрафы по взносам»

Начислены пени по опоздавшим в бюджет взносам

Д 69 субсчета по взносам и пени в ФСС и ФНС К 51

Перечислены взносы, пени по взносам в бюджет

Итоги

Бывает ФСС «аннулирует» больничный. В этом случае работодателю предстоит корректировать учет и отчетность в бюджет на суммы выплаченных пособий. Однако в связи с введением механизма прямых выплат оперативно решаются вопросы получения средств работником и проверки документов, дающих право на исчисление и выплату пособия по временной нетрудоспособности, что несомненно сглаживает такие моменты, которые достаточно часто встречались при зачетной системе и негативно отражались на работодателе.

Раньше ФСС мог проверить больничные листки по прошествию достаточно большого промежутка времени и при отказе в признании больничного работодатель попадал сразу на крупную сумму взносов (ведь многие проводили зачет), плюс выплаченные суммы становились объектом обложения взносами. Следовательно работодатели «попадали» на существенные пени и штрафы.

Изменения 2021 года сделали систему взаимодействия между государством, работодателем и работником по поводу оплаты пособий мобильной, удобной и наиболее эффективной.

Больничные-2021: новые обязанности для организаций

Автор: Анастасия Ляшенко, бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

С 2021 г. работодатели всей России перешли на прямые выплаты из соцстраха. Изначально в пилотном проекте ФСС участвовало несколько регионов. С 2021 г. к проекту подключили оставшиеся регионы. Как новичкам перестроиться на новый порядок, узнаете в нашем материале.

Что значит «прямые выплаты из ФСС»

С 1 января 2021 г. каждый работодатель платит больничные пособия только за первые три дня временной нетрудоспособности сотрудника (ч. 2 ст. 3 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). Пособие за остальные дни болезни переводит работнику непосредственно региональное отделение ФСС (п. 11 Постановления Правительства РФ от 30.12.2020 № 2375).

Бюллетень от работника и другие необходимые документы по-прежнему получает работодатель, а потом направляет пакет документов в ФСС.

Какие бумаги взять у сотрудника

От работника нужны:

Листок по временной нетрудоспособности – бумажный, в оригинале, или электронный. С момента выдачи бюллетеня врачом не должно пройти более 6 месяцев (п. 17 Постановления Правительства РФ от 30.12.2020 № 2375).

Справка о сумме заработка, если в расчетном периоде сотрудник работал и у других работодателей. Форма – типовая, из приказа Минтруда РФ от 30.04.2013 № 182н.

Заявление о назначении и выплате пособия. Форму пока берем из приказа ФСС РФ от 24.11.2017 № 578. «Пока» – потому что ФСС уже подготовил проект новых бланков по прямым выплатам. Так что следим за изменениями! В действующем приказе нужно Приложение № 1.

В заявлении работник указывает способ выплаты пособия: почтовым переводом, на банковскую карту «Мир» или на банковский счет.

Как посчитать больничные-2021

Считаем больничные как и раньше: исходя из среднего заработка сотрудника и количества дней болезни. Последние устанавливаем по больничному листку.

В любом случае пособие за полный месяц не должно быть меньше федерального МРОТ 12 792 руб. (ч. 6.1 – 6.2 ст. 14 Закона № 255-ФЗ в ред. От 01.01.2020). Иначе считаем по формуле:

Федеральный МРОТ : Количество календарных дней месяца, в котором болел сотрудник x Количество дней болезни по больничному листку в этом месяце

Как заполнить листок

Работодатель по-прежнему заполняет свою часть больничного: вносит информацию об организации и самом сотруднике. Указывает его средний заработок, среднедневной заработок и сумму пособия за первые 3 дня больничного.

Поля «За счет средств Фонда социального страхования Российской Федерации» и «ИТОГО начислено» теперь заполняет фонд (п. 11 постановления Правительства РФ от 16.12.2017 № 1567).

Как назначить и выплатить пособие за первые 3 дня болезни

Работодатель назначает свое пособие по временной нетрудоспособности в течение 10 календарных дней. Отсчет ведем со дня, когда сотрудник обратился со всеми документами.

На выплату – свой срок. Это ближайший день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Провести ЗП и пособие можно одной платежкой, обозначив оба вида выплат в назначении платежа. Правда, срок перечисления НДФЛ с зарплаты и больничного – разный. По больничным рассчитаться с бюджетом можно в последний день месяца, в котором выплатили больничные. По зарплате так тянуть нельзя. Надо перечислить НДФЛ максимум на следующий рабочий день после того, как рассчитали работника (абз. 2 п. 6 ст. 226 НК РФ).

Как взаимодействовать с ФСС

После того, как работодатель получил все документы от работника, у него есть всего 5 календарных (не рабочих!) дней, чтобы передать все в фонд (п. 3 Постановления Правительства РФ от 30.12.2020 № 2375). Если опоздать, грозит штраф должностному лицу организации от 300 до 500 руб. (ч. 4 ст. 15.33 КоАП РФ).

Как общаться с фондом, зависит от количества сотрудников, работающих в организации. И тут возможны две ситуации.

Ситуация 1. Количество работников в организации более 25 человек. Здесь возможно только электронное взаимодействие. Это значит, что работодатель направляет в ФСС реестр в электронном формате. Это не сами документы, а сведения из них (п. 4 Положения, утв. постановлением Правительства РФ от 21.04.2011 № 294).

Передать реестр можно по ТКС – через «1С» или другие программы, или через Шлюз на сайте ФСС РФ.

Данный реестр подходит только для обычного больничного. Если листок нетрудоспособности открыт по травме, то нужно принести или отправить в ФСС почтой только оригиналы документов.

Ситуация 2. Численность сотрудников 25 человек и меньше. Такие работодатели могут лично отнести оригиналы в фонд или отправить всю документацию в формате заказного письма. По желанию никто не запрещает взаимодействовать электронно, то есть передавать реестры.

Выплатит ФСС свою часть работнику в течение 10 календарных дней после того, как получит пакет документов или реестр от работодателя.