что делать с зарплатной картой сбербанка после увольнения с работы

Можно ли пользоваться пластиковой картой после увольнения?

Действующее законодательство не запрещает это делать. Закрывать зарплатную карту, не важно какого банка, после увольнения не обязательно. По сути, карту открывает сам сотрудник. Организация, в которой работает человек, выступает лишь посредником. Не более.

Таким образом, любая зарплатная карта, по сути, — это дебетовый инструмент, выданный и используемый на основании договора, заключенного между физическим лицом и банком.

Следовательно, если человек уволился, то он может использовать оставшийся у него «пластик» так, как ему захочется:

Еще один момент: занимаясь вопросом заключения договора с банком, компания-работодатель берет на себя обязанность по оплате стоимости услуг банка — обслуживание карточки и так далее. Если сотрудника уволили, то бывший начальник, естественно, не будет переводить средства финансовой организации. Соответственно, физическое лицо — работник, с которым расторгла договор компания, где он трудился, должно самостоятельно оплачивать все расходы, связанные с обслуживанием карты.

Нужно ли уведомлять финансовую организацию о том, что произошло увольнение?

Практика показывает, что можно и не совершать данного шага. Бывший работодатель, скорее всего, сам обратится в финансовую организацию с соответствующим заявлением.

Может ли работодатель заблокировать карту?

Да, когда-то работодатель перечислял на счет зарплату. Но банки этот вопрос особо не волнует. Если срок действия «пластика» не истек, задолженностей по внесению стоимости обслуживания нет, то никаких вопросов быть не должно.

Бывший руководитель не имеет возможности обратиться в банк и насолить уволенному сотруднику, заблокировав его карту.

Зарплатная карта после увольнения: закрыть нельзя оставить

Однажды в столе вы находите старую зарплатную карту – напоминание о начале карьеры. Выкинуть или вернуть на бывшую работу? С ностальгией справится бокал сухого красного, а здесь объясним, что происходит с забытым зарплатным пластиком. Но сначала немного теории.

Зарплатный проект

Зарплатный проект заводят, чтобы облегчить всем жизнь. В банке открываются счета для организации и индивидуальные на каждого сотрудника. Это выгодно и банкам, и компаниям. Первые получают новых клиентов и деньги, вторым больше не нужно возиться с документами. Сотрудники тоже рады: есть интернет-банк, за карту платить не надо. Многие банки предлагают займы с выгодными условиями. Например, зарплатный кредит есть у банка Открытие. Для предприятий оформление зарплатного проекта часто бесплатно, но иногда банки берут с фирм комиссии за обслуживание.

Зачисление зарплаты происходит так: бухгалтер подаёт в банк платёжное поручение на списание с расчётного счёта компании определённой суммы. В документе указаны фамилии всех сотрудников и соответствующая оплата. Банк распределяет всё по картам сотрудников. Бинго: деньги у вас, можно идти за покупками.

Все эти операции проходят в ДБО – системе дистанционного банковского обслуживания. Их несколько, и в вашей бывшей компании такая тоже была. Это как онлайн-банк, только сразу на всю компанию и с возможностью подключения к 1С.

Что происходит после увольнения

Расчёт получен, и теперь вы свободный человек. О старой работе напоминает только нервный тик и зарплатная карта в кошельке. Её судьба зависит от условий договора зарплатного проекта, который организация заключила с банком.

Иногда дальше действует бухгалтер. Обычно он обязан исключить сотрудника из зарплатной ведомости, которую направляет в банк, и зарплатного реестра в ДБО. Часто нужно подать в банк уведомление об увольнении сотрудника.

По условиям в образце типового договора зарплатного проекта Промсвязьбанка компания обязана информировать банк об уволившемся сотруднике не позднее следующего рабочего дня с даты приказа.

Если бухгалтер эту бумагу заполнит и отправит в банк, все расходы по обслуживанию карты сразу переводятся на уволенного.

Если бухгалтер забудет уведомить банк

Все вновь зависит от условий зарплатного договора. Чаще всего карта продолжает числиться как зарплатная, и платить за неё не надо. Вот что сказал оператор Сбербанка на горячей линии: «Когда заключается договор между организацией и банком, как правило организация на несколько лет вперед проплачивает обслуживание карты. Чаще всего можно пользоваться картой до того, как истечёт срок её действия, а потом закрыть зарплатный счёт и оформить новый самостоятельно как частное лицо. Если прямо сейчас хотите иметь счёт, не связанный с организацией, то можете просто открыть новый.»

Сам банк тоже может закрыть счёт. Статья 859 Гражданского кодекса даёт банкам право расторгнуть договор, если на счёте не было средств в течение двух лет.

Также договор банковского счёта может быть аннулирован по требованию банка, если:

Об этой инициативе банк обязан письменно предупреждать клиента.

А как в жизни?

Рассказывает Ирина Иванова (реальные имя и фамилия изменены), HR-менеджер: «На руках три старых зарплатных карты. Одна ВТБ24 и две Сбербанка. Срок действия карты ВТБ24 истёк год назад, долгов по ней нет, баланс сейчас 2 руб. Эту карту получила от университета пять лет назад. Оператор сказала, что я могу закрыть счёт в банке, посетив отделение с паспортом. Плата за её обслуживание не начислялась и не будет начисляться».

Про карты Сбербанка, которые до сих пор числятся как зарплатные, Ирина добавляет: «Первая была открыта в 2015, и уже полтора года я не работаю в этом месте. За обслуживание ни разу не платила. Срок её действия истекает через три месяца и нужно закрыть счёт. Иначе банк может самостоятельно ее перевыпустить, и тогда придётся за это платить. Скорее всего, в этом случае она уже перестанет быть зарплатной. Вторая была открыта в 2017-м. С официального увольнения прошло полтора месяца. Карта активно используется, закрывать её не планирую».

Ирине повезло – за обслуживание зарплатных карт всегда платила организация. Так бывает не всегда. Кроме того, иногда по условиям договора банк вправе проявлять инициативу. Например, Сбербанк может самостоятельно перевыпустить карту.

Выдержка из Условий банковского обслуживания физических лиц ПАО Сбербанк от 28.02.2018.

Обслуживание зарплатной карты Сбербанка при увольнении

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Практически каждый работающий человек получает заработную плату на банковскую карту, выданную в рамках зарплатного проекта. Подобная карта является удобной как для работодателей (благодаря тому что все работники обслуживаются в одном банке), так и для сотрудников, поскольку карты, выданные в рамках зарплатного проекта предлагают своим владельцам дополнительные бонусы.

При этом мало кто задумывается о том, что данные карты выданы своим владельцам на основании договора, заключенного между работодателем и банком, а не между владельцем и банком, что накладывает на работодателя определенные обязательства, в том числе и по оплате обслуживания карт, и что в случае увольнения данные обязательства расторгаются. Попробуем разобраться, что же делать с зарплатной картой Сбербанка в случае увольнения.

Зарплатная карта: что это, ее особенности

Зарплатная карта – это банковская пластиковая карта ничем не отличающаяся от обыкновенной дебетовой карты, которая может принадлежать к любой платежной системе Visa, MasterCard, МИР. Особенностью зарплатной карты является то, что она выпускается в рамках так называемого «зарплатного проекта» – договора о сотрудничестве, заключенного между банком и работодателем.

Стоит отметить, что зарплатный проект выгоден как самому работодателю в связи с тем, что ему предоставляются скидки на обслуживание карт своих сотрудников, так и кредитным учреждениям из-за того, что данная услуга обеспечивает им приток клиентов, которые хранят и используют свои денежные средства в данном банке.

Благодаря подобной договоренности зарплатная карта обладает рядом преимуществ:

Что делать с зарплатной картой после увольнения

Однако часто бывает так, что человек получив зарплатную карту, увольняется с предыдущего места работы, но при этом оставляет карту себе. Выясним насколько это верно, и как правильно следует поступить с картой после увольнения.

Для начала стоит отметить тот факт, что до момента пока у клиента не расторгнуты отношения с работодателем, все финансовые вопросы, связанные с оплатой обслуживания карты, лежат на работодателе. После увольнения сотрудника договор расторгается, и зарплатная карта превращается в обычную дебетовую, за которую необходимо платить собственные средства.

Поэтому в случае если держатель карты не намерен платить деньги за использование карты, от нее лучше всего отказаться.

Аннулирование карты

Самым простым способом отказаться от использования карты является ее аннулирование. Для этого достаточно обратиться в ближайшее отделение банка с документом, подтверждающим личность и банковской картой, которую необходимо закрыть.

Сотрудник кредитного учреждения заберет карту и выдаст бланк заявления, после написания которого карта будет аннулирована, а счет закрыт. Срок выполнения операции составит 45 календарных дней.

Блокирование карты

Блокировка карты также поможет избежать комиссии за годовое обслуживание карты. Для того чтобы заблокировать карту Сбербанка можно воспользоваться одним из следующих способов:

Можно ли пользоваться зарплатной картой после увольнения

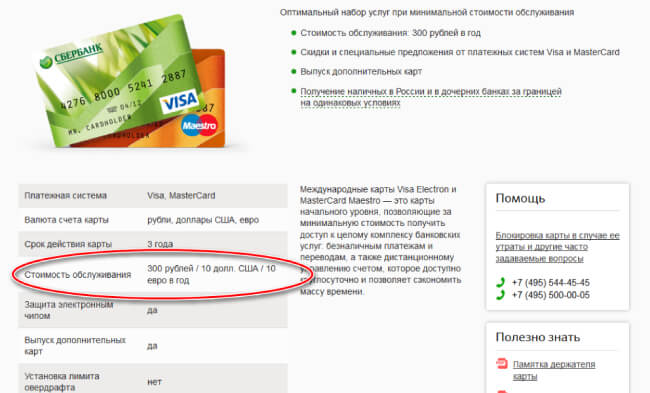

Стоит отметить, что после увольнения можно продолжать использовать зарплатную карту Сбербанка до момента окончания ее срока действия, но при этом денежные средства за обслуживание карты теперь будут взиматься с ее владельца согласно тарифам, установленным банком для подобного типа карт.

Следует помнить, что при подписании договора о получении карты, клиент подписывает пункт об ознакомлении с тарифами на обслуживание карты в случае выхода из зарплатного проекта. Поэтому если владелец карты не готов самостоятельно платить комиссию, то следует обратиться в банк для закрытия карты.

Как обслуживается карта после увольнения

После увольнения зарплатная карта обслуживается как обычная дебетовая карта Сбербанка, владелец самостоятельно оплачивает комиссию за ее обслуживание, при этом его право на дополнительные бонусы и пониженную ставку по кредитам теряется.

Может ли работодатель заблокировать карту

Работодатель не имеет права заблокировать зарплатную карту после увольнения. Однако так как данная карта была оформлена в рамках договора сотрудничества между банком и работодателем, то сразу же после увольнения работодатель передает в банк сведения о том, что человек был уволен, и с этого момента карта из корпоративной превращается в частную.

Для уточнения тарифов и правил использования подобной карты следует обратиться в ближайшее отделение банка, сотрудники которого проинформируют клиента обо всех нюансах дальнейшего использования карты, и при необходимости закроют действующую и выдадут новую, больше подходящую под требования клиента.

Зарплатная карта Сбербанка (видео):

Зарплатная карта Сбербанка на сегодняшний день является одной из самых удобных видов банковских карт. Это связано с тем, что обслуживание карты для ее владельца является бесплатным, при этом держателю подобного типа карты предоставляются дополнительные возможности: пониженная процентная ставка по кредитам в том числе и ипотечным, возможность подключения к карте услуги «овердрафт» (разновидность кредита с беспроцентным периодом оплаты, в течение которого держатель карты может бесплатно пользоваться заемными средствами банка).

При этом стоит помнить, что в случае увольнения зарплатную карту стоит аннулировать или блокировать. Это связано с тем, что при использовании карты после увольнения, комиссия за обслуживание карты возлагается на ее владельца.

Для блокировки карты следует обратиться в банк с заявлением о ее закрытии, либо воспользоваться вспомогательными сервисами (банковский терминал, звонок на горячую линию Сбербанка, сервис Сбербанк-онлайн).

Ушли с работы, а зарплатную карточку не закрыли. Что может случиться?

Уже давно у нас существует закон, который закрепил право работника самому выбирать, на какую карточку получать зарплату. Надо просто дать реквизиты своего банковского счета бухгалтерии, и они официально не могут отказать.

Правда, бюджетники также по закону могут получать зарплату только на счет, к которому привязана карта «Мир».

Остальные люди формально свободны в выборе, но иногда зарплатный проект навязывается в добровольно-принудительном порядке. Иногда можно выбрать — зарплатная карта или своя.

Кстати, первый вариант тоже бывает выгодным. Например, банк делает какую-то карточку для зарплатников бесплатной безо всяких условий, в то время как клиенту с «улицы» для бесплатности надо оплачивать с карты покупки на 15 тыс. рублей, например. Или же хранить деньги на карте.

Но вот человек уволился — что может случиться, если не закрыть зарплатную карту?

Платное обслуживание

Некоторые карточки имеют специальный бесплатный тариф для зарплатников. А для всех остальных карта может быть платной, если не выполнять какие-то условия. Или таких условий нет и продукт в принципе платный.

Комиссию за обслуживание могут снять тут же или позже — например, спустя месяц после ухода с работы.

Технический овердрафт

У некоторых дебетовых карт есть технический овердрафт. А моя личная статистика показывает, что на зарплатных картах такая опция встречается особенно часто.

Технический овердрафт — это не кредитный лимит, это возможность карты уйти в минус, если банк снимет плату за обслуживание или если вы заплатите с рублевой карты в валюте за границей или в зарубежном интернет-магазине. Нам приходит смс о трате определенной суммы или о снятии каких-нибудь евро или турецких лир в банкомате. Фактический курс покупки рассчитывается через несколько дней, и при изменении курса банки снимают дополнительную сумму втихаря. Никаких смс уже не приходит. Просто баланс счета уменьшается — он может уйти в минус по техническому овердрафту.

Если вы ушли с работы и положили карточку на полку, а у нее появилось платное обслуживание, то банк может снять эту плату в минус по счету. И на эту сумму будут капать проценты. По овердрафту они могут быть даже больше, чем по кредитным картам вне грейс-периода.

Платные услуги

Иногда банки в рамках зарплатного проекта предлагают компаниям какие-то небольшие бонусы для сотрудников. Это могут быть пониженные ставки по кредитам, повышенные по депозитам, а еще — мелкие платные услуги становятся бесплатными.

Например, могут дать как бонус бесплатное смс-информирование. Допустим, так оно будет стоить по карте 50 рублей в месяц. После окончания зарплатного проекта банк может снимать по незакрытой карте эту сумму в минус. И будет технический овердрафт, про который я написала выше.

Тут я перечислила возможные риски, в то же время может такое случиться, что ваша зарплатная карточка и так бесплатна безо всяких условий. Тогда можно спокойно продолжать ей пользоваться и дальше. Уточнить информацию можно на сайте банка, почитав файлы с тарифами. А еще можно им позвонить на линию поддержки и задать вопрос.

Что делать, если приставы арестовали заработную карту: подробное руководство от эксперта

Списание средств с зарплатной карты всегда неожиданно, неприятно и вызывает бурю возмущения. Но в этот момент важно не только не поддаваться панике, но и действовать максимально оперативно, чтобы минимизировать ущерб.

Могут ли арестовать зарплатную карту? На каком основании приставы списывают с нее средства? Как вернуть зарплату обратно, и есть ли способы защитить деньги от действий исполнителей? Об этом журналисту ФАН рассказала эксперт по налогообложению и бухгалтерскому учету Алла Семенова.

Могут ли наложить арест на зарплатную карту

Взысканием долгов занимается Федеральная служба судебных приставов. Ее сотрудник открывает исполнительное производство и после этого накладывает ограничения на счета или имущество должника. О факте открытия производства пристав обязан должника уведомить. Делают это в письменном виде, отправляя уведомление заказным письмом по почте.

Получив такое письмо, должник может долг погасить добровольно — на это законом отводится пять дней. Если долг не погашен, пристав инициирует принудительное взыскание средств.

Бывает и так, что должник намеренно не получает письмо из ФССП, и оно возвращается к отправителю обратно. Несмотря на то, что уведомление не получено, возможности сотрудника ФССП это не ограничивает. Действует он точно так же, но только с небольшим промедлением: производство открывают после возвращения письма, обычно через 30 дней.

Совет. Получать письма из ФССП стоит. В первую очередь для того, чтобы понимать происхождение долга и вовремя обратится к приставу, чтобы указать счета и средства, на которые, по закону, нельзя обращать взыскание.

«Арест зарплатной карты возможен по нескольким причинам, — отмечает эксперт по налогообложению и бухгалтерскому учету Алла Семенова. — Это происходит, если есть задолженность по кредитам, не оплачены автомобильные штрафы или налоги. Также причиной могут стать судебные решения, принятые не в вашу пользу, долги за коммунальные услуги и уклонение от уплаты алиментов».

Узнать причину удержания можно с помощью государственных порталов. На сайте «Госуслуги» можно выяснить задолженность по налогам и автомобильным штрафам, но только в том случае, если у вас есть подтвержденная учетная запись. Уточнить долги по алиментам и другим судебным спорам можно на сайте суда, где рассматривалось дело. Задолженность по «коммуналке» в электронном виде выяснить не удастся, но можно обратиться в ближайший МФЦ и уточнить сумму там.

Независимо от причины возникновения долга, взыскивать его пристав будет всеми доступными ему способами. А наложение ареста и снятие денег с банковского счета — один из самых быстрых и эффективных, поэтому используется сотрудниками ФССП чаще всего.

Почему банк не сообщает об ограничениях

По закону, банк этого делать не обязан, это задача сотрудника ФССП. Однако позиция банковских учреждений, как правило, определяется их этикой по отношению к клиентам. Одни не просто сообщают клиенту об аресте счета, но также предоставляют информацию о приставе, который этот арест наложил, и размере взыскания. Другие этого не делают, и предоставляют информацию, только когда клиент звонит или приходит в отделение выяснять, куда исчезла с карты его зарплата.

Ни один банк не станет действовать в разрез законному решению суда или утаивать от ФССП счета клиента, каким бы «ценным» он ни был. Понятие «банковской тайны» здесь не работает. Закон обязывает банки предоставлять информацию о счетах клиентов-должников. А так как информация передается государственной структуре, нарушения банковской тайны не происходит. Обвинять в этом финансовую организацию бессмысленно.

Могут ли приставы снять долг с зарплатной карты

Могут, но здесь есть несколько нюансов. Главный — по закону, удерживать заработную плату целиком пристав права не имеет. Есть установленные государством лимиты, в какой сумме можно это делать. Как правило, максимальная не должна превышать половины от официального ежемесячного дохода. То есть если работодатель ежемесячно начисляет на карту 70 тысяч рублей заработной платы, то удерживать из этой суммы могут только 35 тысяч, но не все средства целиком.

Процент взыскания может меняться в зависимости от типа долга. Если речь идет об алиментах или компенсации ущерба здоровью, нанесенному другому гражданину, могут удерживать сумму больше — в размере 70% от дохода. По этому же правилу действуют, если должник совершил преступление и обязан возместить связанный с ним ущерб, а также, если по его вине произошла гибель кормильца семьи: возмещать вред потерпевшей семье придется в размере 70% от зарплаты.

В некоторых случаях сумму можно уменьшить до одной четверти собственных доходов. Законом допускается возмещение в размере 25%, если у должника тяжелое материальное положение, он воспитывает малолетних детей или получил инвалидность. Каждое из этих обстоятельств нужно подтверждать документально. Приставу необходимо принести справки: об инвалидности, статусе пенсионера или свидетельства о рождении детей. В этом случае размер взыскания будет уменьшен. Но пока документы не представлены, государственный исполнитель будет действовать «на общих основаниях».

Почему приставы сняли все деньги с зарплатной карты

«Особенность взыскания средств со счетов должника заключается в том, что для приставов все они обезличены, — уточняет Алла Семенова. — Банк лишь предоставляет информацию, что на имя клиента открыты определенные счета, но не уточняет их назначение. Приставу неизвестно, используется ли счет для хранения средств или для получения заработной платы, пенсии, пособия на ребенка. Сообщить об этом обязан сам должник».

Если он не уведомит пристава о назначении счетов, тот имеет право арестовать их все и использовать все средства на них для погашения долга. Это значит, что если сумма взыскания больше, чем хранится на зарплатной карте, с нее спишут все деньги до копейки, а при ближайшем зачислении списывать их продолжат, пока долг не будет погашен.

Если пристав направляет документы не в банк, а в бухгалтерию предприятия, где трудится должник, процент взыскания не превышает установленный законом. Из зарплаты будут удерживать ровно половину или 70% дохода, а сотруднику — направлять только оставшуюся часть. Это — одна из особенностей зарплатной карты, узнать о них больше вы можете в специальном обзоре ФАН.

Что делать, если приставы арестовали зарплатную карту

В этой ситуации важно разобраться, почему взыскивают средства, и действовать нужно быстро.

Обратитесь в банк

Попросите сотрудника объяснить причину списания средств с карты. Если это происходит по требованию ФССП, выясняйте данные специалиста, который наложил взыскание.

Обратитесь к специалисту ФССП

Найти его данные можно на сайте ФССП, где есть сведения обо всех исполнительных производствах. Задайте в поиске свои фамилию и имя, регион проживания. Данные о сумме долга и приставе, наложившим арест на карту, появятся в результатах.

Позвоните приставу, а лучше отправляйтесь к нему на прием. Если сделать это невозможно, подготовьте заявление в письменном виде и отправляйте почтой. К заявлению нужно приложить документы, которые подтверждают, что конкретный счет или карта используются вами как зарплатные. Для этого нужно предоставить справку с работы с реквизитами карты и подтверждением, что на нее перечисляют зарплату. Понадобится также банковская выписка, в которой будут указаны те же суммы регулярных платежей.

Получив эти документы, пристав снимет арест со счета. Средства с него будут списываться не в полном объеме поступлений, а лишь в пределах установленного законом «лимита».

Постарайтесь уложиться в пять дней

Банк при получении требования от госисполнителя действует быстро: средства с карты могут быть списаны в течение нескольких часов. Они направляются на специальный депозит сотрудника ФССП, где находятся пять дней, после этого их отправляют взыскателю.

Пока деньги лежат на депозите пристава, возможность вернуть их существует. После получения документов специалист имеет право вернуть часть должнику, если будет доказано, что обращать взыскание на эти средства нельзя. Но если пять дней прошли и транш отправлен взыскателю, с этой суммой придется попрощаться: всю ее направят на возмещение долга.

Снятие ареста приставами с заработной карты

Часть зарплаты продолжат удерживать до тех пор, пока долг не будет погашен полностью. Когда это произойдет, пристав вынесет постановление о прекращении производства и направит в банк уведомление о том, что списывать деньги не нужно. После этого зарплату будут начислять целиком.

«Самое очевидное решение в этой ситуации — погасить долг, — отмечает Алла Семенова. — При аресте карты нельзя оставаться безучастным, необходимо подойти к этой проблеме ответственно. Выясните причины, попытайтесь реструктуризировать долг, обсудите с сотрудником ФССП график его погашения. В этом случае последствия будут не столь критичными, как при аресте счета и списании с него всех поступлений».

Снятие ареста, наложенного по ошибке

Бывает и так, что арест на зарплатную карту накладывают необоснованно. Такие ситуации, по словам Аллы Семеновой, — не редкость. Причина в том, что приставами для идентификации должников используются только «основные» данные: имя и фамилия, дата и место рождения. Если эти сведения совпадают у нескольких людей, полный тезка вполне может пострадать из-за технической ошибки.

В таком случае нужно выяснить на сайте ФССП данные пристава и обращаться к нему лично с заявлением. В этом заявлении следует указать на факт ошибки и предоставить сведения, позволяющие точно вас идентифицировать: паспортные данные, номер СНИЛС. Копию заявления стоит отправить в главное и в региональное управления ФССП.

После сверки данных постановление в отношении «тезки» отменят, а списанные деньги вернут. Как быстро это сделают, зависит от того, успел ли пристав перечислить средства взыскателю или они все еще находятся на его депозите.

С какой карты приставы не снимают деньги

Теоретически, счетов, гарантирующих неприкосновенность для судебных приставов, не существует. Если есть долг и возбуждено исполнительное производство, государственный исполнитель имеет право взыскать средства с любых счетов и в любых банках. Поэтому единственный способ защититься от подобных ситуаций — контролировать расходы и не накапливать долги.

Но, по словам эксперта по налогообложению и бухгалтерскому учету Аллы Семеновой, есть финансовые инструменты, которые снижают такой риск.

• Онлайн банки. Как правило, приставы проверяют средства должника в банках в своем регионе. В другие регионы запросы направляют крайне редко. Онлайн-банки и вовсе не имеют региональных представительств: карты в них открывают удаленно, доставляют их почтой или курьером. Проверять такой банк пристав будет только в том случае, если у него есть достоверные сведения о наличии в нем счета у должника. Если такой информации нет, «руки» специалиста вполне могут и «не дойти» до финансовой организации.

• Электронные кошельки. Арест на электронные средства накладывать можно, только это занимает куда больше времени, чем арест счета в банке. Для этого пристав должен кошелек обнаружить, подтвердить факт его принадлежности должнику, получить постановление суда на взыскание денег. Пока будет тянуться эта процедура, средства можно благополучно вывести из платежной системы.

«Один из самых надежных способов сохранить средства неприкосновенными является их хранение на кредитных картах, — уточняет Алла Семенова. — По закону, арестовывать такие счета запрещено».

Это позволяет клиентам хранить личные сбережения «поверх» кредитной суммы. Несмотря на то, что исполнительной службе об этом известно, и она уже выступила с предложением внести поправки в законодательство, пока реальных шагов в этом направлении законодателем сделано не было. И возможность воспользоваться этим способом для защиты личных средств пока существует.