что такое 401k в америке

401К, или Как это работает в США

Помимо базовой государственной пенсии (Social Security) в США существует несколько унифицированных добровольных пенсионных планов, по которым работник, работодатель или они совместно ежемесячно вносят определенную сумму на индивидуальный пенсионный счет сотрудника.

Пенсионные планы очень гибки: есть варианты, при которых накопленные средства инвестируются по усмотрению работодателя; есть и такие, где сам работник принимает в этом активное участие. Также планы имеют разные схемы освобождения от налогов. Банки даже учитывают тип пенсионного плана и количество денег на нем при выдаче кредита. Средства пенсионных счетов освобождаются от налогов. Правда, если владелец плана решит снять деньги досрочно (до достижения пенсионного возраста, наступающего в 65 лет), то придется заплатить с них и налоги, и 10-процентный штраф. В особых случаях, например если снимаемые средства идут на покупку первого дома или на оплату учебы, налоги и штрафы не уплачиваются.

Деньги с 401К можно вкладывать в определенные инвестиционные фонды (Mutual Funds), работающие с данной компанией, а также в акции, облигации и просто оставлять на счетах, выбирая при этом какую угодно стратегию — от консервативной до агрессивной. Можно остаться «молчуном» — тогда брокер, который обслуживает данный счет, автоматически раскладывает деньги по фондам и ценным бумагам в соответствии с определенной работодателем стратегией (она, естественно, публична). Обычно работодатель дает возможность своим сотрудникам покупать на деньги 401К в том числе и его собственные акции (чем, кстати, злоупотребляли служащие печально известной Enron). Причем если работник не проявляет инициативы в управлении своим счетом, то работодатель может определенный процент его денег с 401К инвестировать в собственные акции «по умолчанию». Справедливости ради надо отметить, что 401К — план не дешевый для работодателя и применяется в основном в крупных корпорациях, например в General Electric. То есть акции, в которые будут инвестированы пенсионные деньги, по крайней мере ликвидны.

Вторая по известности разновидность американского пенсионного плана — так называемый IRA (сокр. от Individual Retirement Account). Возможности по инвестированию там так же широки, но в соответствии с этим планом на личный счет можно отчислять не более 5 тыс. долларов в год. Деньги, внесенные на личный счет в соответствии с Roth IRA, облагаются налогом на входе в систему и не облагаются при их получении в старости, то есть на выходе (схема ТЕЕ). Соответственно, штрафов за досрочное снятие нет. При схеме с Traditional IRA взносы освобождаются от налогов, есть штрафы за снятие до пенсии.

Кроме 401К и IRA в разных вариантах существует еще несколько видов пенсионных счетов, в том числе с установленными выплатами (в отличие от планов с установленными взносами, как 401K). Личные счета при всех типах добровольных планов ведут либо предприятия, либо администраторы пенсионных счетов. Деньги с добровольного счета по достижении пенсионного возраста можно забирать все сразу или частями — по желанию. Если предприятие, на котором использовался частный пенсионный план, становится банкротом, в действие вступает государственная Корпорация по гарантированию частных пенсий (Pension Benefit Guaranty Corporation, PBGC). К ней переходят все пенсионные фонды предприятий и учет обязательств по выплате пенсий. Однако что касается планов 401К, то с ними практически не возникает проблем. Другое дело «морально устаревшие» планы с установленными выплатами, из-за них дефицит PBGC постоянно растет.

План 401К: ограбление американцев в течение 40 лет

В 2018 году плану 401К исполнилось 40 лет. Для большинства работающих американцев это единственный инвестиционный инструмент для выхода на пенсию. Им с юности только и говорили, что нужно откладывать деньги на 401К. И тогда, волшебным образом, к старости они будут обеспечены хорошей пенсией, достаточной для безбедной жизни.

Почему не стоит праздновать 40-ю годовщину плана 401К

Конечно, выход на пенсию не всегда происходил таким образом. Предыдущее поколение смогло воспользоваться пенсионным планом. Они усердно работали всю жизнь с мыслью о том, что работодатель позаботится о них в старости.

Как указывает журнал «Time», план 401К не разрабатывался как полноценная замена пенсионной системе тех лет:

Чтобы быть справедливыми к авторам 401К, этот план не предназначался для создания полноценной основы для стабильной пенсии. Он всего лишь был компромиссом между налоговой службой и частными компаними, желавшими позволить своим сотрудникам самостоятельно формировать свои отчисления на пенсию. Налоговая служба на тот момент облагала налогами любые сбережения, приравнивая их к наличным деньгам. Конгресс США достиг компромисса. И в положении «Закона о доходах» 1978 года было указано: сотрудники могли отложить уплату налогов с тех сумм, которые выделялись на пенсионный план. Эта отсрочка действовала до момента снятия наличных с пенсионного счета.

Сейчас, спустя 40 лет, пенсии очень маленькие. А сотрудники компаний, чаще всего более состоятельные, всё ещё повсеместно платят взносы на план 401К. А менее состоятельные рабочие не имеют практически ничего. Оказалось, что корпорации прекрасно используют налоговые уловки в своих интересах. А финансовая индустрия пользуется ими для продажи финансовых инструментов людям, которые в этом не разбираются.

Почему план 401К — ужасен

Ещё одна плохая сторона

Зная все перечисленные недостатки, неужели кто-то ещё готов вкладываться в пенсионный план 401К?

На данный момент пока другой идеи. Крупные корпорации и финансовые структуры, зарабатывающие на неграмотности населения, не хотят упускать такую возможность. Компании часто обманывают своих работников, заставляя их поверить в прибыль от подобных инвестиций.

Для примера, приведу диалог с одним из слушателей моих лекций, который состоялся несколько лет назад:

— У меня есть к Вам один вопрос, — сказал он. — Я читал Ваше упоминание, что план 401К — худшие инвестиции. И я не понимаю, почему Вы это утверждаете.

— Что именно Вам не понятно?

— Большинство работодателей соответствуют нашим ожиданиям. Например, мой работодатель доплачивает в пенсионный фонд до 4% от моей зарплаты, если я оформляю добровольные отчисления в план 401К. Разве это не 100% прибыли на вклад? Почему это плохая инвестиция?

— Ну, это плохая инвестиция хотя бы потому, что это Ваши деньги. Послушайте, работодатель и так должен платить Вам эти деньги, как часть зарплаты. А они делают это только в том случае, если вы используете план 401К. В противном случае компания просто оставляет эту сумму себе. Таким образом, работодатели просто контролируют часть Ваших же денег.

Мышление работника

Молодой человек все ещё не понял до конца мою идею. Но было видно, что он задумался. Причина его непонимания в том, что он мыслит как наемный сотрудник, а не как владелец компании. Как работодатель, я знаю, что если бы не план 401К, мне пришлось бы доплачивать эти дополнительные несколько процентов к зарплате сотрудников. Иначе я был бы неконкурентоспособным.

Для меня, как работодателя, это является преимуществом. Ведь если работник не согласен на участие в плане 401К, то я могу вообще не платить эти деньги. Как и в случае, когда работник слишком рано увольняется из компании.

План 401К крадет ваши деньги

Исследования подтверждают мои слова. Согласно Стивену Генделю, расследование Центра Пенсионных Исследований показало следующее. При прочих равных условиях, сотрудники компаний, делающих доплаты в 401К, получают меньшую зарплату, чем сотрудники компаний, не делающих такие взносы. Фактически, разница в уровне зарплат примерно равна размеру взносов в план 401К.

Объясню ещё раз. Работодатель, не участвующий в плане 401К, вынужден платить более высокую зарплату, чтобы оставаться конкурентоспособным. Сотрудники такой компании получают «живые» деньги, вместо того, чтобы принудительно откладывать их в пенсионный фонд.

Видео о том, что такое план 401К

Нет финансовой грамотности — пользуйся планом 401К

Контроль — это важный аспект инвестирования. Откладывая деньги в пенсионный фонд, что происходит дальше? Наличные инвестируют в фондовый рынок. Фонды контролируются брокерами. Брокеры контролируются банками. Компании фондового рынка управляются советами директоров. Ни одно из звеньев этой цепи вам не подвластно.

Если вы хотите быть богатыми, нужно иметь финансовое образование. Только так можно иметь контроль над своими инвестициями. Поэтому я и предпочитаю вкладываться в инвестиции, свой бизнес или свои продукты. Чем выше уровень контроля, тем больше прибыль.

Конечно, подобные инвестиции требуют определённого финансового знания. А у большинства людей его нет. Это та причина, по которой для многих работников план 401К — не так уж и плох. Но вы же не входите в их число? Почему бы не оставить план 401К на обочине истории, спустя 40 лет с момента его появления?

Статья переведена и адаптирована с сайта: RichDad

Routes to finance

Любой, кто знаком с денежной стоимостью денег, знает, что даже небольшие суммы, когда они усугубляются в течение длительного времени, могут привести к получению тысяч или даже миллионов долларов дополнительных богатств. Эта простая истина является одной из причин, по которой многие специалисты по финансовому планированию рекомендуют налоговые льготы и инвестиции, такие как традиционные / Roth IRA и муниципальные облигации. В прошлом эти решения были не столь важны из-за преобладания пенсионных планов с установленными выплатами.

Сегодня эти пенсии по старому возрасту идут на обочине многих фирм в США; вместо этого большая часть сегодняшней рабочей силы, скорее всего, найдет свои пенсионные годы, финансируемые за счет поступлений от пенсионного плана 401 тыс. долл. США.

Что такое пенсионный план 401k?

Каковы преимущества плана выхода на пенсию 401k?

Существует пять ключевых преимуществ, которые делают инвестиции в плане выхода на пенсию в размере 401 тыс. Человек особенно привлекательными. Это:

Налоговые преимущества 401 тыс. Пенсионных планов

В случае молодого работника с тремя или четырьмя десятилетиями перед ними это может означать разницу между проживанием в отеле «Плаза» или бюджетом 8.

Матч работодателя за 401 тыс. Пенсионные планы

Другими словами, сотрудник, работающий на кофе-гиганте более десяти лет, зарабатывающий 100 000 долларов, который внес 4 000 долларов США в их 401 (k), получит депозит в размере 6 000 долларов США на счете непосредственно от компании (150 процентов матч за вклад в размере 4 000 долларов США.) Все, что работник, депонированный выше 4-процентного порога, не получил бы матч.

Даже если у вас есть задолженность по кредитным картам с высокой процентной ставкой, предпочтительнее, почти во всех случаях, вносить максимальную сумму, которую ваша компания будет соответствовать!

Причина проста в математике: если вы платите 20 процентов за кредитную карту, и ваша компания соответствует вам доллар за доллар (100-процентный доход), вы в конечном итоге будете хуже, заплатив долг. Фактор в отношении отложенных налогов, полученных в соответствии с планом 401 (k), и диспропорция становится еще больше. Для получения дополнительной информации по этой теме, я предлагаю вам прочитать работу Сьюза Ормана.

Настройка и гибкость инвестиций

Одним из преимуществ плана выхода на пенсию 401k является то, что он может следовать за работником на протяжении всей своей карьеры. При смене работодателей у инвестора есть четыре варианта:

1.) Оставьте свои активы в пенсионном плане старого работодателя 401 тыс.

Многие администраторы плана 401k взимают плату за регистрацию и другие сборы за управление вашей учетной записью, независимо от того, все еще находятся в компании. Эти сборы могут значительно укусить ваш будущий чистый капитал, особенно если у вас есть учетные записи в нескольких разных работодателях.

2.) Завершите опрос 401k на план 401k нового работодателя

Практически говоря, этот вариант доступен только в том случае, если у сотрудника есть другое предложение о работе, прежде чем покинуть своего нынешнего работодателя. В некоторых случаях опрокидывание IRA может быть лучшим вариантом, так как это просто. Откуда вы знаете, является ли это правильным выбором? Решение в основном должно приниматься на основе инвестиционных вариантов нового плана 401 тыс. Долл. США. Если вы не удовлетворены выбранными вами вариантами, завершение прокрутки 401k в IRA может быть лучшим вариантом.

Правительство ограничивает опрокидывание 401 тыс. раз в каждые двенадцать месяцев.

Согласно пресс-релизу Справочного центра 401K, исследования показывают, что «66% сменщиков работы с генератором X получают наличные при выходе из своей работы, а 78 процентов работников в возрасте 20-29 лет получают наличные деньги. «Трагедия намного больше, чем налоги и штрафы; действительно, больший финансовый убыток исходит из десятилетий отложенной налогами рецептуры, которую капитал мог бы заработать, если бы владелец учетной записи выбрал инициирование 401 тыс. опрокидывания.

Основным преимуществом кредитов 401 тыс. Является то, что выручка не является с учетом налогов или десяти процентов штрафа, за исключением случаев дефолта.

Правительство не устанавливает руководящие принципы или ограничения в отношении использования кредитов на сумму 401 тыс. Долл. США. Однако многие работодатели делают это; они могут включать минимальные сальдо по кредитам (обычно 1 000 долл. США) и количество выданных кредитов в любое время в целях сокращения административных расходов. Кроме того, некоторые работодатели требуют, чтобы замужние работники получали согласие своего супруга, прежде чем вынимать кредит, причем теория заключается в том, что на решение этих проблем повлияло и то, и другое.

401k Ограничения по кредиту

В большинстве случаев работник может заимствовать до пятидесяти процентов от своего баланса на счете до 50 000 долларов США. Если сотрудник вынул кредит в размере 401 тыс. Долларов США в за предыдущие двенадцать месяцев они смогут заимствовать только пятьдесят процентов своего баланса на счете до 50 000 долларов США, за вычетом остатка по предыдущему кредиту. Ссуда 401k должна быть возвращена в течение последующих пяти лет, за исключением покупок на дом, которые имеют право на более длительный срок.

401k Затраты на проценты по кредиту

Даже если вы заимствуете у себя, вам все равно придется платить проценты! Большинство планов устанавливают стандартную процентную ставку на уровне плюс плюс один или два процента. Пособие в два раза: 1.) в отличие от процентов, выплачиваемых банку, вы в конечном итоге получите эти деньги в форме квалифицированных выплат или на выходе на пенсию;) проценты, которые вы выплачиваете в свой план 401k, защищены от налогов.

Недостатки кредитов 401k

401k Преодоление трудностей

Что делать, если ваш работодатель не предлагает кредиты в размере 401 тысяч или вы не имеете права? Возможно, вы сможете получить доступ к наличным деньгам, если соблюдены следующие четыре условия (обратите внимание, что правительство не требует от работодателей предоставления 401 тыс. Лишений на трудность, поэтому вы должны проверить у своего администратора плана):

Должны ли вы делать взносы после уплаты налогов в пенсионный план?

Планы в размере 401 (k) предусматривают дополнительные взносы 401 (k) после уплаты налогов до лимита IRS в размере 53 000 долларов США для всех взносов 401 (k) в 2016 году.

Узнать, если ваш пенсионный или пенсионный доход облагается налогом

Является пенсионным доходом, облагаемым налогом? Некоторые. Вот руководство относительно того, какие источники дохода на пенсию облагаются налогом, частично облагаются налогом и не облагаются налогом.

Что сделает хороший пенсионный план для меня

О пенсионном счете 401k

401k — это пенсионный счет, на который работники коммерческих организаций в США могут перечислять часть своей зарплаты до уплаты налогов (обычный 401k) или после уплаты налогов (Roth 401k ). Распространена ситуация, когда при каждом пополнении пенсионного счета работником, работодатель в каком-то процентном отношении вносит свои средства (например, 50% от взноса работника). При этом максимальная годовая сумма взносов на этот счет лимитируется: в 2019 году — 19 000$ для лиц до 50 лет, и 25 000$ — для лиц, более старшего возраста.

Работник может инвестировать деньги на пенсионном счете в инструменты, выбранные работодателем. Обычно это взаимные фонды (аналог наших ПИФов), страховые контракты с гарантированной доходностью и др. Иногда данные фонды не доступны на розничном рынке, т.е. являются специальными для институциональных инвесторов. За администрирование счета взимается плата (например, 0,78% в год или ниже).

Изъятие денег из пенсионного счета 401k возможно в любое время. Однако если американский пенсионер это сделает до достижения 59,5 лет, он должен будет заплатить все причитающиеся налоги, а также сверху — штраф 10% (за некоторыми исключениями: инвалидность и т.д.). Таким образом государство стимулирует делать изъятия со счета только после выхода на пенсию. Однако после достижения 70,5 лет владелец счета обязан делать ежегодные изъятия из него не ниже определенной суммы (RMD).

Преимуществом накопления на пенсию на счете 401k являются налоговые льготы. На обычный 401k отчисления производится из зарплаты до уплаты налога, но потом изъятия с него облагаются налогом. А в Roth 401k отчисления на счет производятся после уплаты налога, но потом изъятия со счета налогом не облагаются.

Как выгоднее никто толком не знает, поэтому многие советуют заводить сразу 2 счета 401k (обычный и Roth). По моему мнению, лучше не платить налог сейчас, а потом, через 20-30 лет, не известно что будет, возможно налоговые ставки снизятся, или налог с таких счетов вообще перестанут взимать.

При переходе к новому работодателю многие американцы конвертируют пенсионный счет из 401k в другой тип IRA (независимый от конкретного работодателя, но и не пополняемый работодателем). Отчасти это связано с опасением, что банкротство старого работодателя может затронуть их пенсионный счет 401k.

Счета 401k до того выгодны, что некоторые американцы просят работодателей оформлять повышение зарплаты и бонусы в виде увеличения ставки софинансирования работодателем взносов в 401k.

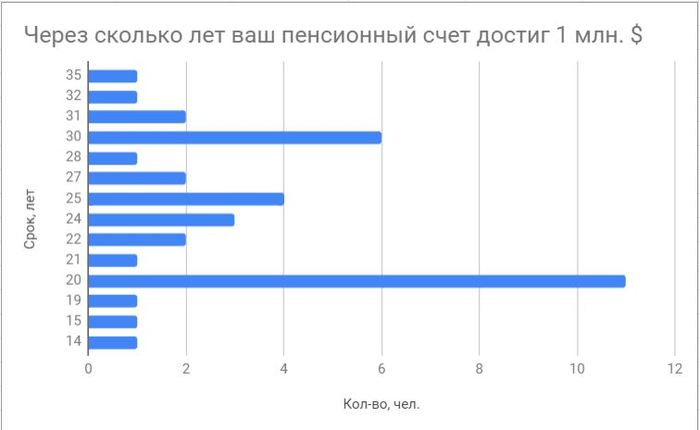

Из опроса на сайте молодых пенсионеров мы видим 2 интересных факта:

у многих это получается в промежутке с 20-30 лет

Как правило, участники этих программ следовали пассивным инвестициям, взращивание счета заняло длительное время 20-30 лет. Я уверен, что и у вас это получится, но необходимо каждый месяц в течение этого срока вносить взносы. Для этого требуется железная дисциплина и волевой характер. За такой срок многое может изменится в жизненных обстоятельствах.

И если вы хотите получать доход не через 30 лет, а раньше, то лучше создать активный дивидендный портфель из российских акций. А часть средств (остаток зарплаты или уже полученные из российского портфеля дивиденды) можно инвестировать в зарубежный портфель. Пропорция 70% — российский дивидендный/30% — пассивный зарубежный.

Хотелось бы и в нашей стране иметь аналог софинансируемого работодателем пенсионного счета 401k. Однако боюсь, что работодатели не пожелают улучшать материальное состояние своих работников. Поэтому остается только инвестировать для пенсии самостоятельно.

Стоит ли инвестировать в 401k? Что я должен знать в 2021 году

Содержание Спрятать

Это потому, что у вас будет больше времени для сбережений и больше пособий, которых вы, возможно, не получите, если решите дождаться выхода на пенсию.

Итак, теперь вопрос: как вы это делаете?

Основная проблема 401 (k) заключается в том, что в нем так много вариантов, незнакомых терминов, условий и правил, что он вводит в заблуждение даже финансово подкованных вкладчиков.

Эта статья поможет сделать этот вызов простым, потому что вы узнаете все о 401k, в том числе о том, почему вам выгодно инвестировать в него.

Итак, я умоляю вас внимательно прочитать эту статью от слов к словам, не бегая бегло, чтобы не упустить ни одного пункта. Я также составил таблицу содержания ниже, чтобы облегчить вам навигацию.

А теперь приступим!

Что такое 401 (К)?

Точно так же она известна как прямая государственная программа, которая направляет доллары до налогообложения от работодателя в план пенсионных сбережений.

Часто планы 401 (k) четко структурированы компанией и только поощряют таких сотрудников, как вы, тратить определенную сумму денег на пенсию.

Почему 401 (k)?

Обычно эта сумма составляет от 50 до 100 процентов ваших взносов, но не более 3–6 процентов от вашего годового дохода. Если ваш работодатель дает вам эти бесплатные деньги, вы можете ими воспользоваться.

Еще одно важное преимущество 401 (k) заключается в том, что он помогает сэкономить значительную сумму денег для выхода на пенсию с льготным налогообложением.

В 2020 налоговом году максимальный размер ежегодного взноса составляет 19,500 6,500 долларов США, при этом дополнительные 50 долларов США допускаются в качестве дополнительного взноса в год для участников в возрасте XNUMX лет и старше.

Существуют ли типы инвестиций 401 (K)?

Конечно, есть два основных типа инвестиций 401 (K): Roth и традиционный 401k.

Типы фондов, предлагаемые в 401 (k) s

Так же, как существуют разные типы 401 (k), также предлагаются средства. В 6 (k) s есть в основном 401 типов фондов. Они включают:

Взаимные фонды:

Паевые инвестиционные фонды являются наиболее популярными вариантами инвестирования в программах 401 (k), хотя некоторые из них начинают включать биржевые фонды (ETF). Паевые инвестиционные фонды варьируются от консервативных до агрессивных с широким диапазоном рейтингов между ними.

Сбалансированные, оценочные и умеренные фонды являются примерами паевых инвестиционных фондов. Многие крупные финансовые учреждения используют общий язык.

Консервативный фонд

Эта форма фонда инвестирует только в высококачественные облигации и другие безопасные активы. Ваши деньги здесь будут стабильно и предсказуемо расти, и вы их почти никогда не потеряете.

Фонд стоимости

Этот фонд находится в центре спектра рисков и в основном инвестирует в сильные, прибыльные предприятия, которые недооценены. Эти недооцененные компании обычно выплачивают дивиденды, но ожидается, что они будут медленно расширяться.

Специализированные фонды

Вы можете выбрать фонд с целевой датой на основе запланированной даты выхода на пенсию, чтобы оптимизировать свои вложения в это время. Это неплохой план. Когда фонд приближается к целевой дате, инвестиции перемещаются в более консервативный конец инвестиционного континуума.

Следите за комиссией при использовании этих средств. Некоторые из них значительно выше, чем в среднем по стране.

Сбалансированный фонд

Сбалансированный фонд может включать несколько более рискованных акций в дополнение к сочетанию в основном ценных бумаг и безопасных облигаций, или наоборот. Слово «умеренный» относится к умеренному уровню риска инвестиционных холдингов.

Фонд агрессивного роста

Фонд Aggressive Growth Fund все еще ищет следующего Apple (AAPL), но вместо этого может найти следующего Enron. Вы можете быстро стать богатым или быстро бедным. На самом деле стоимость фонда может сильно колебаться с течением времени.

Как работает 401k?

Также он ориентирован на паевые инвестиционные фонды и биржевые фонды.

Стоит ли инвестировать в 401 (k)?

Что ж, в 401 (k) стоит инвестировать, только важно, чтобы перед принятием этого решения вы рассмотрели эти два варианта:

Во-первых, если ваш работодатель готов, сделайте ему соответствующий взнос. При этом бесплатные деньги, которые вы получаете за него, будут служить ободряющим инструментом.

Во-вторых, если план позволит вам инвестировать в ETF и паевые инвестиционные фонды. Если это возможно, то вы можете легко взять деньги и вложить их в обычную собственную IRA, а затем инвестировать их самостоятельно.

Когда мне следует инвестировать?

На самом деле, вы можете подумать, что вам не обязательно нужна 401 (k) сейчас, потому что вы недавно получили работу, а до пенсии еще очень далеко. По правде говоря, с налоговыми льготами и изобретениями от вашего работодателя теперь эти инвестиции стоят того.

Hсколько нужно инвестировать?

Для начала вы делаете минимальный платеж, который дает вам право на полное соответствие от вашего работодателя. А когда вы вносите полный годовой взнос, вы получаете полную экономию на налогах.

В последнее время большинство работодателей вносят чуть менее 50 центов за каждый доллар, вложенный сотрудником, что составляет до 6% от заработной платы. Это надбавка к зарплате в размере почти 3%.

Кроме того, вы эффективно уменьшаете свой федеральный налогооблагаемый доход на сумму, которую вы вносите в план.

Кроме того, по мере приближения выхода на пенсию вы можете начать откладывать больший процент своего дохода. Конечно, временной горизонт не такой уж и отдаленный, но сумма в долларах, вероятно, намного больше, чем в ваши предыдущие годы, учитывая инфляцию и рост заработной платы.

Теперь, если вы собираетесь выйти на пенсию, вложив 401 (k), вы можете снизить предельную налоговую ставку, внося взносы в план 401 (k) вашей компании. А когда вы выйдете на пенсию, ваша налоговая ставка может упасть, что позволит вам снимать эти средства по более низкой налоговой ставке.

Каковы преимущества плана 401k?

Прекрасный пенсионный опыт не придет по волшебству. Это требует эффективного планирования, которое начинается с ежемесячного откладывания денег, пока вы все еще работаете.

Если ваша организация использует планы 401k, вам повезло, потому что план 401k имеет невероятные преимущества, которые редко можно найти.

Некоторые из них включают:

Есть ли недостатки?

Даже с многочисленными преимуществами, которые сотрудники получают от инвестиционного плана 401k, у этого варианта все еще есть недостатки. Некоторые из них включают:

Стоит ли знать еще больше о 401 (k)?

Ага. Вообще-то несколько вещей.

После того, как вы внесете свой вклад в 401 (k), вы должны считать, что эти деньги заблокированы для пенсии. Как правило, для лиц, не достигших возраста 59½ лет, применяется штраф в размере 10% и подоходный налог.

Если вы уволитесь с работы, вы можете вложить свой 401 (k) в IRA в онлайн-брокере или робо-консультанте. Это может дать вам больший контроль над своей учетной записью и позволит вам получить доступ к большему выбору инвестиций.