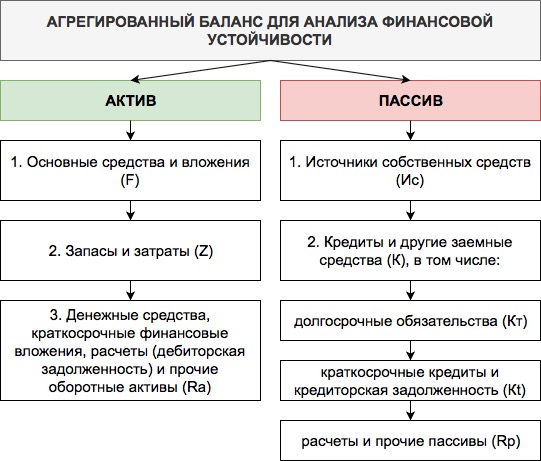

что такое агрегированный баланс

Что такое агрегированный баланс предприятия

Бухгалтерский баланс – основной источник данных при проведении финансово-экономического анализа. В процессе анализа чаще всего применяется его агрегированная форма. Привести стандартный, детализированный по статьям актива и пассива, баланс к агрегированному виду – значит, преобразовать его, суммируя экономически однородные балансовые показатели, представить их в укрупненном виде. Следует при этом иметь в виду, что единой методики агрегирования бухгалтерского баланса не существует.

Структура и использование агрегированного баланса

Строго говоря, сам по себе «стандартный» бухгалтерский баланс, составляемый по итогам года, является агрегированной формой отчетности. Аналитические, развернутые бухгалтерские данные группируются в нем по статьям, по признаку схожести экономического содержания: «Запасы», «Кредиторская задолженность» и пр.

Объединяя статьи далее, можно в итоге агрегировать баланс до формы, в которой будет лишь две сбалансированные по цифровому значению строки – актив и пассив. Агрегированный баланс можно получить, если привычный баланс по итогам года представить в виде разделов, без расшифровки. В левой части такой таблицы будут отражаться оборотные и внеоборотные активы, а в правой – капитал и резервы, долгосрочные и краткосрочные обязательства как отдельные статьи.

Очевидно, что чем более укрупненные показатели формируются в процессе агрегирования данных, тем менее точные данные в процессе анализа могут быть получены. При этом, какова бы ни была степень укрупнения данных, балансовое равенство должно соблюдаться.

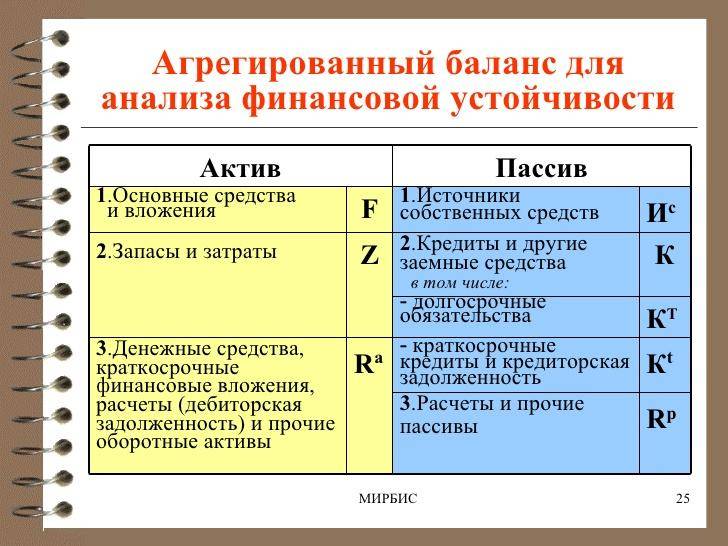

В практике анализа используют такую форму агрегированного баланса, данные которого позволяют учитывать ликвидность его активов.

На заметку! Ликвидность – способность перевода активов организации в денежную форму, без утраты балансовой стоимости. Ликвидность активов поддерживает необходимый уровень платежеспособности организации. Наивысшей ликвидностью обладают денежные средства, наиболее низкая активность у основных средств.

Агрегирование баланса в аналитических целях состоит не только в укрупнении показателей отчетного бухгалтерского баланса, но и в перегруппировке его отдельных статей. Как правило, группируют:

Агрегированная форма баланса наиболее близка к мировой практике составления балансов и позволяет исчислить ряд важных экономических показателей: оборачиваемости, ликвидности, финансовой устойчивости, деловой активности предприятия и др. На основе полученных данных и проводится экономический анализ.

Агрегирование баланса и использование его показателей

Ранее говорилось, что единой методики агрегирования балансовых показателей не существует. Рассмотрим одну из наиболее распространенных в практике экономического анализа методику.

Группировка активов в общем случае делается указанным ниже способом:

Группировка пассивов также имеет свою последовательность:

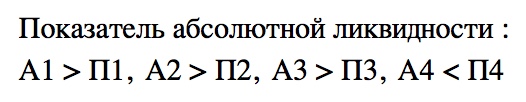

На основе полученных данных можно провести анализ ликвидности. Так, если А1, А2, А3 соответственно больше П1, П2, П3, но А4 меньше П4, считается, что баланс имеет абсолютную ликвидность.

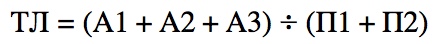

Текущую ликвидность исчисляют суммированием А1, А2, А3 и делением полученного результата на сумму П1, П2. Показатель характеризует способность фирмы покрыть свои долги в течение 12 месяцев за счет собственных средств.

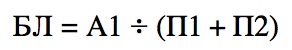

Быстрая ликвидность, то есть отношение А1 сумме П1 и П2, характеризует степень покрытия задолженности посредством наиболее ликвидных активов.

На основе агрегированных балансовых данных исчисляют и другие аналитические показатели.

На заметку! Краткосрочные финансовые вложения в ценные бумаги в условиях нестабильности этого сегмента рынка могут на практике не обладать высокой степенью ликвидности. В этом случае имеет смысл рассматривать статьи денежных средств и краткосрочных финансовых вложений независимо друг от друга, а также учитывать указанное обстоятельство при анализе ликвидационных показателей, о которых шла речь выше.

Особенности агрегирования отдельных показателей баланса

Кроме методики группировки, опирающейся на ликвидность активов, и соответствующей группировки пассивов, существуют иные способы группировать данные. При этом следует помнить о ряде существенных моментов.

Группировка активов на постоянные (вне оборота) и текущие (в обороте) отчетном балансе отражается в р.1 и 2 актива, однако чтобы иметь корректные итоги указанных показателей, следует из р. 2 исключить дебиторскую задолженность по следующим причинам:

Ни то, ни другое не отвечает сущности оборотных активов, период оборота которых менее 12 месяцев. Дебиторская задолженность сроком более года может включаться в состав активов вне оборота как отдельная статья либо в составе прочих постоянных активов.

В статью «Запасы» агрегированного баланса правильным будет включить сумму расходов будущих периодов в той их части, которые по экономическому смыслу близки понятию запасов.

Пример: методическая литература, буклеты, прилагаемые к продукции, которая в будущем может быть реализована (например, при производстве сложной бытовой техники). Указанные затраты с течением времени будут включены в себестоимость продукции.

Раздел 3 пассива целесообразно сгруппировать по строкам, одна из которых будет показывать величину уставного капитала, а другая – накопленного капитала. Такая группировка наглядно демонстрирует, какова величина источников, образованных за счет приобретенных, заработанных в процессе деятельности, средств, а какая часть выражена собственно уставным капиталом (с учетом переоценки основных средств, вторичной эмиссии акций и пр.).

Из накопленного капитала вычитают величину непокрытых убытков минувших периодов и текущего года. Из уставного капитала вычитают задолженности участников по взносам в него.

Главное

В ходе экономического анализа деятельности организации применяются различные формы агрегированных (уплотненных) балансов. Суть агрегирования состоит в суммировании статей стандартного баланса, сходных по смыслу. На основе полученных данных рассчитывается ряд показателей, в том числе ликвидности организации.

При составлении агрегированного баланса используют гибкий, экономически выверенный подход, учитывают существенные нюансы экономической деятельности объекта анализа.

Как рассчитать агрегированный баланс предприятия?

Привет на связи Василий Жданов в статье рассмотрим расчет агрегирования баланса предприятия. Агрегированный баланс — это одна из форм Бухгалтерского баланса (формы №1) предприятия, обладающая некоторыми особенностями. Данная форма основного отчетного документа необходима аудиторам для проведения важнейших исследований хозяйственной деятельности фирмы. Так, анализ агрегированного баланса предприятия позволяет оценивать уровень его платежеспособности и ликвидности — двух взаимосвязанных показателей, по которым судят о целесообразности ведения бизнеса.

Что такое агрегированный баланс, для чего он нужен

Бухгалтерский баланс — документ финансовой отчетности, являющийся по сути своей детализированный перечень имущества компании в стоимостной оценке (активов), а также источников их появления (пассивов).

Агрегированный баланс — это обобщенная (укрупненная) форма Бухгалтерского баланса предприятия, способствующая упрощению финансового анализа деятельности хозяйствующего субъекта.

Важно! Составление агрегированного баланса оправдывается тем, что он весьма пригождается при проведении финансового анализа. Он оформлен таким образом, чтобы можно было быстро и достаточно достоверно произвести оценку платежеспособности и ликвидности предприятия.

Трансформация стандартного бухгалтерского баланса в агрегированный осуществляется для того, чтобы форму было удобнее читать и анализировать. Агрегированная форма к тому же близка в тем формам, что применяются в мировой экономике.

Поскольку стандартный Баланс включает в себя данные, обладающие схожим экономическим смыслом и поэтому объединенные в статьи, он также может в некоторой степени считаться агрегированным, но последний характеризуется следующими особенностями:

Как формируется агрегированный баланс предприятия

Составление агрегированного баланса базируется на данных стандартного Баланса. Так, общая структура формы №1 не подлежит изменениям, равенство Активов и Пассивов остается. Единственное — производится укрупнение (агрегирование), а именно объединение статей, которые похожи по своему экономическому содержанию.

Важно! Разделы обычного Бухгалтерского баланса разрешается объединять только обоснованно с экономической точки зрения (Пассивы можно сгруппировать по срокам исполнения обязательства Активы — по степени ликвидности).

Для составления агрегированного баланса, понадобится выполнить следующие действия в порядке, описанном ниже:

Получить агрегированный баланс возможно путем представления обычного баланса в виде разделов по итогам года без расшифровки:

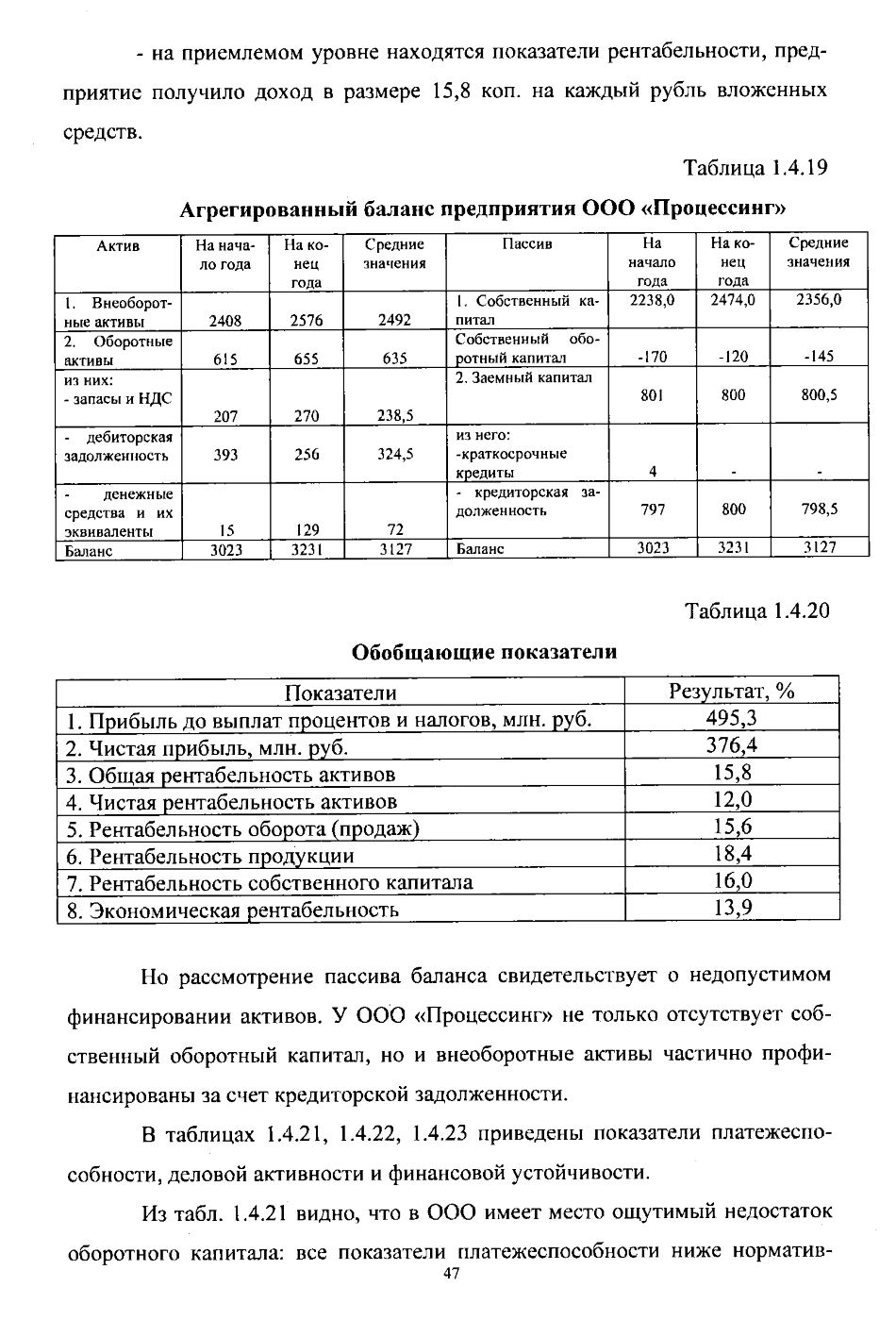

Пример составленного агрегированного баланса:

Наиболее известные степени агрегирования Бухгалтерского баланса

Назвать точное количество возможных степеней агрегирования не представляется возможным по 2 причинам: во-первых, отчетные документы могут быть оформлены с целью проведения разного в плане глубины анализа; во-вторых, существует большое количество способов составления отчетности.

Однако, можно с уверенностью сказать, что бухгалтера выделяют 2 наиболее часто используемых степени агрегирования:

Горизонтальный и вертикальный анализ агрегированного баланса предприятия

Агрегированный бухгалтерский баланс позволяет аналитикам провести анализ данных двумя способами (в совокупности эти методы дают возможность получить общее представление об экономической ситуации на предприятии). В таблице ниже приводится описание обоих методов:

| Вид анализа | Определение | Краткое описание |

| Горизонтальный | Способ исследования данных агрегированного баланса путем сопоставления с ранее полученными аналогичными значения. | При горизонтальном анализе принимается во внимание также уровень инфляции, это позволяет увидеть некоторые закономерности и прогнозировать будущие финансовые показатели компании. |

| Вертикальный | Эффективный метод проведения исследования структуры и динамики всех имеющихся затрат и денежных поступлений в общем объеме выручки компании. | Итоги исследования дают возможность увидеть тенденции, характерные деятельности фирмы за некоторый конкретный срок. |

Анализ агрегированного баланса предприятия (наиболее распространенный метод агрегирования)

Разберемся, как провести агрегирование баланса, опирающееся на ликвидность активов, и как затем использовать сгруппированные данные:

| Группировка активов | Группировка пассивов |

| 1. Наиболее ликвидные активы (А1) — деньги и финансовые вложения, время превращения в деньги которых составляет не более 12 месяцев. | 1. Наиболее срочные пассивы (П1) — кредиторская задолженность. |

| 2. Активы, для которых высока вероятность их быстрой продажи (А2) — дебиторская задолженность, например. | 2. Краткосрочные обязательства (П2). |

| 3. Активы, которые можно реализовать, но медленно (А3) — долгосрочные (более чем на 12 месяцев) вложения, запасы, налог на добавленную стоимость. | 3. Долгосрочные обязательства (П3). |

| 4. Активы, которые распродать сложно (А4) — объекты ОС и прочие внеоборотные активы. | 4. Постоянные пассивы (П4) — доходы будущих периодов, собственный капитал. |

Проанализировать данные агрегированного баланса можно по следующей схеме (на примере исследования индикаторов ликвидности):

| Анализируемый показатель | Анализ данных | Формула по агрегированному балансу |

| Текущая ликвидность | По значению текущей ликвидности можно понять, есть ли у предприятия возможность погашать свои задолженности в рамках 1 года за счет собственных средств. |  |

| Быстрая ликвидность | По значению быстрой ликвидности можно понять, покрывают ли самые ликвидные активы имеющиеся долги (если не полностью, то какую часть). |  |

| Общая ликвидность | Степень ликвидности указывает на перспективы компании продолжать хозяйственную деятельность. |  |

Особенности агрегирования некоторых показателей бухгалтерского баланса

Какой бы способ группировки данных не был выбран при агрегировании бухгалтерского баланса, необходимо обращать внимание на следующие особенности процесса:

Ответы на часто задаваемые вопросы про анализ агрегированного баланса предприятия

Вопрос: Можно ли при агрегировании бухгалтерского баланса рассматривать статьи краткосрочных финансовых вложений и денежных средств вместе?

Ответ: Да. Но, если в компании имеет место краткосрочное инвестирование в ценные бумаги, лучше рассматривать упомянутые Вами статьи независимо друг от друга, поскольку сегмент рынка ценных бумаг нестабилен, поэтому подобные финансовые вложения могут и не отличаться высокой степенью ликвидности. При этом следует принимать в расчет данный факт при проведении анализа показателей ликвидности.

Вопрос: Рекомендовано включать в статью “Запасы” агрегированного баланса сумму затрат будущих периодов в той их части, что по экономическому смыслу близка понятию запасов. Можно привести пример?

Ответ: Это могут быть, например, буклеты, которые прилагаются к товару, который планируется в будущем продать. Данные расходы по прошествии времени будут включены в себестоимость товара.

Как составить агрегированный баланс: 3 ключевых этапа

Главный отчетный документ любого предприятия – бухгалтерский баланс, в котором перечисляются все активы и пассивы. Он используется при проведении экономического анализа и может быть представлен в различных формах, одна из которых – агрегированная. Ниже о ней будет рассказано более подробно.

Агрегированный баланс – общее понятие и предназначение

Агрегированный баланс – это обобщенная (укрупненная) форма бухгалтерского баланса, благодаря использованию которой процедура проведения финансового анализа упрощается. Тут вы узнаете, как правильно составить отчет о финансовых результатах фирмы.

Агрегированный баланс обладает рядом особенностей, а именно:

Как уже говорилось выше, агрегированный бухгалтерский баланс требуется при проведении анализа. На его основе производится оценка двух важных показателей, один из которых – ликвидность, второй – платежеспособность предприятия. Они взаимосвязаны друг с другом.

Так при расчете ликвидности сумма 3-х активов делится на сумму 2-х пассивов, а полученный результат позволяет установить, хватит ли организации денежных средств для покрытия имеющейся задолженности в текущем году.

Структуру и основные правила составления баланса можно посмотреть в этом видео:

Степени агрегирования

Общее количество степеней агрегирования бухгалтерского баланса назвать невозможно. Это связано с тем, что отчетный документ может быть составлен несколькими способами и предназначаться для проведения различного по глубине анализа.

Наиболее известны 2 степени агрегирования баланса – высшая и предшествующая ей. В первом случае данные максимально укрупнены и входят либо в раздел «Активы», либо в раздел «Пассивы», а единственным числовым показателем остается валюта.

Составление и оформление баланса

Основой для формирования агрегированного баланса служит стандартный бухгалтерский баланс. В процессе укрупнения данных производится объединение статей, имеющих сходное экономическое содержание. Общая структура финансового документа остается нетронутой, поэтому сохраняется равенство активов и пассивов.

Чтобы сформировать агрегированный баланс, необходимо:

Это важно! Объединение разделов стандартного баланса должно иметь экономическое обоснование. В частности активы группируются по степени ликвидности, а пассивы – по срокам погашения.

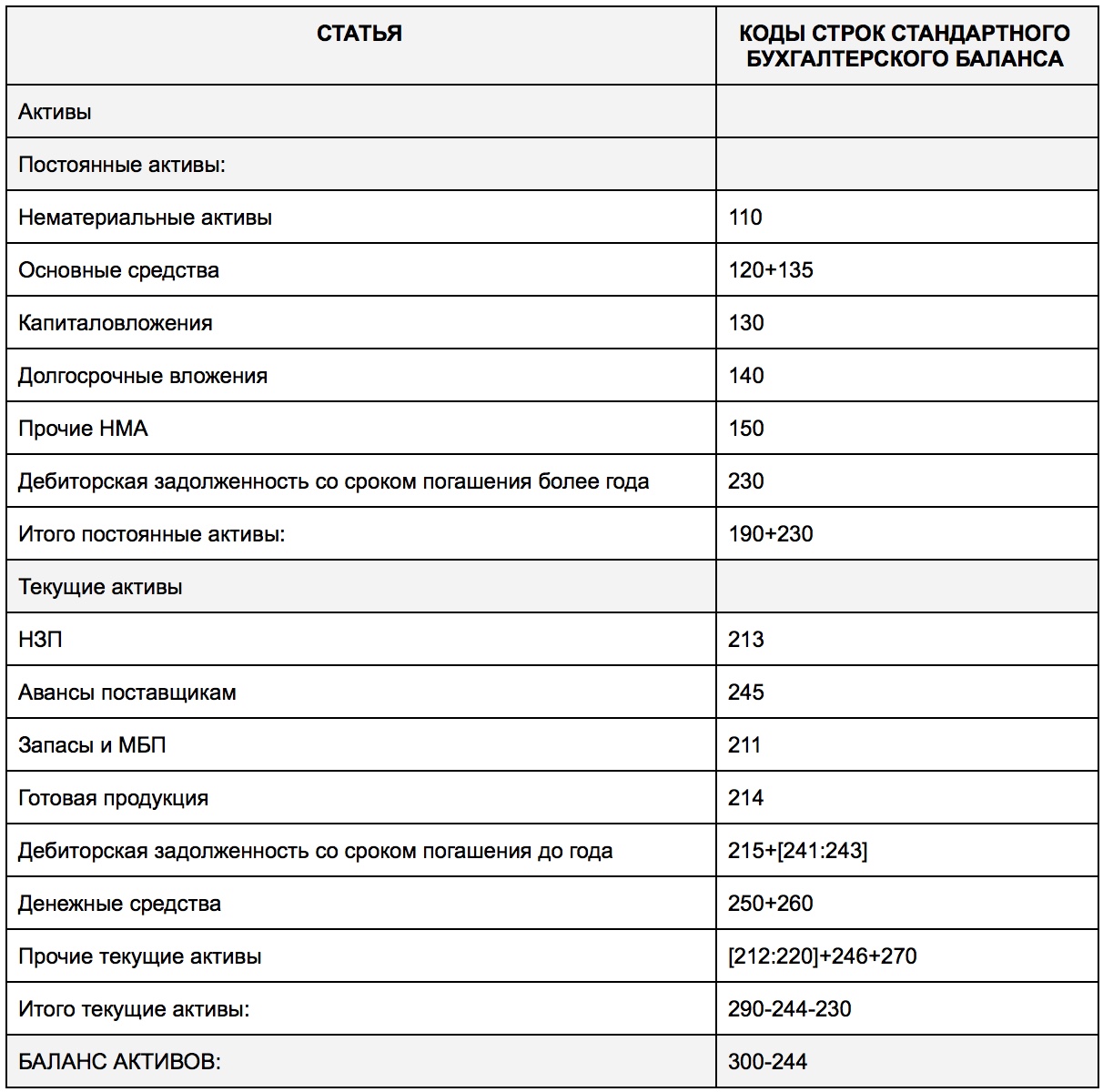

Пример статей и кодов строк

Готовый агрегированный баланс может выглядеть следующим образом:

| Статья | Коды строк стандартного баланса |

| Активы | |

| Постоянные активы: | |

| Нематериальные активы | 110 |

| Основные средства | 120+135 |

| Капиталовложения | 130 |

| Долгосрочные вложения | 140 |

| Прочие НМА | 150 |

| Дебиторская задолженность со сроком погашения более года | 230 |

| Итого постоянные активы: | 190+230 |

| Текущие активы | |

| НЗП | 213 |

| Авансы поставщикам | 245 |

| Запасы и МБП | 211 |

| Готовая продукция | 214 |

| Дебиторская задолженность со сроком погашения до года | 215+[241:243] |

| Денежные средства | 250+260 |

| Прочие текущие активы | [212:220]+246+270 |

| Итого текущие активы: | 290-244-230 |

| БАЛАНС АКТИВОВ: | 300-244 |

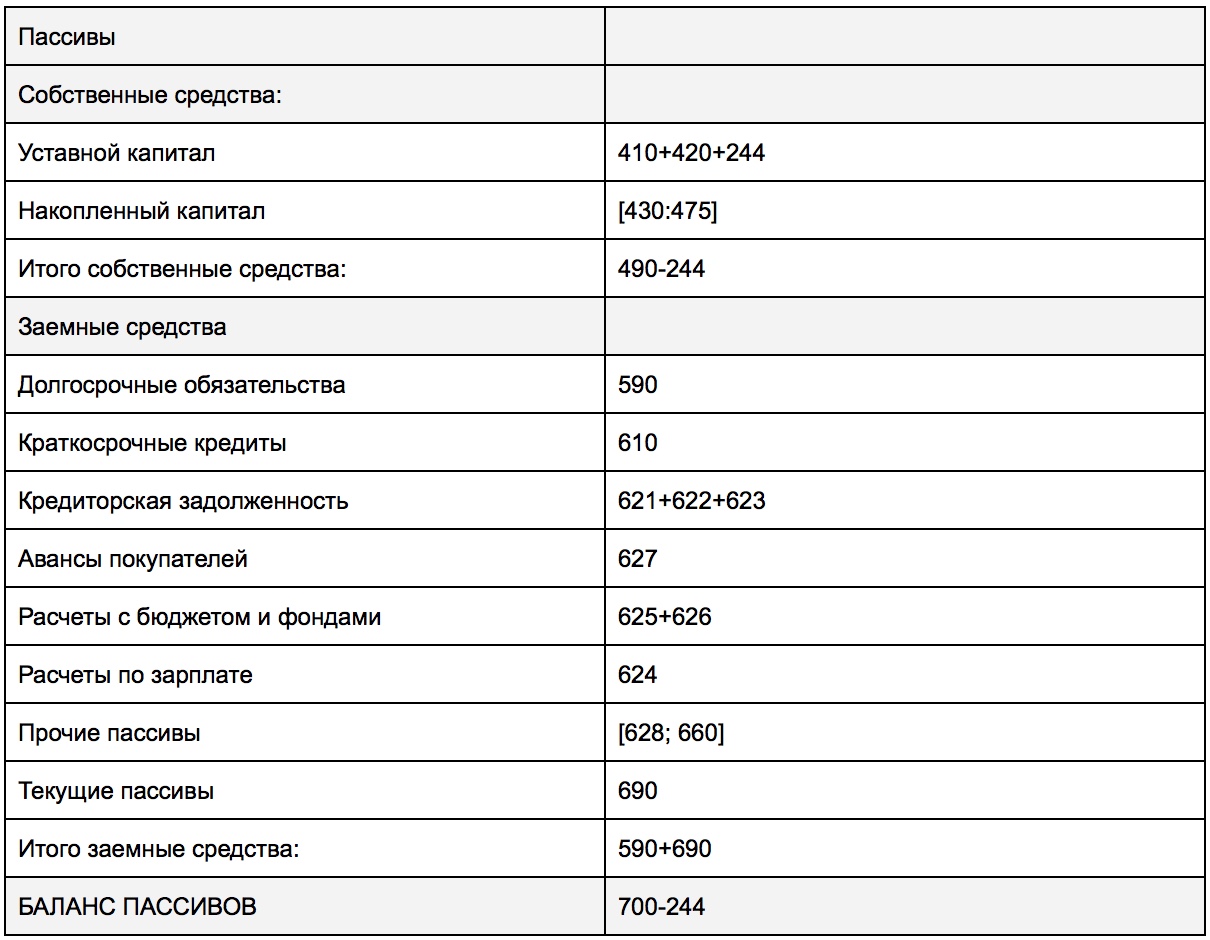

| Пассивы | |

| Собственные средства: | |

| Уставной капитал | 410+420+244 |

| Накопленный капитал | [430:475] |

| Итого собственные средства: | 490-244 |

| Заемные средства | |

| Долгосрочные обязательства | 590 |

| Краткосрочные кредиты | 610 |

| Кредиторская задолженность | 621+622+623 |

| Авансы покупателей | 627 |

| Расчеты с бюджетом и фондами | 625+626 |

| Расчеты по зарплате | 624 |

| Прочие пассивы | [628;660] |

| Текущие пассивы | 690 |

| Итого заемные средства: | 590+690 |

| БАЛАНС ПАССИВОВ | 700-244 |

Каким бывает анализ агрегированного баланса

Агрегированная форма баланса используется для проведения двух видов анализа. Первый из них – вертикальный, а второй – горизонтальный. Краткие описания обоих приведены ниже.

При проведении горизонтального анализа данные из агрегированного баланса сравниваются с аналогичными значениями, полученными ранее, например, месяц или год назад.

Одновременно с этим учитывается уровень инфляции, что дает возможность выявить определенные закономерности и сделать прогноз относительно будущих финансовых показателей предприятия.

Представленные виды анализа дополняют друг друга. Их единовременное проведение позволяет сформировать общее представление об экономическом положении организации.

Статьи баланса

Количество статей в описываемой форме бухгалтерского баланса зависит от степени агрегирования. Если последняя является высшей, то документ имеет такую структуру, в которой есть всего 2 раздела: «Активы» и «Пассивы». Если баланс более развернут, то статей в нем гораздо больше.

Здесь вы узнаете, как правильно рассчитать и определить чистые активы в балансе.

Они формируются путем объединения схожих разделов стандартного бухгалтерского баланса. В приведенном выше примере статьи находятся в первом столбце. Это нематериальные активы, основные средства, долгосрочные вложения, уставной капитал и т.д.

Заключение

Пример составления агрегированного баланса можно посмотреть тут:

Что такое агрегированный баланс? Примеры

Для анализа финансового состояния организации используются данные бухгалтерской отчетности, в частности баланса. С целью упрощения процессов подсчета одинаковые по экономическому содержанию статьи объединяются в одну. Агрегированный баланс легче читать и анализировать.

Сущность

Агрегированный баланс предприятия позволяет определить элементы, которые характеризуют состояние фирмы. По своей форме он напоминает отчеты, которые используются в международной практике. Корректно объединенный баланс – это залог качественного финансового анализа. Статьи отчета можно использовать для расчета показателей ликвидности, оборачиваемости, устойчивости и т. д.

Постоянные активы

В состав II раздела баланса включена дебиторская задолженность (ДЗ) перед контрагентами со сроком погашения более 12 месяцев. В российской практике сюда часто включают суммы, подлежащие списанию. С экономической точки зрения это неправильно. Данный раздел должен содержать активы с периодом обращения до одного года, а «Долгосрочную дебиторскую задолженность» следует отображать в разделе І баланса.

Текущие активы

В зависимости от сферы деятельности организации, в агрегированном балансе следует вынести отдельной строкой «запасообразующую» часть МБП. Фирмы, которые занимаются изготовлением ПО, на данном счете могут отражать затраты на рекламную литературу и брошюры. Эти элементы образуют запасы, расходы на создание которых постепенно списываются на себестоимость. Такие суммы стоит отнести на затраты будущих периодов.

Финансовый кризис РЦБ 1998 и 2009 годов показал, что отнесение краткосрочных финвложений к наиболее ликвидным активам не всегда оправдано. Эксперты самостоятельно решают в каждой конкретной ситуации, присоединять статью «Финвложения» к «Денежным средствам» или рассматривать их отдельно.

Собственные источники финансирования

Агрегированный баланс включает капитал, сформированный в результате организационных изменений и хозяйственной деятельности под одной статьей. Изменение стоимости оборудования, эмиссия акций напрямую не влияют на результат производственной деятельности. В то время как накопленная прибыль увеличивает объем собственных средств организации.

Статья «Уставный капитал» баланса включает сумму акционерного и добавочного капитала за вычетом задолженности участников. «Накопленный капитал» формируется из средств всех фондов, социальной сферы, резервов, нераспределенной прибыли, целевых поступлений. Из полученной величины вычитаются затраты прошлых лет. Если организация не накапливает прибыль, то она терпит убытки. Отрицательное значение собственных источников финансирования свидетельствует о потере финустойчивости, высокой зависимости от заемных источников кредитования. Такая ситуация характерна для организаций, которые терпят убытки в течение длительного периода. Чтобы восстановить платежеспособность, нужно привлекать целевые поступления, увеличивать нераспределенную прибыль.

Заемные средства

В данной статье агрегированный баланс содержит долгосрочные и краткосрочные обязательства. Пассивы со сроком обращение более 12 месяцев и СК составляют инвестированный капитал, который отображает возможности организации использовать денежные средства длительный период. Статьи пассивов следует объединять в такие группы: «Кредиты», «Авансы», «Расчеты с бюджетом и фондами», «Расчеты по зарплате» и «Прочие». При такой группировке последующий анализ агрегированного баланса позволит определить условия взаимоотношений организация с участниками производственного процесса.

Статья «Кредиторская задолженность» включает такие элементы: «Поставщики», «Векселя к уплате», «Задолженность перед обществами». Статья «Расчеты с бюджетом» должна отображать сумму средств, подлежащих уплате в бюджет и фонды.

Агрегированный баланс: пример

Что же, теорию мы обсудили. Теперь давайте рассмотрим, как это выглядит на практике. Для большей наглядности будем использовать таблицу.

| Статья | Коды строк из обычного баланса |

| АКТИВ | |

| Постоянные активы: | |

| НМА | 110 |

| ОС | 120+135 |

| Капволожения | 130 |

| Долгосрочные финвложения | 140 |

| Прочие НМА | 150 |

| ДЗ со сроком погашения более 12 месяцев | 230 |

| ИТОГО постоянные активы | 190+230 |

| Текущие активы | |

| НЗП | 213 |

| Авансы поставщикам | 245 |

| Запасы и МБП | 211 |

| Готовая продукция | 214 |

| ДЗ со сроком погашения менее 1 года | 215+[241:243] |

| Денежные средства | 250+260 |

| Прочие текущие активы | [212:220]+246+270 |

| ИТОГО текущие активы | 290-244-230 |

| БАЛАНС АКТИВЫ | 300-244 |

| ПАССИВЫ | |

| Собственные средства: | |

| УК | 410+420+244 |

| Накопленный капитал | [430:475] |

| Итого собственные средства | 490-244 |

| Заемные средства | |

| Долгосрочные обязательства | 590 |

| Краткосрочные кредиты | 610 |

| КЗ | 621+622+623 |

| Авансы покупателей | 627 |

| Расчеты с бюджетом и фондами | 625+626 |

| Расчеты по зарплате | 624 |

| Прочие пассивы | [628;660] |

| Текущие пассивы | 690 |

| Итого заемные средства | 590+690 |

| БАЛАНС ПАССИВЫ | 700-244 |

Особенности

В зависимости от сферы деятельности, в агрегированный баланс организации могут быть внесены дополнительные статьи. Организациям строительной отрасли следует расшифровывать «НЗП» по срокам сдачи объектов. Квартиры могут быть проданы до их ввода в эксплуатацию по рыночной стоимости. Это позволяет рассматривать их как оборотный актив.

Лизинговым компаниям стоит расшифровывать «Кредиторскую задолженность». Полученные авансы могут быть приравнены к собственному капиталу. Необходимо провести анализ объектов на предмет просрочки выполнения платежей.

Предприятиям военно-промышленного комплекса следует откорректировать статью «НЗП» в зависимости от продолжительности производственного процесса. Авансы заказчиков могут быть отнесены к прочим пассивам.

Подобную форму отчетности часто запрашивают банки при анализе финансового состояния клиента. Они также могут добавлять в баланс статьи, которые характеризуют деятельность организаций той или иной сферы экономики.