что такое etc на бирже

Чем отличается ETF от ETP, ETN и ETC?

При изучении финансовой литературы можно столкнуться со многими необычными и непонятными терминами. С выходом на рынок каждого нового инвестиционного инструмента появляется как минимум две ранее не известные аббревиатуры. И мир ETF не является исключением. Важно отметить один момент. Вопреки сложившемуся мнению, что термин ETF или Exchange Traded Funds (рус. фонды торгуемые на бирже) является обобщающим понятием, в действительности, он представляет собой специфический продукт, который существует в рамках целой группы инвестиционных инструментов ETP.

ETPs (Exchange Traded Products)

Что же из себя представляют ETP? Если говорить в общем, то ETP или Exchange Traded Product (рус. торгуемый на бирже продукт) – это объект инвестирования, паи (акции) которого обращаются на фондовой бирже. Данный продукт представляет собой пассивный инвестиционный инструмент, отражающий динамику роста отдельно взятого рынка путем отслеживания конкретного базового индекса. В силу того, что доступ к ETPs открыт всем инвесторам, паи (акции) продукта торгуются на том же или близком уровне от стоимости NAV (стоимость инвестиционного пая) отслеживаемого индекса. Несмотря на то, что все провайдеры предпочитают давать ETP особое определение, на рынке и в СМИ принято считать, что ETF и ETP – это абсолютно взаимозаменяемые понятия. В связи с этим, инвестору важно понимать, что подразумевает провайдер финансовых инструментов под конкретной аббревиатурой.

ETFs (Exchange Traded Funds)

Биржевые фонды ETFs соответствуют директиве UCITS III и обычно отслеживают рынок акций или рынок инструментов с фиксированной доходностью. Для достижения своих инвестиционных целей, компании управляющие фондами ETF могут использовать физическую или синтетическую репликацию (копирование) отслеживаемой базы.

Физическая репликация может быть достигнута путем полного копирования или оптимизированного сэмплинга. Стратегия оптимизированного сэмплинга чаще встречается при отслеживании индексов с большим числом активов в корзине, когда в портфель включается только часть общей совокупности большого индекса, отражающая такой же профиль риск-доходность как и базовый индекс. Ведь во многих случаях не практично строить ETF с тысячами индивидуальных держателей (в том числе со значительными вопросами ликвидности).

При использовании синтетической репликации заключают соглашения о свопе с одним или несколькими контрагентами. Провайдер ETF обязуется выплатить доход по заранее обозначенной корзине ценных бумаг поставщику свопа в обмен на доходность индекса. В целом синтетическая репликация снижает издержки фонда и сокращает отклонение от базового индекса, но при этом риски банкротства обеих сторон более высоки. Использование свопа позволяет работать с труднодоступными рынками, что является безусловным преимуществом перед физической репликацией.

ETCs (Exchange Traded Commodities/Currencies)

Инвестиционные инструменты ETCs (товары/валюты торгуемые на бирже) очень похожи на ETFs, однако они отслеживают динамику валютных и товарных рынков, используя стратегию физического владения активом (покупка по ценам «спот») либо фьючерсные контракты с целью достижения конкретных инвестиционных задач. ETCs не соответствуют директиве UCITS III. Стоит отметить, что стратегия физического владения товарами не всегда представляется возможной (к примеру, сельхоз товары не могут храниться в течение многих лет).

ETCs – это полностью обеспеченные ценные бумаги, а это означает, что риск банкротства эмитента хэджируется. Главное отличие ETFs от ETCs заключается в том, что последние являются долговыми ценными бумагами, а не фондами – это очевидно исходя из самой аббревиатуры. Как и Exchange Traded Commodities, Exchange Traded Currencies являются обеспеченными долговыми ценными бумагами и не соответствуют директиве UCITS III.

ETNs (Exchange Traded Notes)

Биржевые ноты ETNs, несмотря на некоторую схожесть с ETFs (оба продукта торгуются на бирже), имеет совсем другую суть – они не обеспечены реальными активами. ETNs представляют собой долговые обязательства, выпускаемые крупным банком или другим финансовым институтом. Их стоимость привязана к цене базового актива – акциям, облигациям и товарным фьючерсам. В отличие от инвестирования в ETFs, когда предусмотрена покупка паев фонда, вложения в ETNs больше напоминают покупку облигаций. Среди преимущества можно отметить, факт того, что ETNs дают возможность повысить налоговую эффективность по определенным классам активов. Следует помнить, что банк не покупает активы, а лишь обязуется погасить свои обязательства с учетом роста отслеживаемого актива по окончанию срока действия ноты. В случае банкротства, компания, которая управляет фондом ETF, может распродать активы и выплатить вкладчикам полную стоимость паёв, чего не сможет сделать банк, так как не владеет активами. Соответственно, инвестиции в данные ноты сопряжены с риском банкротства банка, выпустившего их.

На рынке представлено два типа нот ETNs – обеспеченные и необеспеченные. Обеспеченные ноты полностью либо частично застрахованы от риска, а необеспеченные ноты связаны с прямым риском банкротства эмитента. Приобретаю конкретную ноту, важно принимать во внимание тип продукта, оценивать все риски и кредитный рейтинг финансовой организации. На базе ETN создаются различные инвестиционные продукты, поэтому инвестор должен понимать какие инструменты привязаны к конкретной ноте.

У вас остались вопросы? Нужен совет по инвестированию в ETP? Задайте вопрос профессиональному финансовому консультанту AVC Advisory.

Догоняющий, но не отстающий. Зачем нужна криптовалюта Ethereum Classic

Часть сообщества была крайне против такого метода, так как это могло негативно повлиять на децентрализованность системы и на ее безопасность. Хардфорк нарушал несколько принципов цифровых денег, поэтому сооснователи криптовалюты Чарльз Хоскинсон и Гэвин Вуд предложили продолжить работать на старом блокчейне. Виталик Бутерин от этой идеи отказался.

Хардфорк произошел на 192000 блоке 20 июля 2016 г., все держатели Ethereum получили аналогичное количество новых монет. Ethereum Classic поддержал крупный майнинг-пул MinerGate, а через две недели после разветвления цепи альткоин добавила торговая площадка Poloniex, после чего к ней присоединились Bitfinex, Kraken и BTC-e.

Однако у новой криптовалюты были и противники — китайский предприниматель Чандлер Го пообещал провести атаку 51% на сеть альткоина, но не получил необходимой поддержки, поэтому она не состоялась. В августе 2016 г. сообщество Ethereum Classic опубликовало «Декларацию независимости», в котором назывались главные принципы работы альткоина:

После этого разработчики провели хардфорк Ethereum Classic, чтобы оптимизировать код и отложить «Бомбу сложности» — обновление, которое сделает майнинг криптовалюты невыгодным. В начале 2017 г. блокчейн альткоина обновили, чтобы снизить нагрузку на сеть, после чего провели еще несколько улучшений, направленных на усиление безопасности сети.

Ethereum Classic — платформа для децентрализованных приложений с открытым исходным кодом на алгоритме Proof of Work. Она работает при помощи виртуальной машины Sputnik Virtual Machine. Изначально эмиссия альткоина не была ограничена, однако в декабре 2017 г. был установлен потолок в 210 млн токенов, на данный момент из них добыто 105 миллионов.

Криптовалюта Ethereum Classic построена на блокчейне Ethereum, поэтому между ними не так много отличий — обе платформы со смарт-контрактами предназначены для децентрализованных приложений. Одно из самых главных различий — вторая по капитализации криптовалюта не имеет ограничения эмиссии, в отличии от форка.

По словам технического директора Emercoin Олега Ховайко, проекту ETC не хватает личности уровня Виталика Бутерина для того, чтобы привлекать крупные инвестиции. Специалист подчеркнул, что Ethereum находится заметно впереди в плане PR, маркетинга, количества партнерств и реализованных проектов, поэтому «классику» досталась роль догоняющего.

Однако он более децентрализован, так как для того, чтобы внести изменения в код второй по капитализации криптовалюты, необходимо внести предложение, после чего оно будет обсуждаться разработчиками. При этом, на блокчейне платформы Виталика Бутерина запускаются тысячи ICO и множество децентрализованных приложений, Ethereum Classic такой статистикой похвастаться не может.

Где торговать и как хранить

Для безопасного хранения актива можно использовать аппаратные кошельки Ledger Nano S и Trezor. На официальном сайте альткоина предлагается установить кошелек ClassicEtherWallet, мобильный Jaxx, Parity, Mist и другие варианты.

ETP, ETF, ETC, ETN: в чем отличия?

О существовании биржевых фондов сегодня знают многие, даже начинающие инвесторы. Однако если изучить рынок чуть глубже, то окажется, что помимо ETF существуют и другие весьма похожие обозначения: например, ETP и ETC. В чем же разница между этими инструментами? Равны ли они по рискам и стоит ли на постоянной основе выбирать только один из них?

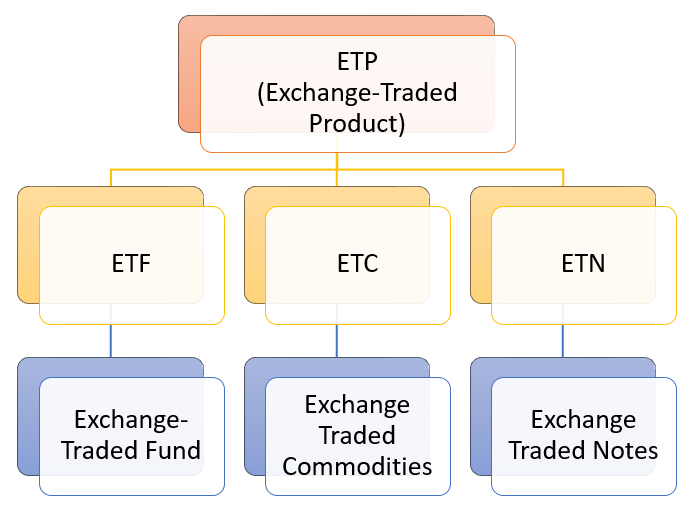

Что такое ETP?

ETP – это аббревиатура, означающая Exchange Traded Product, что дословно переводится как «Продукт, торгующийся на бирже». При этом ETP это фактическое название для целой группы биржевых активов, к которым относятся уже перечисленные выше ETF и ETC, а также биржевые ноты ETN. О последних подробнее читайте здесь.

Нетрудно увидеть, что во всех случаях отличается лишь последняя буква, тогда как первые две указывают на обращение инструмента на бирже. При этом:

Кроме того, в 2020 году американские ETF-провайдеры предложили биржам Cboe, Nasdaq и NYSE дополнительно ввести Exchange-Traded Instrument (ETI). К ним могут относиться фонды с кредитным плечом, инверсные фонды, растущие при падении рынка, а также другие варианты, построенные по типу структурных продуктов. В более общем смысле под ETI могут понимать любой биржевой инструмент, который не предполагает вложений в базовый для фонда индекс.

Тем не менее характерной чертой любого ETP является привлечение денег инвесторов, которые с течением времени рассчитывают получить больше, чем вложили. Инвесторы получают право на часть активов, равную их доле в продукте, либо на доход при погашении ETP – права инвесторов зависят от типа биржевого продукта. При этом свой пай инвесторы в любой момент могут продать на бирже как обычную акцию.

Эмитент ETP зарабатывает на комиссиях, которые составляют от сотых долей процента до примерно 1% в год. Это величина считается от активов под управлением ( AUM = Assets under management ). Вознаграждение фонда довольно маленькое, но гарантированное – заработок эмитента зависит в первую очередь от объема привлеченных средств, и только во вторую от динамики базового актива, который отслеживается в Exchange Traded Product.

Как появились ETP?

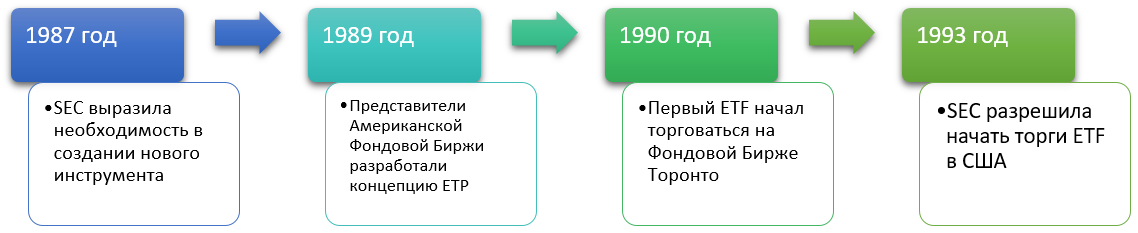

После «Черного понедельника» 1987 года с дневным падением американского рынка на 20% Комиссия по ценным бумагам и биржам (SEC) США признала волатильность рынка серьезной опасностью для инвесторов. Для решения этой проблемы она предложила создание нового продукта: простого для покупки обычным инвесторам и включающего целую корзину крупнейших акций какой-либо страны или отрасли.

Разработкой такого продукта занялась команда экономистов во главе с Натаном Мостом, занимающим должность вице-президента по разработке биржевых активов на Американской Фондовой Бирже AMEX.

Концепция ETF-фонда была готова уже в 1989 году, однако далеко не все члены SEC одобрили новый проект. Согласование запуска нового типа взаимного фонда, доли которого могут торговаться на бирже, как простые акции, заняло 4 года. Первый ETF в США был выпущен в 1993 году – Standard & Poor’s Depositary Receipts, отслеживающий акции индекса S&P 500.

Однако созданная в 1989 году концепция подобного фонда стала известна и за пределами США. Из-за этого первый в мире ETP появился не в Соединенных Штатах, а в Канаде, где процесс согласования нового инструмента занял всего один год: таким образом, первый в мире ETF создан в 1990 году, он отслеживал индекс акций крупнейших компаний Канады – Toronto Stock Exchange 35 Index.

На российском фондовом рынке ETP появились только в апреле 2013 года. Первым ETP оказался биржевой фонд на российские облигации FinEx UCITS ETF FXRB.

Отличительные черты ETF

ETF расшифровывается как Exchange Traded Fund, в русском переводе «фонд, торгующийся на бирже» или просто «биржевой фонд». На моем сайте есть десятки статей по этой теме, но наиболее полный обзор инструмента в виде вопросов и ответов можно прочитать здесь. Ниже я просто повторю самые основные вещи.

ETF-провайдер (эмитент) привлекает деньги и производит выпуск паев биржевых фондов – разновидность долевых ценных бумаг (акций). Сами паи формируются как портфель ценных бумаг, отвечающий политике фонда: скажем, он может отслеживать индекс главных бразильских акций или компаний здравоохранения США.

Каждый инвестор фонда имеет право на часть приобретенных на его средства активов, цена которых меняется под действием спроса и предложения на мировых рынках. При этом инвестор может выйти из фонда в любой момент, продав пай биржевого фонда на рынке, как обычную акцию.

Обычно (но не всегда) биржевые фонды повторяют какие-либо индексы ценных бумаг. Например, ТОП-3 крупнейших ETF отслеживают индекс S&P 500:

Понятно, что существуют фонды, инвестирующие не только в главные американские акции:

| Активы фонда | Примеры ETF |

| Акции компаний конкретных отраслей | Financial Select Sector SPDR (финансовый сектор США) |

| Акции компаний конкретных стран или группы стран | iShares MSCI Emerging Markets (акции компаний развивающихся стран) |

| Облигации | FinEx Cash Equivalents (краткосрочные гособлигации США) |

| Товары | iShares Gold (золото) и iShares Silver (серебро) |

| Валюта | Invesco DB US Dollar Index Bullish Fund (индекс доллара) |

Более того, ETF могут быть с пассивным управлением (повторяющие индекс) и с активным управлением, например, ARK Innovation ETF (стремящиеся обогнать индекс). Тем не менее статистика SPIVA показывает, что около 80% фондов, занимающиеся активным управлением, на периоде в 10 лет проигрывают рынку. И на более длинной дистанции этот процент продолжает расти.

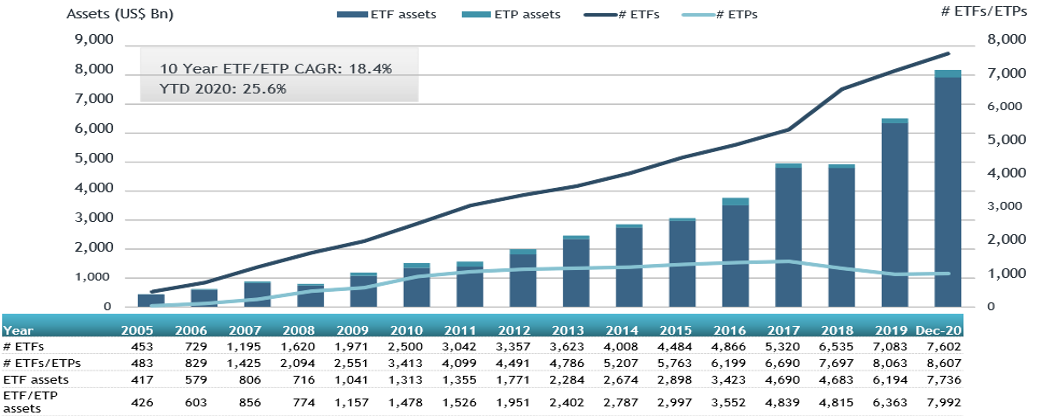

Биржевые фонды являются не только первым, но и самым распространенным биржевым продуктом. К декабрю 2020 года количество ETF достигло 7602 (88,3% от всех ETP), а их общая капитализация недалека от 8 трлн. долл. США. На остальные биржевые продукты приходится «всего» около 250 млрд. долл., а их количество за исключением ETF равно 1005 штук (ETC и ETN).

Отличительные черты ETC

ETC – это Exchange Traded Commodities, то есть «торгующиеся на бирже товары». Иногда также встречается расшифровка Exchange Traded Commodities & Currencies, то есть «торгующиеся на бирже товары и валюта», так как в портфелях ETC могут быть не только товары, но и валютные фьючерсы, необходимые для хеджирования.

ETC-провайдеры выпускают свои ценные бумаги, соответствующие инвестиционной политике фонда, и вкладывают деньги в физические товары или фьючерсные контракты на них. Таким образом инвесторам, желающим вложиться, например, в золото, не требуется ни хранить физические слитки, ни инвестировать во фьючерсы с ограниченным сроком действия.

С первого взгляда может показаться, что ETC и ETF являются синонимами, однако они различаются не только классом активов, но и своей структурой:

То есть, по своей структуре ETC частично похожи на биржевые ноты ETN, однако они обеспечены приобретенными активами, как ETF. В результате в плане риска платежеспособности различие между ETC и ETF небольшое — по крайней мере, оно заметно меньше, чем между ETF и ETN. Читайте здесь.

При этом ETC не выплачивают процентов и купонов, а их цена (цена пая) устанавливается путем спроса и предложения на бирже и иногда может отклонятся от стоимости базовых активов фонда. Объектами инвестирования в ETC являются совершенно разные товары: промышленные и драгоценные металлы, энергосырье, сельскохозяйственные культуры и даже домашний скот.

ETC-провайдерами могут выступать те же фонды, что выпускают и ETF. Например, iShares Physical Gold ETC (SGLN) – долговая ценная бумага, стоимость которой привязана к стоимости золота. Исходя из названия ясно, что базовым активом и обеспечением по этим ценным бумагам выступают физические слитки, а не фьючерсные контракты.

Другой подобный товарный фонд – Xtrackers Physical Gold Euro Hedged ETC (XAD1), его активы привязаны не только к стоимости золота, но и к курсу евро. Интересно, что при этом существует, скажем, Perth Mint Physical Gold ETF, где инвесторы владеют золотом на долевой основе. Хотя товары это больше территория ETC, биржевые фонды тоже могут инвестировать в эти активы.

Ethereum (ETH) и Ethereum Classic (ETC) в чем разница?

В мире криптовалют есть либо биткоин, либо альткоины. И пока Ethereum (ETH) процветает, Ethereum Classic (ETC) не отстает. Конечно, криптовалюты очень волатильны. Тем не менее, эти два популярных альткоина остаются предпочтительным выбором для многих криптотрейдеров и инвесторов. Хотя они оба содержат в себе слово “Ethereum”, они значительно отличаются. При сравнении Ethereum и Ethereum Classic бок о бок можно заметить ключевые различия: концепция, характеристики, цель и будущие прогнозы на цену.

Что такое Ethereum (ETH)?

Ethereum – это самая популярная в мире блокчейн-платформа, которая позволяет создавать децентрализованные приложения (DApps), поддерживаемые смарт-контрактами. Смарт-контракт – это код, предназначенный для автоматического выполнения действия, например автоматического перевода средств при выполнении определенных условий. В итоге главное отличие Ethereum от остальных заключается в том, что он позволяет разработчикам писать код, который может управлять цифровыми активами и работать точно так, как запрограммировано.

Предложенная Виталиком Бутериным в 2013 году, сеть быстро завоевала популярность среди разработчиков вскоре после того, как была запущена 30 июля 2015 года. Сегодня Ethereum остается одной из самых надежных криптовалют, и она продолжает расширять свои горизонты для общественности, не полагаясь на какие-либо компании.

Что такое Ethereum Classic (ETC)?

Ethereum Classic – это хард-форк исходной платформы Ethereum, появившийся в 2016 году после взлома децентрализованной автономной организации (DAO) на базе Ethereum. Сообщество раскололось на два противоположных лагеря, то же самое произошло и с проектом. Давайте подробнее рассмотрим, как такое могло случиться.

История децентрализованной автономной организации (DAO)

Как же ETC связан с DAO? В 2016 году DAO был одним из самых популярных хедж-фондов на базе Ethereum, который привлек множество инвесторов и стартапов благодаря своей простоте.

С помощью DAO стартапы отбирались на основе их потенциала, и тот, кто прошел определенный процесс, был внесен в белый список. Однако стартапу нужно было набрать не менее 20% голосов, чтобы получить доступ к финансированию.

Взлом DAO и разделение сообщества

На самом деле некоторые пользователи считают, что эту атаку вряд ли можно назвать хакерской, потому что система настолько ущербна и уязвима для взломов, что для этого потребовалось бы обладать только базовыми техническими навыками. Для всех инвесторов, которые хотели выйти из DAO, существовала так называемая “Функция разделения”, которая открывала огромную лазейку во всей системе. Вместо того чтобы просто запросить возврат денег, хакер запустил рекурсивную функцию, которая повторяла запрос до того, как начальная транзакция была зарегистрирована в блокчейне.

Сообщество пришло в ярость и потребовало, чтобы Виталик Бутерин, создатель Ethereum, разрешил ситуацию. В конце концов он поддался давлению и отменил все сделки после того, как произошла первая кража.

Рождение Ethereum Classic

Отмены в сети Ethereum стали беспрецедентным случаем. То, что сделал Виталик, шло вразрез с основной идеей блокчейна, которая подразумевала необратимость транзакций

Конечно, взломы могут быть катастрофическими, но они проложили путь и пришли к идее создания хардфорка через разделение Ethereum. Собрав разработчиков по всему миру, они сумели собраться и развить концепцию сети дальше. Именно так родился Ethereum Classic. “Код — это закон” — вот девиз, который держали в уме создатели ETC.

В отличие от любых других, сообщество полностью управляло проектом с самого начала. Через неделю после запуска официального сайта биржа Poloniex зарегистрировала ETC, что означало, что другие крипторынки официально признали новую криптовалюту.

Ключевые цели ETH и ETC

Если сравнивать Ethereum с Ethereum Classic, то первый позиционируется как глобальная платформа с открытым исходным кодом для децентрализованных приложений. Она направлена на признание в более широких кругах и улучшении сети для возможности обслуживать постоянно растущее число пользователей.

Ethereum Classic, с другой стороны, стремится обеспечить неограниченный способ управления цифровыми активами и обеспечить возможность перевода денег по смарт-контрактам точно так же, как это делал Ethereum на ранних стадиях своего развития. В отличие от прародителя, цель ETC – сохранение системы в классическом состоянии без каких-либо существенных изменений.

Технические характеристики Ethereum Classic

При сравнении и ETC и ETH, стоит отметить следующие технические аспекты первой монеты. Запущенный как хард-форк от Ethereum, его производный Ethereum Classic имеет те же характеристики, что и платформа в ее первоначальной версии. Она по-прежнему опирается на смарт-контракты, которые автоматически переводят средства от одной стороны к другой после того, как будут выполнены предписанные условия сделки.

Новые блоки сети генерируются с помощью алгоритма консенсуса Proof of Work (PoW). Майнеры получают вознаграждение за свою работу. Чтобы начать транзакцию от одного пользователя к другому, отправитель должен оплатить плату за газ.

Атаки на Ethereum Classic

На протяжении всей своей истории Ethereum Classic несколько раз становился жертвой атаки 51%. Такой тип атаки подразумевает взятие под контроль более половины сети, что позволяет злоумышленникам дважды тратить средства.

В начале 2019 года Ethereum Classic пережил первую атаку 51%. В то время группе учреждений удалось удвоить траты на ETC почти на 500 тысяч долларов. В августе 2020 года одна и та же атака произошла не один, а три раза подряд и побудила разработчиков окончательно отойти от “классической” версии. Впоследствии сеть реализует решение «Mess Network Security Solution» как средство защиты. Инновация была реализована 11 октября 2020 года на высоте блока 11380000.

Ethereum vs Ethereum Classic. Ретроспектива

Поскольку биткоин по-прежнему доминирует на рынке по своей капитализации, все криптовалюты, включая ETH и ETC, следуют его модели, упрощая прогнозирование их цен. В конце 2017 года биткоин стремительно приближался к своему историческому на тот момент уровню. В то время то же самое произошло с Ethereum и Ethereum Classic.

Биткоин достиг своего максимума почти в 20 тысяч долларов за 1 BTC 17 декабря 2017 года. Ethereum и все остальные альткоины немного отстали и достигли своего пика только 13 января 2018 года, тогда 1 ETH вырос в цене и ушел за 1432 доллара. Ethereum Classic достиг своего исторического максимума 21 декабря, так как в тот день монета торговалась на уровне 47 долларов. С тех пор ни ETH, ни ETC ни разу не побили свои рекорды. Однако цена ETH снова растет после запуска Ethereum 2.0, поднявшись более чем на 600 долларов в начале декабря 2020 года.

Что происходит сейчас с ETH и ETC?

Бум ICO в 2017 году выявил отсутствие масштабируемости – основную проблему Ethereum. При максимальной пропускной способности в 19 транзакций в секунду и проблемах безопасности, с которыми платформа сталкивалась в прошлом, она больше не могла удовлетворять рыночный спрос и обеспечивать необходимый уровень безопасности и децентрализации. Это побудило Виталика Бутерина поставить перед собой новую цель – перевести Ethereum с PoW на POS-консенсус. В основном – для решения проблем масштабируемости и устойчивости.

События в ETH и будущие проекты

Следующие стадии развития Ethereum 2.0, переходящие от стадии 0 к стадии 1 и 2, будут означать окончательный переход к долгожданной стадии под названием “безмятежность”. Это обновление направлено на решение проблем масштабируемости, с которыми борется Ethereum, и способствует повышению безопасности и эффективности системы.

Как только дело дойдет до стадии 1, технология “шардинга” будет доступна разработчикам. Она подразумевает разделение сети на мелкие части или шарды, которые будут обрабатывать гораздо больше транзакций одновременно.

Заключительная стадия 2 поможет объединить Ethereum 1.0 с шардами и Beacon Chain, она будет называться “стыковкой”. По завершении последней фазы переход Ethereum к совершенно другому консенсусу будет завершен. Cмарт-контракты будут вновь введены.

Проекты Ethereum Classic

Несмотря на приверженность классической неизменной версии Ethereum, команда, стоящая за ETC, внедряет некоторые улучшения в безопасность своего проекта. В дополнение к “Mess” Ethereum Classic также добавил обновление “Thanos” в ноябре 2020 года. Оно призвано регулировать алгоритм интеллектуального анализа от Ethash до Etchash.

В марте 2020 года проект сотрудничал с Chainlink для интеграции децентрализованных оракулов в Ethereum Classic. Это позволяет сети работать с данными со всего мира.

Ethereum vs Ethereum Classic: различия

Единственное, что сейчас объединяет проекты – это их децентрализованная сущность, так как оба основаны на блокчейне. Различия заключаются в следующем:

Предложение монет

Теперь, когда Ethereum переключился на алгоритм консенсуса Proof of Stake, его максимальное предложение больше не ограничено процессами майнинга. Суммарное предложение Ethereum равно его циркулирующему предложению, этот показатель постоянно меняется по мере того, как производители блоков выпускают новые монеты.

Максимальное предложение Ethereum Classic ограничено до 210700000 монет.

Майнинг

Поскольку Ethereum Classic основан на алгоритме консенсуса Proof of Work, новые монеты производятся майнингом. С консенсусом Proof of Stake новые монеты Ethereum производятся путем минтинга.

Комиссии

Средняя комиссия за транзакцию на Ethereum составляет 0,0026 ETH, в то время как Ethereum Classic взимает 0,0001 ETC.

Скорость транзакции

Скорость блока на Ethereum равна 13 сек, Ethereum Classic показывает примерно те же результаты.

Что лучше выбрать инвестору? ETH или ETC?

If you think of investing in either of the two projects, you should consider the following aspects that significantly impact Ethereum Classic and Ethereum prices.

Если вы думаете об инвестировании в любой из этих двух проектов, вам следует рассмотреть следующие аспекты, которые существенно влияют на цены Ethereum Classic и Ethereum.

Масштабируемость и стабильность

Ethereum имеет отличное сообщество, и несколько компаний, стоящих за его разработкой, заинтересованы в улучшении его масштабируемости. Как только завершится окончательный переход на Ethereum 2.0, платформа, наконец, станет более масштабируемой и будет обслуживать постоянно растущий спрос со стороны пользователей. Ожидается, что Ethereum 2.0 будет выполнять 100000 транзакций в секунду (TPS). И это возможно благодаря реализации цепочек шардов.

Ethereum Classic, напротив, не собирается обновляться и остается в том же состоянии, что и до взлома DAO. Индекс производительности по-прежнему ограничен 19 транзакциями в секунду. Это усложняет его принятие в обществе, негативно влияет на цену и ставит под сомнение будущее Ethereum Classic.

Публичное принятие

Ethereum остается одним из самых популярных блокчейнов благодаря своей эффективности и результатам для разработчиков по всему миру. У Ethereum Classic нет такого широкого признания. Только небольшая часть сообщества решила перейти к классическому методу, в то время как остальные выступали против него.

Рыночная капитализация

По состоянию на 2020 год Ethereum стабильно удерживает 2-ю позицию по рыночной капитализации, уступая первое место биткоину в течение последних нескольких лет. Поскольку многие инвесторы видят большой потенциал проекта, они продолжают его поддерживать.

Ethereum Classic менее популярен и колеблется где-то между 30-й и 40-й позициями. Будущее, однако, остается неизвестным, так как оно значительно зависит от будущих настроений инвесторов.

Долгосрочные и краткосрочные инвестиции

Со всеми преимуществами, которые Ethereum 2.0 предоставит разработчикам, у него гораздо больше шансов на будущий рост. Напротив, Ethereum Classic может быть лучшим вариантом для долгосрочных инвестиций. Цена ETCидет за биткоином, у которого не так много возможностей для роста по каким-либо причинам, кроме общих движений рынка.

Риски при инвестировании в ETH и ETC

Да, биткоин по-прежнему доминирует в криптоиндустрии. Это означает, что цены как ETH, так и ETC будут точно следовать его модели. Однако Ethereum имеет более высокие шансы на массовое признание благодаря PoS и шардингу, что делает его менее рискованным активом.

Ethereum Classic, с другой стороны, неоднократно сталкивался с блокчейн-атаками. И никто не может обещать его безопасности в будущем. Тем не менее, план жесткого форка «Thanos» в сети может быть очень перспективным обновлением, которое устранит некоторые риски в сети.

Инвестирование в ETH лучше, чем в EthereumClassic?

Если вам нужна долгосрочная инвестиция, Ethereum определенно является лучшим вариантом. У блокчейна масса преимуществ, которые могли бы подтолкнуть стоимость ETH вверх, включая растущий спрос рынка децентрализованных финансов (DeFi), децентрализованной биржи (DEX). ETH по-прежнему будет бычьим, несмотря на застой относительно биткоина.

Однако, Ethereum Classic все еще может быть хорошей инвестицией, если вы намерены разнообразить свой инвестиционный портфель крипто. В конечном счете, вы должны спросить себя: «Сколько вы готовы инвестировать, как вы хотите инвестировать, и какова ваша конечная цель?»

Будущее ETH и ETC в 2021 году

Поскольку биткойн тестирует новые высоты в конце 2020 года, у него есть хорошие шансы достичь новых рекордов в 2021 году. Все альткоины, в том числе ETH и ETC, имеют высокие шансы на бычий тренд.

Вывод

Разница между Ethereum и Ethereum Classic действительно бросается в глаза. Возникнув как хард-форк Ethereum, классическая версия унаследовала его слабые стороны. Поскольку сообщество управляет проектом, шансы на какие-либо значительные улучшения минимальны. Итак, Ethereum – гораздо лучший вариант для долгосрочных инвесторов.