что такое fomo на рынке

Инвесторы говорят про FOMO и YOLO. Что это вообще такое?

Миллениалы и зумеры устанавливают новые правила жизни в самых разных сферах, и инвестиций это тоже касается. С начала 2010-х в соцсетях англоговорящих стран появились новые акронимы (сокращения), придуманные молодым поколением, — FOMO и YOLO.

Изначально они к финансам отношения не имели. Оба выражения передают эмоциональные состояния, когда поведение человека основано на каком-то импульсе, а не на доводах разума.

FOMO — сокращение от Fear of Missing Out (англ. — «страх упущенной выгоды»). Используется в соответствии с прямым значением этого выражения — в ситуациях, когда страх упустить возможности, какие-либо ценные ресурсы становится причиной определенных действий.

YOLO — сокращение от You Only Live Once (англ. — «живем только раз»). Применяется, когда человек действует в соответствии с потребностью получить желаемое прямо сейчас, не откладывая это на будущее, даже если позже это нечто будет обладать большей ценностью.

Изначально акронимы стали популярны в англоязычных Twitter и Facebook. FOMO и YOLO чаще использовались в качестве хештегов, чтобы выразить свое мнение по поводу различных ситуаций — от отношения к работе до жизненной философии.

Если YOLO распространен среди юной аудитории соцсетей и употребляется в более позитивном контексте, то FOMO чаще используется возрастными пользователями интернета и отражает тревожное состояние и необходимость сложного выбора.

YOLO, FOMO и деньги

Оба выражения со временем распространились на мир инвестиций и финансов. Деньги сами по себе и как средство получения других благ зачастую смешаны с эмоциями и нерациональными желаниями — поэтому такие сложные психологические состояния стало удобно описывать лаконичными YOLO и FOMO.

Миллениалы не слишком заботятся о своем будущем, предпочитая использовать ресурсы в настоящем. Примерно у 66% работающих миллениалов нет сбережений ко времени выхода на пенсию, они не тратят и не откладывают деньги на квартиры, предпочитая арендовать. Поэтому только у 47% из них к пенсии будет свое жилье, подсчитали в исследовательской организации The Resolution Foundation.

Это одновременно и YOLO, и FOMO-эффект: они живут сегодняшним днем, поэтому все тратят (YOLO); делают они так потому, что боятся пропустить все те блага, которые можно получить за деньги (FOMO).

В мире инвестиций FOMO- и YOLO-эффекты работают аналогичным образом. Когда инвестор принимает решение о вложениях на основе эмоций — на фоне не обеспеченного фундаментальными показателями роста акций, медийной популярности компании или ее первых лиц, то действует из страха остаться в стороне, пока другие получают прибыль, — это FOMO.

Если человек, заработав на фондовом рынке, не реинвестирует свои средства, а тратит на дорогие и, возможно, ненужные вещи, — это YOLO.

Несмотря на то что многие из них не обладали достаточными знаниями о фондовом рынке, они начали инвестировать, не думая о последствиях.

Отражением этих процессов является финтех Robinhood, который зафиксировал появление более 3 млн новых аккаунтов за время пандемии. Большинство из этих инвесторов были новичками на бирже, поэтому позже, когда они потеряли деньги и столкнулись со сложностями при использовании приложения, на стартап посыпались жалобы и штрафы от SEC.

«Американские тинейджеры просто не знают, что русские живут так испокон веков. Только у нас это «авось» называется. Обыкновенный русский авось. Вот как объяснить русскому человеку необходимость личного финансового планирования, формирования собственного капитала и управления им? Это крайне трудно», — говорит Владимир Верещак.

По его словам, клиенты довольно часто нарушают согласованный ранее личный финансовый план, так как им хочется попробовать себя в трейдинге и рискованных активах. Новости об успехах в криптовалютах, сделках с IPO или отдельных акциях вызывают у них желание присоединиться к этому процессу, так как кажется, что «нечто большое» проходит мимо, говорит Верещак.

Жертвы FOMO и YOLO: кто они?

Оба этих принципа могут быть опасны для личных финансов и инвестиций. Финансовый консультант Наталья Смирнова считает, что FOMO и YOLO приводят к неконтролируемому потреблению и отсутствию инвестиций и сбережений на черный день.

При этом в стране такое поведение характерно не только для миллениалов, но и для всех тех, кто в осознанном возрасте потерял свои сбережения в период перестройки, денежных реформ, дефолта 1998-го, банковского кризиса 2004-го, кризиса 2008-го.

Эти люди считают, что лучше успеть насладиться деньгами сейчас, чем отложить их и потом потерять, говорит Наталья Смирнова. Усиливать такие эмоциональные шаги может любой негативный опыт — от неудачных инвестиций в новостройку до банального мошенничества.

По словам Смирновой, FOMO и YOLO чаще всего проявляется у людей, склонных к инфантильности, и тех, кто не зарабатывает самостоятельно: богатых наследников, жен или мужей обеспеченных супругов.

Обобщенный портрет последователя принципов FOMO и YOLO, по мнению Натальи Смирновой, может обладать следующими характеристиками:

Сейчас молодые инвесторы с синдромом упущенной выгоды (FOMO) покупают акции Tesla не из-за дивидендов, а потому что «Маск прикольный», говорит он. Это приводит к тому, что меняется философия фондового рынка, бурный рост компании получают на хайпе, а не из-за реальных финансовых результатов.

Как защититься от FOMO- и YOLO-мышления?

Чтобы не стать жертвой FOMO и YOLO, нужно понимать свои жизненные потребности и стремиться к планированию будущего, советуют финансовые консультанты.

«Чтобы спокойно заниматься творчеством, проектами, я подсчитала необходимый для этого пассивный доход. Дальше я подсчитала, какой объем капитала нужен, чтобы получать при умеренной инвестиционной стратегии необходимую сумму в год. Ну и далее — встала на путь накопления этого капитала. К инвестициям на будущее надо относиться именно как к вкладу в создание свободы, а не как к ее урезанию здесь и сейчас», — говорит Наталья Смирнова.

«Главные помощники в инвестициях — опыт и время. Так как YOLO и FOMO в основном подвержены молодые люди в возрасте 18–32 лет, то потерянные деньги и время научат их принимать решения не на эмоциональной волне или по рекомендациям из соцсетей, а с холодным рассудком, используя аналитические данные. Основной совет прост: перестать слушать инфошум и вести себя осознанно. Как в инвестициях, так и в жизни», — считает Игорь Файнман.

В ответ на усталость от крайностей YOLO и FOMO появился новый подход к жизни — JOMO (Joy of Missing Out) — «радость от упущенных возможностей». Он может быть и эмоциональной реакцией организма на выгорание после YOLO и FOMO, и более сбалансированным жизненным принципом. JOMO учит прислушиваться к себе и жить осознанно, поступая в соответствии со своими ценностями.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!».

FOMO что это такое (синдром упущенной выгоды)?

Что такое FOMO

Это означает, что инвестор не продает свои активы (даже выйдя в плюс), боясь упустить в будущем еще большую выгоду!

FOMO (англ. Fear of missing out) также определяется как страх сожаления, который может привести к навязчивой озабоченности тем, что можно упустить возможность для социального взаимодействия, нового опыта, выгодных инвестиций или других событий.

Другими словами, FOMO увековечивает страх принятия неправильного решения, поскольку «вы можете представить, как все может быть иначе».

По факту это психологический термин, но его часто применяют в мире криптовалюты, учитывая, как часто меняются курсы и как на это реагируют пользователи.

Это реальное явление, которое становится все более распространенным и может вызвать значительный стресс в жизни. FOMO может повлиять на кого угодно, но некоторые люди подвергаются большему риску. Вот что вы должны знать об истории FOMO, о том, что говорится в исследованиях, как распознать ее в своей жизни и как управлять FOMO, чтобы избежать негативного влияния на свою жизнь.

Что такое ФОМО?

Страх упустить, относится к чувству или восприятию того, что другие получают большую прибыль, живут лучше или переживают лучшие эмоции, чем вы. Это включает в себя глубокое чувство зависти и влияет на самооценку.

Краткая история

Мысль о том, что вы могли бы пропустить хорошую выгоду, не нова для нашей эры. Тем не менее, этот термин, по-видимому, существовал на протяжении веков (вы можете увидеть свидетельства FOMO в древних текстах), однако в психологии этот термин стал изучаться только в течение последних десятилетий, начиная с исследования в 1996 году, проведенного маркетологом, доктором Дэном Херманом, который придумал термин «страх пропустить».

Вообще FOMO это термин, который чаще всего встречается в повседневной жизни, но с появлением криптовалюты, этот термин активнее стали слышать трейдеры, так как рынок криптовалют очень волатилен, а значит подвержен большей панике.

Социальные медиа ускорили феномен FOMO несколькими способами. Представьте ситуацию, в которой вы сравниваете свою обычную жизнь с основными моментами жизни других людей. Следовательно, ваше чувство «нормальности» становится искаженным, и Вам, кажется, что Вы делаете все хуже, чем Ваши сверстники.

FOMO в криптовалюте, как с ней бороться?

Так как этот рынок очень волатилен, почти каждый трейдер подвержен FOMO. Кто-то боится продавать криптовалюту, так как верит, что она вырастет еще больше, кто-то после продажи актива, когда цена на него выросла еще больше жалеет о совершенном действии, ругая себя за упущенную выгоду.

Все это пример плохого трейдера! Прежде всего на таком рынке у Вас должны быть холодные, сухие расчеты. Вы должны иметь стальные нервы и ничего не бояться!

Для того, чтобы преодолеть FOMO всегда придерживайтесь плана. К примеру, Вы купили BTC по 5000$. Задайте себе четкий план и придерживайтесь его. К примеру, как только цена достигнет 10000$ Вы продаете 50%-70% средств, то есть фиксируете прибыль, а оставшуюся сумму выставляете к примеру, стоп лимитными ордерами, либо продаете тоже на какой-то определенной сумме.

Что такое стоп лимитные ордера и как ими пользоваться мы рассказывали в видео на нашем YouTube канале:

Да, если цена вырастет, то Вы по факту упустили возможность заработать больше, но если посмотреть здраво, то Вы в любом случае сделали X2 на своем капитале, что тоже очень хорошо!

Поэтому самое главное – это всегда иметь план и инвестировать в криптовалюту только свободные деньги, которые Вы не боитесь потерять!

Вывод

FOMO это очень реальное и распространенное чувство среди людей всех возрастов. Каждый чувствует определенный уровень FOMO в разное время своей жизни. Если вы чувствуете, что страдаете от чувства страха упущенной возможности, может быть полезно обратиться к другим инвесторам (с вопросами о FOMO и как они с ним справляются). Подобные действия могут помочь нам взглянуть на вещи в перспективе, поскольку мы приобретаем большее чувство причастности к опытным трейдерам и избавляемся от страха «пропустить» что-либо.

Что такое FOMO? Синдром упущенной выгоды в инвестициях, трейдинге и маркетинге

FOMO — это синдром упущенной выгоды. Является акронимом от слов “Fear Of Missing Out”, что в переводе с английского означает “страх что-либо пропустить” и представляет собой боязнь упустить выгоду.

Сейчас в эпоху широкого распространения цифровых технологий, социальных сетей и смартфонов этот феномен — настоящая народная болезнь, объединяющая страх социальной изоляции с постоянным беспокойством по поводу упущенных возможностей.

На криптовалютном рынке синдром FOMO тесно связан со стадным инстинктом. Его еще можно сравнить с ажиотажем. Если все кругом покупают луковицы тюльпанов и рассказывают, как они на них разбогатели, у людей создается ощущение, что они упускают что-то важное. Они хотят быть частью общего веселья и разделить этот успех. Ими овладевает страх “отбиться от стаи”.

Такое чувство испытывают трейдеры, которые видят на экране огромную бычью свечу, но сами в этот момент открыли продажи. Многие из них от возникающего чувства страха сразу же закрывают сделку и тут же начинают покупать, чтобы не пропустить движение.

Благодаря огромному массиву информации и впечатлений, которые наваливаются на нас каждый день, этот страх может возникнуть абсолютно у каждого пользователя интернета. Сервис MyLife.com в ходе своего исследования выяснил, что данный синдром в той или иной степени присутствовал у 56 % опрошенных.

Навигация по материалу:

FOMO эффект

Синдром упущенной выгоды или FOMO – это навязчивая боязнь что-то упустить, например, какое-то событие или возможность. У вас возникает чувство, что вы растрачиваете свою жизнь впустую. Особенно на фоне красочной жизни ваших знакомых.

Чем сильнее чувство неудовлетворённости, тем больше хочется следить за жизнью других с огромным желанием найти себе подобных. FOMO связан с недовольством собственной жизнью, а социальные сети только усугубляют и без того сложное состояние.

Каждый день мы находимся под давлением огромного массива информации, поэтому этот необычный синдром может возникнуть у любого. Было проведено исследование, согласно которому от этого состояния страдают 56% респондентов.

Потребность в информации – это норма для человека, но она не должна превращаться в навязчивые мысли и создавать беспокойство.

Явные признаки ФОМО :

Алгоритм действия FOMO эффекта :

Как следствие, FOMO оказывает негативное влияние на психическое здоровье людей, провоцируя плохое настроение и в некоторых случаях депрессию. Наиболее частые частные проявления FOMO это ощущения скуки и одиночества. Используя социальные сети для самовыражения, определения себя через свой образ в сети, люди подсознательно усваивают посыл «я выкладываю посты, следовательно я существую».

Простой тест для определения синдрома FOMO у себя

Пройдите небольшой тест, чтобы проверить свою голову на наличие этого расстройства. Прочитав каждое утверждение, ответьте правдиво ли оно для вашей жизни или нет:

Если вы ответили «Да» больше, чем на половину вопросов, то, скорее всего, у вас синдром упущенной выгоды.

Как избавиться от синдрома упущенной выгоды?

Во время любого FOMO важно помнить следующие моменты:

Чтобы не тратить в пустую кучу времени, отвечая на бессмысленные сообщения и проверяя курс биткоина каждые 5 минут, установите правила пользования смартфоном и компьютером:

Сначала будет нелегко, поэтому начинайте постепенно, чтобы ваш интернет-зависимый мозг мог без лишнего стресса адаптироваться к новой реальности.

Цикл FOMO-FUD

Цикл FOMO-FUD — это ряд умышленных действий, направленных на формирование необходимого мнения аудитории. Другими словами — это психологическая манипуляции, по средствам работы с информационными полями, с целью создания необходимой динамики.

Доктор философии и когнитивный нейробиолог Бобби Азарян, объясняет, как естественный цикл страха и жадности используется, чтобы продвигать определенные интересы:

«В течение этого цикла распространители FOMO и FUD занимаются психологической и информационной войной, поскольку они конкурируют за внимание любопытного инвестора, который по своей сути уязвим из-за того, что он всегда находится в поиске глубоких мнений, которые могли бы способствовать лучшему решению для вложения средств. Это немного иронично, что в криптомире, мнение других, может нанести больше вреда, чем помощи».

Помимо конкуренции за инвесторов и их ресурсы, промоутеры криптовалюты могут иметь больше причин, чтобы навредить сопернику. Один простой мотив — это желание удостовериться, что ни один другой токен не превысит их собственный токен по стоимости, получив место выше на Coinmarketcap.

Более сложной ситуацией является переплетенная политика сообщества, в которой кто-то может атаковать проект не потому, что он является прямым конкурентом, а потому, что сторонник этого проекта является соперником в другой области. Материал из статьи Азаряна на Psychology Today:

«Хотя цикл FOMO-FUD может быть интересен для наблюдения, важно помнить, что это не игра. Проводимые кампании имеют реальные финансовые последствия для инвесторов. Эксперт по психологии пришел к выводу, что криптовалютные трейдеры должны скептически относиться не только к сенсационным заявлениям, но и к скептическим заявлениям тоже».

FOMO в трейдинге и инвестициях

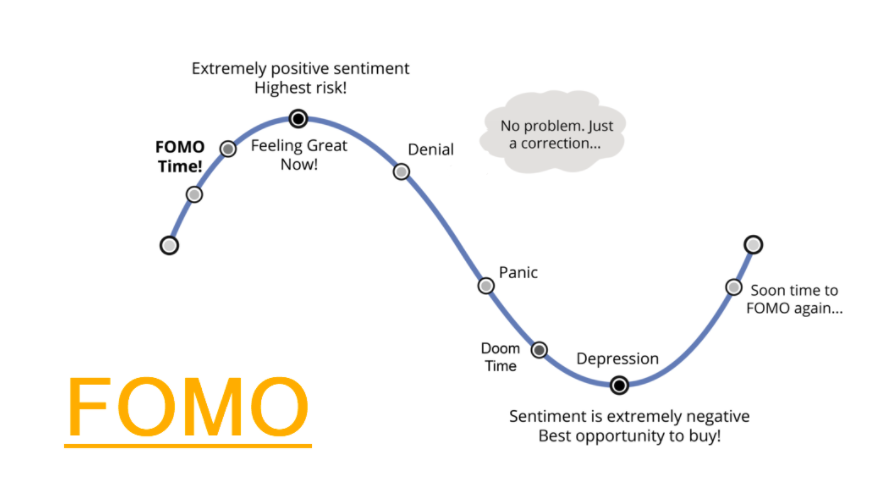

В трейдинге и инвестициях феномен FOMO особенно заметен. Когда рынки растут и долгое время сохраняется восходящая тенденция, на бирже царит эйфория и глубокая вера в то, что бы вы не купили сейчас, цена в скором времени вырастет и принесёт хорошую прибыль.

Сколько раз вы произносили сами или слышали фразу “Вот если бы я купил акции этой компании несколько месяцев назад, я бы заработал состояние”? Эффект от FOMO постепенно усиливается, и многие инвесторы совершают спонтанные покупки по не самым выгодным ценам, не проводя качественный фундаментальный анализ. Когда рынок растёт на завышенных ожиданиях, говорят, что на бирже начинает образовываться пузырь, который однажды лопнет. Цены акций не могут в долгосрочной перспективе сильно опережать справедливую стоимость компаний-эмитентов. Поэтому всех, кто инвестировал от страха упустить выгоду, ждёт разочарование и потеря денег.

И, к сожалению, мало кто после такого сценария, продолжает верить в доходность фондового рынка. Вера улетучивается. Но только до следующего бума. Синдром просыпается опять, т.к. “инфицированный” человек испытал однажды на себе этот азарт и рынок для него — игра, которая начинается снова и снова, когда вокруг все твердят о быстром обогащении.

Стадное чувство порождает не только страх пропустить рост, но и приглушает в человеке способность принимать решения самостоятельно. А именно эта способность является для трейдера и инвестора самым важным навыком.

А когда вы купили, посмотрев на других, то в случае неудачи можете обвинить кого-то в этом. Страх принять неверное решение запредельно высок у многих из нас. Он оказывает парализующий контрпродуктивный эффект.

Именно поэтому многие начинающие инвесторы так любят советы и инвестиционные рекомендации, доверяют свои деньги в управление так называемым “гуру”, большинство из которых оперируют обрывками теоретических знаний и не имеют должного опыта.

Ещё одной большой ошибкой является копирование чужих сделок и подражание чужому инвестиционному портфелю. У каждого своя стратегия, цели и горизонты. Кто-то готов к риску, а вы нет. Итог вы знаете, но продолжаете подражать.

Пять советов — как инвестору не поддаваться синдрому FOMO?

Основные советы которые можно дать относительно синдрома FOMO в инвестициях укладываются в 5 базовых принципов.

Забудьте о прошлом

То, что когда-то произошло на рынке, не имеет абсолютно никакого значения. Ни один успешный инвестор не смотрит на котировки в прошлом. Он думает лишь о будущих перспективах бизнеса, оценивая текущее состояние и возможности для его улучшения.

Шансы никогда не заканчиваются, они всегда появляются снова. Графики не могут вам сказать о том, что произойдёт с компанией через 3 или 5 лет. Они просто констатируют случившиеся факты и придают каждому из возможных сценариев свою долю вероятности. Всему, что случится в будущем, вы обязательно сможете найти подтверждение и объяснение на графике. Но только после того, как это произойдёт. График не имеет практической пользы для долгосрочного инвестора, инвестирующего регулярно.

Покупайте, когда все продают, продавайте, когда остальные покупают

Вы наверняка уже не раз слышали про такую модель “антицикличного” поведения на бирже. Так сказать, конечно, легко, а вот сделать не очень. Ведь эффект “фомо” усиливается от того, что вы не инвестируете, когда всё растёт.

Данное утверждение нужно трактовать так: наиболее успешные покупки с дальнейшей высокой потенциальной доходностью происходят в моменты общей паники, а продажи — в моменты эйфории.

Это никаким образом не означает, что вы не должны покупать актив на растущем рынке. Этот пункт неразрывно связан со следующим и должен восприниматься инвестором как единое целое.

Ставьте четкие цели

Вы должны всегда помнить о своей стратегии и ставить целевые значения при покупке актива. Если котировки дошли до вашей цели, вы должны продать.

Например, вы нашли интересную компанию с низким P/E=3, проанализировали темпы роста её прибыли и решили купить. Поставьте ориентир и запишите, что когда P/E станет выше 5 или 7, то вы фиксируете прибыль и забываете про этот актив. Вы можете использовать любые удобные для вас мультипликаторы, которые так или иначе смогут помочь вам определить некие справедливые ценовые ориентиры и вовремя заметить замедление динамики.

Как правило, когда некая компания начинает бурно расти, её бумаги подхватывают остальные участники. Вы можете продать и наблюдать дальнейший инерционный рост, пока остальные не начнут осознавать, что акция уже перегрета и потенциал дальнейшего роста исчерпан. Пока все этого не осознавали и покупали по принципу FOMO, вы успели продать им этот актив и зафиксировать свою прибыль.

Что касается покупок при падении, то здесь тоже есть свои нюансы. Не всё то хорошо и сверх потенциально, что упало. Нужно разбираться в первопричинах. Если речь не идёт о фундаментальных факторах, свидетельствующих об ухудшении бизнеса предприятия, то вы должны определить для себя, на каком уровне цена акции станет привлекательной. Если мы говорим о компании, которая из года в год платит хорошие дивиденды и твёрдо следует своей дивидендной политике, то мы считаем дивидендную доходность.

Например, она платит 5 рублей на 1 акцию, которая стоила на бирже ещё вчера 50 рублей. Т.е. доходность от дивидендных выплат была 10%. А сегодня вдруг на неких слухах акция стала стоить 30 рублей при утверждённых 5 рублях годовых дивидендов. При такой цене её доходность уже 16,6%.

Конечно, это один частный случай и в одной статье не рассмотреть всех возможных рыночных ситуаций. Они все уникальны, но имеют под собой много общего — человеческую поведенческую психологию. Вы просто не должны позволить ни эйфории, ни панике отклонить вас от своего намеченного курса.

Если нет идей для инвестирования — ждите

Великий трейдер с Уолл Стрит — Джесси Ливермор говорил, что большие деньги выжидают. Однажды может наступить день, когда вы не обнаружите больше интересных и недооценённых акций. Их станет очень мало, а рынки будут штурмовать новые высоты.

Если вы не найдёте акций, вписывающихся в вашу стратегию, то самым правильным решением будет наращивать кэш на счёте, т.е. увеличивать денежную позицию, либо закрыть часть позиций по акциям, которые сильно выросли, и переложиться в облигации. И ждать подходящего момента. Он обязательно наступит, и вы узнаете о нём тогда, когда толпа будет кричать об очередных похоронах фондового рынка. Это и будет ваш шанс, который вы заслужили.

Ваша стратегия — это главное

Если вы уже разбираетесь в определённой области и научились анализировать компании, ставить цели и понимать будущие перспективы компании, то продолжайте развиваться в этом направлении.

Каждый день в финансовом мире рождаются сотни новых финансовых инструментов, синтетических биржевых фондов и инновационных технологий, обещающих высокие доходы и автоматизацию всех инвестиционных процессов. Не стоит гнаться за всем этим спекулятивным зоопарком. Становитесь лучшим в том, в чём имеете понимание. Будьте независимым и не подвергайтесь чужому влиянию.

Приемы FOMO используемые в интернет-маркетинге

Навязчивый страх упустить выгоду рождает множество спонтанных действий. Такое состояние сублимируется в сетевой активности, где эмоции являются главным инструментом. Давайте разберемся, как используют FOMO в интернет-маркетинге на конкретных приемах.

Срочность

Дефицит времени — прием, который заставляет человека действовать безотлагательно. Люди с синдромом FOMO склонны совершать импульсные покупки. Они боятся упустить время, так как больше озабочены идеей потери, чем извлечения пользы. Здесь уместны таймеры обратного отсчета, эмоциональные заголовки и слоганы, объявления об ограниченном времени сделки.

Пример:

Магазин бытовой техники «Техносила» использует таймер обратного отсчета для рекламы Киберпонедельника. Счетчик изменяется в реальном времени, мы видим эмоциональный триггер «Не пропустите!» и ограничение по дням. Рекламодатель сообщает, что распродажа скоро закончится, тем самым вызывает ощущение дефицита и побуждает пользователей к действию.

Ограниченность продукта

Если товары или услуги доступны в ограниченном количестве, они могут реально зацепить и стать ценными. Прием используется, когда нужно убедить людей, что они упустят что-то очень выгодное, если не купят это прямо сейчас. Люди склонны хотеть то, что скоро исчезнет. Поэтому настраиваем мигающие кнопки на виджетах, всплывающие окна-напоминания о распродажах, триггеры о дефиците товаров.

Пример:

Сервис бронирования отелей Booking.com давно использует прием FOMO в своих предложениях. Посмотрите результаты поиска среди отелей Барселоны. Обратите внимание на триггеры: «Пользуется спросом», «Осталось всего 5 номеров» — намек, что номера скоро закончатся, «Забронировано 34 раза за последние 24 часа» — намек на популярность отеля, «7 пользователей сейчас просматривают страницу» — намек на спрос.

Социальный обмен

Прием связан с мотивацией клиентов через совместное использование продуктов. Флешмобы, марафоны и конкурсы — все это поддерживает пользовательский интерес. За подарки люди готовы общаться, рекомендовать, делать репосты и лайкать. Жажда выигрыша привлечет внимание к компании, а взаимная активность пользователей поможет познакомиться с продуктом поближе.

Пример:

Техно-блогер Вилсаком и Рокетбанк запустили крутой конкурс. Чтобы привлечь новых клиентов в банк, они объявили розыгрыш игрового компьютера Rocket X с небанальными условиями. Фишка конкурса в оригинальной подаче — люди собирают новый ПК на сумму 350 000 рублей, предлагая конфигурацию и самостоятельно подбирая компоненты. Конкурс прошел более чем успешно: банк получил 23 743 клиента, а Вилсаком более 800 000 просмотров.

Эксклюзив

Прием, который создает условия исключительности предложения. Желание отличаться, принадлежать закрытому сообществу — еще одна модель проявления FOMO. Люди хотят быть избранными — это поднимает рейтинг, создает активность и увеличивает конверсию. Пользователи с синдромом FOMO реагируют на ограниченный доступ к продукту, закрытые группы, VIP-предложения.

Пример:

Старая добрая Черная Пятница, которую любят все: и магазины, и шопоголики, и маркетологи. Blackfridaysale.ru ярко иллюстрирует прием FOMO в рекламе. 23 ноября в 19.00 все вещи будут распроданы, что стимулирует к покупке. Здесь и дефицит времени, и товара. Исключительность предложения в том, что без регистрации скидку не получить. А сама распродажа подается как эксклюзивное ограбление, где можно почувствовать себя «в деле».

Впечатления

Эмоции — вот что нужно людям с синдромом FOMO. Используйте прием сравнения «Хочешь как я — купи». Это работает, когда дело касается инсайтов и чувств. Здесь может пригодиться пользовательский контент, когда люди делятся впечатлениями о продуктах, а их отзывы появляются на сайтах или в социальных сетях. Инструментами будут чужие истории, сарафанный маркетинг, эмоциональные рекламные ролики.

Пример:

Гиганты маркетинга KFC в рекламе используют популярного человечка Петю с целью показать образец правильного сетевого поведения. Наверное всем в детстве ставили в пример «хороших» мальчиков и девочек. Прием FOMO построен на эмоциях: хочется сравнивать, быть лучше, экономнее и умнее.

Дата публикации 18.05.2020

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.