что такое intermediary bank

Что такое intermediary bank

Участник

Группа: Участник

Сообщений: 19

При подписании контракта некоторые наши поставщики из Китая указывают в реквизитах банк-посредник. А некоторые говорят, что этого не надо. И что у них нет реквизитов банков-посредников.

Хотя наш банк в Мариуполе обязательно требует заполнять в анкете данные о банке-посреднике (Intermediary bank).

Мой вопрос такой. Объясните, пожалуйста подробно какая роль банка посредника в международных расчетах?

И как еще понимать вот такую фразу:

Should you deal directly with the seller or make use of an intermediary bank or agent?

Как банк-посредник может снизить риски в международных отношениях?

Участник

Группа: Участник

Сообщений: 31

некоторые наши поставщики из Китая указывают в реквизитах банк-посредник. А некоторые говорят, что этого не надо. И что у них нет реквизитов банков-посредников

Как банк-посредник может снизить риски в международных отношениях?

Да никак. Это всего лишь промежуточное звено в процессе перевода средств. Чисто теоретически его наличие даже увеличивает риски, в первую очередь, технические, ибо ошибки в посредниках встречаются. Но и дефолт посредника тоже теоретически возможен, тоже риск. Хотя на практике этими рисками можно смело пренебречь.

Should you deal directly with the seller or make use of an intermediary bank or agent?

Банкир

Корреспондентские банки и банки-посредники: в чем разница

Корреспондентские банки и банки-посредники являются сторонними учреждениями. Они координируют свои действия с компаниями-бенефициарами для содействия международным переводам средств и расчетам по сделкам. В обоих случаях физическое или юридическое лицо будет иметь счет в банке-эмитенте. Затем это учреждение сотрудничает с клиентом-корреспондентом или посредником для завершения процесса перевода средств получателю.

Различия между клиентами-корреспондентами и посредниками не являются последовательными. Они отличаются в зависимости от того, где в мире находится владелец счета. Также учреждения могут быть типом посредника.

Что такое корреспондентские банки

Банк-корреспондент — это учреждение, которое предоставляет услуги от имени другого, равного или неравного финансового учреждения. Этот процесс может:

Корреспонденты в большинстве случаев используются местными компаниями для обслуживания транзакций. Проводятся финансовые операции, которые инициируются, либо совершаются в зарубежных странах, выступая в качестве агента внутреннего банка за рубежом. Какие причины, по которым местные учреждения используют помощь корреспондентов? Они включают в себя ограниченный доступ к иностранным финансовым рынкам и невозможность обслуживать счета клиентов без открытия филиалов за рубежом.

Компания-корреспондент вычитает комиссию за перевод, обычно от 25 до 75 долларов, и переводит средства получателю. В таких транзакциях компания увеличивает стоимость двумя способами. Это устраняет необходимость для местного банка налаживать физическое присутствие за рубежом, экономит работу по налаживанию прямых договоренностей с другими финансовыми институтами по всему миру.

Как работают корреспондентские банки

Корреспонденты выступают в качестве посредников между компаниями в разных странах. Работают в качестве агента для обработки локальных транзакций для клиентов, когда путешествуют за границу. На местном уровне учреждения могут:

Возможность предоставления этих услуг освобождает отечественные компании от необходимости налаживать физическое присутствие в зарубежных странах.

Счета между корреспондентами и банками, которым они предоставляют услуги, называются Nostro и Vostro. Счет, принадлежащий одному банку в другом, упоминается держателем как счет Nostro. Он же упоминается как счет Vostro банком-контрагентом. Оба учреждения в корреспондентских отношениях держат счета друг друга с целью отслеживания дебетов и кредитов между сторонами.

Пример перевода средств через корреспондентские банки

Международные банковские переводы часто производятся между компаниями, которые не имеют установленных финансовых отношений. Например, компания в Сан-Франциско, получивший инструкции по переводу средств в банк в Японии, не может напрямую переводить средства без рабочих отношений с получателем. Когда между банком, отправляющим телеграмму, и банком-получателем, отсутствуют соглашения, корреспондент должен выступать в качестве посредника.

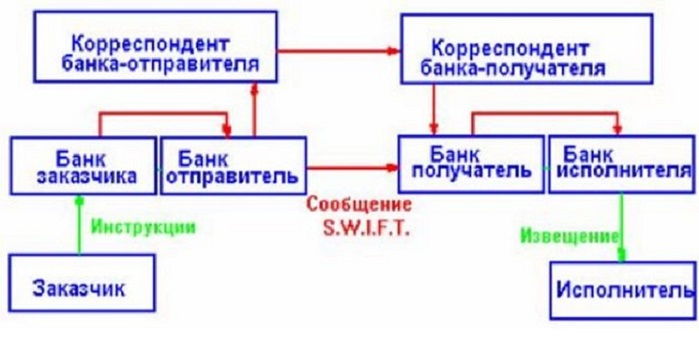

Большинство международных банковских переводов осуществляются через сеть Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Зная, что с банком назначения нет рабочих отношений, отправитель может искать в сети SWIFT банк-корреспондента. Он должен иметь договоренности с обоими банками. В дальнейшем банк-отправитель отправляет переведенные средства на свой счет Nostro, находящийся в корреспонденте.

Как работает финансовый посредник

Небанковский финансовый посредник не принимает вклады от населения. Компания может предоставлять:

Многие посредники принимают участие в обменах ценными бумагами и используют долгосрочные планы для управления и роста своих средств. Общая экономическая стабильность страны может проявляться через деятельность финансовых посредников и рост индустрии финансовых услуг.

Финансовые посредники переводят средства из сторон с избыточным капиталом в стороны, нуждающиеся в средствах. Процесс создает эффективные рынки и снижает стоимость ведения бизнеса. Например, финансовый консультант связывается с клиентами посредством покупки страховки, акций, облигаций, недвижимости и других активов. Банки связывают заемщиков и кредиторов, предоставляют капитал из других финансовых учреждений и из Федерального резерва. Страховые компании собирают страховые взносы за полисы и предоставляют полисные льготы. Пенсионный фонд собирает средства от имени своих членов и распределяет выплаты пенсионерам.

Паевые инвестиционные фонды обеспечивают активное управление акционерным капиталом. Управляющий фондом связывается с акционерами путем покупки акций в компаниях. Они могут превзойти рынок. Тем самым управляющий обеспечивает акционеров активами, компании — капиталом, а рынок — ликвидностью.

Преимущества финансовых посредников

Через финансового посредника вкладчики могут объединять свои средства, позволяя им делать крупные инвестиции. Этот процесс в свою очередь, приносит пользу предприятию, в которое вкладываются средства. В это время финансовые посредники объединяют риски, распределяют средства по различным инвестициям и кредитам. Кредиты приносят пользу домохозяйствам и странам, позволяют им тратить больше денег, чем они имеют в настоящее время.

Финансовые посредники также обеспечивают снижение затрат по нескольким направлениям. Например, они имеют доступ к эффектам масштаба, чтобы экспертно оценить кредитный профиль потенциальных заемщиков и вести учет и профили с экономической эффективностью. В результате они снижают стоимость многих финансовых операций. Они в противном случае пришлось бы совершать индивидуальному инвестору, если бы финансового посредника не существовало.

Пример финансового посредничества

В июле 2016 года Европейская комиссия взяла на вооружение два новых финансовых инструмента для инвестиций в Европейский структурный и инвестиционный фонд. Целью было создание более легкого доступа к финансированию для стартапов и промоутеров проектов городского развития. Применялись такие финансовые инструменты:

Они привлекают государственных и частных источников финансирования, могут реинвестироваться в течение многих циклов по сравнению с получением грантов.

Одним из инструментов, совместного инвестирования, было финансирование стартапов. Используется для развития бизнес-моделей и привлечения дополнительной финансовой поддержки посредством коллективного инвестиционного плана. Он управляется одним главным финансовым посредником. Европейская комиссия прогнозировала общий объем инвестиций в государственные и частные ресурсы в размере около 16,5 млн. долл. США на малые и средние предприятия.

intermediary bank

Смотреть что такое «intermediary bank» в других словарях:

intermediary bank — see bank Merriam Webster’s Dictionary of Law. Merriam Webster. 1996 … Law dictionary

intermediary bank — A bank which receives a collection from another bank and forwards it to a third bank for collection. Any bank to which an item is transferred in course of collection except the depositary or payor bank. UCC § 4 105(c) … Ballentine’s law dictionary

intermediary bank — Any bank to which an item is transferred in the course of collection except the depositary or payor U.C.C. No. 4 105(c) … Black’s law dictionary

intermediary bank — Any bank to which an item is transferred in the course of collection except the depositary or payor U.C.C. No. 4 105(c) … Black’s law dictionary

bank — / baŋk/ n: an organization for the custody, loan, or exchange of money, for the extension of credit, and for facilitating the transmission of funds branch bank: a banking facility that is a separate but dependent part of a chartered bank; esp: a… … Law dictionary

bank — 1. A bank is an institution, usually incorporated, whose business it is to receive money on deposit, cash checks or drafts, discount commercial paper, make loans, and issue promissory notes payable to bearer, known as bank notes. U.C.C. No. 1… … Black’s law dictionary

bank — 1. A bank is an institution, usually incorporated, whose business it is to receive money on deposit, cash checks or drafts, discount commercial paper, make loans, and issue promissory notes payable to bearer, known as bank notes. U.C.C. No. 1… … Black’s law dictionary

Bank — An ISO term. A financial institution authorised or chartered by its national regulatory authority to be designated as a bank. In finance this normally means: Credit institutions; mortgage institutions; foreign central banks, and … … International financial encyclopaedia

Bank of Mongolia — Монголбанк Headquarters Ulaanbaatar, Mongolia Coordinates 47°55′12″N 106°54′44″E … Wikipedia

Intermediary — Bank, die im Rahmen eines Swapgeschäfts (⇡ Swap) als „Vermittler“ zwischen den Tauschpartnern eingeschaltet wird … Lexikon der Economics

intermediary — See: financial intermediary An institution acting between 2 or more other entities by assuming certain rights and obligations. Exchange Handbook Glossary * * * intermediary in‧ter‧me‧di‧a‧ry [ˌɪntəˈmiːdiəri ǁ ˌɪntərˈmiːdieri] noun intermediaries… … Financial and business terms

В обычной жизни мы редко сталкиваемся со сложным устройством банковской системы. Термин «Банк-корреспондент» едва ли мы можем услышать на улице. Давайте попробуем разобраться, какое он имеет значение и для чего он предназначен.

Банк-корреспондент: это что и для кого

С банками дело обстоит иначе. Любой банк связан с расчетными операциями, денежными переводами и т. д.

Для исполнения подобных операций банки-корреспонденты открывают специальные счета (корреспондент со счетом) или через счета банков в ином банке.

Также это могут быть компании, которые совершают финансовые операции, проводя платежи и/или переводы согласно контракту, подписанному со сторонними банковскими организациями.

Лицом, совершающим непосредственно операцию, или контрагентом может выступить иностранное физическое или юридическое лицо.

Услуги, оказываемые банком-корреспондентом

Наиболее востребованной на сегодняшний день услугой считаются финансовые переводы.

В своей деятельности он подвластен международному уставу. Так, например, при переводе иностранной валюты лучше выбирать то государственное финансовое учреждение, где данная валюта является национальной.

Для того чтобы отправить 2000 евро из России в Германию, корреспондентский банк, производивший эту операцию, будет европейским.

Для подобных операций банки заключают соответствующие договоры друг с другом. Полноценная деятельность банков без этого невозможна. Чем больше заключенных договоров, тем больше возможностей.

Расчетные операции

Предложение других услуг банк-корреспондент может делать только в том случае, если заключен договор банковского счета.

При заключении подобного договора обе стороны подписывают контракт, основными пунктами которого являются следующие:

Данный вид сотрудничества подразумевает распоряжение материальных средств клиента, но банк-корреспондент не имеет права контроля над ними и введения ограничений на использование ими.

Контракт, подписываемый с банком-корреспондентом, подразумевает ряд выплат. Клиент банка обязан оплачивать комиссионные выплаты за пользование его услугами: обслуживание счета, снятие денежных средств.

Счет банков-корреспондентов

Банковские организации открывают счета в других банках. Основное предназначение этих корреспондентских счетов состоит в быстром осуществлении оплаты между юридическими лицами в соответствии с подписанным договором.

При открытии счета в банке физическое или юридическое лицо обязано внести оплату, выраженную в определенном количестве денежных средств. Данная сумма должна соответствовать регулярно поступающим платежным поручениям для переводов контрагентам.

Отношения между корреспондентами

Стороны заключают контракт на ведении счета на основании корреспондентских отношений. Пользование таким видом счета напоминает обычное банковское обслуживание. Передача сведений может осуществляться одним из следующих методов:

Передача осуществляется как без, так и с аутентификацией. Она подразумевает подтверждение транзакции, проверку достоверности намерений. Выделяют следующие виды аутентификации:

В основном посредством аутентификации осуществляется обмен информацией.

Лидер банковской среды

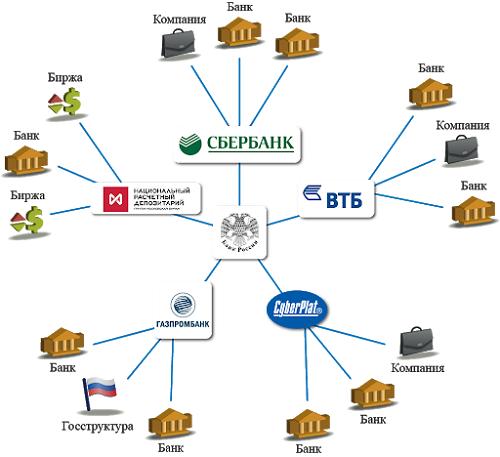

Позицию лидера банковской системы стабильно на протяжении нескольких лет занимает Сбербанк России. Сотрудничающие со Сбербанком банки-корреспонденты обладают рядом преимуществ.

В Сбербанке своя трехуровневая расчетная система. Сеть банков имеет порядка 20 тысяч отделений в России. Посредством расчетной системы банк осуществляет ряд платежей между и внутри регионов.

Все отделения проводят финансовые операции круглосуточно. Это значительно ускоряет скорость проведения операций. Каждый день банк проводит около 3,1 млн финансовых операций.

Основными банками-корреспондентами Сбербанка являются банки Германии (Deutshe Bank AG, J. P. Morgan AG), банк Великобритании (HSBC Bank PLC), банки Америки (Банк Нью-Йорка, Deutsche Bank Trust Company Americas, JPMorgan Chase Bank) и Японии (The Bank of Tokyo-Mitsubishi LTD).

Около 500 российских кредитных предприятий и более 150 банков, которые не являются резидентами, открыли 1,5 тысяч счетов в Сбербанке. Счета открыты более чем в 20 разных валютах мира.

Таким образом, Сбербанк сохраняет лидирующую позицию на протяжении долгого времени.

Банк-корреспондент и банк-бенефициар напрямую связаны, но при этом выполняют различные операции. Банк-бенефициар – банк, который является посредником, то есть обслуживает банковские операции, связанные с банковскими гарантиями. Тем самым обеспечивают сотрудничество поставщиков и потребителей без рисков.

Среди банков-бенефициаров выделяют депозитную и не депозитную деятельность.

Фирме, получившей крупный заказ или заключающей важный договор, необходимы гарантии банка. Для этого заключают соглашение между двумя представителями: кредитной организацией и поручителем. При этом первая берет ответственность за выполнение всех обязательств договора.

Само соглашение подготавливается в письменной форме, где оговаривают то, что гарант обязан выплачивать его финансовые претензии к принципиалу.

Гарантию получает кредитор, который обязан своевременно погасить долг и соответствовать другим условиям соглашения. Вовремя передавать активы, денежные средства, товары и выполнять другие условия, предусмотренные соглашением.

Если бенефициар не получает прибыль, он вправе потребовать от гаранта выполнение обязательств. Данная претензия составляется в письменной форме с полными обоснованиями.

Предъявление требований возможно только в течение срока гарантийных обязательств, после его окончания требования не принимаются.

Без банков-корреспондентов современная банковская система была бы неполноценной. Благодаря таким банкам все мировые банки объединены во всемирную сеть, которая позволяет клиентам получить свои деньги, находясь в любой точке мира, отправлять их в другие страны или приобретать товары.

Мы надеемся, что после прочтения этой статьи прояснится вопрос, что такое банк-корреспондент, в каких случаях и на каких условиях он сможет вам помочь.

Банки-корреспонденты и банки-посредники: в чем разница?

Банки-корреспонденты и банки-посредники: обзор

Банки-корреспонденты и банки-посредники выступают в качестве сторонних банков и используются банками-бенефициарами для облегчения международных переводов средств и расчетов по сделкам. Банк-получатель – это банк-получатель, в котором физическое или юридическое лицо имеет счет.

В обоих случаях физическое или юридическое лицо будет иметь счет в банке-эмитенте. Затем этот банк использует банк-корреспондент или банк-посредник для завершения процесса перевода средств из банка-эмитента в банк-получатель.

Различия между банками-корреспондентами и банками-посредниками непоследовательны. В зависимости от того, в какой точке мира находится владелец счета, банки-корреспонденты либо отличаются от банков-посредников, либо они могут быть разновидностью банка-посредника, неотличимой от банков-посредников.

Ключевые выводы

Банки-корреспонденты

Корреспондентский банк предоставляет услуги от имени другого банка, выступающей в роли посредника между банком – эмитентом и банком – получателем. Отечественные банки часто используют банки-корреспонденты в качестве своих агентов за границей для завершения операций, которые либо начинаются, либо заканчиваются в зарубежных странах.

Банк-корреспондент может выполнять ряд транзакций от имени местного банка. К ним относятся выполнение банковских переводов, прием депозитов, работа в качестве агентов по переводу и согласование документов для другого банка.

Краткий обзор

Ностро и востро – это латинские термины, используемые для описания банковского счета, который является общим для банка-корреспондента или банка-посредника и банка-получателя. Ностро означает наш, а востро – ваш.

Банки-посредники

Банки-посредники выполняют ту же роль, что и банки-корреспонденты. Банк-посредник также является посредником между банком-эмитентом и банком-получателем, иногда в разных странах.

Банк-посредник часто требуется, когда международные банковские переводы осуществляются между двумя банками, часто в разных странах, которые не имеют установленных финансовых отношений.

Ключевые отличия

В США и некоторых других странах иногда существует разграничение между конкретными ролями, которые выполняют банки-посредники и банки-корреспонденты.

Одно из отличий заключается в том, что банки-корреспонденты часто несут ответственность за транзакции, в которых участвуют несколько датской кроны. Банк-корреспондент в Дании, работающий с иностранной валютой, будет собирать деньги для получателя.

Часто банки-корреспонденты расположены в странах, где две валюты являются внутренними, но иногда банк находится в другой стране.

Банки-посредники отправляют наличные для завершения зарубежных транзакций, но транзакции проводятся только для одной валюты. Обычно в этом случае внутренний банк слишком мал для обработки международных переводов, поэтому он обращается к банку-посреднику.

Особые соображения

Электронные переводы – электронный способ отправки наличных другому физическому или юридическому лицу – очень распространены среди всех банков, но международные электронные переводы обходятся дороже и труднее выполнять.

В некоторых частях мира, например в Австралии или странах-членах ЕС, банки, занимающиеся международными переводами, называются банками-посредниками. Между банками-посредниками и банками-корреспондентами не делается различий.