что такое stablecoin в криптовалюте

Топ 5 стейблкоинов. Все, что тебе нужно знать

Несмотря на подавляющее негативное отношение инвесторов к криптовалютам в течение большей части 2018 года, отрасль продолжает испытывать быстрое технологическое развитие, которое должно улучшить, некоторые аспекты этого относительно нового сектора.

За последние 18 месяцев, различные проекты выполняли сложную задачу ограничения волатильности, выпуская так называемые stablecoins.

В отличие от традиционных криптографических токенов, stablecoins предназначены для поддержания стабильной стоимости по отношению к активу или валюте в любое время. Многие стейблкоины, используют доллар США в качестве ориентира стоимости.

Большая часть stablecoin на рынке сегодня, привязаны к таким валютам, как доллар США или евро, с некоторыми исключениями, отмеченными ниже.

Хотя сегодня на рынке доступно множество стабильных монет, мы сузили наш список до пяти, принимая во внимание популярность, размер и уникальность.

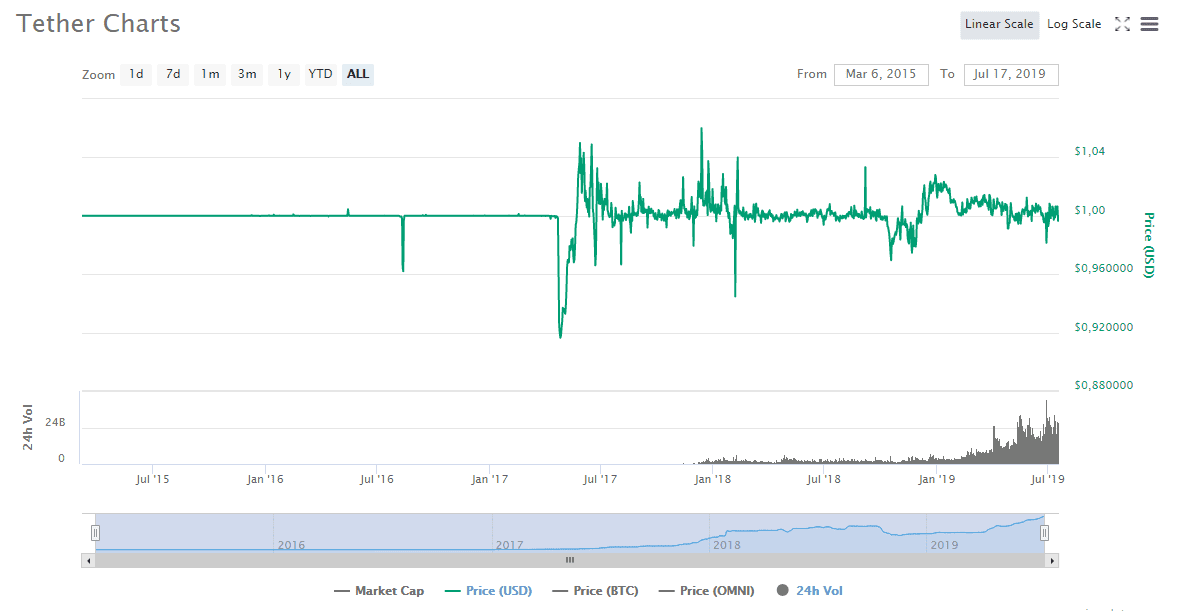

Tether (USDT)

USDT является королем холма стейблкоинов, затмевая всех своих конкурентов по объему, рыночной емкости и доступности. На самом деле токен USDT настолько распространен, что его ежедневный объем торгов, в настоящее время превышает все криптовалюты, кроме bitcoin.

Данная монета выпускается компанией Tether Limited и привязана к доллару. Каждый токен эквивалентен одному доллару, и должен быть обеспечен реальными долларами на счету компании.

Хозяева данной крипты, являются владельцы биржи Bitfinex, в связи с чем в их сторону льется много негатива. Так как с помощью печатания новых долларов можно двигать цену bitcoin, что и приписывают Tether в момент роста биткоина до 20 000$.

Токен создавался для упрощения работы бирж с фиатными деньгами. По сути когда кто-то говорить что выходить в доллар на бирже, на самом деле он фиксируется в USDT. Не так давно данный токен мог исчезнуть, так как владельцы не могли пройти проверку, и подтвердить наличие реальных денег на счетах.

Tether построен на базе протокола Omni Layer, который обеспечивает выпуск токенов на базе биткоина. Работает он по методу Proof of Solvency (доказательство платежеспособности) — доказательство резервирования, или Proof of Reserves.

В общем данная монета позволяет быстро фиксировать прибыль, но все тёрки с законом, не очень хорошо влияют на её репутацию.

Как сообщает CoinCodex, в июне 2018 года, Tether выпустил отчет «Обновление прозрачности», в котором опровергла утверждения о том, что у нее недостаточно резервов в долларах США, для поддержки каждого оборотного токена USDT.

DAI (DAI)

DAI — это стабильная монета, выпущенная проектом MakerDAO. Что отличает DAI от остальной части списка, так это его уникальный подход к обеспечению стабильной цены. В отличие от большинства других проектов, которые обеспечены валютными резервами, хранящимися на отдельных или нескольких банковских счетах. DAI зависит от системы умных контрактов с Collaterized Debt Position (CDP), поддерживаемых ETH, для поддержания своей цены в равновесии.

Каждый может принять участие в присоединении Ethereum к системе, что еще больше укрепит стабильность монет. Токен DAI работает в тандеме с токеном Maker MKR, который высоко ценится.

Кстати, один парень из Швейцарии, даже основал легальную компанию с этой стабильной монетой:

TrueUSD (TUSD)

Как и в случае с Tether, TrueUSD привязан к доллару США, хранящемуся в резервах компании, в соотношении 1: 1. Две монеты в основном расходятся в разных позициях компаний-эмитентов в отношении прозрачности.

Команда TrueUSD стремится обеспечить большую ясность во внутренней работе своих бизнес-операций, и полностью раскрыть фактическую информацию о своих резервах в долларах США, находящихся в различных банковских учреждениях по всему миру. TrueUSD подлежит ежемесячным отчетам, проводимым сторонними организациями, и регулярно публикует данные своей учетной записи.

USD Coin (USDC)

USD Coin — еще один проект, направленный на укрепление своей позиции на рынке стабильных монет. Он был выпущен консорциумом CENTER и Circle, финтех-стартапом, который приобрел биржу Poloniex в начале 2018 года.

USDC является стандартным токеном ERC20, нацеленным на постоянное поддержание привязки 1: 1 к доллару США, и гарантированно будет полностью поддерживаться ежемесячными отчетами, проводимыми сертифицированными третьими сторонами.

Gemini Dollar (GUSD)

Gemini Dollar был запущен одной из крупнейших криптовалютных бирж в мире, Gemini.

Подобно большинству проектов со стабильной монетой, GUSD является токеном с долларовой поддержкой, но он имеет явное преимущество по сравнению с конкурентами в том, что его поддерживает известный бренд Gemini. При полной поддержке своей инфраструктуры, Gemini Dollar готов набрать обороты, и в будущем урвать себе значительную часть рынка стабильных монет.

Кроме того, Gemini сохранил сквозной страховой продукт для обеспечения страхования FDIC в определенных пределах, при этом периодические отчеты публикуются BPM Accounting and Consulting.

Что такое стейбл-коины и как их использовать?

Стейбл-коин (stablecoin) – это криптовалюта, которая утверждает, что она поддерживается фиатной валютой. В отличие от криптовалют, таких как Bitcoin, их цены остаются стабильными.

С момента своего создания криптовалюты считались особенно волатильными инвестиционными инструментами, когда дело доходит до их цены. Это привело к скачкам цен и обвалам, что в некоторых случаях не позволяет использовать криптовалюты для повседневных товаров и услуг из-за рисков для поставщиков и продавцов.

Вот тут-то и появляются стейбл-коины. Теория гласит, что если вы создадите валюту, которая «привязана» к обычной фиатной валюте, такой как доллар США или что-то еще с относительно стабильной ценой, это предотвратит колебания цен.

Мы рассмотрим их подробнее ниже.

Стейбл-коины — это криптовалюты, которые утверждают, что они обеспечены фиатными валютами – долларами, фунтами стерлингов, шекелями, рублями и т.д.

Идея заключается в том, что, в отличие от криптовалют, таких как Bitcoin, цены на стейбл-коины остаются стабильными в зависимости от того, какая фиатная валюта их поддерживает.

Различные стейбл-коины используют разные стратегии для достижения ценовой стабильности. Некоторые из них централизованы, другие децентрализованы.

В то время как подавляющее большинство стабильных монет обеспечено долларами США, хранящимися в банковском хранилище, ослабление настроений вокруг доллара США и фиатных денег в целом привело к разработке стейбл-коинов, обеспеченных другими активами, включая различные криптовалюты, обеспеченные золотом. Они значительно отличаются по форме и удобству использования, но все они подкреплены золотом инвестиционного качества.

CACHE gold (CACHE) является одним из самых популярных. Каждый CACHE обеспечен 1г. чистого золота, хранящегося в хранилищах по всему миру. Отправка токенов CACHE эквивалентна отправке 1г золота за токен, поскольку их можно легко обменять на физическое золото в любое время.

Есть также золото Tether (XAUt) и золото PAX (PAXG), которые работают аналогичным образом, но вместо этого привязаны к одной тройской унции золота инвестиционного качества. Они также имеют более высокую минимальную сумму погашения, чем CACHE.

Как и большинство цифровых активов, стейбл-коины в основном используются в качестве сохранения ценностей и средства обмена. Они дают трейдерам временную передышку от волатильности, когда рынок падает, а также могут быть использованы в быстро растущем мире децентрализованных финансов (DeFi) для таких вещей, как доходное фермерство, кредитование и обеспечение ликвидности.

Большинство трейдеров и инвесторов получают доступ к стейбл-коинам, покупая их на биржевых платформах, но также часто можно чеканить свежие стейбл-коины, внося необходимое обеспечение в компанию-эмитент, например, доллары США или физическое золото с CACHE gold.

Стейбл-коины чрезвычайно популярны: Tether, например, является второй по величине торгуемой криптовалютой после Биткоина, с 24-часовым объемом торгов более 70 миллиардов долларов (на момент написания статьи).

Они (относительно) стабильны. Поскольку они предположительно обеспечены фиатной валютой, инвесторы могут быть уверены, что их токены всегда будут продаваться по одному доллару каждый. Это предположительно означает, что цены не упадут: цены на монеты определяются верой, поэтому, если инвесторы считают, что их стабильные монеты стоят и обеспечены одним долларом каждый, цена должна отражать это.

Они – безопасное убежище для обеспокоенных инвесторов. Многие биржи, в том числе крупнейшая в мире Binance, не позволяют трейдерам покупать фиатную валюту, а только разрешают им покупать и продавать криптовалюты. Это означает, что инвесторам часто бывает сложно быстро обналичить свои криптовалюты, когда ситуация становится сложной. Для этого им, возможно, придется совершить перевод через несколько бирж или даже подождать несколько дней.

Вот тут-то и появляются стейбл-коины. Поскольку они являются криптовалютами, они живут на большинстве бирж. Тем не менее, поскольку они привязаны к стоимости единой фиатной валюты, они действуют как своего рода временное убежище для инвесторов, желающих обезопасить свои средства во время медвежьего рынка. Таким образом, стейбл-коины похожи на версии доллара с поддержкой блокчейна. Это если они сохранят свою ценность.

Инвесторам нужны доказательства того, что монеты обеспечены резервами. В случае с Tether это никогда не было окончательно предоставлено, что вызвало слухи о том, что валюта была создана и фактически была отчеканена из воздуха.

Tether последовательно заявлял, что на самом деле он на 100% обеспечен долларом, но когда Tether выпустила разбивку своих резервов в мае — впервые за семь лет оказалось, что менее 3% Tethers были фактически обеспечены наличными деньгами.

Американские законодатели также не являются поклонниками стейбл-коинов в целом. В своем полугодовом докладе о денежно-кредитной политике Конгрессу в начале этого месяца председатель Федеральной резервной системы Джером Пауэлл заявил, что стабильные монеты нуждаются в ужесточении регулирования.

С крипто-бумом 2017 года инвесторы все чаще обращаются к стейбл-коинам как к более безопасному способу экспериментировать с этой технологией. В первой половине 2020 года предложение стейбл-коинов выросло на 94% и в июне достигло 11 миллиардов долларов. Регуляторы так же начинают всё более лояльно относится к стейбл-коинам.

Подписывайся на наш Telegram-канал, там мы помогаем новичкам, рассказываем про интересные проекты и ведем блог о инвестициях в криптовалюты.

Стейблкоины: краткое руководство

Несмотря на очевидные преимущества криптовалют, они все еще подвержены высокой волатильности, что сильно затрудняет их использование в качестве средства оплаты или товара. Для решения этой проблемы были созданы так называемые stablecoins, устойчивые к колебаниям курса.

Что такое стейблкоин?

В отличие от обычных криптовалют, стейблкоины обладают очень устойчивым курсом. Впервые идея «стабильной криптовалюты» была озвучена командой проекта Mastercoin в 2012 году. После этого несколько раз делались попытки создать stablecoin на основе евро или юаня. Однако успешно реализовать задумку удалось только три года спустя — именно тогда на рынке появился знаменитый Tether, привязанный к доллару.

Благодаря высокой стабильности, stablecoins могут быть эффективным и удобным средством обмена, а также использоваться для хранения сбережений. Оптимистично настроенные эксперты считают, что они могут стать хорошей альтернативой «фиату» в странах с нестабильной экономикой, а также применяться для выплаты зарплат и пенсий.

Как это работает?

Как правило, стабильность stablecoins достигается при помощи обеспечения. Большинство из них подкрепляются фиатными деньгами, либо различными активами, такими как:

Кроме того, существуют и так называемые «необеспеченные» стейблкоины. При этом отсутствие волатильности достигается благодаря выпуску акций сеньоража — старого приема, который давно применяется государствами для получения прибыли от наращивания денежной массы.

На данный момент на рынке представлены три основных типа стейблкоинов:

Давайте рассмотрим их поподробнее.

1. Fiat-collateralized

Стейблкоины, обеспеченные фиатными деньгами, представляют собой своего рода долговую расписку. В этом случае каждая «монета» будет привязана к единице фиатной валюты (например, доллару США), которая выступает в качестве залога. Залог находится на хранении у третьей стороны — чаще всего это депозитарный банк.

Чтобы получить stablecoins, пользователю нужно внести средства на депозитный счет. Например, чтобы купить 100 USDT(Tether) вам потребуется заплатить 100 долларов. Если же вы захотите вывести «фиат» обратно, то стейблкоины будут ликвидированы, а деньги вернутся вам в соотношении 1:1.

Такая схема имеет несколько выраженных преимуществ:

2. Crypto-collateralized

Идея обеспечивать stablecoins фиатными деньгами и взаимодействовать с традиционными финансовыми институтами понравилась далеко не всем. Так появились стейблкоины, подкрепленные одной или несколькими криптовалютами. Первой монетой, созданной по этой схеме, была BitUSD, которая появилась еще в 2013 году.

Чтобы компенсировать высокую волатильность «криптозалога», эмитент стейблкоина использует переобеспечение, которое позволяет поглощать курсовые колебания и сохранять цену стабильной. Например, чтобы выпустить 100 однодолларовых монет, вам необходимо предоставить им 200 долларов обеспечения в криптовалютном эквиваленте (Bitcoin, Ethereum и т.д.). Это позволит монете стоить 1 доллар даже при довольно серьезных скачках курса.

Crypto-collateralized stablecoins управляются при помощи блокчейна — если цена залоговой криптовалюты снижается до критического минимума, то стейблкоины автоматически ликвидируются.

Данная разновидность стейблкоина имеет свои преимущества, такие как:

3. Non-collateralized

Чтобы избежать недостатков стейблкоинов, подкрепленных фиатом или криптовалютами, некоторые разработчики решили и вовсе обойтись без залога. Стабильность курса необеспеченной монеты достигается за счет сеньоража.

Сеньораж — доход, который образуется за счет эмиссии денег и присваивается эмитентом. Его широко используют государства, получающие прибыль на увеличении денежной массы.

Чтобы сохранять курс стейблкоина на одной отметке, эмитенты контролируют объем его предложения при помощи смарт-контрактов. Держатели монет при этом получают акции на долю в будущем сеньораже. Эта концепция получила название seigniorage shares. Она была придумана Робертом Сэмсом в 2014 и стала основой для таких проектов как Basecoin и Havven.

Необеспеченные стейблкоины предлагают акционерам такие преимущества как:

Какие перспективы у стейблкоинов?

Несмотря на очевидные недостатки и промахи в реализации, многие криптоэнтузиасты уверены, что стейблкоины ждет большое будущее. В частности, некоторые эксперты считают, что они могут стать удобным инструментом для совершения сделок с недвижимостью или ценными бумагами.

Другие же пророчат стейблкоинам роль цифрового воплощения различных традиционных активов, в том числе фиатных денег. Однако, для этого необходимо тесное взаимодействие между традиционными и криптовалютными торговыми площадками.

Что такое Stablecoin? Плюсы и минусы. Список монет

Что такое Stablecoin?

Проще говоря, BTC, ETH и другие криптовалюты постоянно меняются в цене, за сутки рынок может как вырасти на пару процентов, так и упасть. А стабильные монеты подвержены меньшему колебанию курсов.

К примеру, криптовалюта USDT привязана к доллару США и ее цена всегда равна курсу доллара. То есть волатильность этой монеты очень маленькая.

Если сравнивать USDT с BTC, то по графикам сразу же становится все ясно.

Получается, если Вам нужно зафиксировать прибыль, но Вы не хотите выходить с рынка, то лучше стабильных монет нет ничего. К примеру, если Вы решите зафиксировать прибыль Биткоина через криптовалюту USDT, то это будет равносильно тому, что Вы держите прибыль в обычном USD – долларе США.

С другой стороны, Вы знаете, что криптовалюты никогда не были стабильными и на самом деле не поддерживаются никакими физическими активами, но у них есть свои собственные блокчейны.

Быть стабильной монетой не означает быть связанным с центральным банком или национальным государством. Вместо этого такие активы полагаются на свою криптографию и строгий аудит, чтобы убедиться, что базовый актив действительно присутствует и находится там, где он должен быть.

Стабильные монеты также доступны по всему миру и не контролируются государствами. Но для покупки стабильных монет в некоторых случаях нужно пройти процедуру KYC (знай своего клиента), что конечно же нарушает все принципы криптовалюты, так как Вам нужно будет отправить свои паспортные данные.

Список стейблкоинов

Вот некоторые из лучших проектов стабильных монет, которые работают:

Стабильные монеты, обеспеченные фиатными средствами, безусловно, являются самыми популярными и включают в себя соответствующие нормативным требованиям монеты, такие как Tether, USDC и Gemini Dollars.

| # | Имя | Рыночная капи тализация | Цена | Локация | Блокчейн |

|---|---|---|---|---|---|

| 1 | Tether (USDT) | $4.64B | $1.00031 | N/A | Omni |

| 2 | USD Coin (USDC) | $455.77M | $1.00018 | N/A | Ethereum (ERC20) |

| 3 | Paxos Standard (PAX) | $204.36M | $1.00102 | New York, NY U.S. | Ethereum (ERC20) |

| 4 | TrueUSD (TUSD) | $128.82M | $1.00007 | San Francisco, CA U.S. | Ethereum (ERC20) |

| 5 | Multi-collateral DAI (DAI) | $119.7M | $0.99787 | N/A | Ethereum (ERC20) |

| 6 | Binance USD (BUSD) | $95.75M | $1.00078 | New York, NY USA | Ethereum (ERC20) |

| 7 | STASIS EURO (EURS) | $36M | $1.12575 | Malta | Ethereum (ERC20) |

| 8 | Single Collateral DAI (SAI) | $21.6M | $1.00546 | N/A | Ethereum (ERC20) |

| 9 | Qcash (QC) | $43.61M | $0.14068 | N/A | QTUM |

| 10 | USDK (USDK) | $28.65M | $1.00183 | Hong Kong | Ethereum (ERC20) |

| 11 | Anchor (ANCT) | $10.06M | $0.78508 | Zug, Switzerland | Ethereum (ERC20) |

| 12 | CryptoFranc (XCHF) | $8.95M | $1.08741 | Zug, Switzerland | Ethereum (ERC20) |

| 13 | Egoras Dollar (EUSD) | $7.11M | $0.93464 | N/A | Ethereum (ERC20) |

| 14 | USDQ (USDQ) | $5.45M | $0.99033 | N/A | Ethereum (ERC20) |

| 15 | EOSDT (EOSDT) | $4.59M | $0.99831 | London, U.K. | EOS |

| 16 | Neutrino Dollar (USDN) | $4.57M | $1.00166 | N/A | Waves |

| 17 | Gemini Dollar (GUSD) | $4.18M | $1.00600 | New York, NY U.S. | Ethereum (ERC20) |

| 18 | bitCNY (BITCNY) | $3.99M | $0.14048 | N/A | BitShares |

| 19 | sUSD (SUSD) | $3.85M | $0.91924 | Sydney, Australia | Ethereum (ERC20) |

| 20 | EURBASE (EBASE) | $2.83M | $0.98262 | Slovakia | Ethereum (ERC20) |

| 21 | USDx stablecoin (USDX) | $2.72M | $1.00024 | N/A | Ethereum (ERC20) |

| 22 | VNDC (VNDC) | $2.61M | $0.00005 | N/A | Ethereum (ERC20) |

| 23 | Constant (CONST) | $2.53M | $49.8368 | Dover City, DE, U.S. | Ethereum (ERC20) |

| 24 | bitUSD (BITUSD) | $1.99M | $0.91645 | N/A | BitShares |

| 25 | 1SG (1SG) | $1.59M | $0.72100 | Singapore | Ethereum (ERC20) |

| 26 | StableUSD (USDS) | $1.58M | $0.93107 | Vancouver, Canada | Ethereum (ERC20) |

| 27 | USDX (USDX) | $723.24K | $0.19209 | N/A | Own Blockchain |

| 28 | NuBits (USNBT) | $611.48K | $0.05568 | N/A | Own Blockchain |

| 29 | bitEUR (BITEUR) | $121.9K | $1.13183 | N/A | BitShares |

| 30 | Alchemint Standards (SDS) | $102.26K | $0.00032 | Singapore | NEO |

| 31 | Rupiah Token (IDRT) | $90.3K | $0.00007 | Jakarta, Indonesia | Ethereum (ERC20) |

| 32 | xEURO (XEUR) | $19.95K | $0.97680 | N/A | Ethereum (ERC20) |

| 33 | HUSD (HUSD) | N/A | $0.99998 | N/A | Ethereum (ERC20) |

| 34 | Brazilian Digital Token (BRZ) | N/A | $0.20955 | Liechtenstein | Ethereum (ERC20) |

| 35 | Tether Gold (XAUT) | N/A | $1,664.00 | N/A | Ethereum (ERC20) |

| 36 | Terra KRW (KRT) | N/A | $0.00083 | N/A | Own Blockchain |

| 37 | QUSD (QUSD) | N/A | $0.01150 | London, U.K. | Ethereum (ERC20) |

| 38 | Binance GBP Stable Coin (BGBP) | N/A | $1.29848 | N/A | Ethereum (ERC20) |

| 39 | Naira (XNIRX) | N/A | $0.00248 | Lagos, Nigeria | Ethereum (ERC20) |

| 40 | USDCoin (USC) | N/A | $0.30632 | N/A | Ethereum (ERC20) |

На наш взгляд, стабильные монеты полезны только тогда, когда Вы хотите временно (пара дней-недель) зафиксировать свою прибыль. Также стабильные монеты полезны только тогда, когда они устойчивы к изменениям рынка и реализуются с помощью строгих проверок.

Эти проверки должны быть каким-то образом децентрализованы, если мы не хотим создавать путаницу, подобную тому, что имеет USDT.

Мы считаем, что если Вы делаете какой-либо из этих трех типов стабильных монет, то вам нужен надежный механизм управления или сначала нужно решить проблему оракула в криптовалюте. В противном случае они не имеют особого смысла.

Стабильные монеты, обеспеченные фиатными средствами, на самом деле не имеют смысла с точки зрения криптовалют, так как они устраняют преимущества криптовалюты на основе блокчейна и добавляют уровень риска.

Компании, стоящие за этими стабильными монетами, получают доход от процентов, полученных от внесенных средств (в долларах США) от пользователей, которые хранят на счете эти монеты. Предполагается, что обеспеченные фиатными средставми стабильные монеты могут быть выкуплены в соотношении 1: 1 с привязкой к доллару США.

Модели обеспечения стабильных монет практически не отличаются друг от друга, и они полагаются на то, что их пользователи доверяют им, предоставляя прозрачные проверки того, что их резервы в долларах США могут поддержать текущее оборотное предложение токена для поддержания ценовой привязки.

Почти все мы холдим криптовалюты, не так ли? Стараемся выждать лучшее время, чтобы продать криптовалюту, когда ее цена находится на пиковом уровне, а в остальное время мы держим ее на кошельках или биржах – это и значит термин «холдить».

Но пытались ли Вы когда-нибудь тратить криптовалюту на товары и услуги? Скорее всего нет.

И это потому, что криптовалюты очень волатильны, курс может как упасть, так и вырасти на 20-30% в течение нескольких часов.

Инвесторы не могут знать, когда рынок начинает падать, и когда стоит выходить из него, зафиксировав прибыль. Поэтому в таких случаях нужно что-то стабильное. Говоря о стабильности, что может быть лучше, чем Stablecoins – стабильная монета!

Важность стабильных монет в криптосфере

Как мы уже говорили ранее, стабильные монеты относительно стабильны и ведут себя как Фиат.

Тем самым Вы понесли убытки, если конечно же не конвертировали полученную криптовалюту в течении

15 минут, как это делает, к примеру, Американский магазин Newegg, чтобы не потерять прибыль.

Теперь представим себе обратный сценарий, где Вы являетесь клиентом, оплатившим криптовалютой товар, и после подтверждения вашей транзакции цена криптовалюты увеличилась на 20%. Теперь Вы, должно быть, чувствуете, что могли бы заплатить продавцу чуть меньшую долю своего крипто-актива, если бы купили кофе чуть позже.

Суть, которую мы пытаемся здесь донести до Вас, заключается не в том, что другие криптосети, такие как BTC, ETH или LTC, не подходят для торговли, а в том, что это не выгодно как продавцу, так и покупателю, так как каждая из сторон может понести убытки.

Таким образом, наличие стабильной монеты или стабильной криптовалюты, которая очень похожа на Фиат, дает всем участникам рынка душевное спокойствие, чтобы тратить и получать криптовалюты не беспокоясь о том, как зафиксировать прибыль на время.

Но это положительная сторона стабильных монет. Но есть также и сложные стороны, которые мы обсудим после обсуждения типов стабильных монет.

Типы стабильных монет

Есть три типа стабильных монет, и мы попытались дать Вам краткий обзор их во вступлении, ниже представлено более подробное их описание:

Fiat-обеспеченные стабильные монеты

Крипто-обеспеченные стабильные монеты

Крипто-обеспеченные стабильные монеты, обеспеченные другими резервами криптовалют. И это означает, что множество криптовалют объясняет стабильность цен, достигнутую этой конкретной стабильной монетой. Но этот метод очень опасен. Более того, он не был полностью протестирован на рынках.

Необеспеченные стабильные монеты

Без обеспечения, как следует из его названия, это стабильные монеты, которые ничем не обеспечены, но их предложение алгоритмически регулируется его умными контрактами, которые продолжают расширяться или сокращаться, чтобы поддерживать стабильную цену.

Плюсы и минусы стабильных монет

У стабильных монет есть свои плюсы и минусы. И на наш взгляд, минусы немного одолевают плюсы, но все же, мы перечислим их, и вы сделаете выводы сами.

Плюсы

Стабильность при торговле

Психическое спокойствие при совершении сделки

Легкая ликвидация для трейдеров и инвесторов в ситуации падения рынка

Изоляция от дикой волатильности

Минусы

Манипулирование стабильными валютами и крипто рынком

Можно столкнуться с проблемой отсутствия каких-либо активов вообще, то есть Stablecoin может быть ничем не обеспечен (даже смарт контрактом)

Имеет тенденцию быть более централизованным, поскольку одна компания контролирует монету

Они также исторически снижались или повышались до (+/-) 5%

Все три типа сталкиваются с проблемой оракула блокчейна, которая до сих пор не разрешима

Не надежны, так как в отличии от криптовалюты больше подвергнуты надзору со стороны регуляторов

Теперь пришло время услышать от вас: что Вы думаете о стабильных монетах? Вы использовали какую-либо из этих стабильных монет раньше? Поделитесь своим опытом в комментариях.