что такое stop loss и take profit

Что такое Stop Loss и Take Profit, или зачем нужны защитные ордера — советы от FinmaxFX

Большинство Форекс-трейдеров, которые имеют немалый опыт в торговле и начинали свой путь с нуля, придерживаются мнения о том, что стоп-приказы выручают и защищают от необоснованных рисков.

Стоп-лосс выполняет функцию уровня защиты от убытков, а тейк-профит – уровня для получения прибыли, чтобы желаемый результат от сделки был реализован и не был упущен момент своего лучшего дохода.

Далее рассмотрим подробно особенности каждого приказа и зачем их важно использовать в торговле на рынке Форекс.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Определение ордеров Stop Loss и Take Profit

Приказы Stop Loss («стоп потери») и Take Profit («берем профит») являются защитными ордерами, используемыми трейдерами для автоматического завершения торговой операции. Стоп-лосс необходим для ограничения убытков, а с помощью тейк-профита можно зафиксировать желаемую прибыль по достижении ее определенного уровня.

Главная функция обоих ордеров сводится к тому, чтобы осуществлять контроль торгового процесса в тех случаях, когда трейдер не находится за терминалом. Бывают ситуации, когда невозможно постоянно пребывать на рабочем месте и отслеживать рынок, движение графика в терминале, или же торговец открывает долгосрочную позицию. Чтобы не переживать об убытках или упущенной прибыли, используются данные приказы – для ограничения финансовых потерь и фиксирования уровня прибыли. Учитывая непредсказуемость и спонтанность рынка, может случиться разворот или резкие скачки, когда в узких временных рамках сначала сделка идет вверх, а потом внезапно переходит в убыточную зону. Весьма полезно и важно пользоваться ордерами защиты.

Если пользоваться стоп-лоссом, он помогает свести все риски к минимальным значениям, а если использовать профитным тейком, он позволит не упустить желаемый заработок, когда рынок усиливает движение и выводит вашу сделку в доходную зону.

Несмотря на то, что именно Take Profit отвечает за формирование прибыли и кажется более привлекательным ордером, куда важнее всегда использовать Stop Loss. Это объясняется такими неоспоримыми аспектами:

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Как выставляется ордер Stop Loss

Чтобы торговать на финансовом рынке, важно использовать стратегию, в которую обязательно будут включены правила выставления защитных приказов SL и TP. Эти правила вы можете разработать сами или же воспользоваться универсальными техниками, сочетающими в себе эффективность и безопасность для совершения торговых сделок. Рассмотрим их далее.

Стоп-лосс на локальных экстремумах

Это самый простой и в то же время эффективный способ выставления защитного приказа: для позиций на покупку ограничение убытков будет соответствовать локальному минимуму, для позиций на продажу – локальному максимуму.

Ниже на рисунке представлена ситуация, когда стоп-лосс выставлен для длинной позиции по минимальному значению графика.

Благодаря локальным экстремумам можно определять точки, в которых происходит разворот мини-тенденции или завершается коррекция. На эти уровни обращают внимание многие трейдеры, которые пользуются приемами технического анализа – когда происходит пробой предыдущего локального экстремума, с большой долей вероятности тренд будет продолжаться в том же направлении. Таким образом, если в направлении тенденции будет открываться много сделок от рыночных участников, цена еще больше будет движима сформированной силой.

Лучше всего выставлять приказ стоп на несколько пунктов ниже и выше относительно минимума и максимума соответственно, что позволит избежать контакта с ложным импульсом. В некоторых ситуациях цена может откатиться к предыдущему экстремуму, но без пробоя, поскольку после отскока продолжается движение в текущем направлении. Если у трейдера уже установлен SL, он не будет активирован и потенциальный заработок не будет упущен.

Стоп-лосс на ключевых уровнях

Данный способ очень напоминает предыдущую технику, при этом сами ключевые линии выступают мощным ориентиром по сравнению с экстремумами. На них сосредотачивается множество отложенных сделок, однако их формирование происходит намного реже по сравнению с минимальными и максимальными точками мини-тренда. Еще одна особенность заключается в том, что ключевой уровень может находиться далеко от начальной цены Лучше всего отслеживать их на крупных операциях и всегда со стоп-приказом.

Ниже на рисунке представлена ситуация, когда приказ стопа выставлен для короткой позиции по уровню сопротивления.

Достаточно выставлять ордер немного выше или ниже соответствующего уровня, чтобы спасти себя от ложного пробоя и не дать сработать стоп-лоссу в неподходящий момент.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Стоп-лосс с индикаторами

Описанные выше две техники подходят новичкам и малоопытным трейдерам и важны для использования, чтобы минимизировать риски. При этом удобно пользоваться таким подходом, когда вы торгуете в краткосрочном периоде.

Если выставлять приказ защиты убытков по индикаторам, тогда задействуются мувинги, а также Parabolic SAR.

Ниже на рисунке представлена ситуация, когда стоп-лосс выставлен для длинной позиции по индикатору Параболик.

Значение защитного ордера будет соответствовать индикаторному маркеру на свече входа в рынок. По мере увеличения прибыли можно защищать ее и перемещать значение SL следом за индикаторным показателем. Данный подход весьма эффективен, если торговля ведется на большом тренде.

Когда трейдер ориентируется на мувинги, тогда стоп-лосс будет выставляться на точку, соответствующую последней свече.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Как выставляется ордер Take Profit

Если вы используете только приказ фиксации прибыли без подтягивания стоп-лосса, здесь также можно рассматривать несколько техник:

Рассмотрим каждый вариант детальнее.

Тейк-профит на ключевых уровнях

Данная техника подобна тому, как мы выставляем ордер защиты убытков. Однако стоп-лосс всегда будет на несколько пунктов удален от уровня, а тейк-профит, наоборот, мы приближаем на несколько значений. Трейдер всегда будет получать прибыль, если цена совершит отскок и развернется в обратном направлении.

Ниже на рисунке представлена ситуация, когда ордер фиксации прибыли выставлен на уровне поддержки.

Тейк-профит в два раза больше SL

Этот способ ориентирован на то, чтобы величина потенциальной прибыли была в несколько раз больше по сравнению с возможными убытками. Торговцу удается достигнуть положительного математического ожидания от торговой сделки, при этом одна новая операция с большой прибылью может перекрыть несколько предыдущих убыточных.

Ниже на рисунке представлена ситуация, когда тейк-профит выставлен в два раза больше стоп-лосса.

Оба рассмотренных подхода можно комбинировать, однако важно соблюдать положительное соотношение обоих ордеров.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Обязательное выставление ордера TP

Обязательным условие наличия ордера фиксации прибыли будет в следующих системах торговли:

Ниже разберем пример ситуации.

За несколько минут до выхода новости мы выставляем два отложенных ордера на пробой с удаленностью примерно 10 пунктов от текущей цены. Тейк-профит будет располагаться на расстоянии примерно 25-ти пунктов, а стоп-лосс – минимальное значение, задаваемое брокером. Если в момент публикации новости цена сделает рывок в одну сторону, а потом последует разворот, тогда закрываем сделку с минимальным риском, как показано на рисунке ниже.

Затем ждем. Поскольку мы установили приказ TP заблаговременно, это наш залог прибыльной сделки, ведь во время высокой рыночной волатильности просто нереально фиксировать профит вручную.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | ||||||

Как не допускать ошибок, выставляя защитные приказы SL и TP

Подводя итог, стоит отметить, что оба ордера являются важными элементами как для начинающих, так и для опытных трейдеров в планировании открытия сделок и всей реализуемой торговой системе.

Чтобы ваши действия принесли желаемый результат, всегда придерживайтесь следующих рекомендаций:

Стоп Лосс и Тейк Профит: что это такое и как их правильно установить при торговле на Форексе

Доброго времени суток, уважаемые трейдеры или просто читатели блога iklife.ru! Сегодня мы поговорим о таких понятиях, как Стоп Лосс и Тейк Профит, – самых важных торговых приказах. Узнаем, как правильно их ставить, выясним, когда значение Стопа надо менять, обсудим ряд других важных моментов.

Что такое Стоп Лосс и Тейк Профит

По-английски звучание не меняется: Stop Loss – как пишется, так и читается. Если переведём, получим «остановить убыток». Действительно, Стоп Лоссы служат для продажи финансовых инструментов, по которым наши прогнозы не оправдались, и сделки ушли в минус. На жаргоне трейдеров можно услышать названия типа «Стоп» или «Лось», знайте теперь, расхожая фраза «Я поймал лося!» говорит скорее о неудачной охоте, а не о большой добыче.

Форекс, как нам с вами известно, работает круглосуточно, но это не означает, что мы безотрывно сидим у монитора и молимся на графики. Если отойдём от компьютера, оставив открытые сделки, рискуем не успеть вовремя вернуться – внезапная новость или крупный игрок повернёт рынок, и наш депозит превратится в ноль.

Однако, если установим на определённом уровне Стоп Лосс, брокер автоматически закроет нашу торговую позицию, даже если мы сами не сделаем этого вручную, как только цена его коснётся. Таким образом, Стоп Лосс позволяет открыть сделку, определить максимально возможный убыток, защититься от более глубоких просадок и «отключиться» от торгов, занимаясь своими делами.

Торговый приказ, обратный Стоп Лоссу, называется «Тейк Профит». Он фиксирует уже не убытки, а прибыль трейдера. Если валюта движется в нужном направлении, в окне терминала постоянно высвечивается прибыль, а нас нет у компьютера, брокер автоматически закроет сделку, как только курс дойдёт до определённого значения.

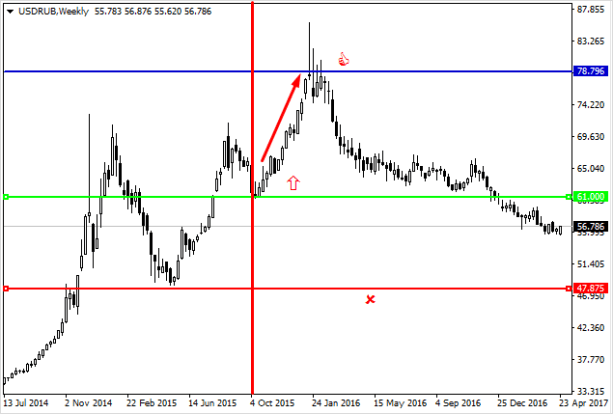

Мы установили Тейк Профит на уровне 78,796, Стоп Лосс – на 47,875. Таким образом, если цена поднимется до 78,796, а нас не будет у компьютера, брокер автоматически закроет нашу сделку, прибыль составит 17,796 рублей с доллара. На самом деле, конечно, будет минимум в 1 000 раз больше. Почему? Читайте статью «Кредитное плечо и лот».

К счастью, доллар шёл вверх, позиция закрылась бы с плюсом.

Как правильно их установить – 3 возможных способа

О трёх способах их установки мы говорили ранее в статье «Обзор основных функций торгового терминала МетаТрейдер», поэтому упомянем их вкратце. Сначала определимся с типами торговых позиций.

Сделки на валютном рынке подразделяются на две большие группы:

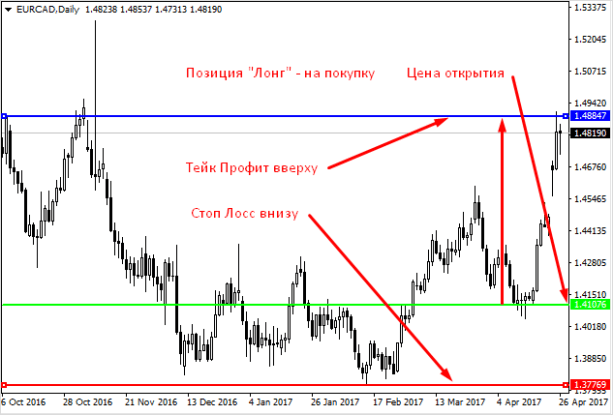

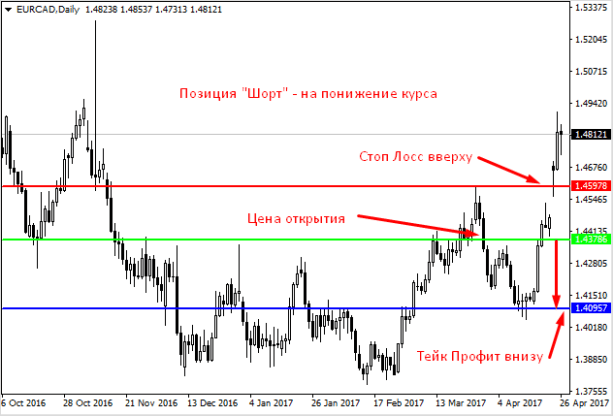

Теперь, какое отношение тип позиции имеет к Стоп Лоссу и Тейк Профиту. Новички иногда путают совсем, казалось бы, элементарные вещи. Если мы открываем лонговую позицию, то есть на рост цены, Стоп Лосс будет находиться под ценой открытия, а Тейк Профит – над ней. Ибо если цена упадет, мы потеряем деньги, а если вырастет – заработаем.

При шортовой позиции (на продажу) Стоп Лосс располагается вверху, Тейк Профит — внизу. Всё логично: мы хотим заработать на снижении, а если рынок пойдёт вверх, наши денежки начнут прогорать.

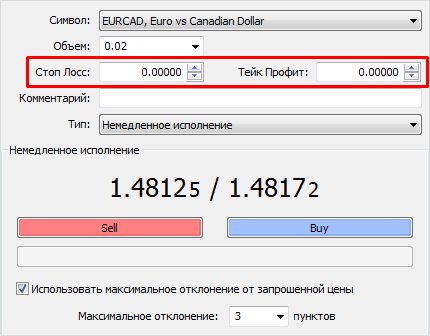

Теперь об установке Тейк Профита и Стоп Лосса. Вы уже знаете, что можно обозначить нужные уровни непосредственно при открытии нового ордера.

Второй вариант – перемещение Стопа и Профита после открытия торговой позиции. Для этого жмём на цену и тянем её вверх или вниз. В зависимости от типа сделки (Шорт/Лонг) с одной стороны зафиксируется убыток, с другой – прибыль.

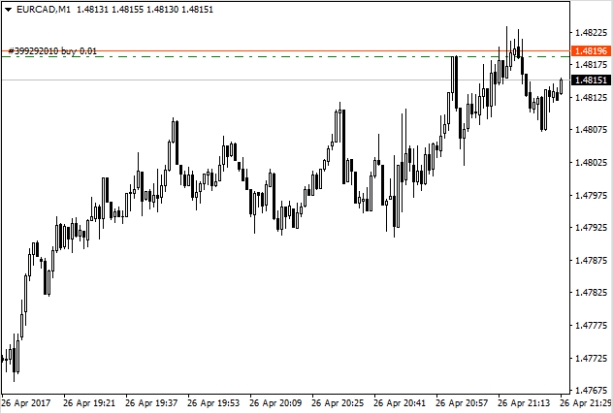

Например, вот я открыл сделку на повышение.

Видна только зелёная линия – цена, по которой я вошёл в рынок. Кстати, помните, почему она выше реальной рыночной цены инструмента? Обязательно прочтите об этом в материале «Что такое спред на валютном рынке Форекс», поскольку без базовых знаний вообще никуда не уедете.

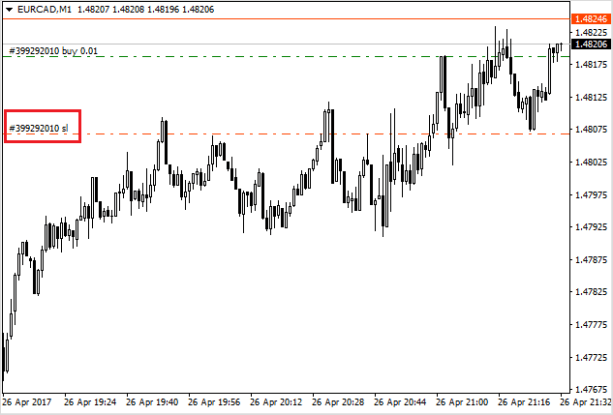

Если я нажму на цену и потяну её вниз – появится уровень Стоп Лосса, как только отпущу цену – он зафиксируется.

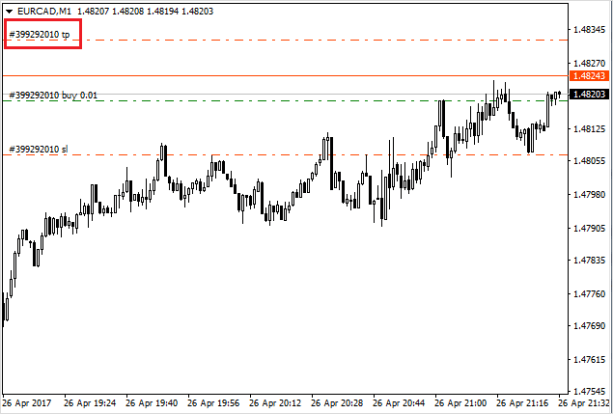

Теперь я немного сужу график (чтобы было лучше видно) и потяну цену вверх – появится Тейк Профит.

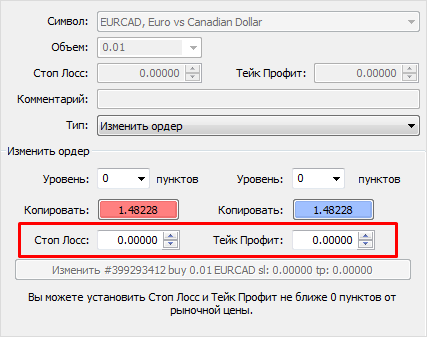

Третий вариант – изменение значений ТР и SL в уже открытом ордере.

«Как выставить» — выяснили, теперь не менее сложный вопрос – куда? Как его рассчитать?

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

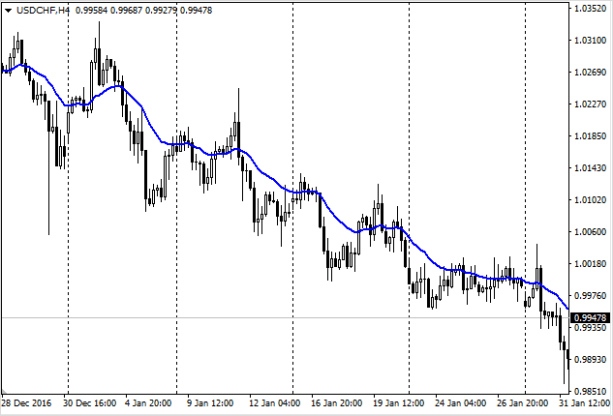

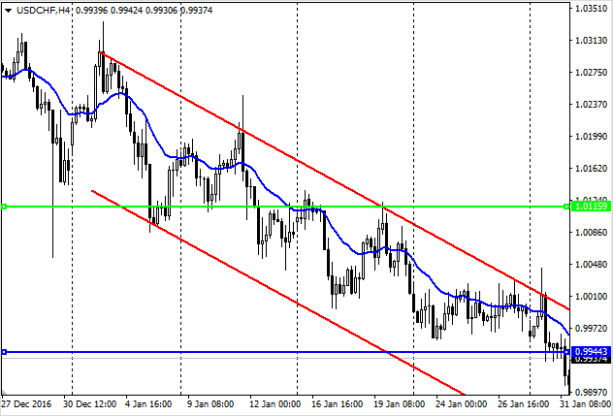

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

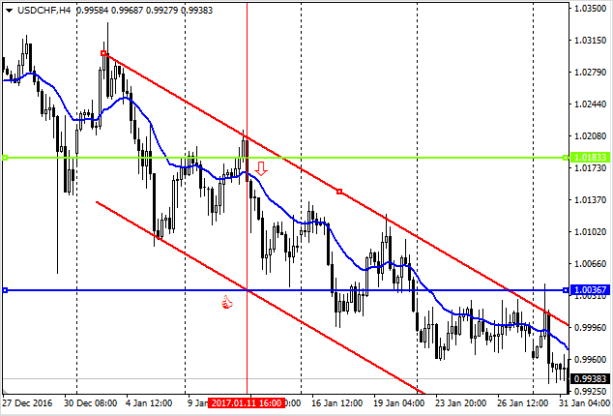

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

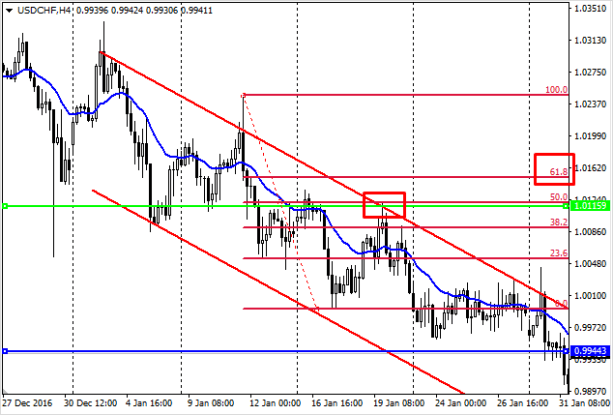

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

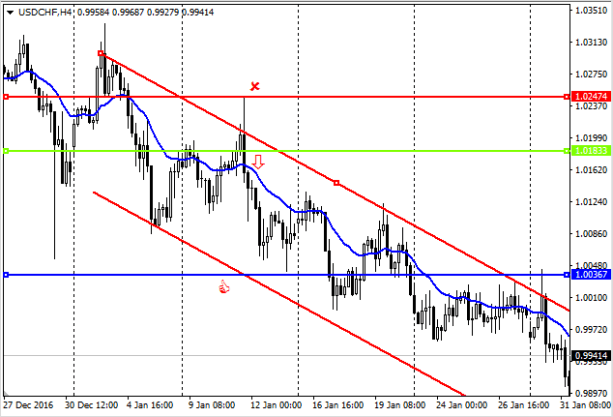

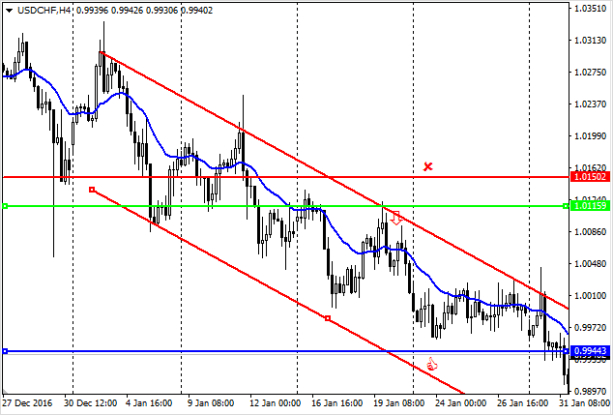

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

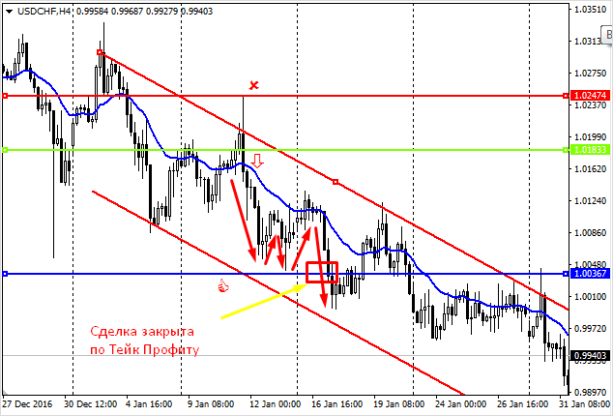

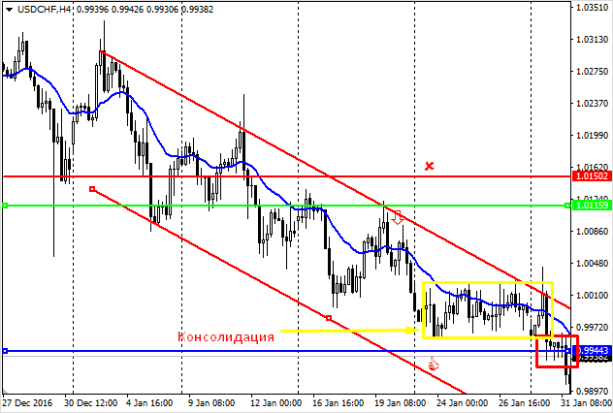

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Если свести вышесказанное к общему знаменателю, то Стоп Лосс ставится за ближайший ценовой уровень. А процесс его определения зависит от средств проведения анализа.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены. Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Как раз в 5 увеличить прибыль с помощью плавающих стопов или приказа Trailing Stop?

Если вы уже пробовали открывать сделки в торговом терминале и цена шла в вашу сторону, вы наверняка задавались вопросом: «Вдруг я сейчас не закрою сделку, не подтяну Стоп Лосс, рынок развернётся и я вылечу с большим убытком?» Рассмотрим эту проблему.

В большинстве случаев, передвигать уровни Стопа и Профита нельзя. Это нарушение торгового плана. Вернитесь к торговле по тренду – если бы я снижал уровень Стоп Лосса, меня бы постоянно выносило, потому что рынок не доходил до цели и откатывал к верхней границе канала.

Поэтому мораль – открыли сделку, расставили Стопы и ждём. Перемещаем их только в соответствии со стратегией, если она того требует.

Однако на рынке иногда бывают интересные ситуации – цены мощно идут вниз или вверх. Ваши сделки закрываются с плюсом, но, судя по интенсивности движения, можно было бы взять еще сколько-то пунктов. Как быть?

Здесь нам помогает плавающий или скользящий Стоп Лосс, его название на английском языке – Trailing Stop. В чем принцип? Трейлинг стоп передвигает Стоп Лосс вслед за ценой. Это не значит, что Стоп постоянно дёргается, как и цена: перемещение происходит после того, как курс изменится на определённое количество пунктов. Стоп повышается/понижается в зависимости от сделки (Buy или Sell), назад ни при каких условиях не возвращается.

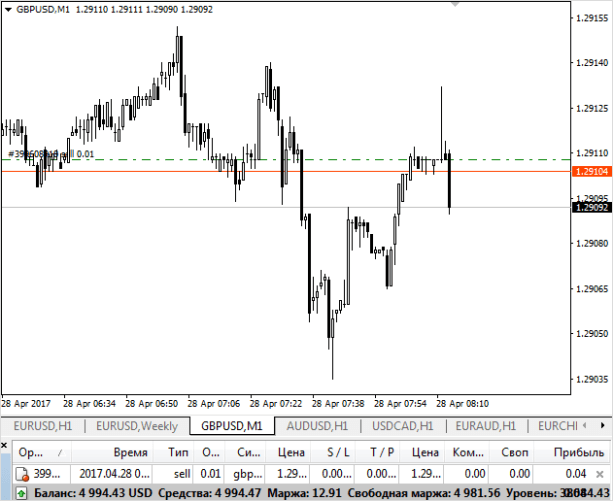

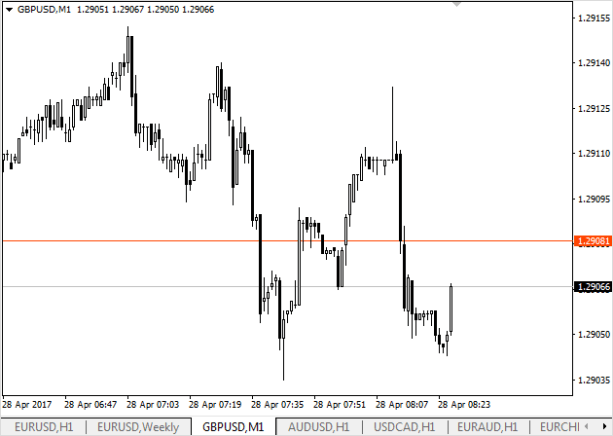

Откроем торговый терминал, возьмём любую валютную пару, я воспользуюсь GBP/USD (британский фунт/американский доллар). График для примера откроем минутный, анализ проводить не будем. Войдём в рынок в любом направлении (я выберу понижение — Sell).

Сделка открыта, пока я делал скрин, цена уже рванула вниз, будем верить, что она и дальше пойдёт в том же направлении.

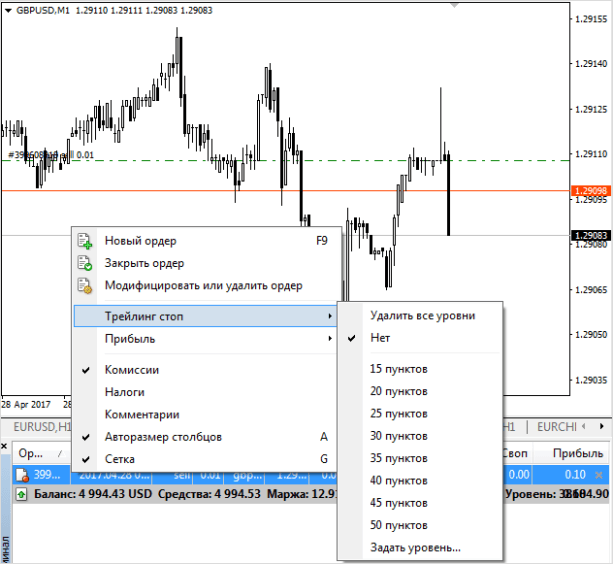

Позиция отражена в терминале. Нажмём на неё правой кнопкой мыши и выберем «Трейлинг стоп».

Показанные уровни в пунктах (15, 20, 35, 50 и так далее) – это шаг Трейлинг стопа. Выберем для примера 15 пунктов.

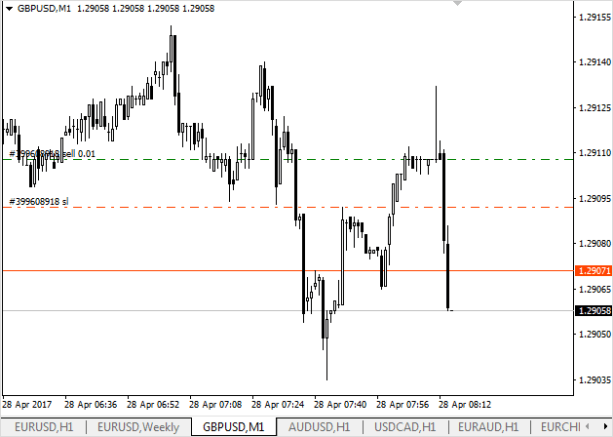

Как только курс цены опустится на 15 пунктов по отношению к цене открытия позиции, Стоп Лосс автоматически переместится на уровень безубытка, то есть расположится на уровне цены открытия сделки. Когда курс опустится на 17 пунктов, SL будет на два пункта ниже цены открытия, когда на 30 – расстояние составит уже 15 пунктов и так далее.

Я не успел заснять постепенное движение Стопа, поэтому предлагаю взглянуть на его уже серьёзное перемещение вниз.

Стоп, который вы наблюдаете на скрине, выставлен автоматически, за счет Trailing Stop, я к нему не прикасался. Рынок продолжает движение, Стоп перемещается вслед за ценой. Взгляните, теперь защищено ещё больше денег.

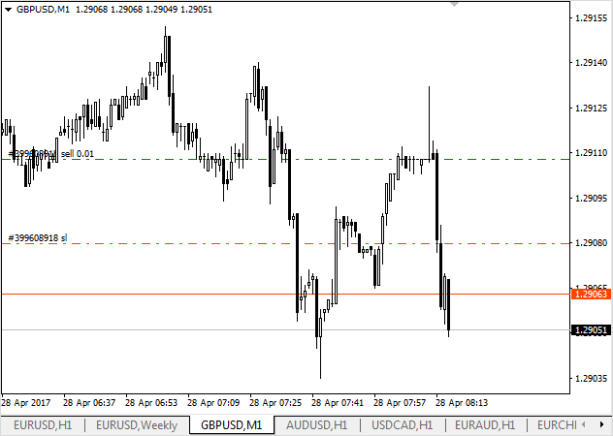

Ожидаемый финиш – рынок развернулся, позиция закрылась на уровне самого последнего SL, как и следовало ожидать.

В процессе знакомства с этим инструментом я задавал сам себе ряд вопросов, на которые искал ответы. Делюсь с вами дополнительной и очень важной информацией.

Трейлинг стоп работает только при включенном терминале, как и большинство советников для автоматической торговли. Как только терминал выключается, стоп перестаёт перемещаться.

Отсюда важный вывод. Желательно перед включением Trailing Stop установить Стоп Лосс вручную. На случай, если выключат свет или возникнет иная форс-мажорная ситуация. Помешает ли как-нибудь выставленный защитный приказ работе плавающего? Нет, абсолютно никак. Если шаг Трейлинг стопа – 15 пунктов, то по прошествии этого расстояния ценой, ваш Стоп автоматически переместится на безубыток.

Ручные стопы нужны ещё и потому, что плавающие устанавливаются только при выходе сделки в плюс. Если мы открыли лонговую позицию, и цена пошла вверх – стопы успешно начнут передвигаться за ней. А если рынок решил не ходить вверх? Если курс не поднимется от цены открытия на количество пунктов, нужное для установки Стоп Лосса, защитный приказ не выставится. И если рынок потом обвалится вниз, защитного приказа так и не будет, вы потеряете очень крупную сумму.

Если Трейлинг стоп какое-то время работал и передвигал уровень SL, то при выключении терминала останется в рабочем состоянии самый последний уровень «защиты». Если в ваше отсутствие цена к нему опустится, сделка успешно закроется, вы останетесь в плюсе.

Если Трейлинг стоп выставил SL, а вы хотите его убрать, нужно отключать именно процесс трейлинга. Ибо сколько бы вы ни кликали «Отменить Стоп Лосс» (такой вариант предоставляется, если нажать на SL правой кнопкой мыши), он через секунду назойливо будет вставать на прежнее место.

Дополнение об использовании Трейлинг стопа. Он очень помогает не только при «превышении ожиданий от рынка», но и при торговле на новостях. Во время выхода новости цены резко устремляются вверх. Для успешных торгов лучше не устанавливать Тейк Профит, а воспользоваться Трейлинг стопом, дабы выжать из движения максимум прибыли.

Естественно, надо ставить не 15-пунктное расстояние от цены, а более серьёзное, ибо откаты рынок всё же делает (не в несколько свечей, как обычно, а просто в процессе формирования одной свечи: резко вверх, потом вниз на сколько-то пунктов, затем ещё выше прежнего и так далее).

Думаю, всё, разобрались. Старался разжевать как можно более детально. Если остались вопросы, форма для комментирования статьи к вашим услугам.

Всегда ли сделка закрывается по Стоп Лоссу или Тейк Профиту?

Нет, не всегда. Есть три причины, по которым сделка может закрыться раньше или позже, чем нужно, трейдер либо недополучает прибыль, либо терпит больший убыток.

Причина первая – проскальзывания. В отдельной статье мы поговорим о том, почему они возникают и что это вообще такое. Сейчас вам достаточно знать, что проскальзывание – это рывок курса на несколько пунктов сразу. Например, вы хотели продать доллар по курсу 60.00 рублей, выставили любой торговый приказ (Стоп Лосс, Тейк Профит или отложенный ордер). Была цена 59.98, а потом рынок сразу прыгнул на 60.02. Таким образом, цены 60.00 не было, торговый приказ исполнится по 60.02.

Сейчас вам кажется, что это незначительно, в большинстве случаев, так оно есть. Но, если на рынке выходят важные новости, проскальзывания могут быть очень крупными, если вы входите в сделку большим объёмом, разница уже не покажется несерьёзной.

Причина вторая – гэпы. В отдельной статье мы не только дадим им простое и понятное определение, но и научимся торговать на разных типах гэпов. Сейчас для простоты запомните следующее: гэпы – разрывы цен, возникающие из-за того, что рынок закрыт. На Форексе они наблюдаются после выходных или праздников, на фондовом рынке – ежедневно.

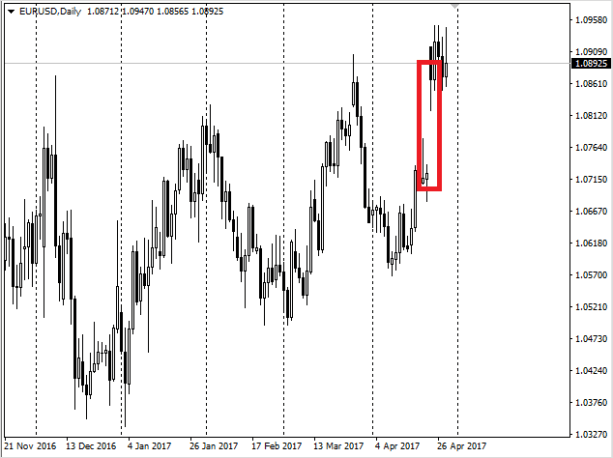

Если в выходные не произошло каких-либо серьёзных событий, цены не особо отклонятся от предшествующих значений, в противном случае разрыв может быть огромным. Например, в прошлые выходные во Франции проходил первый тур выбора президента, все валютные пары с евро и многие другие открылись в понедельник гэпом.

Как и в случае с проскальзываниями, между крайними ценами гэпа цен как бы вообще не было, поэтому брокер не в состоянии исполнить торговый приказ. Если в понедельник после выходного дня цена находится за уровнем Стоп Лосса (ниже при лонговой сделке и выше при сделке «шорт»), позиция закроется именно по ней. Результат – планировали потерять одну сумму, а потеряете другую, более крупную.

На форумах часто встречаются сообщения типа «Из-за гэпа потерял в понедельник 30 % денег!» Будьте осторожны, когда оставляете открытые сделки на выходные, почитайте отдельную статью о гэпах, чтобы научиться от них защищаться.

Причина третья – Стоп Аут. Если вы перегрузили депозит, а рынок пошёл против вас и съел большую часть капитала (обычно процентов 75 — 80), брокер автоматически закроет все сделки, дожидаться исполнения Стоп Лосса или, тем более, Тейк Профита, он не будет. Чтобы не допускать Стоп Аута, надо во всех сделках устанавливать защитный приказ и помнить о правилах управления капиталом (потом ещё поговорим об этом).

Начинающие трейдеры часто ведут торговлю без Стоп Лосса. Когда они “вразумляются”, обязательно жалуются на снижение прибыли. Да, рынок периодически разворачивается, поэтому торговля со Стопом кажется менее выгодной, но рано или поздно появляется одна сделка, на которой разворота не происходит, все деньги съедаются.

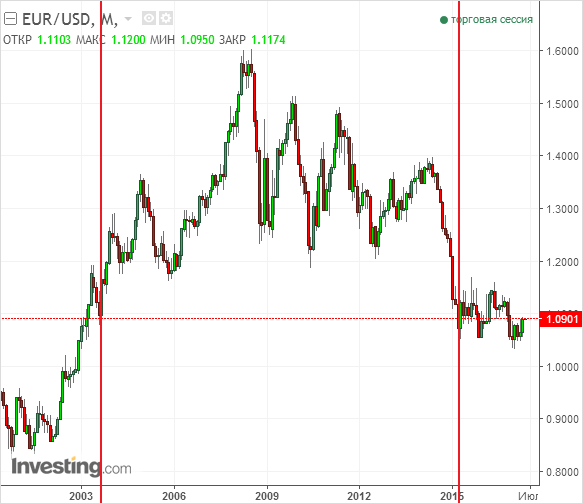

В заключение приведу ещё один неплохой пример. Допустим, вы открыли неудачную сделку по паре EUR/USD в сентябре 2003 года. Вы думали, что цены пойдут вниз, но они повернули обратно. Вернулась ли цена к прошлой своей гавани?

Да, только вот ей потребовалось 12 лет на возвращение. Согласитесь ли вы ждать, если предположить, что рынок вас не вынесет по Стоп Ауту?

Итак, думаю, все вопросы о приказах под названием «Стоп Лосс» и «Тейк Профит» мы рассмотрели. Если у вас остались вопросы, пожалуйста, задавайте их в комментариях.

Стабильного профита в торговле, до встречи!