что значит добор в инвестициях

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

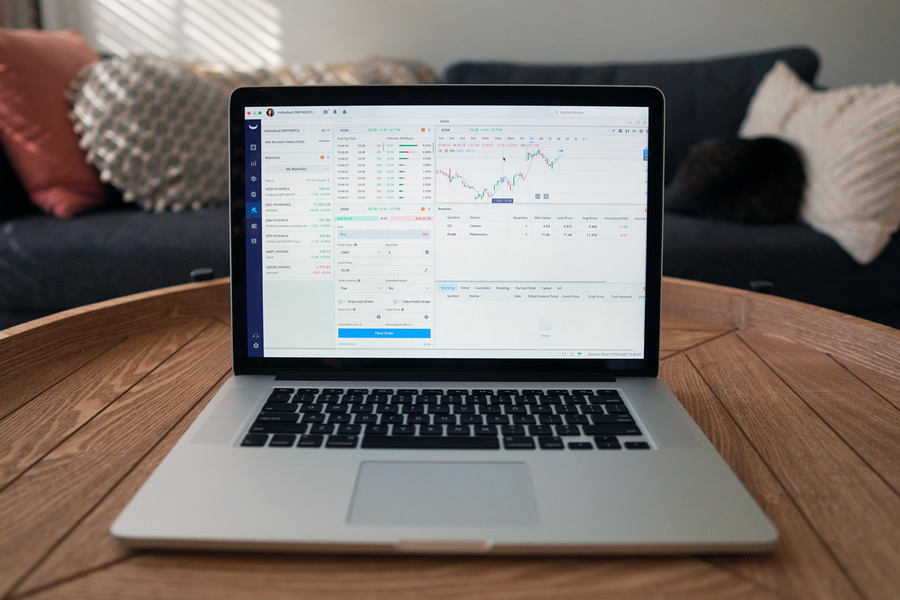

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Словарь инвестора – важные термины, которые нужно знать

В своих статьях я часто делаю специальные вставки с основными инвестиционными терминами, которые нужно знать любому инвестору. Решила собрать их в одном месте и назвать “Словарь инвестора”. В словаре кратко дам определения простыми словами для новичков, вставлю ссылки на уже опубликованный материал в нашем финансовом блоге.

Активы инвестора – это инструменты, в которые инвестор вкладывает деньги с целью получения дохода. К ним относятся ценные бумаги, драгоценные металлы, индексные фонды, валюта, недвижимость и пр.

Активы предприятия – движимое и недвижимое имущество, которое задействовано в финансово-хозяйственной и производственной деятельности предприятия с целью получения прибыли.

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Акция обыкновенная – дает право своему владельцу на получение дивидендов, голосование на собрании акционеров, получение части имущества в случае ликвидации компании.

Акция привилегированная – дает первоочередное право на получение дивидендов и доли имущества при ликвидации компании, но лишает акционера голоса на собрании акционеров.

Аллокация в инвестициях – процент от капитала инвестора, который утвердил брокер при исполнении заявки на покупку акций на рынке IPO. Это может быть как 1 %, так и 90 %. Зависит от спроса на ценную бумагу и внутренних требований брокера к своему клиенту (например, активность на рынке, размер капитала и пр.)

Байбэк (buy back) – обратный выкуп компанией собственных акций с целью повышения спроса на них со стороны частных инвесторов, снижения риска враждебного поглощения или вложения свободных денежных средств.

Бенчмарк – это аналитический показатель, который позволяет оценить состояние экономики или отдельного сегмента рынка по сравнению с эталонных значением. Например, инвестор сравнивает с бенчмарком эффективность отдельного актива или всего инвестиционного портфеля. В качестве эталона могут быть фондовые индексы, валютные котировки, процентные ставки и пр.

Биржа – место для организованных торгов какими-либо активами. Она организует и контролирует сделки, гарантирует расчеты и поставки, оказывает консультационные услуги. Берет за свои услуги комиссию. На фондовой бирже торгуются ценные бумаги, на валютной – валюта, на товарной – полезные ископаемые, с/х продукция и т. д.

Биржевой стакан – графическое представление текущих цен и объемов спроса и предложения на определенный актив. Можно найти в торговых терминалах брокеров. Чаще всего представлен в виде таблицы с цифрами, которые постоянно меняются в зависимости от ликвидности инструмента. Служит для оценки ликвидности, а также поиска оптимальной цены для покупки или продажи.

Брокер – это посредник на финансовом рынке между инвестором и биржей, инвестором и депозитарием, помогает купить или продать активы на бирже, по некоторым из них является налоговым агентом, т. е. рассчитывает и перечисляет в бюджет налог на доходы, оказывает консультационные и аналитические услуги.

Брокерский счет – специальный счет, с помощью которого инвестор совершает сделки по купле-продаже активов на фондовом рынке. Деньги, которые хранятся на российском брокерском счете, не застрахованы государством. Открывает его брокер (банк, брокерская или управляющая компании), который имеет право на осуществление брокерской деятельности.

Бычий рынок – состояние фондового рынка, когда котировки на ценные бумаги растут длительный период времени.

ВДО (высокодоходные облигации) – облигации с высокой, относительно средней по рынку, доходностью, но и высоким риском дефолта, когда эмитент перестанет выполнять свои обязательства по погашению и выплате купонов.

Венчурные инвестиции – инвестиции с высоким уровнем риска в какие-то инновационные идеи, которые с одинаковой вероятностью могут принести большую доходность или большие убытки.

Волатильность – изменчивость цены или доходности актива на фондовом рынке. Измеряется среднеквадратическим отклонением цены/доходности актива от среднего значения за какой-то промежуток времени.

Голубые фишки – акции крупных и надежных компаний из разных отраслей, вносящих существенный вклад в экономику страны. Они отличаются высокой ликвидностью и низкой волатильностью, доходность может быть не такой высокой, как по более рискованным инструментам, но котировки “голубых фишек” быстрее других восстанавливаются после кризисов.

Гэп – это разрыв между минимальной и максимальной котировкой на бирже, визуально можно наблюдать на графике в виде пробела. Может образоваться после выходных дней, выхода плохих или хороших новостей об эмитенте, закрытия реестра акционеров для выплаты дивидендов, технических сбоев на бирже.

Делистинг – исключение ценных бумаг эмитента из списка допущенных к торгам на бирже или понижение их уровня в списке. Причины могут быть разные: банкротство и любое другое прекращение деятельности компании, отказ эмитента от публичного статуса, нарушения законодательства, плохое финансовое положение и пр.

Депозитарий – электронное хранилище данных о владельцах ценных бумаг и самих ценных бумагах. Брокер не хранит купленные инвестором активы, сведения о совершенной сделке купли-продажи он передает в депозитарий, где они и фиксируются до следующих изменений. Деятельность депозитария контролируется Центробанком.

Дериватив – финансовый инструмент, который имеет вид контракта между продавцом и покупателем о покупке/продаже актива через определенное время по заранее оговоренной цене. Торгуются на срочном рынке. Представители деривативов – фьючерсы, опционы, форварды, свопы. Считаются высокорискованными инструментами.

Дефолт – в инвестициях понятие чаще всего связано с облигациями, когда эмитент объявляет о невозможности дальше исполнять свои обязательства по выплате купонов и погашению облигации в конце срока.

Диверсификация инвестиций – это разделение инвестиционного капитала путем вложения в разные инструменты, страны, отрасли, валюты. Проводят с целью достижения оптимального соотношения риск – доходность, когда падение доходности по одним активам будет компенсироваться ростом по другим.

Дивиденды – часть прибыли, которой готов делиться эмитент со своими акционерами. Размер определяется в соответствии с дивидендной политикой, как правило, в процентах от чистой прибыли.

Дивидендный гэп – снижение стоимости акций после закрытия реестра акционеров (дивидендной отсечки) примерно на размер выплаченных дивидендов. Может длиться разный период времени: от пары дней до нескольких месяцев, потом закрывается, т. е. цена акции возвращается к прежнему значению.

Дивидендная отсечка – дата фиксации списка акционеров, которым будут выплачены дивиденды. Инвестор должен купить акции до этой даты, если хочет попасть в реестр. При этом, необходимо помнить о режиме торгов на бирже Т+2, когда акции переходят в собственность покупателя только через 2 дня после сделки.

Доходность – это отношение полученной прибыли за определенный период времени (чаще всего рассчитывают среднегодовое значение) к общей сумме вложенных средств в покупку какого-либо актива. Выражается в процентах.

Дюрация – временной промежуток, за который происходит полный возврат вложенных средств в покупку облигации. Выражается в годах или днях.

ETF – инвестиционный биржевой фонд, который создает управляющая компания по принципу коллективных инвестиций. Может включать в свой состав разные типы активов (ценные бумаги, драгоценные металлы, недвижимость) сразу от нескольких десятков или сотен эмитентов с целью диверсификации вложений. Используется в пассивных стратегиях инвестирования. Не нуждается в активном управлении, потому что повторяет состав определенного биржевого индекса.

ИИС (индивидуальный инвестиционный счет) – разновидность брокерского счета, который предоставляет инвестору налоговые льготы. Возможны 2 варианта льгот: по типу А, когда инвестор ежегодно имеет право вернуть 13 % от суммы инвестиций, но не более 52 000 руб., по типу Б, когда при закрытии счета инвестор не заплатит 13 % с прибыли от сделок.

Инвестиции для предприятия – вложение средств в объекты предпринимательской или иной деятельности с целью получения какого либо эффекта: экономического социального, экологического, бюджетного и пр.

Инвестиции для обычного человека – вложение средств в инвестиционные инструменты (ценные бумаги, валюта, драгоценные металлы, недвижимость и пр.) с целью сохранения и увеличения собственного капитала.

Инвестиционный портфель – совокупность активов, в которые вложены деньги инвестора. Основные факторы, которые инвестор должен учитывать при его формировании: финансовые цели и сроки их достижения, финансовые возможности, риск-профиль, диверсификация по странам, отраслям, валютам и классам активов.

Инвестиционная стратегия – детальный план по достижению поставленной финансовой цели, в котором расписаны сроки, показатели доходности, объемы и периодичность инвестирования, инструменты вложения денег, варианты реагирования на разные экономические ситуации и пр.

Индекс – экономический показатель, индикатор состояния отдельно взятой страны, отрасли или мира в целом. Он рассчитывается на основе стоимости и количества ценных бумаг компаний, которые оказывают существенное влияние на экономику перечисленных объектов. Часто выступает в качестве бенчмарка для формирования индексных фондов (ETF, БПИФ). Наиболее известные индексы в мире – Dow Jones, S&P 500, Nasdaq, Nikkei, DAX, в России – индексы Мосбиржи, РТС, “голубых фишек”.

Капитализация компании – рыночная стоимость компании на текущий момент времени. Определяется путем перемножения количества акций в обращении на их котировку на фондовой бирже. Динамично изменяется в течение торговой сессии в зависимости от ликвидности ценной бумаги.

Котировка – текущая цена актива, по которой продавец готов его продать на биржевом рынке, а покупатель купить. Скорость изменения зависит от ликвидности. Чем ликвиднее актив, тем чаще будет меняться котировка, и наоборот.

Краудфандинг – объединение людей и их капиталов на базе краудфандинговой площадки с целью финансирования какого-то проекта. Это могут быть вложения в стартапы с инновационной идеей, благотворительные мероприятия, производство продукта, организацию фестиваля, концерта и пр. Далеко не всегда результатом таких вложений является возврат средств и получение прибыли.

Купон – доход, который выплачивает инвестору эмитент облигации. Выражается в денежных единицах или процентах от номинальной стоимости ценной бумаги.

ЛДВ (льгота длительного владения) – налоговая льгота, которая позволяет инвестору не платить налог на доходы при продаже ценных бумаг, если они были куплены 3 и более лет назад.

Ликвидность – способность активов обращаться в деньги. Чем меньше срок конвертации и потери в рыночной стоимости, тем ликвиднее считается актив.

Листинг – процедура включения ценных бумаг в список инструментов, которым разрешено торговаться на бирже. Для попадания в список бумаги должны пройти отбор, требования к которому на разных биржах отличаются.

Локап-период (Lock-Up) – период времени, в течение которого инвестор не может продать купленные во время первичного размещения (IPO) акции. Продолжительность варьируется от 3 до 6 месяцев. Некоторые брокеры позволяют продать раньше, но с существенной в свою пользу комиссией.

Лот – минимальное количество активов, которое инвестор может купить или продать на бирже в рамках одной сделки. Например, 1 лот акций Сбербанка равен 10 акциям, купить 5 или 15 нельзя.

Лонг-сделка – биржевая сделка, которая рассчитана на длительную перспективу. Инвестор вкладывает деньги в покупку актива в надежде на получение прибыли от роста котировок через несколько месяцев или лет.

Маржинальная торговля – биржевая торговля на заемные деньги. Такую возможность дает инвестору брокер и берет за это вознаграждение. В качестве обеспечения возврата средств принимаются денежные средства и ликвидные активы.

Мажоритарий – физическое или юридическое лицо, которое владеет количеством ценных бумаг, достаточным для влияния на управление акционерным обществом.

Маржин колл (Margin call) – уведомление, которое получает инвестор от своего брокера при маржинальной торговле, если сумма на брокерском счете достигла критической отметки и ниже нее опускаться нельзя. Инвестор должен либо закрыть позицию в убыток, либо пополнить счет.

Медвежий рынок – состояние фондового рынка, когда котировки на ценные бумаги падают длительный период времени.

Миноритарий – физическое или юридическое лицо, которое владеет небольшим количеством акций компании. Имеющаяся доля не позволяет ему влиять на управление акционерным обществом.

Мультипликатор – экономический показатель, который использует инвестор в фундаментальном анализе для оценки перспектив развития страны, отрасли или компании и принятия решения о покупке ценных бумаг.

Облигация – это долговая ценная бумага, которую имеют право выпускать государственные и коммерческие структуры с целью получения дополнительного капитала для достижения поставленных целей: реализации проектов развития, погашения долгов и пр. Инвестор, который вкладывает деньги в покупку облигации, является кредитором эмитента и имеет право на получение дохода и номинальной стоимости бумаги в конце срока обращения. Отказ от выплат означает дефолт.

Опцион – производный финансовый инструмент, дериватив. Представляет собой договор между продавцом и покупателем опциона. Если первый обязуется купить актив по заранее оговоренной цене в определенную дату, то второй имеет право, но не обязанность продать актив по заранее оговоренной цене в определенную дату. И наоборот – если первый обязуется продать актив, то второй имеет право купить актив по заранее оговоренной цене в определенную дату.

Оферта – предложение, которое делает одна сторона другой, его можно принять или отклонить. В инвестициях термин используется в облигациях – предложение о досрочном выкупе ценной бумаги по номинальной стоимости, в акциях – предложение о выкупе эмитентом своих ценных бумаг по рыночной цене с учетом премии.

ОФЗ (облигации федерального займа) – облигации, эмитентом которых выступает государство в лице Минфина. Считаются консервативным инвестиционным инструментом, потому что риск дефолта страны низкий. По этой же причине доходность ОФЗ находится на уровне или чуть выше доходности банковских депозитов.

Первичное публичное размещение (IPO) – процедура выхода компании на фондовую биржу путем размещения своих ценных бумаг для свободной купли-продажи. Основная цель заключается в получении дополнительного капитала на развитие бизнеса.

ПИФ (паевой инвестиционный фонд) – инструмент коллективных инвестиций. Представляет собой портфель с разными активами (акции, облигации, недвижимость и пр.), который формируется на деньги инвесторов и находится под управлением управляющей компании. Разновидностью ПИФа является БПИФ (биржевой паевой инвестиционный фонд), который в отличие от первого обращается на бирже.

Плечо кредитное – услуга по займу активов, которую может получить инвестор у своего брокера при маржинальной торговле. Например, размер плеча 1:5 означает, что инвестор получает право распоряжаться капиталом, в 5 раз превышающим его фактическое количество на брокерском счете. Позволяет значительно увеличить прибыль от биржевых сделок, но несет в себе большие риски потери денег.

Просадка – временный убыток (снижение стоимости по сравнению с ценой приобретения) по отдельному активу или портфелю в целом.

Ребалансировка – периодический пересмотр инвестиционного портфеля с целью приведения долей входящих в него активов в их первоначальное состояние. Проводят либо путем продажи излишне выросших в цене, либо путем покупки упавших в цене инструментов. Процедура помогает инвестировать на запланированном уровне риск – доходность.

Реинвестирование – повторное вложение полученного дохода (дивиденды, купоны, налоговые вычеты и пр.) в покупку тех же или других инвестиционных активов, что запускает механизм сложного процента и приводит к большему наращиванию прибыли от инвестиций в долгосрочной перспективе.

Риск-профиль – восприимчивость к риску конкретного инвестора, его отношение к просадке инвестиционного портфеля. Знание своего риск-профиля помогает сформировать капитал, который не будет подвержен эмоциональным и неконтролируемым воздействиям со стороны его владельца.

Спред – разница между максимальной ценой, по которой покупатель готов купить актив, и минимальной ценой, по которой продавец готов его продать. Чем меньше это значение, тем ликвиднее считается инструмент.

Стоп-лосс (stop loss) – поручение брокеру продать акции, если котировки по ним опустились до неприемлемого для инвестора уровня и дальнейшее их снижение приведет к значительным убыткам. Это своего рода защита инвестора от потери капитала.

Сплит акций (stock split) – разделение одной акции на несколько штук (дробление) без изменения общей стоимости ценной бумаги, но с увеличением их общего количества. Основная цель такой процедуры заключается в повышении привлекательности акций для частного инвестора.

Технический анализ – анализ движения цен и объемов торгов активов на бирже с целью прогнозирования их дальнейшего поведения, поиска оптимальных точек входа и выхода из сделки. Использует математические формулы и графики.

Тикер – сокращенное название инвестиционного инструмента, которое использует биржа. Например, SBER – тикер обыкновенной акции Сбербанка.

Торговая сессия – время, в течение которого инвестор может купить или продать актив. Режим торгов регламентируется конкретной биржей.

Трейдинг – вид деятельности на бирже, когда трейдер зарабатывает на краткосрочных сделках с активами и колебаниях котировок. Основан на постоянном мониторинге рынка, анализе большого массива данных и оценке рисков. Связан с большим риском, но и потолка доходов нет.

Тейк-профит (take profit) – поручение брокеру продать акции, если котировки по ним выросли до установленного инвестором уровня. В противоположность стоп-лоссу, тейк-профит – ограничитель прибыли.

Форекс – международный валютный рынок, на котором обменивается одна валюта на другую. Цена, по которой две стороны готовы провести сделку, называется обменным курсом. Главные участники – банки.

Фри флоат (free float) – доля ценных бумаг эмитента, которые находятся в свободном обращении на бирже, т. е. доступны для покупки и продажи частному инвестору. Чем выше процент, тем ликвиднее инструмент.

Фундаментальный анализ – оценка инвестором реальной стоимости ценной бумаги при принятии решения о ее покупке или продаже. В основе лежит анализ финансовой отчетности, операционных показателей, мультипликаторов и макроэкономических показателей.

Фьючерс – производный финансовый инструмент, дериватив. Представляет собой договор, по которому одна сторона сделки обязуется продать актив по заранее оговоренной цене в определенную дату, а другая сторона обязуется купить этот актив по заранее оговоренной цене в определенную дату. Гарантом осуществления сделки выступает биржа.

Хеджирование – процедура, которая позволяет использовать различные методы и инструменты для защиты капитала от неблагоприятного движения рынка и потери денег. В качестве инструментов используют фьючерсы, опционы, форварды, свопы.

Ценная бумага – это документ, который закрепляет за его владельцем имущественные и неимущественные права. Основные виды: акции, облигации, депозитарные расписки, деривативы.

Шорт-сделка – сделка на бирже, в процессе которой трейдер зарабатывает на снижении котировок акций. Ценные бумаги берутся в долг у брокера, продаются по рыночной цене, после снижения котировок акции выкупаются обратно и возвращаются брокеру. Разница уходит трейдеру.

Эмиссия ценных бумаг – выпуск ценных бумаг в обращение на фондовом рынке с целью привлечения капитала на развитие бизнеса. Может быть первичной, когда эмитент впервые выходит на биржу, и дополнительной, когда в обращение выпускаются акции плюсом к уже существующим.

Эмитент – это юридическое лицо в лице государственных и коммерческих структур, которое выпускает в обращение ценные бумаги и принимает на себя закрепленные за этими бумагами обязательства.

Заключение

В словаре ровно 80 терминов. Буду рада, если в комментариях вы дополните список понятиями, которые я пропустила. Надеюсь, что новички оценят такую “шпаргалку” и будут к ней иногда обращаться.