что значит долг за работником на начало месяца в расчетном листке

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

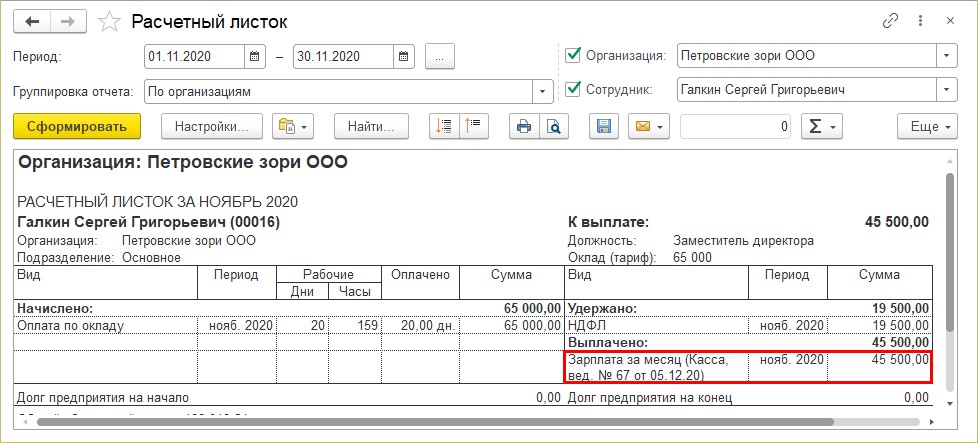

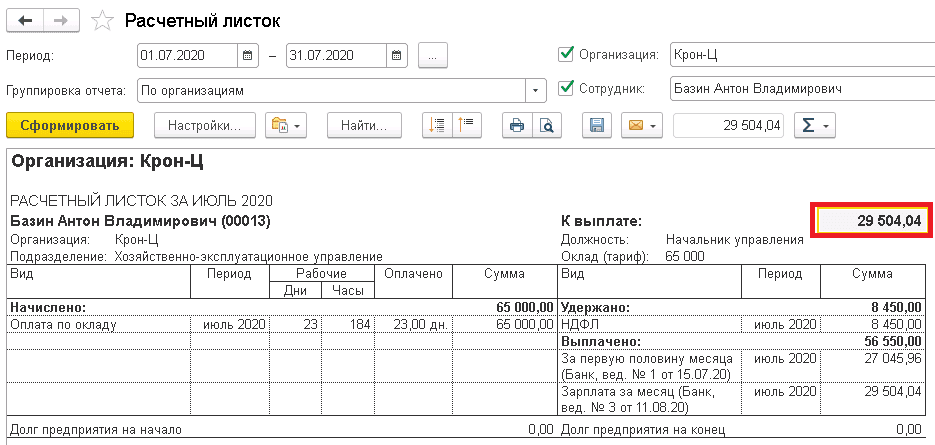

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Приводим в порядок взаиморасчеты с сотрудниками

Нет времени читать?

Причины возникновения долгов

В результате взаиморасчетов с сотрудниками может возникнуть как задолженность организации перед сотрудником, так и наоборот, сотрудник может оказаться должником организации. Причинами возникновения долгов в программе может быть и ручное исправление сумм к выплате (обычно к ручному исправлению сумм расчетчик может прибегать в тех случаях, когда не может получить нужные суммы расчетным путем), и частичная выплата – для этого в документе «Зарплата к выплате организаций» можно указать процент выплат (особенно актуально на текущее время, когда руководство организации может принять решение выплатить часть зарплаты).

«1С:Зарплата и управление персоналом 8», ред. 2.5

В форме «Настройка параметров учета» на закладке «Выплата зарплаты» есть флаг «Взаиморасчеты по зарплате ведутся в разрезе месяцев ее начисления». Взаиморасчеты — это начисления разных видов расчетов заработной платы. Они ведутся в разрезе месяцев. В этом легко убедиться, проанализировав следующие регистры накопления:

В них каждая запись привязывается к определенному месяцу начисления. То есть независимо от состояния флага программа всегда ведет взаиморасчеты в разрезе месяцев начисления зарплаты.

Состояние флага определяет способ погашения долгов организации и сотрудников.

Если флаг установлен, то для удержания долгов сотрудника перед организацией необходимо документом «Перенос задолженности» перенести все или часть ранее образовавшихся долгов сотрудника на тот месяц, в котором планируется погасить этот долг. Для заполнения табличной части документа удобнее всего воспользоваться кнопкой «Заполнить\По задолженности». В этом случае программа автоматически найдет всех сотрудников, у которых имеются непогашенные долги. Чтобы при выплате зарплаты удержать задолженность у сотрудника, необходимо начислить зарплату за месяц. Затем необходимо сформировать документ «Зарплата к выплате организации», который погасит задолженность сотрудника перед организацией.

Чтобы погасить задолженность организации перед сотрудником необходимо в текущем месяце оформить документ «Зарплата к выплате организаций», указав в нем месяц начисления, за который погашается долг (месяц образования долга).

Если флаг снят, то в текущем месяце погасить долг сотрудника перед организацией можно только в том случае, если за этот месяц ему начислена заработная плата. Если начислена зарплата за текущий месяц, то документ «Зарплата к выплате организации» с установленным в реквизите «Выплачивать» значением «Зарплата» погашает оба типа задолженности: долг организации и долг сотрудника. Если же установить значение «Задолженность», то независимо от наличия начисления зарплаты за данный период документ погасит только задолженность организации перед сотрудником.

«1С:Зарплата и управление персоналом 8», ред. 3.0

Для ввода остатков по взаиморасчетам с сотрудниками необходимо в разделе «Выплаты» выбрать пункт «Начальные задолженности по зарплате». Остатки следует вводить на конец месяца, предшествующего началу эксплуатации программы. Например, если расчет зарплаты в «1С:Зарплата и управление персоналом 8», ред. 3, ведется с января 2016 г., то в реквизите «Месяц» выбираем декабрь 2015 г. Для ввода строк в документ предназначена кнопка «Добавить». В строке выбираем сотрудника. В графе «Сумма» указываем сумму задолженности на начало месяца. Если на начало месяца имеется задолженность сотрудника перед организацией, то в графе «Сумма» задолженность указывается с минусом. В документе эта сумма будет отображаться красным цветом.

Выравнивание взаиморасчетов

Чтобы выровнять взаиморасчеты с сотрудниками в программах «1С:Зарплата и управление персоналом 8», ред. 2.5 и 3.0, нужно проанализировать данные в регистрах накопления. «Взаиморасчеты с сотрудниками организации» и «Зарплата за месяц организаций», где строки со значением «Приход+» – это суммы, которые организация должна сотруднику, строки со значением «Расход–» – это суммы, которые сотрудник должен организации;

Для изменения этих регистров в «1С:Зарплата и управление персоналом 8», ред. 3.0, нужно сделать документ «Перенос данных» («Главное меню – Все функции – Документы»), а в ред. 2.5 нужно сделать документ «Корректировка записей регистров накопления» («Сервис – Служебные»).

Возьмите за правило после каждой выплаты зарплаты самостоятельно контролировать возникающие задолженности. Для этого можно воспользоваться соответствующими отчетами и обработками. Например, отчетом «Структура задолженности организаций», обработкой «Перерасчет зарплаты организации».

Автор: Виктория Крашеникова,

бухгалтер-консультант

Сальдо взаиморасчетов с сотрудниками в 1С: ЗУП не совпадает с 1С: Бухгалтерией. Что делать?

При начислении и выплате зарплаты в 1С: ЗУП у многих пользователей возникают вопросы, связанные с корректностью сальдо взаиморасчетов по сотрудникам. Речь идет о ситуации, когда выплата зарплаты за текущий месяц (например, ноябрь) производится в начале следующего месяца (в декабре). В таких случаях в программе 1С: ЗУП ред. 3.1 в расчетном листке сальдо взаиморасчетов может отображаться, а может и отсутствовать.

Соответственно, это касается и сальдо зарплатных отчетов. В результате возникают сложности при сверке взаиморасчетов с работниками по счетам 70, 76 после синхронизации с программой 1С: Бухгалтерия предприятия ред. 3.0. Как все-таки «включить» необходимый вам вид сальдо в 1С: ЗУП, расскажем в этой публикации.

Для начала разберемся с двумя видами сальдо взаиморасчетов:

По умолчанию в настройках установлено использование «зарплатного сальдо». Но, возможно, пользователь захочет видеть переходящий остаток, зарплату к выплате в отчетах (и сверять значение с сальдо 70 счета в 1С: Бухгалтерии). Эту настройку можно изменить.

Рассмотрим, как это сделать, и сравним варианты отчетов при разных настройках.

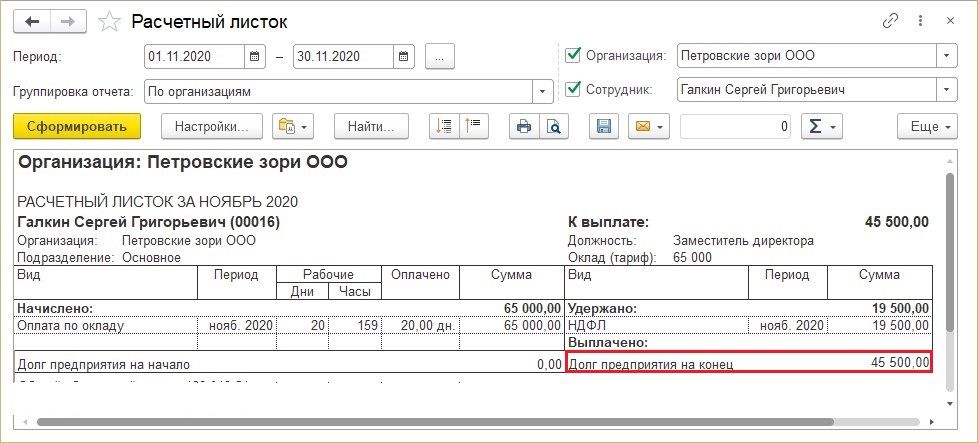

Шаг 1. Сформируйте расчетный листок по сотруднику. Из отчета видно, что выплата заработной платы за ноябрь была 05.12.2020 года. (НДФЛ у сотрудника удержан в размере 30%). Сальдо на конец расчетный листок не показывает, т.к. зарплата сотруднику выплачена по ведомости.

Это и есть «зарплатное сальдо».

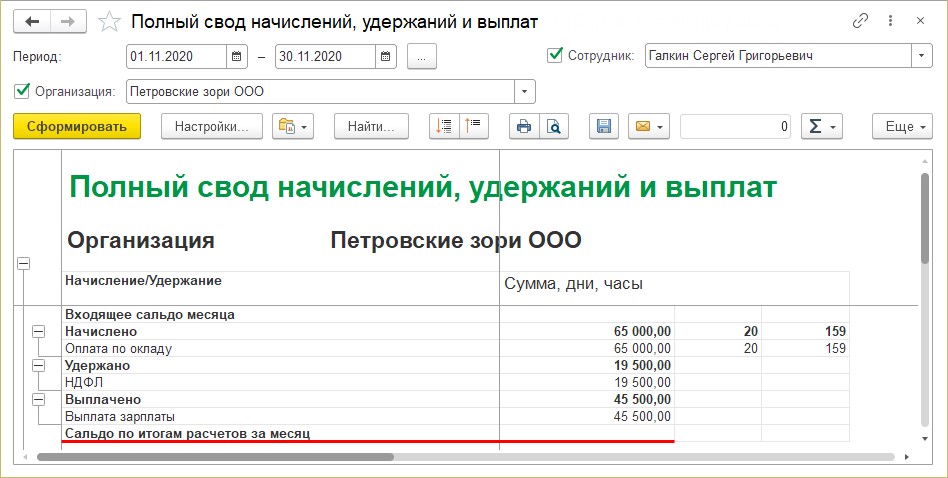

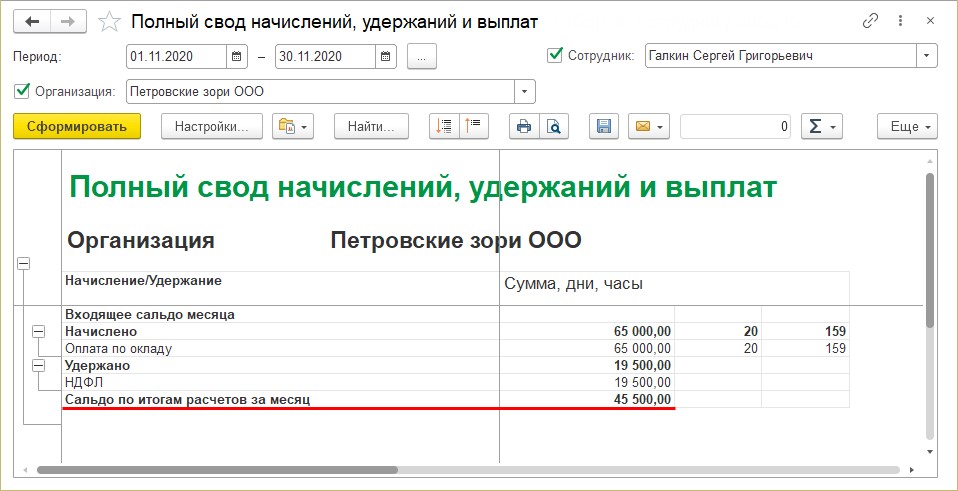

Шаг 2. Сформируйте отчет «Полный свод начислений, удержаний и выплат». Для удобства мы сделали отбор по одному сотруднику. Сальдо по итогам за месяц отсутствует, зарплата выплачена.

Сальдо закрыто выплатой зарплаты за ноябрь в декабре (см. расчетный листок).

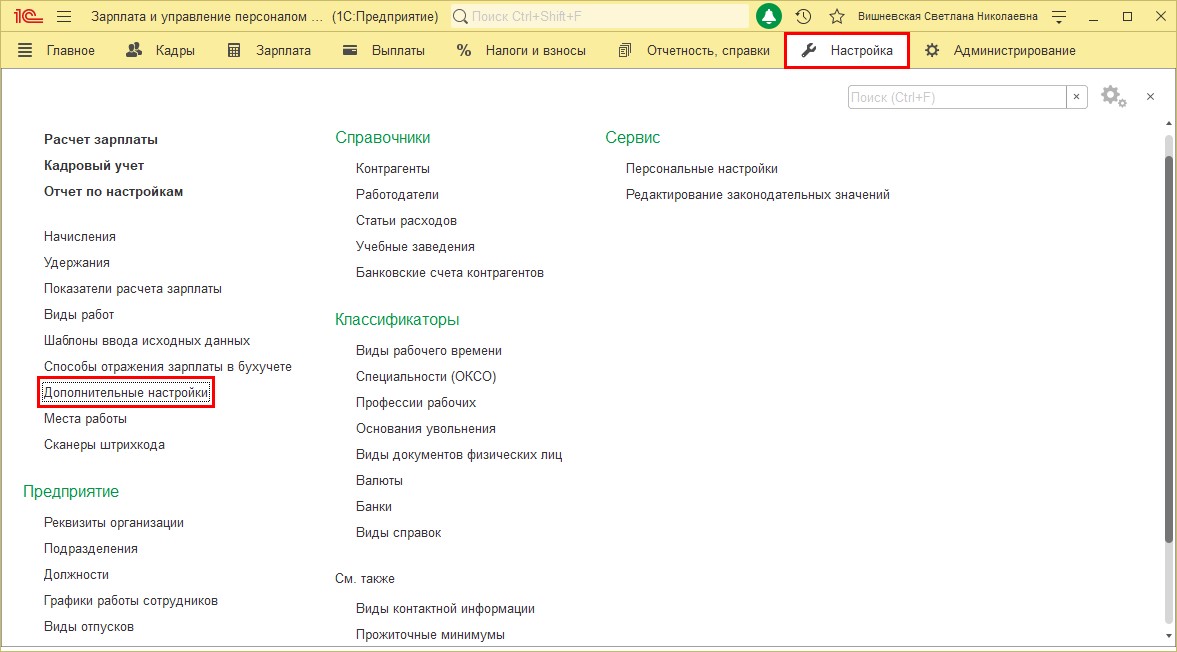

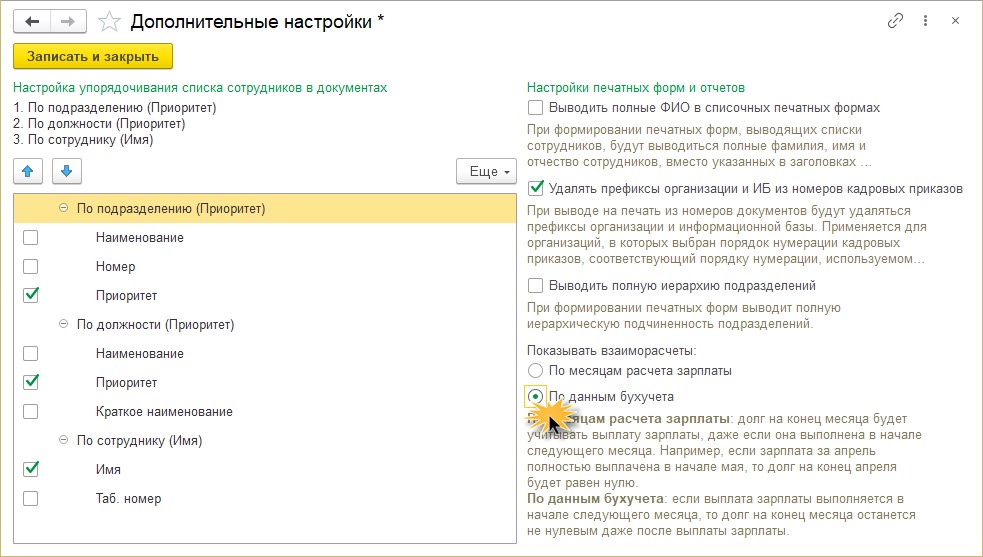

Рассмотрим настройку отражения взаиморасчетов с сотрудниками.

Шаг 3. Перейдите в раздел «Настройка» — «Дополнительные настройки».

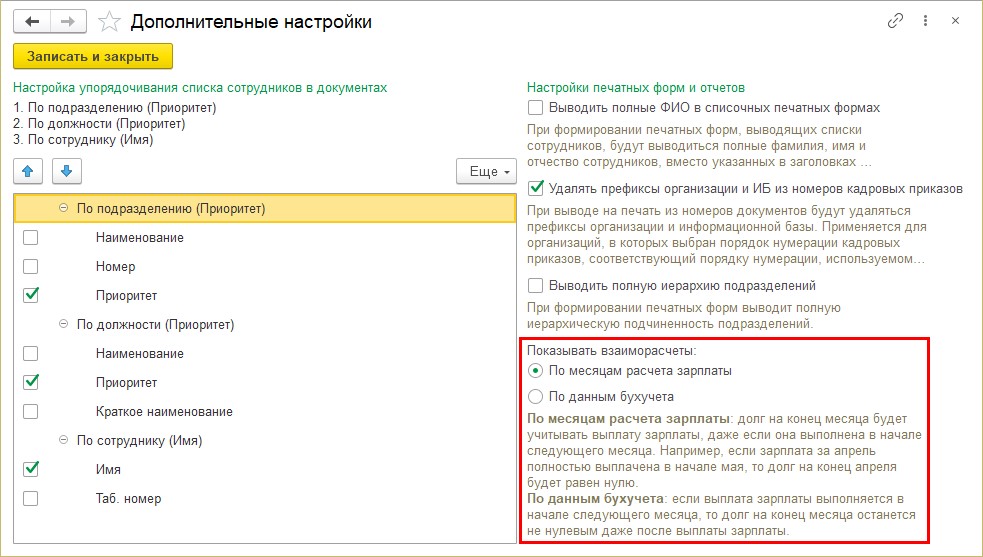

Обратите внимание на настройку «Показывать взаиморасчеты».

Шаг 4. Измените настройку, установите переключатель в положение «По данным бухучета».

Сформируйте снова отчеты.

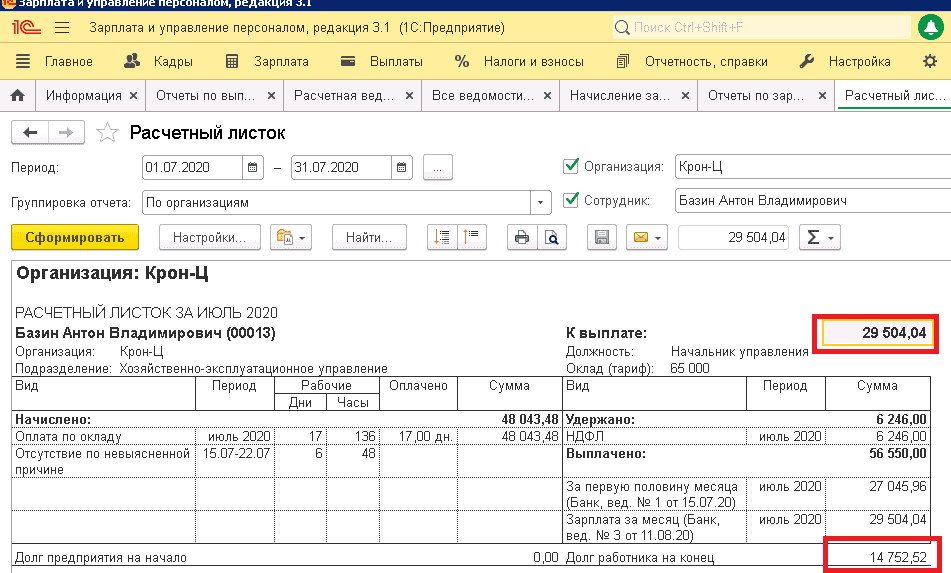

В расчетном листке сальдо уже выглядит иначе:

Сальдо теперь «бухгалтерское», т.е. переходящее в другой период.

Да и в других зарплатных отчетах появилась сумма сальдо — невыплаченная на конец месяца зарплата.

Возможно кому-то такой вариант более удобен.

Шаг 5. Сформируйте заново «Полный свод начислений, удержаний и выплат».

Для наглядности сделаем отбор по сотруднику Галкин С.Г. Отчет показывает сальдо на конец месяца.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

АП АйТи

Поэтому при работе в 1С:ЗУП 3.1″ у пользователей возникают ошибки, причинами которых является хаотичный ввод и перепроведение документов без соблюдения последовательности и хронологии событий.

Последовательность и порядок учета.

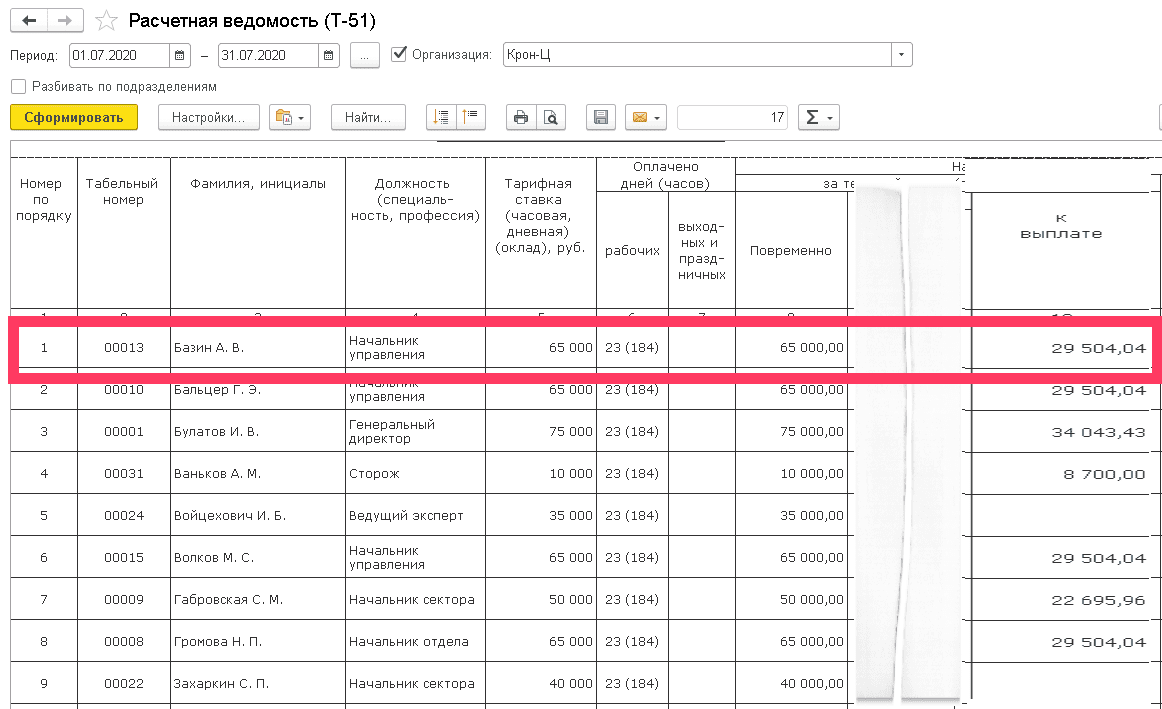

Именно соблюдение хронологии работы с документами (как в программе, так и с реальными бумажными) относится в «1С:ЗУП 3.1» к таким отчетам как «Расчетная ведомость Т-51» и «Расчетный листок».

Общий и частый вопрос по данным отчетам это то, что в графе «К выплате» либо не заполнены суммы, либо выводится сумма, которая реально уже выплачена по ведомости.

И здесь кроется как раз некоторое противоречие между реальной жизнью и тем как мы привыкли формировать отчеты.

Дело в том, что данные отчеты не следует воспринимать как отчеты в буквальном смысле по аналогии с такими как «Оборотно-сальдовой ведомостью».

Т.е. графа «К выплате» не является «сальдо» из показателей отчета.

Рассмотрим простой пример.

В реальной жизни в процессе работы предприятия происходит следующее:

Заполнение графы «К Выплате».

Следовательно, при формировании «Расчетной ведомости» или «Расчетный листок» в 1С:ЗУП всегда ожидают увидеть сумму «К Выплате» исходя именно из этих рассуждений.

Причем независимо от того когда нажимает кнопка «Сформировать» в отчете и независимо от выбранного периода.

Но, например, сегодня Вы сформировали «Т-51» и у Вас одна сумма, которую Вы выдали. А завтра кто-то случайно или умышленно пересчитал какое-то начисление, удержание и арифметически получилась уже другая.

При этом сотрудник вчера расписался за получение предыдущей суммы.

Поэтому до формирования Т-51 в 1С:ЗУП и подписания у руководителя создается документ «Ведомость на выплату». В этом документе фиксируются итоговые суммы к выплате на момент заполнения.

И именно эта сумма, которая уже зафиксирована в документе и берется в графу «К выплате» для Т-51.

Именно за эту сумму расписывается сотрудник, что именно ее он получил.

В этом есть очень важный инструмент достоверности учета, особенно если Вы выплачиваете по безналу, поскольку документ «Ведомость на выплату» должен соответствовать выписке по банку. И здесь уже ничего не подделаешь.

Согласно ч. 1 ст. 136 ТК РФ расчетные листки выдаются «при выплате заработной платы». Либо сотрудник может обратиться позже спустя какое-то время и попросить расчетный листок за какой-то прошлый период.

В расчетном листке есть поле «К выплате». Какую сумму он там должен увидеть? Конечно ту, которую он получил на руки или на карту в тот период времен.

Вывод.

В печатных формах «Расчетная ведомость Т-51» и «Расчетный листок» показываются ровно те суммы, которые зарегистрированы при проведении документов «Ведомость на выплату зарплаты».

Это справедливо с точки зрения достоверности учета финансово-хозяйственной деятельности.

Где в расчетном листе указана информация о долгах по зарплате?

Начисление заработной платы на банковскую карту практически исключило необходимость выдавать работнику расчетный лист. Бухгалтер теперь печатает бумагу о совершенных перечислениях только по запросу сотрудника организации.

Разобраться с объемом цифр, отображенных в документе, неподготовленному человеку непросто. Сам расчетный лист предназначен для пояснения, из каких граф строится официальный доход работника, существует ли задолженность за предприятием по заработной плате.

Важно периодически отслеживать проведенные работодателем транзакции, чтобы не допускать бухгалтерских ошибок. Для этого нужно разобраться, что собой представляет расчетный лист и как узнать о долге предприятия на конец месяца.

Что такое расчетный лист?

Расчетный лист представляет собой документальное подтверждение дохода гражданина, включающего страховые отчисления и стимулирующие выплаты. Документ не имеет строгого образца. Работодатель вправе самостоятельно его создать. В последние годы активно используются возможности бухгалтерских программ, позволяющие формировать расчетный лист в автоматическом режиме.

Сотрудник предприятия в графах расчетного листа может увидеть:

Помимо основной информации листок содержит персональные и идентификационные сведения о работнике и работодателе. Содержательная информация документа разбита на 2 блока:

Долг предприятия перед сотрудником указан в графах с фактически произведенными платежами. Отдельной строкой указывается сумма, подлежащая выплате.

Задолженности предприятия

Вне зависимости от способа начисления заработной платы работник может требовать выдачу расчетного листа. Данное право закреплено в ст. 136 Трудового кодекса РФ. Задолженность по зарплате указывается в графе «Долг предприятия на конец месяца». Сумму можно проверить, воспользовавшись формулой:

задолженность на начало месяца + начисленная сумма – удержанные деньги – выплаченные средства = долг предприятия на конец месяца

Долг предприятия на начало месяца – ситуация, при которой сумма высчитана в предыдущем расчетном периоде, а выплачена в текущем.

Получить расчетный листок сотрудник может на электронную почту. Отказ в выдаче бумаги ведет к назначению штрафов. Повторные нарушения приводят к запрету на занятие предпринимательской деятельностью. Работодатели обязаны прописывать сумму задолженности на конец месяца, которая относится уже к заработной плате в следующем периоде.

Долги работника

При удержании денег из суммы заработной платы сотрудника предприятия может образоваться графа «Долги работника на конец месяца». Инициировать процесс изъятия части заработка можно:

Наличие цифр в графе «Долги работника» означает фактическое удержание:

Уточнить причину появления сумм в графе задолженности работник должен у бухгалтера на предприятии.

Защита законных прав

Разбираться в удержаниях из средств заработной платы необходимо своевременно. Обязательные взыскания производятся по инициативе работодателя, включают в себя налоговые и страховые взносы. Обособленно стоят исчисления, произведенные из-за бухгалтерских ошибок. Факультативными становятся удержания по исполнительному производству или в порядке взыскания алиментов. По умолчанию максимальная изымаемая сумма не должна превышать 20% от заработка, в случаях с обеспечением 3 и более несовершеннолетних детей – до 50%.

При обнаружении несоответствий в выплате заработной платы, при неправомерных удержаниях работник вправе обратиться в трудовую инспекцию. После заявления сотрудника будет произведена проверка организации.

Заключение

Принимать в оборот формы, несоответствующие содержанию расчетного листа, нет смысла. Совершение налоговых проверок может рассмотреть это действие как попытку уйти от законодательных норм, скрыть начисления заработной платы.

Распространенные формы расчетных листков можно легко адаптировать под конкретное предприятие. Работнику важно понимать, что графа «Долг на конец месяца», отображает сумму заработной платы к перечислению в новом периоде. Эти цифры не говорят о том, что зарплата в прошедшем месяце не была выплачена полностью.