что значит интернет эквайринг сбербанк

Как начать работать с интернет-эквайрингом

Если вы хотите принимать оплату за товары и услуги в интернете, социальных сетях и мессенджерах, подключите интернет-эквайринг. Услуга поможет вам не только ускорить обслуживание, но и получить гарантии оплаты.

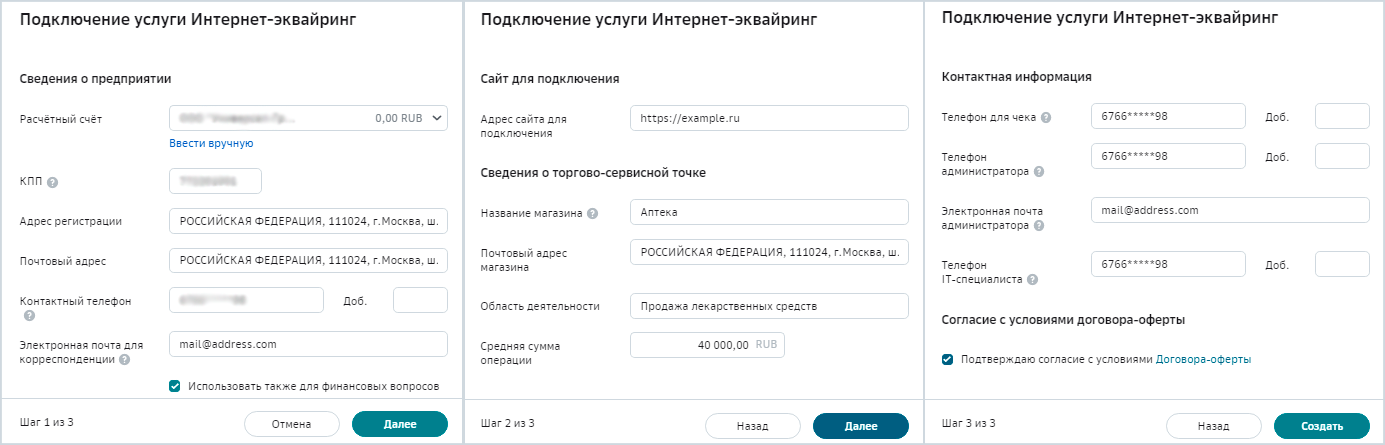

Начните оформлять заявку

Выберите в меню Все продукты и услуги. Из списка продуктов выберите Интернет-эквайринг.

В открывшемся окне ознакомьтесь с информацией об услуге и нажмите кнопку Оформить заявку.

Заполните заявление

В заявлении укажите сведения о предприятии. Заполните сведения о торгово-сервисной точке и адрес сайта для подключения. Нажмите Далее. Проверьте контактную информацию, чтобы сотрудник банка связался с вами. Ознакомьтесь с условиями предоставления услуги и тарифами, опубликованными на сайте банка. Далее нажмите кнопку Создать.

Отправьте заявление в банк

Заявление будет отправлено в банк после того, как вы подпишите его с помощью СМС-кода или токена. В течение суток ваше заявление будет рассмотрено.

СберБанк защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Контактная информация

Коммуникации с клиентами

Сбербанк в социальных сетях

Приложения

© 1997—2021 ПАО Сбербанк.

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

Как подключить интернет-эквайринг

Принимать оплату на сайте, сделанном на коленке, и даже без сайта — мощь эквайринга велика. Объясняем, чем он отличается от агрегаторов и как «прикрутить» форму оплаты.

Способы принимать платежи в интернете

Основных два: эквайринг напрямую от банка и платёжные сервисы-агрегаторы. Вот их ключевые отличия:

—

Комиссия агрегаторов выше, так как они — посредники между банком и клиентом и не совершают расчёты сами, а пользуются платёжными шлюзами, которые предоставляют им банки.

—

Эквайринг позволяет покупателю платить только банковскими картами, а платёжные сервисы — ещё и с помощью электронных кошельков.

Агрегаторы выигрывают только в том случае, если вам важно предложить клиенту максимум вариантов оплаты. Технически можно подключить и эквайринг, и платёжный сервис, но основной поток оплат поступает по картам — до 98 % по рынку РФ.

Что влияет на качество эквайринга

Не важно, кто платит картой: клиент или неклиент банка, эквайринг которого вы подключили, — уровень надёжности и скорость операций одинаковы. Разница только в техническом отношении: при оплате клиентами банка информация о платеже обрабатывается в собственном процессинговом центре банка, а во втором случае подключается ещё и платёжная система, например, Visa, которая передаёт данные другому банку, выпустившему карту.

Качество интернет-эквайринга зависит от работы платёжного шлюза — программного модуля, который позволяет проводить оплату.

Наверняка вам знакома вот такая страничка, которая появляется, как только вы нажимаете «Оплатить» на сайте. Это платёжный шлюз Сбербанка

Есть два ключевых показателя: бесперебойность работы шлюза и конверсия — отношение числа перешедших на страничку оплаты к числу тех, кто завершил её.

На конверсию странички влияют характеристики шлюза. Например, она повышается, если форма:

Не можем не похвастаться: конверсия страницы платёжного шлюза Сбербанка одна из лучших на рынке — 99 %.

Как встроить форму оплаты

В разных банках этапы подключения эквайринга могут отличаться. Рассказываем, как подключить интернет-эквайринг в Сбербанке.

Договариваемся о финансовых условиях

Тариф на интернет-эквайринг от СберБизнеса договорной, размер комиссии фиксируется при заключении договора с банком.

Заключить договор или узнать ставку по интернет-эквайрингу можно с помощью менеджера СберБизнеса или самостоятельно в личном кабинете интернет-банка СберБизнес.

Обсуждаем технические нюансы

Способ интеграции платёжного шлюза зависит от того, «самописный» сайт или нет. Если при создании сайта использовали сервис-конструктор или одну из популярных систем управления — CMS (также их называют «движками»), мы предложим подходящий готовый модуль. Достаточно загрузить его на сайт и настроить по инструкции, а техподдержка Сбербанка поможет.

Если сайт самописный, то есть создавался без использования CMS, понадобится помощь программиста. Та же ситуация, если нужен iframe — способ встроить форму оплаты и адаптировать её дизайн так, чтобы у пользователя было ощущение, что он остаётся на сайте и никуда не переходит. В этом случае мы передадим вам API — программный интерфейс, который описывает команды передачи данных, а вы настроите всё по инструкции.

Даём тестовый доступ к платёжному шлюзу

Вы скачиваете готовый модуль или API для необходимых доработок, а мы оказываем активную круглосуточную поддержку. Когда всё готово, тестируете платёжный шлюз: берёте данные тестовых карт и проводите оплату.

Если всё в порядке, вы сообщаете эту радостную новость менеджеру и уже спустя несколько часов сможете принимать оплату картами по-настоящему.

Подробнее о том, как работает эквайринг, читайте здесь.

Что значит интернет эквайринг сбербанк

Сколько стоит эквайринг

Раскладываем услугу на составляющие, чтобы показать, от чего зависит стоимость и как не переплатить.

Что влияет на стоимость эквайринга

Тарифы банков различаются, но издержки у всех кредитных организаций одинаковые: они платят межбанковские комиссии и комиссии платёжным системам, тратятся на обслуживание оборудования и зарплаты персонала. Все эти расходы в той или иной мере включаются в ставку эквайринга.

Что ещё может влиять на общую стоимость услуги:

Как правило, комиссия эквайринга для АЗС и, например, булочной будет отличаться. Это связано с тем, что сам банк-эквайр тоже платит комиссии платёжным системам.

Общее правило: чем больше оборот, тем ниже обычно ставка. В Сбербанке ставка по торговому эквайрингу динамическая — пересчитывается каждый месяц с учётом роста или падения оборота. И, если клиент подключает несколько типов эквайринга — например, торговый эквайринг и “Плати QR”, учитывается общий объём безналичных платежей.

Ставка может меняться в зависимости от региона.

Покупка или аренда терминалов

Оборудование можно купить или арендовать. Если покупаете терминал самостоятельно не у банка, проверьте, есть ли у него необходимые сертификаты. Без них принимать оплату вы не сможете.

Средняя стоимость терминалов по рынку — от 10 до 25 тысяч рублей.

Как правило, оборот, для которого банк устанавливает комиссию, рассчитывается как среднее арифметическое: выручка всех точек суммируется и делится на количество терминалов.

Сервисное обслуживание каждого терминала тоже стоит денег. Сбербанк не берёт плату за него при обороте от 80 тысяч рублей на терминал или аренде онлайн-кассы. Плату за сервисное обслуживание онлайн-касс в Сбербанке нужно вносить независимо от величины оборота.

Вид канала связи: расходы на электричество и интернет

Терминалы могут работать от электросети или аккумулятора, а к интернету подключаться с помощью Ethernet, сим-карты или по Wi-Fi. Сбербанк предоставляет для своих терминалов сим-карты и оплачивает услуги связи за вас.

Собственный процессинговый центр в банке

Размер комиссии может быть меньше, если у банка есть свой процессинговый центр, так как не нужны посредники. У Сбербанка такой есть.

Если какой-то банк предлагает вам ставку значительно ниже, чем у конкурентов, будьте готовы к дополнительным комиссиям — например, за зачисление средств на расчётный счёт в другом банке.

Какие решения подойдут разным сферам

При работе с физлицами обязательно применять онлайн-кассу с фискальным накопителем (список исключений смотрите в этой статье). Причём чек покупателю вы должны передать в момент расчётов или в течение 5 минут после.

Учитывайте это, выбирая тип и оборудование эквайринга, особенно если занимаетесь мобильной торговлей или курьерской доставкой: в большинстве случаев кассу придётся возить с собой.

Торговая точка

Выбор оборудования зависит от специфики сферы, в которой работаете. Если очереди бывают нечасто, выбирайте стационарный, не интегрированный с кассой терминал. Решение подойдёт, например, магазинам одежды и косметики, небольшим пекарням и мини-маркетам.

Для заведений с посадкой есть переносные автономные терминалы. А для фастфуда — интегрированные с кассой решения, с которыми проводить оплату быстрее всего.

Интернет-магазин

Нужен интернет-эквайринг и только онлайн-касса, которая интегрируется с системой заказов.

Мобильная торговля

Маленьким точкам вроде ларьков, киосков и фургончиков подойдёт сервис “Плати QR”: комиссия ниже, чем при обычном эквайринге — от 0,6 % — и зависит только от вида деятельности. Можно разместить наклейку с кодом у кассы или выводить его на экран гаджета. Покупатели будут считывать QR с помощью камеры своих смартфонов и оплачивать через приложения Сбербанк Онлайн или Тинькофф.

А принимать платежи от клиентов других банков можно, например, с помощью SmartPOS — кассы и эквайринга в одном устройстве. Это удобно, так как кассу придётся применять в любом случае.

Курьерская доставка

Для курьерской доставки подходящее решение — SmartPOS: возить с собой кассу «два в одном» проще, чем и онлайн-кассу, и терминал отдельно. Второй вариант — касса в паре с «Плати QR».

Как рассчитать стоимость эквайринга от Сбербанка

Главное преимущество торгового эквайринга от Сбербанка — динамическое ценообразование. Процент комиссии напрямую зависит от оборота и пересчитывается ежемесячно. Это значит, что если ваш оборот резко вырастет, вам не придётся переплачивать или упрашивать банк снизить ставку — она снизится автоматически в рамках тарифной сетки.

Стоимость эквайринга складывается из суммы за сервисное обслуживание и размера комиссии с учётом оборота и количества терминалов.

В первые два календарных месяца после подключения эквайринга банк берёт комиссию по публичному тарифу для вашего типа бизнеса при среднем обороте — от 150 до 200 тысяч рублей в месяц. За сервисное обслуживание в этот период вы не платите.

К примеру, ювелирный магазин в Курске подключил торговый эквайринг 23 марта. Согласно сетке тарифов, до конца марта и весь апрель процент комиссии составит 2,1% вне зависимости от реального оборота. А уже в мае ставку автоматически пересчитают в соответствии с фактическим объёмом безналичных платежей.

Предположим, в мае оборот ювелирного — 79 тысяч рублей, ставка — 2,5%, плата за сервисное обслуживание единственного терминала — 500 рублей.

В июне магазин устанавливает второй терминал. Суммарный оборот по обоим вырастает до 100 тысяч рублей, плата за сервисное обслуживание — до 1000 рублей (500 + 500), а размер комиссии не меняется, согласно тарифной сетке.

В августе владельцы бизнеса подключают «Плати QR». Теперь при расчёте месячного оборота учитывается объём безналичных платежей и в торговой точке, и по QR-коду — в сумме выходит 170 тысяч рублей. В связи с этим в сентябре ставка снижается до 2,35%, а сервисное обслуживание терминалов становится в этом месяце бесплатным.

В октябре магазин в дополнение к терминалам арендует SmartPOS и платит уже только за сервисное обслуживание этого устройства. А за терминалы не платит, пока оборот держится на том же уровне.

Рассчитать ставку с помощью калькулятора, посмотреть публичные тарифы разных видов эквайринга и подключить услуги можно в разделе “Приём платежей”.

Что значит интернет эквайринг сбербанк

Эквайринг — это оплата товаров и услуг при помощи банковской платежной карты. Для покупателя такой способ расчетов понятен, прост и удобен. По некоторым данным, при оплате картой средний чек на 20% выше, чем при традиционном расчете наличными деньгами. Эксперты портала «1С-Старт» рассказывают, как подключить эквайринг.

На сегодня процентное соотношение расчетов наличностью и платежной картой составляет 85:15 (для сравнения, в 2000 году эта пропорция была лишь 97:3). На рост популярности эквайринга влияют рост доходов населения, частые поездки россиян за рубеж (где оплата картой проводится повсеместно) и тот факт, что работодателю проще перечислять зарплату на карту, чем выдавать ее наличными, а значит, все больше физических лиц обзаводится платежной картой.

Эквайринг решает проблему фальшивых купюр (при таких расчетах наличность просто не используется), исключает необходимость составления специальных кассовых документов и избавляет от расходов на инкассацию денежных средств. С учетом того, что платежные карты бывают не только дебетовыми, но и кредитными, возможность расплатиться кредиткой при отсутствии в конкретный момент свободных наличных денег увеличивает платежеспособность населения, и это только на руку продавцам.

Регулирует операции, совершаемые с банковскими картами на территории России, специальное положение ЦБ РФ от 24 декабря 2004 г. № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием».

Как построен процесс эквайринга

Если для покупателя оплата картой — это простой и быстрый процесс, то для предпринимателя, который получает таким способом плату за свои товары и услуги, не все так однозначно. Предлагаем рассмотреть эквайринг подробнее.

Прежде всего, надо знать, что при таком способе оплаты деньги не поступают на расчетный счет продавца напрямую. Между покупателем и продавцом существует посредник — банк. Исходя из этого эквайринг — это способ проведения безналичных расчетов, то есть банковская услуга, и продавец, чтобы такой услугой воспользоваться, должен открыть расчетный счет в выбранном банке.

Следующим шагом должно быть заключение с банком договора эквайринга. Банк-эквайер должен отвечать следующим требованиям:

За проведение оплаты при помощи карт банки взимают с продавца комиссионное вознаграждение — от 2 до 6% от суммы платежа. С покупателя за расчеты картой комиссия взимается не всегда.

После того, как покупка будет оплачена картой, деньги списываются со счета покупателя и поступают в банк-эквайер, с которым продавец заключил договор эквайринга. В оговоренный в договоре срок деньги поступают на счет продавца (за вычетом комиссии банка).

Внимание!

Организации и ИП, реализующие товары в розницу или оказывающие услуги населению, которые за год получили выручку более 60 млн рублей, в обязательном порядке должны обеспечить возможность оплаты банковским картами. Предусмотрена административная ответственность за нарушение этого требования (ст. 14.8 КоАП РФ) в виде штрафа до 50 тыс. рублей для юридических лиц и до 30 тыс. рублей для должностных лиц (в том числе ИП).

Разновидности эквайринга

Эквайринг, как способ расчетов, сравнительно новый, однко уже существуют несколько его разновидностей.

Торговый эквайринг — расчеты через POS-терминал. Широко распространен в магазинах, на предприятиях общепита и сферы услуг. POS-терминал — это весь программно-аппаратный комплекс, который установлен на месте работы кассира, включающий в себя кассовый аппарат, кардридер, монитор и клавиатуру для кассира, а также специальное программное обеспечение.

Существуют и компактные терминалы, которые удобно использовать для курьерской доставки, торговли на выезде, в небольших магазинах и на рынках, например, онлайн-кассы «Эвотор».

Интернет-эквайринг — оплата физических и цифровых товаров, услуг, билетов через специальные интерфейсы в интернете. Основная проблема этого способа — обеспечение безопасности данных, которые вводит покупатель на странице процессингового центра. Для дополнительной защиты применяется способ СМС-информирования клиента — запрос подтверждения на проведение оплаты. Интернет-эквайринг требует повышенных мер безопасности, поэтому это самый дорогой (в плане комиссии) способ оплаты картой. Комиссия при этом взимается не только с продавца, но, зачастую, и с покупателя.

ATM-эквайринг — платежные терминалы (типа Qiwi) и банкоматы для пополнения банковской карты и снятия с нее наличных денег.

Мобильный эквайринг — оплата товаров и услуг через смартфон или планшет, подключенный к интернету, при помощи специального устройства — кардридера. Это самая новая разновидность эквайринга, пока еще малоизвестная, но у нее большое будущее. Устройство считывания карты стоит значительно дешевле POS-терминала, и предоставляется даже некоторыми банками бесплатно.

Следует отметить, что при оплате картой применение ККТ и выдача кассового чека обязательны. Чек, который выдает POS-терминал (его еще называют слип), и электронный чек, который приходит после оплаты покупки при помощи мобильного кардридера, не заменяют кассовый чек. Кассовый аппарат не нужен только в том случае, если клиент оплачивает услугу, физический или цифровой товар через интерфейс на странице процессингового центра (предоплата).

Учет доходов при эквайринге

Момент признания доходов при оплате картой зависит от того, какой метод учета применяет налогоплательщик. При УСН это может быть только кассовый метод, то есть момент, когда деньги поступили в кассу или на расчетный счет. Подтверждение этому находим в статье 346.17 НК РФ: «Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу».

Но при этом та же статья 346.17 НК РФ содержит и такое описание: «…а также погашения задолженности (оплаты) налогоплательщику иным способом». Опираясь на это положение, Минфин утверждал, что оплата пластиковой картой — это и есть иной способ, следовательно признавать доходы упрощенца надо датой списания денег со счета покупателя (письмо от 14.10.2004 № 03-03-02-04/1-30).

В то же время в более поздних письмах (Минфин от 03.04.09 № 03-11-06/2/58; УФНС России по Москве от 26.11.2010 № 16-15/124515@) ведомство придерживается точки зрения, что момент признания доходов при УСН — это день поступления средств на расчетный счет продавца.

Что касается суммы учитываемых доходов, то она должна соответствовать списанной со счета покупателя, а не той, которая поступает на счет покупателя (за вычетом комиссионного вознаграждения банка). При этом компании на «упрощенке» с объектом «Доходы» не могут учесть расходы на банковскую комиссию, так как вообще не могут учитывать при расчете налоговой базы какие бы то ни было расходы. «Упрощенцы» с объектом «Доходы минус расходы» могут учитывать расходы на услуги кредитных организаций, в том числе и расходы на комиссию по договору эквайринга.

Организации и ИП, работающие на общей системе и применяющие метод начисления, учитывают доходы датой реализации товаров или оказания услуг, вне зависимости от фактического поступления денежных средств. Банковскую комиссию плательщики, применяющие ОСНО, могут учитывать в расходах.

Статья предоставлена платформой знаний и сервисов для бизнеса «Деловая среда».

«Плати QR» — новый эквайринг

Графический код и немного банковской магии — рассказываем о новом способе принимать безналичную оплату от клиентов без терминала.

Что такое «Плати QR»

Это новый вид эквайринга — оплата по куар-коду в банковском приложении. Куар-коды вы наверняка не раз видели: двухмерные штрихкоды, которые можно считать с помощью камеры смартфона.

Чем «Плати QR» отличается от привычного эквайринга:

Оплата через приложение «Плати QR» надёжнее переводов на карту продавца, потому что исключает риск ошибки и удобнее для клиента. А чем проще покупателю приобрести товар, тем больше вероятность, что он вообще это сделает.

Кому подходит сервис

«Плати QR» подходит любому бизнесу благодаря разнообразию решений для онлайн- и офлайн-оплат. Но особенно полезен:

Как работает «Плати QR» от Сбербанка

Вы заключаете договор с банком и получаете индивидуальный куар-код: один или несколько — для каждой точки или курьера.

Принимать оплату по QR можно на следующий день после подключения. Есть четыре способа делать это с помощью сервиса:

После покупки клиент увидит уведомление о том, что платёж прошёл успешно, в своём приложении, а продавец или курьер — в Сбербанк Бизнес Онлайн. Вы можете дать ограниченный доступ к аккаунту сразу нескольким кассирам и курьерам по специальному логину и паролю и не беспокоиться о безопасности: персонал будет видеть только операции по «Плати QR».

При оплате с помощью «Плати QR» покупатели получают бонусы СПАСИБО.

Узнать больше о сервисе и подключить его можно в разделе «Плати QR».