что значит когда цб повысил ключевую ставку

ЦБ повысил ключевую ставку: что будет с ипотекой и ценами на жилье

В пятницу, 10 августа, Банк России повысил ключевую ставку еще на 0,25 п.п. — с 6,5% до 6,75%. Это уже пятое повышение подряд. В прошлый раз, в июле, ЦБ повышал ее сразу на 1 п.п., это стало его самым решительным шагом с 2014 года.

Вместе с экспертами рассказываем, что будет с ипотекой и ценами на жилье.

Ставки вырастут

Увеличение ключевой ставки со временем приведет к пропорциональному росту ставок по ипотеке, говорят эксперты, опрошенные «РБК-Недвижимостью». «Рынок еще не ощутил эффекта прошлого повышения ставки, поскольку многие крупные банки пока сохраняют условия выдачи ипотеки. После сегодняшнего повышения ключевой ставки, скорее всего, рост ипотеки будет неизбежен. В течение ближайших месяцев произойдет удорожание жилищных кредитов, что приведет к еще большему снижению уровня покупательной способности и охлаждению спроса», — спрогнозировал директор федеральной компании «Этажи» Ильдар Хусаинов.

Повышение, безусловно, найдет отражение в кредитных ставках, но эффект переноса на ипотеку будет неполным и растянутым по времени, согласился директор по банковским рейтингам «Эксперт РА» Иван Уклеин. Он подчеркнул, что ипотека очень долгосрочный финансовый инструмент и ставка по нему имеет пониженную эластичность к краткосрочным параметрам денежно-кредитной политики — проще говоря, банки уже отчасти закладывали возможный новый цикл повышения в свою кредитную политику.

В ближайшее время рост ставок по кредитам на жилье будет пропорциональным, на уровне 0,2–0,4 п.п., подтвердила управляющий партнер компании «Метриум» Надежда Коркка. Но к концу текущего года стоимость ипотеки может достигнуть 9,5–10% годовых, отметил совладелец девелоперской группы «Родина» Владимир Щекин.

«По уровню ставок по ипотеке получается, что к концу года мы вернемся в 2019 год, когда они превышали 9%. Уже на тот момент покупатели ответили на повышение замедлением спроса на жилье. Сейчас принципиально изменилась ситуация с ценами — с того периода они увеличились примерно на 40%, а доходы покупателей в целом не выросли. И это создает новые риски для продаж, точнее говоря, счета эскроу будут заполняться медленнее, чем планировалось», — отметил Щекин.

Банки пока продолжают анонсировать привлекательные программы с низкими ставками на первые месяцы обслуживания, смягчают требования к возрасту заемщика или первоначальному взносу и т. д., отмечает руководитель аналитического центра ЦИАН Алексей Попов. Он пояснил, что кредитные организации, будучи глубоко интегрированными в рынок жилья в эпоху эскроу-счетов, стараются не допустить быстрого удорожания кредитов. Раньше рост ключевой ставки приводил к опережающему удорожанию ипотеки, в этом году все пока происходит ровно наоборот, резюмировал Попов.

Что будет с ценами на жилье

Одним из последствий повышения ключевой ставки будет увеличение стоимости жилья на первичном рынке, считают аналитики. «Проектируемые или находящиеся на стадии котлована новостройки уже столкнулись с трудностями. Первая — отток иностранной рабочей силы и попытка заместить ее отечественной, что привело к увеличению расходов на оплату труда. Вторая — беспрецедентный рост цен на строительные материалы. Теперь к дополнительным издержкам следует отнести и подорожавшие кредиты. А если учесть, что это уже пятое повышение ключевой ставки, то очевиден тренд на дорожающее фондирование», — объяснил общественный уполномоченный в Москве по вопросам судебной экспертизы, кадастровой оценке и оспариванию кадастровой стоимости Кирилл Кулаков.

Такого же мнения придерживается директор департамента ипотечного кредитования компании Est-a-Tet Алексей Новиков. «Цены на квартиры продолжат рост, на цену влияет не один фактор, это и проектное финансирование, и стоимость строительных материалов, и расходы на оплату труда сотрудников. Понятно, что рост не будет таким быстрым, как год назад, но и падения мы не ожидаем», — подчеркнул Новиков.

«В случае дальнейшего повышения ключевой ставки средние ставки по ипотеке на вторичном рынке могут вырасти до 9%. С их ростом увеличится ежемесячный платеж, что с учетом общего снижения доходов населения снизит спрос. Часть потенциальных покупателей вновь будет рассматривать банковские вклады как возможность сохранить накопленные средства. Покупатели, которые планировали приобрести новостройку на более выгодных льготных условиях, начнут возвращаться на вторичный рынок», — прогнозирует партнер консалтинговой группы SRG Борис Терехов.

Спрос и скидки

Повышение ипотечных ставок может привести к краткосрочному всплеску спроса на новостройки, считает генеральный директор «ПроГород» (группа ВЭБ.РФ) Александр Чеботарев. Он отметил, что между изменением ключевой ставки и ростом банковских процентов по ипотеке существует временной лаг — около двух месяцев, за это время потенциальные покупатели поспешат купить квартиру по существующим условиям.

Если банкам удастся удержать средние проценты по жилищным кредитам ниже психологически важного уровня в 10% (это возможно, если ключевая ставка не превышает 7,5–7,75%), а застройщики будут аккуратно подходить к изменению цен, активировать скидочные программы, выводить новые корпуса не так дорого, как в первой половине 2021 года, то дальнейшего падения спроса удастся избежать, считает Попов из ЦИАН. По его прогнозу, в сентябре и октябре число сделок может даже вырасти в месячном выражении, так как на августовской статистике сказался и сезонный фактор.

С аналитиком ЦИАН согласился основатель IT-компании Realiste Алексей Гальцев. «Если для сохранения спроса девелоперы будут давать серьезные скидки на первичном рынке, это приведет к тому, что цены на вторичную недвижимость тоже начнут снижаться. И особенно явно этот тренд будет заметен в тех районах, где наблюдались манипуляции с ценой в 2020–2021 годах (завышение цен)», — считает эксперт.

Инвесторы покинут рынок

Полуторакратный сюрприз

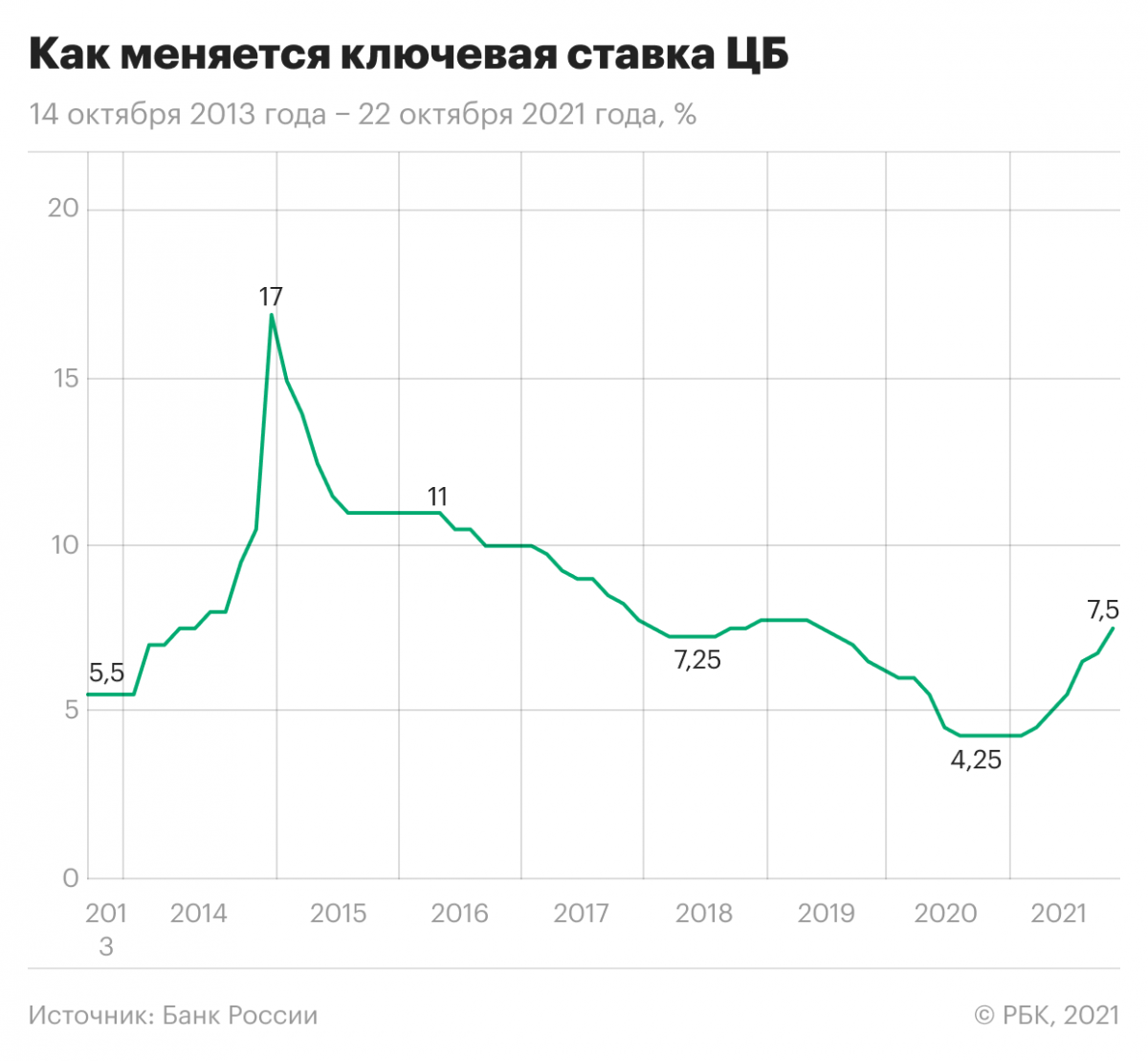

Совет директоров Банка России повысил ключевую ставку на 0,75 п.п., с 6,75 до 7,5%, говорится в сообщении регулятора. Это уже шестое повышение ставки подряд. В прошлый раз ЦБ повысил ее на 0,25 п.п. Последний раз ставка находилась на уровне 7,5% в июне—июле 2019 года.

Рынок ждал ужесточения денежно-кредитной политики, но не столь существенного: консенсус-прогноз Bloomberg показывал, что более 50% опрошенных экономистов прогнозировали повышение ставки на 0,25 п.п., в то время как остальные ожидали повышения на 0,5 п.п. Банк России впервые выбрал столь нестандартный шаг для повышения — 0,75 п.п.

«Вклад в инфляцию со стороны устойчивых факторов остается существенным в связи с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска. В этих условиях и с учетом вновь повысившихся инфляционных ожиданий баланс рисков для инфляции значимо смещен в сторону проинфляционных. Это может привести к более продолжительному отклонению инфляции вверх от цели», — говорится в заявлении ЦБ.

Зачем Банк России удивил рынок

Банк России также резко повысил прогноз по инфляции на конец года до 7,4–7,9%. Прошлый прогноз, который он публиковал в июле, составлял 5,7–6,2%. Регулятор дал жесткий сигнал о том, что при развитии ситуации в соответствии с базовым прогнозом он «допускает возможность дальнейших повышений ключевой ставки на ближайших заседаниях».

ЦБ повышает ставку в условиях продолжающегося разгона инфляции: в сентябре она ускорилась до 7,4% после 6,7% в августе, а по последним данным за вторую полную неделю октября рост цен достиг 7,8%. «Недельные данные по инфляции вновь разочаровали сохранением повышенных уровней, в том числе из-за удорожания плодоовощной продукции. Но даже без их учета (по нашим грубым оценкам) рост цен на остальные товары и услуги ускоряется третью неделю подряд», — писал в обзоре директор по инвестициям «Локо-Инвеста» Дмитрий Полевой.

Ускоряются и инфляционные ожидания, рассчитываемые на основе опросов Фонда общественного мнения: после пика в июле 2021 года (13,4%) они затормозили до 12,5% в августе и до 12,3% в сентябре. В октябре же инфляционные ожидания резко выросли до 13,6%, что стало новым рекордом с ноября 2016 года.

ЦБ в релизе также отмечает продолжающийся рост экономики, пусть и с замедлением его темпов. «С учетом складывающейся ситуации в российской и мировой экономике, включая характер ограничений со стороны предложения, Банк России прогнозирует рост ВВП в 2021 году на 4,0–4,5%. В 2022–2024 годах российская экономика, по прогнозу Банка России, будет расти на 2,0–3,0% ежегодно», — указывает регулятор.

На пресс-конференции после заседания председатель ЦБ Эльвира Набиуллина заявила, что совет директоров рассматривал в том числе вариант повышения ставки на 1 п.п. При этом, по словам главы ЦБ, в соответствии с прогнозом средней ключевой ставки до конца года (7,5–7,7%) «допускается» и такой вариант повышения на декабрьском заседании.

В дальнейшем растет вероятность, что ставка будет выше, чем планировалось ранее, и сохранится на таком уровне более длительное время, отметила глава ЦБ. В соответствии с прогнозом ЦБ ставка в 2022 году составит 7,3–8,3% вместо 6–7% в предыдущем прогнозе. «Ключевая ставка вернется в свой долгосрочный нейтральный диапазон не ранее середины 2023 года», — добавила Набиуллина. Нейтральный диапазон оценивается на уровне 5–6%.

Реакция на решение ЦБ

Хотя новый локдаун учитывался экономистами в качестве аргумента за повышение ставки только на 0,25 п.п., при столь высокой инфляции жесткий шаг Центробанка не исключался — но не настолько жесткий. «Мы видим существенный риск более сильного повышения ключевой ставки на 0,5 п.п. и даже выше, так как тренды в текущей инфляции явно принуждают ЦБ продолжить цикл ужесточения», — писал в обзоре в среду, 20 октября, главный экономист Bank of America по России и СНГ Владимир Осаковский.

«Для рынка это решение было неожиданным», — отмечает начальник дилингового центра Металлинвестбанка Сергей Романчук. Рубль отреагировал укреплением и в моменте торговался ниже 70 руб., около отметки 69,9 руб. за доллар. «Укрепление национальной валюты вслед за ставкой является нормальной реакцией, но если бы сюрприза для рынка не было, то курс остался бы стабильным», — говорит он.

«Это очень интересное решение, потому что ЦБ таким образом проводит упреждающую политику и повышает ставку сильнее для того, чтобы инфляция все же ушла в тот диапазон, который ЦБ ожидает увидеть в 2022 году», — указывает экономист Sova Capital Артем Заигрин. ЦБ в обновленном прогнозе на 2022 году ожидает, что среднегодовая инфляция составит 5,2–6%, а на конец года — 4,5%. «Мне кажется, что в следующем году мы будем находиться ближе к верхней части обновленного прогноза», — считает эксперт. В связи с этим ЦБ может повысить ставку как минимум до 8% на ближайших заседаниях, добавляет он.

«Удивительно, что такое решение совпало с объявлением «локдауна» в Москве», — говорит Романчук. Но ЦБ, по его словам, не обратил внимание на этот фактор, так как для регулятора сейчас важнее всего «быстрее поднять ставку до уровня выше инфляции». «По итогам года инфляция ожидается в интервале 7,4–7,9%, сейчас ключевая ставка 7,5% и подан сигнал, что это повышение продолжится. Скорее всего, в декабре мы увидим повышение еще на 0,25 п.п. либо на 0,5 п.п. Это уже будет зависеть от того, как будут себя вести данные по инфляции и инфляционным ожиданиям», — рассуждает эксперт.

«Повышение ставки ЦБ полностью противоречит его коммуникации в сентябре, когда регулятор пытался убедить рынок в том, что период резкого повышения ставки завершен и он возвращается к меньшему шагу повышения в 25 б.п.», — считает главный экономист Альфа-банка Наталия Орлова. По ее мнению, важную роль в разгоне инфляции сыграли социальные выплаты в размере 700 млрд руб. в августе—сентябре.

Решение ЦБ поднять ставку сразу на 0,75 п.п. было призвано удивить и подействовало именно так, пишет в обзоре аналитик Citi Иван Чакаров. Более того, данные об инфляционных ожиданиях регулятор опубликовал в четверг, 21 октября, хотя публикация была запланирована на 25 октября, после решения о ставке. По оценке Чакарова, это указывает на желание ЦБ проинформировать рынок о том, что в оценке инфляционных рисков «произошли серьезные изменения».

«На наш взгляд, решение будет воспринято участниками рынка как сильный сигнал о том, что ЦБ будет без колебаний корректировать свою позицию в зависимости от поступающих данных», — считает эксперт.

«ЦБ продолжает действовать решительно и на опережение, что в полной мере оправдано в текущих глобальных и российских реалиях растущих цен на сырье и инфляционных ожиданий», — пишет в обзоре Полевой. По его мнению, «дополнительные +50 б.п. в декабре, возможно, стоит теперь считать базовым сценарием».

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Ключевая ставка Банка России

Ключевая ставка (КС) – один из важнейших инструментов регулирования государственной экономики. Определяет условия операций между Центральным Банком и коммерческими финансовыми организациями.

Если по-простому, это максимальный процент, под который Центробанк принимает депозиты, и одновременно минимальная ставка по кредитам для коммерческих банков.

Для чего нужна ключевая ставка?

Изменение ключевой ставки влияет на многие финансовые процессы. Так ЦБ контролирует темпы экономического роста государства: снижая ставку – стимулирует, повышая – сдерживает.

На что влияет ключевая ставка?

С термином «ключевая ставка» знаком практически каждый – даже если вы совсем не интересуетесь экономикой, то наверняка слышали по телевидению, на радио или от знакомых. Но важнее разобраться, как изменения ставки отражаются на нашей жизни.

Проценты по вкладам и кредитам

КС определяет стоимость, по которой коммерческие банки покупают денежные средства у Центробанка.

Выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций (особенно без подключения сопутствующих услуг). А чтобы получить прибыль, ставка банка должна быть выше финансового коэффициента Банка России.

От ключевой ставки зависят условия, которые кредиторы предлагают клиентам.

По депозитам ситуация обратная. Коммерческие банки размещают деньги клиентов в ЦБ. Вполне логично, что проценты по вкладам без дополнительных бонусов всегда меньше ключевой ставки.

Инфляция

Повышение КС приводит к ухудшению условий кредитования. Как это влияет на потенциальных заемщиков?

Декабрь 2018 года. Накануне праздников Мария решила сделать себе подарок на накопленные деньги – личный автомобиль. На покупку не хватало 300 тысяч рублей, поэтому она стала изучать детали оформления кредита в одном из крупных федеральных банков.

Вечером за ужином Мария рассказала мужу, что не только отказалась от кредита, но и открыла вклад на накопленные 600 тысяч. Идея делить машину с женой еще полтора года не обрадовала его. Но, узнав, что Мария оформила вклад под 7,5% годовых (без всяких допуслуг), тот похвалил супругу за правильный выбор.

Дело в том, что 17 декабря 2018 года ставка регулятора выросла до 7,75%. Многие коммерческие банки стали привлекать больше вкладчиков, улучшив условия по депозитам.

Банку нужно время, чтобы оценить ситуацию и изменить условия по депозитам. Поэтому лучшее время для открытия вклада – примерно через неделю после повышения ключевой ставки. Так вы зафиксируете высокую доходность на выбранный срок.

Чем выше переплата по кредиту, тем ниже падает покупательский спрос на товары. Как это связано с ключевой ставкой?

В экономике все процессы взаимосвязаны. Уменьшение спроса замедляет рост цен и, как следствие, снижает инфляцию. Это неплохо, но когда предложение превышает интерес к товарам, компании вынуждены сокращать производство – это может негативно отразиться на экономике страны в краткосрочной перспективе (банкротство предприятий, безработица и т. д.).

Курсы валют

Курс рубля неразрывно связан с размером главного показателя ЦБ. Рост временно замедляет экономическую активность населения, но приятное последствие для экономики страны в оздоровлении национальной валюты.

Повышение доходности рублевых активов делает российскую валюту более привлекательной для зарубежных инвесторов. Рост спроса приводит к увеличению стоимости рубля по отношению к иностранной валюте.

Налогообложение физических лиц

С 1 января 2021 года в России начал действовать новый налог с процентов по вкладам от 1 млн рублей (совокупно). Налогом 13% теперь облагают суммарный доход по вкладам, полученный за год, за исключением необлагаемого процентного дохода. Здесь тоже не обошлось без участия главного показателя Банка РФ.

Необлагаемая налогом сумма рассчитывается как 1 миллион, помноженный на КС в начале налогового периода (на 1 января 2021 года – 4,25%):

1 000 000 х 4,25% = 42 500 (рублей).

Если совокупный доход по вашим вкладам составит, например, 80 тысяч рублей, в 2021 году нужно будет заплатить налог 4 875 рублей (13% х (80 000 – 42 500)).

При КС 6,5% сумма меньше:

13% х (80 000 – (1 000 000 х 6,5%)) = 1 950 рублей.

Чем выше КС, тем меньше сумма НДФЛ с процентов по вкладам.

Котировки облигаций

Облигация – это ценная бумага, по которой покупатель одалживает деньги эмитенту (продавцу) под определенный процент. То есть это тот же кредит, только в качестве кредитора выступаете вы.

Изменение КС оказывает серьезное влияние на фондовый рынок – на цену облигаций и их доходность.

Рассмотрим на примере:

В марте 2021 года Сергей приобрел годовую облигацию за 100% стоимости с доходностью 7% годовых.

Ключевая ставка на момент покупки – 4,5%.

То есть доходность превышала показатель ЦБ на 2,5% – этого достаточно для получения ощутимой прибыли сверх инфляции.

26 июля 2021 года Банк России повысил финансовый коэффициент до 6,5%, теперь разница составляет всего 0,5%. Сергея это не устраивает, он планирует продать эту облигацию и открыть банковский вклад.

Продавать облигацию придётся по сниженной цене, иначе в текущих условиях она вряд ли заинтересует инвесторов. Доходность, напротив, возрастает на 1% от изменения стоимости, поделенной на срок погашения облигации (в данном случае – 1 год).

Повышение КС приводит к снижению цен и незначительному росту доходности ранее выпущенных облигаций. Однако выгоднее покупать новые облигации, ведь эмитенты выпускают их под более высокий процент, чтобы сделать привлекательными для инвесторов на фоне выросших ставок по вкладам.

Как принимается решение об изменении ключевой ставки?

Ключевая ставка введена в эксплуатацию в сентябре 2013 года, и с тех пор менялась более тридцати раз. Это неудивительно, ведь Совет директоров Банка России пересматривает величину этого показателя восемь раз в год.

Регулятор постоянно следит за экономической ситуацией в стране, оценивает множество факторов, чтобы спрогнозировать рост цен. Если намечается тенденция к отклонению инфляции от цели 4%, на заседании могут вынести постановление об изменении КС.

Решение принимается в несколько этапов:

За месяц до заседания аналитики прорабатывают различные варианты развития экономики на фоне текущей ситуации в стране и мире.

Через две недели эксперты еще раз оценивают информацию и согласовывают составленные прогнозы.

Последние семь дней объявляются «неделей тишины». В течение этого времени представители Банка России не дают никаких комментариев, которые хоть как-то могут отразиться на поведении участников рынка.

В назначенную дату Совет директоров принимает одно из важнейших решений для нашей экономики. В тот же день публикуют пресс-релиз с прогнозами и комментариями.

Причины снижения ключевой ставки

23 июля 2021 года регулятор повысил ключевую ставку на 1%. Подробно о причинах и прогнозируемых изменениях читайте на сайте Банка России.

Ключевая ставка может снижаться, если:

Нет однозначного ответа на вопрос, что лучше – увеличение или снижение основного финансового коэффициента страны. Это зависит от конкретной ситуации и целей, которые преследует экономика.

Ключевая цель – поддерживать показатель роста цен на стабильно низком уровне. Однако нужно пространство для дальнейшего стимулирования экономики, поэтому задача ЦБ – сохранять оптимальное значение основных финансовых коэффициентов.

Можно ли получить кредит по ключевой ставке?

Банк России кредитует коммерческие банки, не взаимодействуя с населением напрямую. Чтобы компенсировать риски невозврата выданных средств, покрывать операционные расходы и получать прибыль, финансовые организации выдают кредиты под более высокие проценты, чем ЦБ.

Но в некоторых банках есть продукты, которые позволяют использовать заемные средства без переплаты при соблюдении определенных условий. Например, карта «Халва» от Совкомбанка.

Ключевые ставки в других странах

Ставки Центральных банков в других странах зависят от тех же факторов, что и в России, и влияют на те же сферы жизни и бизнеса.

Но отдельного внимания заслуживает отрицательная ключевая ставка (в Японии, США, Южной Корее, некоторых европейских государствах). Центробанк выдает коммерческим банкам деньги, чтобы они кредитовали население. Отсюда выгодные условия по займам и высокий спрос на недвижимость, так как вкладывать деньги в ликвидные товары гораздо выгоднее, чем открывать вклады под низкий процент.

Ключевая ставка — важный показатель в экономике государства, который в разной мере влияет на жизнь каждого из нас. Разобравшись в этих процессах, вы сможете использовать изменения основного финансового показателя в своих интересах.