что значит наименование кредитной организации в госуслугах

Как сообщить реквизиты карты МИР в соцзащиту: три способа

Какие выплаты переведут на карту МИР с 01.07.2021

Перевод выплат на карту «МИР» с 01.07.2021 производится в соответствии с постановлением Правительства РФ от 01.12.2018 № 1466. С этой даты исключительно на карту «МИР» будут перечисляться:

Если на 01.07.2021 к действующему банковскому счету получателя выплат не будет привязана карта «МИР» и получатель в течение 10 дней не получит сумму выплаты в банке наличными или не переоформит счет на карту «МИР», то перечисленная сумма выплаты вернется обратно в соцзащиту.

Таким образом, до 30.06.2021 гражданам нужно:

Как передать в соцзащиту новые реквизиты

При открытии карты (в банке при личном посещении или онлайн) следует взять у менеджера реквизиты карты. Также реквизиты можно увидеть в интернет-банке. Для соцзащиты понадобится не номер карты, а номер счета, к которому она привязана.

Передать реквизиты в соцзащиту можно следующими способами:

Итоги

Чтобы не иметь проблем с получением пособий из бюджета, всем получателям необходимо до 30.06.2021 успеть оформить новую карту «МИР» или привязать эту карту к имеющемуся счету. Если карта открывается впервые, необходимо сообщить в соцзащиту новые реквизиты также до 30.06.2021. Сделать это можно, лично посетив МФЦ или отделение соцзащиты, через портал «Госуслуги» (не для всех регионов) или по электронной почте в адрес регионального Департамента соцзащиты.

Обо всех имеющихся видах пособий и выплат узнайте в нашей рубрике «Пособия».

Банковские реквизиты — что это такое

Для осуществления целого ряда операций сторонами применяются реквизиты банка. Они необходимо для перечисления денежных средств со счета на счет. В некоторых случаях эта форма перевода является единственной — к примеру, когда в сделке участвует юридическое лицо.

Что такое «банковские реквизиты»

Объяснение сложных терминов в доступном виде — только на сервисе Brobank.ru. Банковские реквизиты — это ряд сведений, необходимых для перечисления денежных средств от отправителя к получателю, а также для совершения различного рода платежей. При совершении операции рекомендуется быть предельно внимательным, так как незначительная ошибка станет причиной, по которой деньги не дойдут до получателя.

К примеру, клиент оплачивает займ или кредит по банковским реквизитам: в случае ошибочного платежа возрастает риск выхода на просрочку. Подобный способ оплаты выгоден тем, что по нему, как правило, взимается небольшая комиссия.

Для совершения платежа или перевода одних реквизитов банка не будет достаточно, так как к ним необходимо добавить реквизиты получателя. Только в этом случае деньги «осядут» на счете физического или юридического лица.

Банковские реквизиты физического лица

В одном банке у физического лица может быть несколько реквизитов для перевода. В их числе: банковская карта; текущий счет; сберегательный счет. Юридическое лицо может перевести деньги на карту физического лица в следующих случаях:

Во всех остальных случаях используются текущие или сберегательные счета. Для совершения операции наличие только номера счета — не будет достаточным. Компании и организации необходимо знать полные банковские реквизиты: в этом случае деньги вовремя дойдут до адресата. Полные реквизиты физического лица:

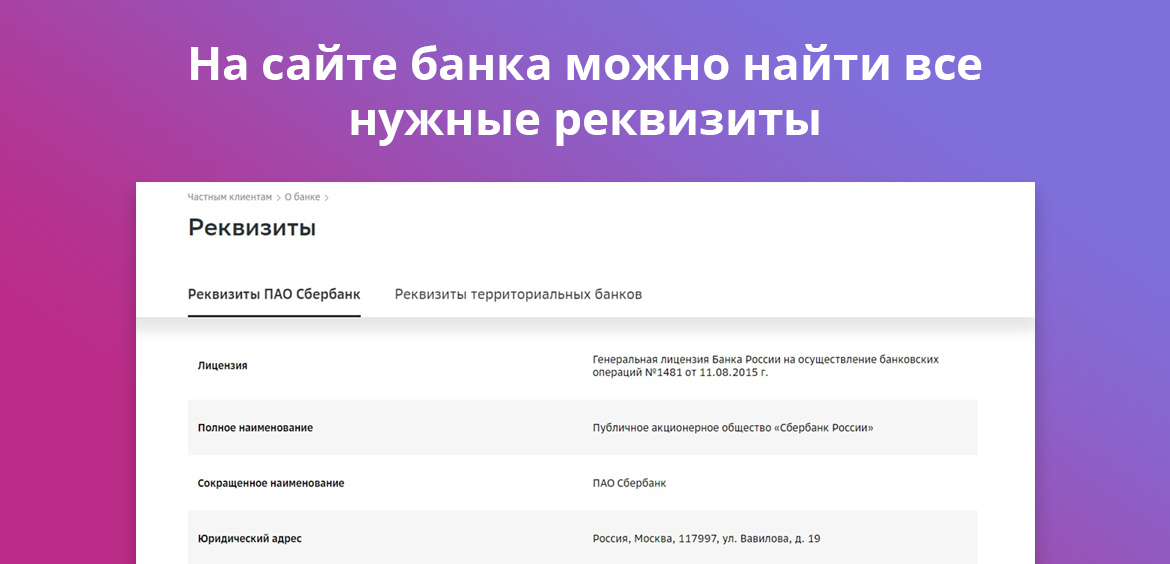

Последние пять пунктов относятся к банку получателя перевода. В случае необходимости эти реквизиты можно уточнить на официальном сайте кредитной организации. При этом важно знать, что переводы в иностранной валюте совершаются по другим банковским реквизитам, которые должны находиться в свободном доступе.

Как физическому лицу перевести деньги организации

В большинстве случаев доступна оплата с банковской карты. Подобная функция доступна в мобильных приложениях большинства российских банков. К примеру, в Сбербанк Онлайн можно выбрать организацию для прямого перевода, либо совершить операцию по реквизитам юридического лица.

Для этого необходимо указать следующие данные:

Переводы по банковским реквизитам поступают до получателя в течение трех рабочих дней. Это обстоятельство необходимо учитывать, если речь идет о срочном платеже. Как правило, если деньги доходят в банк, то ошибка в счете получателя не является критичной. Главное, чтобы кредитная организация имела возможность обнаружить платеж.

Что такое БИК банка получателя

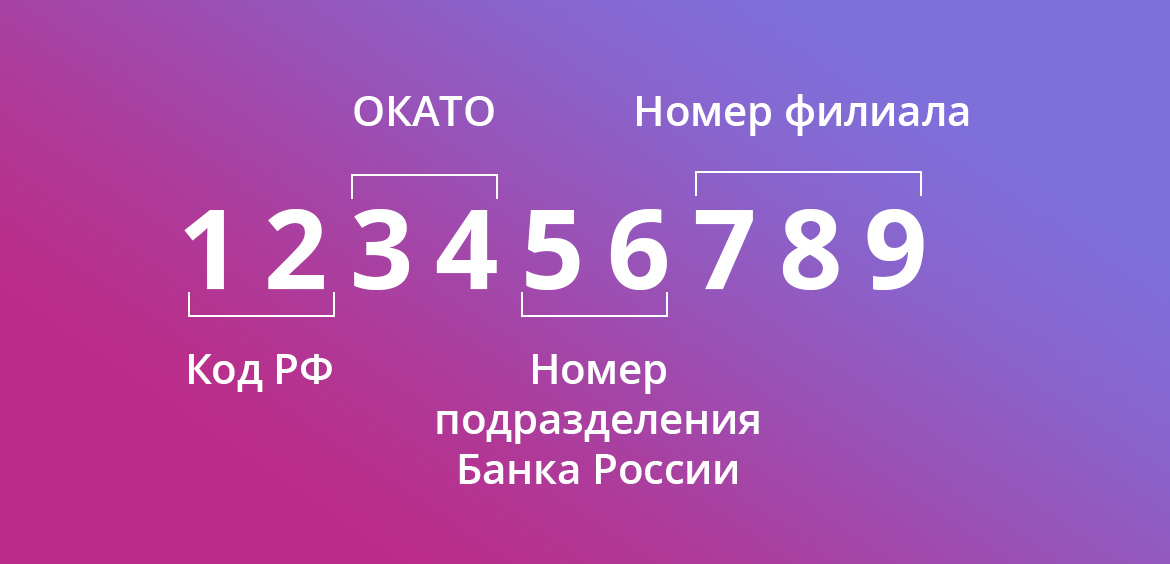

Одним из важнейших составляющих банковских реквизитов является БИК — банковский идентификационный код. Это уникальный идентификатор банка, который используется в платежных документах — поручениях, аккредитивах, операциях прочих видов. Классификатор всех используемых на территории России БИКов ведет ЦБ РФ.

Эта комбинация — не случайный набор цифр. Каждый блок несет определенную информацию. Расшифровка БИК банка (слева направо):

Следовательно, по номеру БИК можно определить, в какой именно филиал банка отправляется перевод. Повторное использование уникального идентификатора допускается после исключения кредитной организации из Справочника БИК РФ.

Комментарии: 6

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

БИК или наименование банка получателя (Сбербанк) на Госуслугах: что это такое, где смотреть, как узнать

Современные условия диктуют новые правила: бизнес перестраивается, граждане получают новые пособия и выплаты на детей, налогоплательщикам дают налоговый капитал и так далее. Однако, для того, чтобы получить от государства хоть какие-то деньги, нужно правильно оформить заявление.

А сделать это можно только через портал Госуслуги (или через сайт ПФР). В связи с востребованностью ресурса в последние месяцы у пользователей возникает огромное количество вопросов. Например, крайне актуальным становится вопрос о том, где посмотреть БИК или наименование банка получателя.

Когда человек заполняет данные в заявлении, он обязательно должен предоставить данные по счету, куда будут переводиться денежные средства. Без указания БИК это невозможно.

Что это такое

Данная аббревиатура расшифровывается, как банковский идентификационный код. Это особая последовательность 9 цифр, выступающая в качества важного реквизита. Для каждого подразделения банка устанавливается свой собственный БИК.

Такой набор цифр очень легко расшифровать:

Где же посмотреть БИК

Самый элементарный способ – сходить в отделение банка, в котором открыт счет и запросить необходимую информацию. Она будет предоставлена не позднее, чем через 10 минут.

Верификация на портале Госуслуг через банк: что это, зачем нужно, как пройти

Чтобы гражданину стал доступен весь функционал портала Госуслуг, нужно обязательно пройти верификацию, то есть подтвердить свои личные данные. Расскажем, куда обратиться для прохождения процедуры и какие именно возможности она открывает пользователю.

Зачем нужна верификация на Госуслугах

Верификация — своеобразный ключ, по которому сайт распознает человека. Различают три степени учетной записи:

Как пройти регистрацию на Госуслугах через сайт

Придумайте сложный пароль, который будет трудно взломать. Не рекомендуем использовать в комбинации дату рождения и собственное имя: мошенники первым делом пробуют именно эти наборы букв и цифр.

На проверку данных уходит от нескольких часов до нескольких дней. Сервис отказал в регистрации? Обратитесь в службу техподдержки и попросите объяснить причину.

Регистрация и верификация на Госуслугах через банк

Используете мобильное банковское приложение? Регистрация и верификация аккаунта на портале Госуслуг займет минимум времени. На данный момент сервис доступен клиентам четырех финансовых организаций:

Разберем, как пройти регистрацию через Сбербанк :

Вам не придется идти в МФЦ для подтверждения личности. Все функции государственного портала будут доступны автоматически.

СПРАВКА:

В дальнейшем, когда вы захотите взять кредит или оформить вклад в банке, сделать это будет намного проще. Финансовая организация сразу получит данные через интегрированный сервис. Не потребуется предъявлять документы. А, если вам начисляют зарплату на карту кредитной компании, от вас не попросят даже справку о доходах.

По данным опроса, проведенного онлайн-сервисом Работа.ру, 27% компаний России вернут офисный формат трудоустрйства сразу после улучшения эпидемиологической обстановки в стране. Третья часть бизнесменов не хочет переводить своих сотрудников на удалёнку, планируя как можно быстрее восстановить обычный режим работы. В опросе приняли участие более 1000 руководителей российских компаний. Около половины (45%) респондентов сказали, что в их фирме ушли на дистанционный формат менее 10% персонала. 30% предпринимателей отправили на удалёнку в среднем каждого пятого работника. Всего 3% представителей бизнеса применяют гибридный способ, когда сотрудники 50% рабочего времени проводят за домашним ПК. В одной из десяти компаний с начала пандемии 70% персонала переведено на дистанционный режим. Еще 13% руководителей заявили, что в офисах осталось менее 25% от прежнего штатного состава. После завершения коронакризиса российский бизнес планирует и дальше частично применять удаленный способ работы. 15% предприятий хотят вернуть две трети сотрудников в офисы, а 20% оставят текущий режим труда или будут выводить людей поочередно. Из числа компаний, которые выступили категорически против удалёнки, 50% заявили, что готовы сохранить менее 10% штата, занятого онлайн. Треть из них намерена полностью вернуть привычный режим. Большая часть представителей отечественного бизнеса положительно смотрят на дистанционный способ работы и намерены рассмотреть заполнения офисов лишь на 50%. Источник: Работа.ру

Термин аутстаффинг; произошел от английского слова outstaffing. Дословный перевод вывод персонала за штат;. В Европе это понятие используют уже давно, а в России оно появилось всего пару десятилетий назад. Расскажем, что такое аутстаффинг простыми словами, и разберемся, зачем он нужен компаниям. В чем смысл аутстаффинга Представьте: крупная компания изготавливает сложные металлоконструкции. Руководство хочет уделять все внимание исключительно производственному процессу и не тратить время на такие моменты, как набор персонала, отправка отчетов в налоговую, начисление зарплаты сотрудникам. Чтобы закрыть такие направления в работе фирмы, заключают договор с другой организацией, которая возьмет на себя перечисленные задачи. Подрядчик будет нанимать работников, вести бухгалтерские и кадровые документы. Это и есть аутстаффинг. Если кто-то из персонала не устроит производителя металлоконструкций, сотрудника просто поменяют в любой момент без волокиты с увольнением и выплатой компенсаций. Получается, люди работают у заказчика, но официально устроены у подрядчика. Аутстаффинг часто практикуют, когда хотят использовать дешевую рабочую силу граждан из ближнего зарубежья, но не желают тратить время на контроль миграционных документов. СПРАВКА: Не путайте аутстаффинг с аутсорсингом. При аутсорсинге заказчика не волнует, кто и как выполняет задания, главное результат. А при аутстаффинге компания полностью контролирует рабочий процесс. В каких случаях нужен аутстаффинг К аутстаффингу чаще всего прибегают компании, где численность персонала более 100 человек. За штат обычно выводят следующих специалистов: секретарей; переводчиков; маркетологов; дизайнеров; IT-инженеров. Сотрудники работают так же, как и те, кто официально состоит в штате, часто даже в офисе заказчика. Отношения между сторонами оформляют с помощью договора о предоставлении персонала. Заказчик устанавливает размер зарплаты и премии, озвучивает условия труда. Посредник должен найти хороших специалистов, готовых решать поставленные задачи. Плюсы и минусы аутстаффинга Для специалиста аутстаффинг означает, что фактически человек будет работать в компании, но юридически его в ней не оформят. ПРИМЕР: Геннадий прошел собеседование в крупную федеральную корпорацию на должность программиста. Это была его мечта работать на таком солидном предприятии. Но оказалось, Геннадия приняли по аутстаффингу, то есть в трудовой книжке записали название другой фирмы. Получилось, что мужчина ходил на работу в крупную организацию, но официально там не числился. На зарплате и премии это никак не отразилось: все выплачивали вовремя. Основные плюсы аутстаффинга ощущает предприятие-заказчик. Преимущества следующие: нет проблем с увольнением недобросовестных работников; нет страховых рисков и непредвиденных случаев с персоналом; большой выбор сотрудников; увеличение расходов, отражаемых в бухгалтерском балансе, позволяющее снизить налог на прибыль; уменьшение затрат на обслуживание штатных сотрудников. Предприятия Японии и США успешно применяют аутстаффинг уже более полувека. К примеру, крупнейшая международная корпорация Citigroup вывела за штат почти 11 тысяч служащих. Российский рынок аутстаффинга развит не так сильно, но с каждым годом прирост числа специалистов, переведенных на новый формат работы, растет на 40-45%. Юридические тонкости оформления сотрудников по аутстаффингу В российском законодательстве аутстаффинг и аутсорсинг не отрегулированы: в нормативных актах нет данных понятий. Но это не значит, что наем работников по такой форме запрещен. Просто оказывать услугу вправе только специальные аккредитованные агентства. Хотите принять сотрудников по аутстаффингу? Убедитесь, что у юрлица, с которым будете заключать договор, есть разрешение на подобную деятельность.

Как получить кредитную историю по учетной записи на портале госуслуг

Если у вас есть учетная запись на портале госуслуг, можно узнать кредитную историю без визита в банк, оформления электронной подписи и переписки с Центробанком. Вот как это сделать быстро и бесплатно.

Зачем проверять кредитную историю?

Кредитная история — это отчет, в котором видно, сколько у человека кредитов, как он их платит, есть ли просрочки, сколько было запросов с проверками от кредиторов. Из кредитной истории можно узнать свой рейтинг — эту оценку банки могут учитывать при рассмотрении заявки на кредит.

Кредитные истории хранятся в бюро. Всего в России 13 таких бюро, их контролирует Центробанк. Каждый человек может два раза в год бесплатно запросить свою кредитную историю в каждом бюро, где хранятся его отчеты. У кого-то кредитные истории лежат в двух бюро, у кого-то — в пяти. Рейтинги там тоже могут быть разными: каждое бюро пока считает их по своим критериям.

Чтобы проверить кредитную историю, нужно знать свой персональный код, иметь электронную подпись, слать телеграммы или обращаться к нотариусу. Потому что для запроса нужно подтвердить личность.

Но в некоторых кредитных бюро отчеты выдают по учетной записи портала госуслуг. Пока не везде, но услуга уже работает. На самом портале, вопреки слухам, кредитные истории не выдают.

Оформите учетную запись на портале госуслуг

Для проверки кредитной истории нужна подтвержденная учетная запись. Для этого нужно создать простую — то есть зарегистрироваться. А потом подтвердить личность.

Для подтверждения личности можно сходить с паспортом в МФЦ или удостоверяющий центр. Но проще всего сделать это через банк. Пока учетные записи подтверждают не все банки, но у клиентов Тинькофф-банка такая возможность точно есть. Они могут подтвердить учетную запись в приложении или на сайте — лично никуда идти не нужно.

Закажите список БКИ, где хранится ваша история

Внимание! Сами БКИ предлагают получить такой список за деньги. На портале госуслуг это бесплатно и доступно всем.

Проверьте, есть ли на сайте БКИ авторизация через сайт госуслуг

Если на сайте БКИ есть авторизация по учетной записи портала госуслуг, это самый простой и быстрый способ подтвердить личность. С учетной записью не нужно лично идти в банк или к нотариусу. Если вы прошли авторизацию, бюро получает информацию, что вы это и правда вы, а ваши данные именно такие: при авторизации вы соглашаетесь на то, чтобы портал госуслуг передал эту информацию в бюро. По закону так можно.