что значит нарастающим итогом с начала года

6-НДФЛ заполняется нарастающим с начала года?

При формировании расчета 6-НДФЛ следует обращать пристальное внимание на некоторые важные нюансы, от которых зависит корректность составления документа. Один из частых вопросов, возникающих при заполнении 6-НДФЛ: вносить информацию только за определенный период времени или же с начала календарного года? Ответ на него вы найдете в этой статье.

6-НДФЛ заполняют нарастающим итогом или нет?

Формирование расчета 6-НДФЛ до сих пор вызывает у некоторых бухгалтеров определенные трудности, хотя документ действует уже не первый год. Один из сложных вопросов: 6-НДФЛ надо заполнять нарастающим итогом с начала года или нет?

Ответ на него содержится в Приказе ФНС от 14.10.2015 № ММВ-7-11/450@. Этот документ регламентирует как сам формат отчета 6-НДФЛ, так и механизм его заполнения. Кроме того, в приказе содержатся требования, которые нужно учитывать при формировании расчета, в противном случае налоговая инспекция вправе не принять расчет 6-НДФЛ.

На основании информации, содержащейся в Приказе № ММВ-7-11/450@, можно сделать вывод о том, что расчет заполняется в комбинированном порядке: значения по некоторым строкам должны формироваться нарастающим итогом с начала года, а по другим строкам — только в пределах конкретного периода без учета сведений из других периодов.

Чтобы понять, какие именно показатели нужно указывать нарастающим итогом, а какие нет, необходимо проанализировать, что означают конкретные строки и какую информацию они несут.

Какие строки 6-НДФЛ заполняют нарастающим итогом

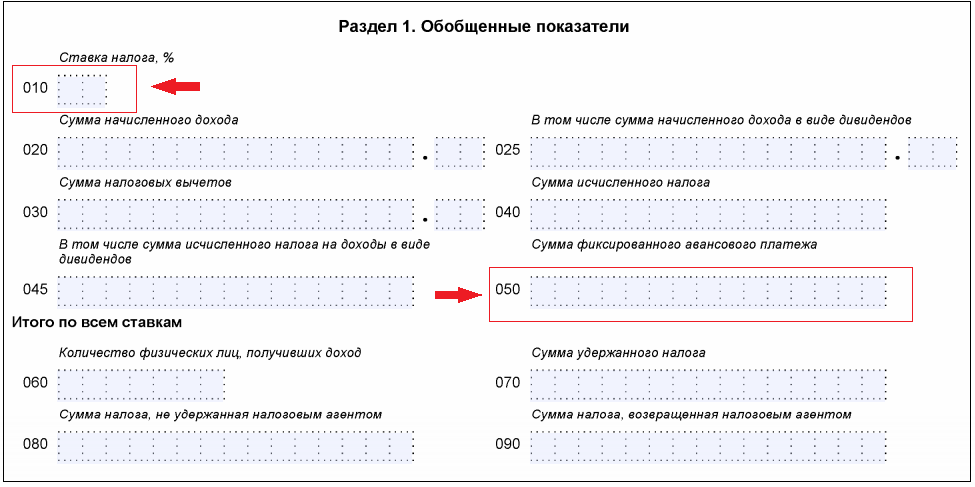

В Разделе 1 указываются обобщенные показатели, и эта информация должна проставляться нарастающим итогом по таким строкам:

Таким образом, по Разделу 1 все строки (за исключением 010 и 050 — они показаны на рисунке красной стрелкой) нужно формировать нарастающим итогом с начала календарного года (п. 3.1. Приказа).

Что касается Раздела 2, то в нем отражаются даты и суммы полученных доходов и удержанного НДФЛ конкретно по тому отчетному периоду, по итогом которого подается расчет 6-НДФЛ. Иными словами, все строки Раздела 2 нужно заполнять не нарастающим итогом, а только по результатам отчетного квартала. Об этом свидетельствует разд. IV Приказа № ММВ-7-11/450@, в котором не содержится сведений о заполнении Раздела 2 нарастающим итогом.

Как рассчитывать показатели нарастающим итогом

Чтобы сформировать данные для Раздела 1 нарастающим итогом с начала календарного года, необходимо изначально вести регистры аналитического учета по НДФЛ по каждому сотруднику. Соответственно, суммирование сведений о начисленных доходах и рассчитанных сумма налога из этих регистров позволит сформировать расчет 6-НДФЛ на конкретную дату.

Кроме того, получить информацию нарастающим итогом можно, если взять за основу Раздел 1 предыдущего отчетного периода и прибавить к нему информацию, касающуюся текущего отчетного периода.

Совмещение этих двух способов позволит не только получить достоверные сведения по строкам, заполняемым нарастающим итогом, но также проверить, верно ли был заполнен предыдущий расчет, и корректно ли вносится информация в налоговые аналитические регистры по сотрудникам.

О том, как заполнить 6-НДФЛ за 2 квартал 2019 года, читайте в этой инструкции.

Что означает «нарастающим итогом»?

Как считать прибыль, налоги и т.п. нарастающим итогом?

Понятие «нарастающий итог» подразумевает расчёт промежуточных итогов по истечению каждого промежуточного периода.

Например, если финансовый год разбивается на кварталы, то доходы компании нарастающим итогом будут считаться следующим образом:

1) Сумма за 1 квартал.

2) Сумма за 1 квартал + сумма за 2 квартал = Сумма за полугодие.

3) Сумма за полугодие + сумма за 3 квартал = Сумма за 9 месяцев.

4) Сумма за 9 месяцев + сумма за 4 квартал = Сумма за год.

Нужно последовательно складывать сумму за текущий период с итоговой суммой, полученной за прошлые периоды.

При исчислении налогов нарастающим итогом и заполнении налоговой декларации отражаются доходы и расходы, накопленные с начала года до окончания текущего отчётного периода.

Ранее исчисленные суммы авансовых платежей по налогу учитываются при определении суммы налога к уплате за отчетный период.

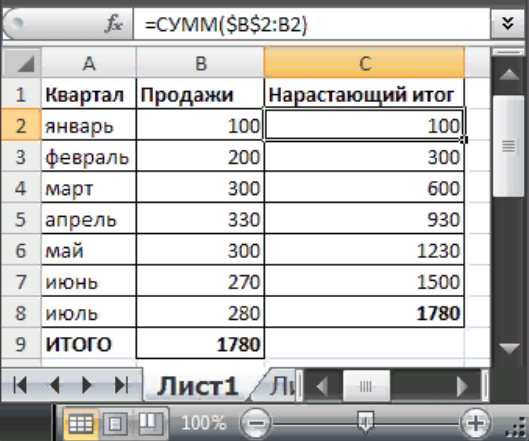

Теперь рассмотрим, как выполнить суммирование нарастающим итогом в программе Эксель (Excel).

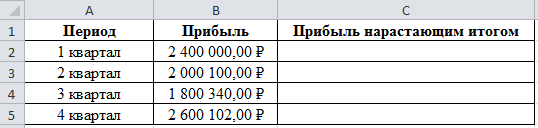

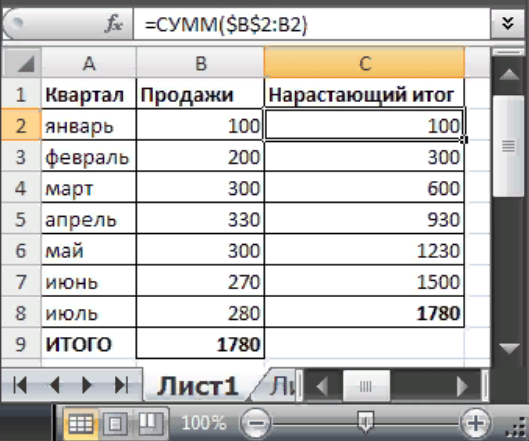

Вот исходные данные:

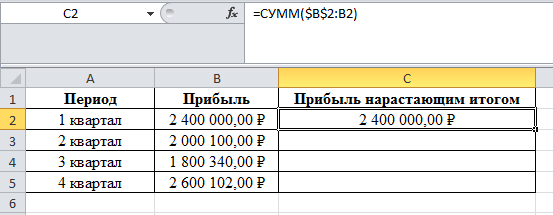

В ячейку C2 нужно внести формулу:

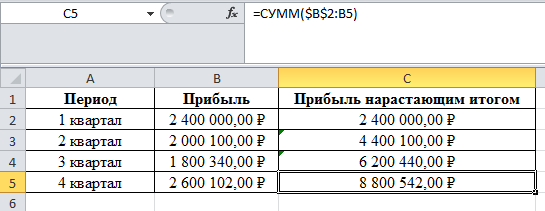

Теперь с помощью маркера заполнения копируем эту формулу в нижние ячейки (C3, C4 и C5).

В результате мы получим итоги за год и промежуточные итоги:

Такое понятие как нарастающий итог используется в бухгалтерии.

Нагляднее и быстрее всего объяснять что такое нарастающий итог на примере. Допустим у нашей организации показатели продаж за 7 месяцев отражены вот в такой табличке:

Во второй графе таблицы у нас просто показатель объема продаж за каждый месяц, а в третьей графе как раз та самая сумма нарастающим итогом, и за февраль она равна продажам за январь плюс продажи за февраль.

За март продажи нарастающим итогом будут уже равны сумме продаж за три месяца: за январь, февраль и март, и так далее.

Нарастающим итогом называют промежуточный итог за какой-то промежуток времени, например, данные нарастающим итогом за второй квартал равны сумме данных за апрель, май и июнь.

На самом деле в понятии «нарастающий итог» нет ничего сложного. Пожалуй, чаще всего с этим термином сталкиваются бухгалтера, экономисты, люди, чьи профессии связаны со статистикой и составлением различных отчетов с цифрами.

Многие документы в бухгалтерской и финансовой отчетности составляются нарастающим итогом. Это означает, что данные по какому-то показателю как бы накапливаются от периода ( например, отчетного, налогового ) к периоду: к сумме текущего периода добавляются суммы предшествующих периодов.

Нарастающим итогом это будет выглядеть следующим образом:

2 квартал ( полугодие )- 210000 рублей ( ФОТ 1 квартала + ФОТ 2 квартала ),

Попробую по-простому рассказать, что такое нарастающий итог. Нарастающим итогом можно назвать показатель, который представляет сумму текущего периода с предыдущими периодами.

Этот термин часто употребляется экономистами, бухгалтерами.

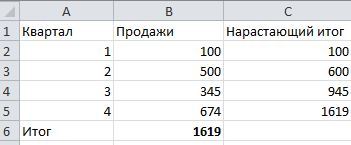

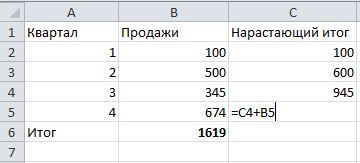

Считать этот показатель лучше в Экселе, ниже в ответе приведу пример:

Теперь рассмотрим как считать нарастающий итог, например в 4 квартале:

То есть нужно будет нарастающий итог за третий квартал просуммировать со значением четвертого квартала. В итоге получается нарастающий итог 4 квартала, который должен будет равен сумме продаж за год.

Думаю, что после этого примера понятно, как считать нарастающий итог.

Сам тоже недавно познакомился с понятием «нарастающий итог»

Когда пришлось сдавать отчет по объемам потребленной воды из недр.

Рассмотрим нарастающий итог на примере объема продаж за определённый срок.

Для наглядности можно сделать таблицу, в которой нужно сделать столько строк, сколько месяцев в нашем периоде.

Если наш период равен году, делаем 12 строк и каждую из них про именуем названиями месяцев: январь, февраль. декабрь. Затем нужно написать сумму прибыли в каждом из месяцев. Внизу таблицы необходимо сделать общую сумму за нужный вам период, к примеру за год.

В этом случае нарастающий итог это финансовый прирост в каждом периоде, месяце. Нарастающий итог может быть взят за разные промежутки времени, к примеру за месяц, квартал, полугодие или год.

Нарастающий итог получается при последовательном сложении итогов за предыдущие месяца.

При расчете налогов нарастающим итогом учитываются все расходы и доходы.

К примеру, надо подсчитать зарплату за 12 месяцев, значит нарастающим итогом будет сумма зарплаты за 12 месяцев.

Предположим, что ежемесячная зарплата составляет 30 000 рублей. Считаем нарастающий итог за год. Сумма нарастающего итога каждый месяц будет увеличиваться на 300 тысяч.

Вот еще один расчет:

Если бы суммы были разные, нарастающий итог увеличивался бы на ту сумму, которая представлена в доходе.

Но стоит указать, если считается доход, то может быть и минус, т.е. тогда надо вычесть из получаемой суммы ту цифру, сколько получается минус.

Чтобы понять наглядно, что такое нарастающий итог, приведем пример, допустим, давайте посчитаем объем продаж нарастающим итогом за 7 месяцев с января по июль:

Нарастающий итог это промежуточный итог за определенный промежуток времени, например, данные нарастающим итогом за первое полугодие 2019 года равны сумме данных за первый и второй кварталы 2019 года.

6-НДФЛ заполняется нарастающим итогом с начала года

Как заполнять 6-НДФЛ: нарастающим итогом или нет

Расчет по форме 6-НДФЛ уже стал привычным, но всё же при его заполнении могут возникать сомнения, в том числе поиск ответа на вопрос: 6-НДФЛ заполняется нарастающим итогом или нет?

Ответ содержится в приказе ФНС от 15.10.2020 № ЕД-7-11/753@, описывающем алгоритм заполнения 6-НДФЛ и устанавливающем основные требования к его оформлению (приказе от 14.10.2015 № ММВ-7-11/450@ — до 2021 года).

В указанных приказах ответ содержится как в явном, так и в завуалированном виде. Например:

В результате отчет 6-НДФЛ можно отнести к обширной группе налоговых и бухгалтерских отчетов, показатели которых формируются нарастающим итогом. Среди таких отчетов можно назвать декларацию по налогу на прибыль, бухгалтерский баланс и др.

Важно! Заполнить и сдать 6-НДФЛ по новой форме с 2021 года вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Но все ли строки отчета 6-НДФЛ заполняются нарастающим итогом? Поговорим об этом в следующих разделах.

Какие строки 6-НДФЛ заполняются нарастающим итогом

С 2021 года строки 6-НДФЛ, в которых показатели накапливают значения от периода к периоду в течение календарного года, располагаются во 2-м разделе и отражают:

В форме до 2021 года нарастащим итогом заполняли показатели в 1-м разделе отчета:

На этом перечень «нарастающих» строк в 6-НДФЛ заканчивается — все суммовые строки 1-го раздела НДФЛ-отчета (до 2021 года — 2-го раздела) представляют собой не что иное, как квартальную календарную и суммовую детализацию доходов и НДФЛ. Охват показателей здесь ограничен тремя месяцами отчетного периода, и о нарастающем характере их формирования речь не идет.

Где взять данные для «нарастающих» строк отчета 6-НДФЛ

Чтобы сконцентрировать отчетные показатели о доходах и НДФЛ, налоговому агенту требуется:

О подробностях ведения основного документа, помогающего сформировать 6-НДФЛ без ошибок, см. в материале «Образец заполнения налогового регистра для 6-НДФЛ».

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Пример заполнения строк отчета 6-НДФЛ нарастающим итогом

Рассмотрим на примере, как заполнить «нарастающие» строки 2-го раздела отчета 6-НДФЛ в 2021 году.

Персонифицированный НДФЛ-учет по состоянию на 30.06.2021 (организованный ООО «Форсаж» в специальных регистрах) содержит информацию за полугодие:

Итого выплаченные доходы за полугодие составили 21 938 000 руб. (21 860 000 руб. + 60 000 руб. + 18 000 руб.).

Кроме того, для формирования отчета требуются данные:

В 6-НДФЛ за полугодие отражено:

Пошаговая инструкция по заполнению 6-НДФЛ, с описанием нюансов оформления каждой строки отчета, доступна в КонсультантПлюс. Получите бесплатный доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Особенности строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Строки 160 (ранее 070) и 170 (ранее 080) тоже относятся к разряду «нарастающих» в отчете 6-НДФЛ. Для рассмотренного примера их заполнение необходимо производить с учетом следующего:

Подробнее о нюансах формирования строки 160 (ранее 070) расскажет этот материал.

Итоги

Отчет 6-НДФЛ является комбинированным: часть его строк заполняются нарастающим итогом, а остальные данные приводятся только за последние 3 месяца без привязки к общему итогу.

Налог на прибыль нарастающим итогом

Коммерческие организации, уплачивающие налог на прибыль, делают это нарастающим итогом. То есть они по итогам каждого квартала или месяца авансируют налоговые платежи с дохода.

А затем в конце года подводится общий итог. Переплаты в случае низкой суммы годовой прибыли возвращаются, недостающая сумма добавляется. Применяют такой способ налоговых расчетов на ОСНО (общей системе налогообложения).

Сложная система расчета дает возможности для махинаций с налогами, а также повышает вероятность непредумышленных ошибок. В случае выявления таких проблем и виновный, и невиновный могут рассчитывать на помощь опытного адвоката по налогам.

А если вы хотите предотвратить все возможные неприятности в этой сфере, привлеките хорошего бухгалтера, который подготовит для вас идеальную налоговую отчетность и, главное, подскажет 55 законных способов уменьшить отчисления в бюджет.

Как рассчитывают налог на доходы нарастающим итогом

Эта схема предполагает суммирование прибыли от всех видов деятельности фирмы, которую определяют каждый квартал или месяц. Одновременно складывают и расходы, отдельно прямые и косвенные.

В начале следующего года с учетом прямых расходов можно получить сумму чистой прибыли, как разницу между прибылью и прямыми расходами. Это и будет облагаемая база для окончательного исчисления налога. Он рассчитывается по ставке 20% с прибыли: 17% в региональную казну, 3% в федеральную. Такое распределение средств будет действовать до 2024 года. В ряде случаев процент может снижаться.

База для налога может уменьшаться за счет расходов на:

Декларации на ОСНО при расчетах нарастающим итогом в течение года подаются по завершении каждого месяца или в апреле, июле, октябре. Итоговую декларацию с окончательной суммой налога на доходы оформляют в январе.

Суммы авансовых платежей рассчитываются по результатам предыдущего года. Если в 1 квартале фирма получила убытки вместо прибыли, а в 2, 3 и 4 была прибыль, то первый авансовый платеж будут использоваться для расчетов с налоговыми органами за 3-й квартал и год. А по нарастающему итогу 2-го квартала аванса не будет, потому что в предыдущий отчетный период не было дохода.

Возьмем другой пример. В компании «Ромашка» по итогам предыдущего года определен платеж на первый квартал 21 000 р., то есть по 7000 р. на месяц. Получена чистая прибыль по кварталам:

Итоговая прибыль за год — 526 000 р. С нее положен налог по ставке 20%: 526 000 р. * 0,2 = 105 200 р. Авансовые платежи за 6 и 9 месяцев будут такими же, как и за первые 3, потому что финансовые результаты в предыдущие отчетные периоды одинаковые. Получается 21 000 р. * 3 = 63 000 р. Остается вписать в январскую декларацию остаток суммы: 105 200 р. – 63 000 р. = 42 200 р.

В какие сроки сдают отчеты по налогу на доходы

Текущую отчетность по налогу при его расчете нарастающим итогом по кварталам сдают до 28 числа в апреле, июле и октябре. Итоговая декларация с окончательной суммой налоговых отчислений с прибыли должна быть сдана до 28 марта следующего года.

Уменьшить итоговую сумму налога можно будет компаниям, которые в течение этого отчетного периода:

При расчете налога не учитывают ряд финансовых поступлений, таких как договорные предоплаты, пополнение уставного капитала, перечисление задатков или залогов, комиссионные начисления, списание долгов.

Для расчета налогов организаций, работающих на специальных режимах налогообложения, применяются другие правила и ставки. Об этих системах вы можете узнать здесь. Подробнее об ОСНО, ее преимуществах и недостатках можете почитать тут.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Все данные в отчёте показываются нарастающим итогом с начала года;

Коммерческие организации, уплачивающие налог на прибыль, делают это нарастающим итогом. То есть они по итогам каждого квартала или месяца авансируют налоговые платежи с дохода.

А затем в конце года подводится общий итог. Переплаты в случае низкой суммы годовой прибыли возвращаются, недостающая сумма добавляется. Применяют такой способ налоговых расчетов на ОСНО (общей системе налогообложения).

Сложная система расчета дает возможности для махинаций с налогами, а также повышает вероятность непредумышленных ошибок. В случае выявления таких проблем и виновный, и невиновный могут рассчитывать на помощь опытного адвоката по налогам.

А если вы хотите предотвратить все возможные неприятности в этой сфере, привлеките хорошего бухгалтера, который подготовит для вас идеальную налоговую отчетность и, главное, подскажет 55 законных способов уменьшить отчисления в бюджет.

Что такое нарастающий итог при расчете налога на прибыль?

Налоговой базой по налогу на прибыль является денежное выражение прибыли организации (п. 1 ст. 274 НК РФ).

При определении налоговой базы облагаемая прибыль определяется нарастающим итогом с начала налогового периода (п. 7 ст. 274 НК РФ). Исходя из базы за год исчисляется налог.

Авансы по итогам отчетных периодов исчисляются исходя из прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (п. 2 ст. 286 НК РФ). Нарастающий итог означает, что прибыль отчетного квартала определяется исходя из доходов и расходов, полученных/понесенных с начала года до отчетной даты. То есть она фактически включает в себя и прибыль/убыток прошлого отчетного периода, и прибыль/убыток текущего.

Как правильно считать авансовые платежи по налогу на прибыль, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Про нарастающий итог в другом отчете читайте в материале «6-НДФЛ заполняется нарастающим итогом с начала года».

Важные нюансы заполнения декларации

Пример расчета налоговой базы

Поясним сказанное на примере.

Допустим, отчетными периодами для организации являются квартал, полугодие и 9 месяцев.

За I квартал ее доходы составили 900 тыс. рублей, а расходы — 750 тыс. рублей.

За II квартал: доходы — 600 тыс., расходы 800 тыс. рублей соответственно.

За III квартал: 1 млн и 700 тыс. рублей.

За IV квартал — 700 тыс. и 800 тыс.

Представим расчет налоговой базы в таблице: