что значит нативный токен

Только цифры: как самому создать и продать NFT-токен

Согласно статистике «Яндекса», число поисковых запросов по аббревиатуре NFT в этом октябре выросло по сравнению с тем же месяцем прошлого года в 100 раз: с 1940 до почти 200 тыс. раз. «Известия» разобрались, как и когда появились первые NFT-токены, чем они отличаются от криптовалют, что дают своему владельцу и как создать такой токен самостоятельно.

Что такое NFT-токен простыми словами

NFT-токены — новое явление для широкой аудитории, на которое возлагают большие надежды в разных отраслях экономики. В беседе с «Известиями» учредитель цифровой экосистемы DBX Игорь Захаров отметил, что интерес к этой технологии сейчас проявляют на рынке недвижимости. Благодаря некоторым особенностям в ближайшем будущем они могут использоваться для практически мгновенной передачи прав на объекты имущества, минуя привычные «бумажные» процедуры. «NFT-зация», вероятнее всего, коснется и сферы защиты интеллектуальной собственности, где станет одним из основных инструментов. Уже сейчас такие токены используются в онлайн-играх и виртуальных мирах, при защите доменов, идентификации и сертификации цифровых объектов.

Директор Binance в Восточной Европе Глеб Костарев объясняет, что всё дело в уникальности и незаменимости NFT-токенов. Хотя они построены на технологии блокчейна, как и криптовалюты, именно эти два качества в корне отличают NFT от «крипты».

«Взаимозаменяемость — это способность актива быть взаимозаменяемым с активами того же типа. Например, один биткоин равен и может быть обменен на другой биткоин. В то же время, карточка № 1 / 99 Keldon Johnson Holo Icon Top Shot не является взаимозаменяемой, поскольку существует в единственном экземпляре», — говорит собеседник «Известий».

Чисто технически выпустить собственный NFT-токен несложно. В общем виде, рассказывает Игорь Захаров, нужно сделать файл, выбрать платформу для «чеканки монет» и подключить к ней свой электронный кошелек. Затем следует загрузить файл на платформу, установить характеристики сделки и создать описание цифрового актива. После этого владелец может начать «чеканку», на оплату которой придется потратить некоторое количество цифровой валюты.

Руководитель финтех-компании Exantech Денис Восквицов приводит более конкретный пример на основе одной из самых популярных мировых блокчейн-сетей Etherium.

«Технически, при реализации на сети Ethereum, это смарт-контракт, соответствующий стандарту ERC721. Разница заложена в названии — non fungible token — невзаимозаменяемый. В случае с обычным токеном или криптовалютой каждая единица равнозначна любой другой. Каждый NFT-токен уникален и просто так его, по условиям смарт-контракта, нельзя заменить на другой», — говорит он.

Свои решения есть и у некоторых криптобирж. Так, Глеб Костарев рассказывает, что на маркетплейсе Binance NFT поддерживается большинство графических и аудиоформатов: JPG, PNG, GIF, PDF, MP4, MP3, MPEG, AVI, WAV и SVG. После загрузки информации пользователем команда маркетплейса утверждает контент (обычно в течение 4–8 часов), после чего он может быть выставлен на аукцион или продан по фиксированной цене.

«Создателям важно помнить, что NFT не может быть изменен или исправлен после создания, чтобы создать исправленный/новый NFT, будет необходимо начать процесс заново», — говорит Костарев.

Откуда ноги растут

Собеседники «Известий» рассказывают, что единого мнения по поводу того, кто и когда выпустил первый в истории NFT-токен, в экспертном сообществе нет. Однако можно с уверенностью упомянуть несколько исторически важных для актива точек.

По словам Дениса Восквицова, эксперименты по созданию NFT начались еще в 2013 году, но долгое время оставались «игрушкой» для разработчиков. Первый более-менее массовый проект возник в 2017 году — это были Crypto Punks, выпущенные американской студией Larva Labs.

«Это были просто уникальные изображения мультяшных персонажей, которые можно было покупать, продавать, передавать. В том же 2017 году вышла полноценная блокчейн-игра Crypto Kitties, которая привлекла самое большое внимание в этой сфере. Там можно было выращивать котят с помощью NFT-токенов, скрещивать или продавать. Проект привлек много денег и стал заметным шагом к дальнейшей популяризации NFT», — рассказывает Восквицов. Игорь Захаров добавляет, что этот проект был создан в сети Etherium, за внутреннюю валюту которой и покупались NFT-животные.

Глеб Костарев вспоминает еще несколько проектов: Colored Coins и Counterparty, написанные на скриптовом языке блокчейна Bitcoin.

«Некоторые называют первым в истории полноценным NFT проект Etheria, его даже показали вживую на DEVCON, первой конференции разработчиков Ethereum в Лондоне. А кто-то говорит, что первыми стали CryptoPunks и CryptoKitties», — перечисляет собеседник «Известий».

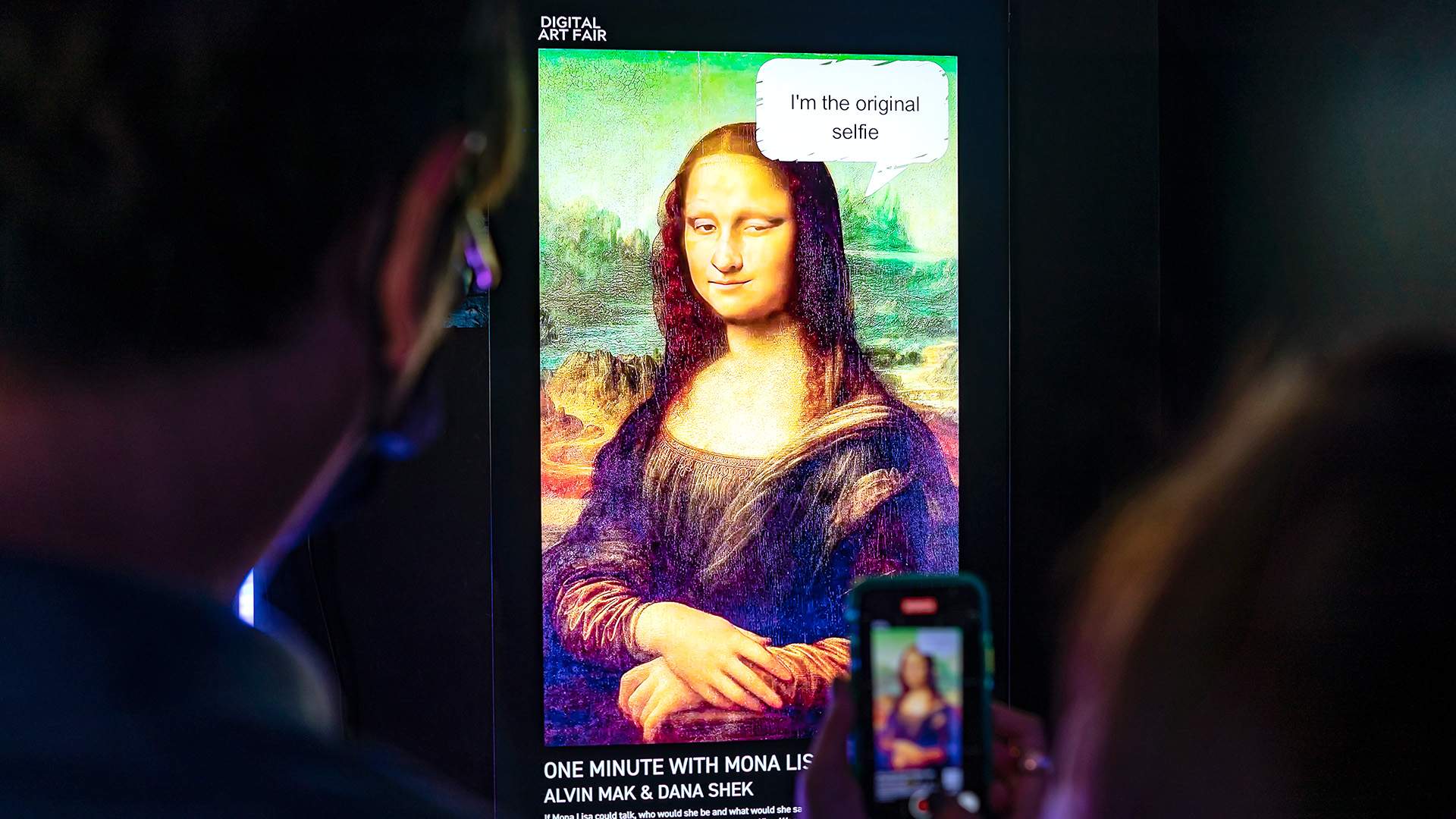

Как продают NFT-искусство

Денис Восквицов объясняет, что миллионные ценники в реальной валюте на NFT-токены появляются из-за того, что, как и для любого коллекционного предмета, цену определяют рынок и число желающих его купить.

«Тут токены ничем не отличаются от картин. Права сильно зависят от условия выпуска токенов. На данный момент не существует юридических рамок, которые позволяли бы однозначно заявить права на основе владения такими токенами», — говорит он.

Глеб Костарев соглашается с этим мнением, добавляя, что криптоискусство похоже на любой другой вид искусства: имеет значение, кто создал NFT, какова художественная ценность этого произведения и насколько оно может быть востребовано другими коллекционерами.

«Если NFT является частью ограниченного тиража или серии, то одни числа часто обладают большей ценностью, чем другие. Например, число 1 является самым популярным. Числа 13 или 7 также часто становятся желанными предметами коллекций. Ценность и редкость зависят от комбинации нескольких факторов», — говорит Костарев.

Однако пока еще не существует единых юридических норм, определяющих правовой статус таких токенов и объем прав, которые передаются вместе с ним покупателю.

Денис Восквицов объясняет, что после продажи цифровой картины, в теории, от автора можно потребовать удалить файл изображения. Но нужно помнить, что цифровые объекты искусства очень легко изменяются, и та же самая картина может быть, например, обрезана. Технически она станет другим изображением — да, производным, но не тем, что было изначально «зашито» в токене.

«Если это не было предусмотрено изначально как токенизация реальных произведений искусства, то с правами достаточно туманно — нет общепринятого процесса в этой сфере. Но, наверняка, они уже скоро появятся и, скорее всего, уже прорабатываются», — объясняет собеседник «Известий».

Глеб Костарев добавляет, что неопределенный правовой статус — временное явление, поскольку сама технология находится в самом начале своего развития и применения в разных сферах. И этот вопрос в правовом поле будет однозначно урегулирован, особенно когда использование NFT станет массовым в сделках, относящихся к финансовой сфере.

«Я думаю, что уже в ближайшее время нас ждут интересные проекты с использованием NFT. Это и протоколы для передачи метадаты кросс-чейн, и инструменты для изменения метадаты, и NFT, дающие ранний доступ или более высокие лимиты для протоколов децентрализованного финансирования DeFi, проекты с целью разделения роялти, урегулирования споров по распределению доходов или доле владения и многие другие», — подытожил Костарев.

Нативные монеты – что это и как правильно пользоваться

Что такое нативная монета

Нативная монета (криптовалюта) – это цифровой актив, который является частью своего блокчейна и неразрывно связан с ним.

Нативные монеты передаются от кошелька к кошельку, оплачивая собой сетевую (майнерскую) комиссию. То есть, при отправке баланса на другой кошелек, небольшую часть этого баланса вы “отдадите” майнерам, чтобы они подтвердили вашу транзакцию.

Bitcoin (BTC) и Omni Layer

Нативной монетой блокчейна Bitcoin является BTC. Самым известным и распространенным токеном в блокчейне Биткоина является Tether Omni (USDT).

Чтобы отправить транзакцию USDT Omni на другой кошелек, пользователь должен оплатить сетевую комиссию биткоином, т.е. монетой BTC.

Рекомендуемая комиссия за транзакцию в сети Биткоина: blockchair.com/ru/bitcoin

Ethereum (ETH) и ERC20

Нативной монетой блокчейна Ethereum является ETH. Самым известным и распространенным токеном в блокчейне Эфириума является Tether ERC20 (USDT).

Чтобы отправить транзакцию USDT ERC20 на другой кошелек, пользователь должен оплатить сетевую комиссию эфиром, т.е. монетой ETH.

Это касается и всех остальных токенов блокчейна Ethereum: USD Coin (USDC), Dai Stablecoin (DAI), Paxos Standart (PAX), KyberNetwork (KNC), OMG Network (OMG), Shiba Inu (SHIB), Aave Token (AAVE), Balancer (BAL), Compound (COMP), Chainlink (LINK), Maker (MKR), Polygon (MATIC), Uniswap (UNI), Wrapped BTC (WBTC) и прочих.

Рекомендуемая комиссия за транзакцию в сети Эфириум: etherscan.io/gastracker

Tron (TRX) и TRC10, TRC20

Нативной монетой блокчейна Tron является TRX. Самым известным и распространенным токеном в блокчейне Трона является Tether TRC20 (USDT).

Чтобы отправить транзакцию USDT TRC20 на другой кошелек, пользователь должен потратить определенные ресурсы блокчейн-платформы Tron: энергию и пропускную способность (токены TRC10 потребляют пропускную способность, токены TRC20 – и пропускную способность, и энергию). Эти ресурсы восполняемы и накапливаются в процессе стейкинга криптовалюты TRX. Если пользователь стейкает TRX, то транзакции токенов не расходуют нативную монету, т.е. отправка активов становится бесплатной. В противном случае, требуется оплатить сетевую комиссию троном, т.е. монетой TRX.

Это касается и всех остальных токенов блокчейна Tron: BitTorrent (BTT), Wink (WIN), Just (JST), SUN (SUN), ApeNFT (NFT), Dogecoin TRC20 (DOGE) и прочих.

Рекомендуемая комиссия за транзакцию токенов TRC20 в сети Трон: 5-6 TRX

Binance Smart Chain (BNB) и BEP20

Нативной монетой блокчейна Binance Smart Chain является BNB SC. Самым известным и распространенным в блокчейне Бинанс смарт чейн токеном является Binance USD (BUSD).

Чтобы отправить транзакцию BUSD BEP20 на другой кошелек, пользователь должен оплатить сетевую комиссию бинанс смартчейн, т.е. монетой BNB SC.

Это касается и всех остальных токенов блокчена Binance Smart Chain: Ethereum BEP20 (ETH), Cardano BEP20 (ADA), Pancake Swap Token (CAKE), Tether BEP20 (USDT), Alpha Finance BEP20 (ALPHA) Litecoin BEP20 (LTC) и прочих.

Рекомендуемая комиссия за транзакцию в сети Бинанс смарт чейн: bscscan.com/chart/gasprice

VeChain (VET) и VTHO

Нативной монетой блокчейна VeChainThor является VET, но из-за особенностей этого блокчейна, оплата сетевой комиссии происходит не нативной монетой, а нативным токеном VeChainThor Token (VTHO). Заранее позаботьтесь о его наличии.

Рекомендуемая комиссия за транзакцию в сети ВиЧейн: explore.vechain.org

Важно

Если вы активно пользуетесь различными токенами, в том числе стейблкоинами и DeFi-токенами, то всегда отслеживайте наличие и достаточное количество нативных монет на своих балансах Trustee Wallet. Это поможет вам не испытывать проблемы в вопросах использования токенов.

Любая из операций с токенами, будь то отправка, продажа или обмен, в том числе на DEX’ах – это исходящая транзакция и для ее успешной обработки требуется оплата сетевой комиссии.

Для получения токенов на свой кошелек нативная монета не нужна.

На данный момент насчитывается свыше 8,5 тысяч разных криптовалют и токенов. Однако много людей не знает, в чем их отличие. Попробуем сегодня разобраться, что такое токены, сколько они стоят и чем же они отличаются от таких криптовалют, как Bitcoin и Ethereum.

реклама

Вообще, токены – это общепринятый термин, который частую используют как общее название всех криптовалют. Однако токены значительно отличаются от Bitcoin и альткоинов.

Про токены простым языком

Токены являются цифровыми виртуальными единицами, выпускающимися кем-либо. Стоимость определяют их создатели. Они действуют на основе технологии blockchain. Так как криптовалюты тоже основаны на этой технологии, то именно это многих и сбивает с толку.

Кем могут быть выпущены токены? Токены выпускаются определенными лицами, в их ценности вкладываются товары, различные услуги, акции предприятий, какие-либо действия и др. Названия же могут быть любыми. У такого процесса есть свое название – токенизация, то есть каждый актив в виде токенов. Можно токенизировать ценные бумаги, акции предприятий, различную продукцию, консультации и т.д. Токены находятся в электронных кошельках своих создателей. Они передаются на условиях, поставленных их создателями.

Зачем они нужны?

реклама

Если говорить попроще, главное предназначение токена –бартер неких ценностей, реализация которого в реальности осложнена расстоянием между сторонами сделок, размерами тех самых ценностей, участвующих в сделках.

Часто токены могут быть источником заработка. Для этого вам нужно знать, какие активы могут увеличить свою стоимость. Чтобы дать ответ на данный вопрос, важно понимать, почему стоимость предлагаемых продуктов или услуг может увеличиться в будущем. Это могут быть или дефицитные активы, или активы, которые будут расти самостоятельно.

Это заложено во всех ICO. Первоначально, когда его дальнейшая судьба неизвестна, ICO предлагает купить токены по низкой цене в качестве инвестора в конкретный проект, описывая, как он может принести прибыль в будущем. Если проект будет развиваться, цена токенов увеличится, если они связаны с активами проекта или применяются в бизнесе.

реклама

Большое количество токенов создано на основе blockchain Ethereum, что в один момент подтолкнуло к росту Эфира.

Виды токенов

Токены можно разделить на 3 основные группы:

Utility tokens. Тут как пример можно привести начисление каких-либо баллов за совершение определенных действий, которые начисляются в играх.

реклама

Utility tokens – это токены на основе товаров или услуг.

Третий тип токенов наиболее обеспеченный, так как компании, которые предоставляют товары и услуги, или же отдельные лица, выступают гарантом совершения сделок. В данном случае один или несколько товаров (услуг) равняются одному токену.

То есть, токены, простыми словами представляют собой валюту в закрытой экосистеме, использующуюся для покупок товаров и услуг, выступают как вознаграждение за определенные действия.

Токены предназначены для упрощения и удобности проведения транзакций между сторонами, а также для ускорения процесса транзакции при помощи технологии blockchain. Это альтернативный способ инвестиции в акции.

Отличие токенов от монет

Токены отличаются от монет тем, как они выпускаются. Если монеты децентрализованы, они выпускаются разными компьютерами, то выпуском токенов занимается руководство одной или нескольких организаций, или же какое-либо конкретное лицо. Бывают и исключения, но чаще всего все транзакции, связанные с токенами, полностью подконтрольны, поскольку транзакции часто порождают обязательства.

Вторым существенным отличием является их стоимость, а именно факторы, которые ее определяют. Допустим, если стоимость Bitcoin напрямую зависит от спроса и предложения, то стоимость токена определяется, вложенным в него активом.

Bitcoin и альткоины функционируют на основе собственных blockchain, токены же функционируют на основе blockchain других криптовалют. Это дает пользователям даже с минимальными знаниями в этой сфере возможность создания своих токенов.

Если говорить проще, то у токенов более широкий спектр применения, нежели у криптовалют. Но у токенов меньший масштаб использования.

Покупка токенов и их хранение

Покупка и хранение токенов схожи с покупкой и хранением криптовалюты. Покупка осуществляется с помощью бирж, обменников или же напрямую у продавцов.

Хранение токенов осуществляется с помощью специальных электронных кошельков, на которых происходит хранение и обработка ключей, а формирование транзакций.

Но тут никак без рисков и проблем, связанных с:

Из-за чего так много токенов

В связи с тем, что токены являются цифровыми активами, основанными на blockchain каких-либо криптовалют, их намного легче создать. Помимо этого, этот метод удобен, поскольку он намного безопаснее, устраняет посредников в сделке, а также ускоряет процесс торговли.

С помощью существующих проверенных алгоритмов вы можете создавать токены и проводить ICO. В Интернете есть много конструкторов. Вы всего лишь нужно выбрать наиболее подходящий для вас конструктор, после чего перейти к созданию смарт-контракта.

Смарт-контракты представляют собой набор определенных функций, осуществляющихся внутри структуры: владение токенами, их передачи, пополнения балансов и др.

Их выпуск стандартизирован, что снижает риск потери денежных средств в случае возникновения ошибок смарт-контрактов. При выпуске выбираются наименование, символ, их количество. После всего этого информация добавляется в сеть.

Вывод

Существует большое количество ситуаций, где можно использовать токены. С помощью этих активов пользователям доступна покупка токенизированных акций, предметов искусства и др. Надеюсь, теперь вам стало хоть чуточку понятнее суть токенов, их предназначение.

Не все токены одинаково полезны

Постоянный автор ForkLog Дмитрий Бондарь поделился результатами своего диссертационного исследования в области теории денег, которые касаются трактовки биткоина и других utility-токенов.

Сначала криптовалюты привлекли внимание регуляторов только как потенциальные конкуренты национальным валютам. Перед монетарными властями встал вопрос о влиянии сети Биткоин и других инновационных частных платежных систем на традиционную монетарную систему. За центральными банками последовали фискальные органы, которые приступили к выработке подходов к налогообложению операций с криптовалютами.

Появление Colored Coins protocol и Mastercoin (Omni protocol), а также специализированных платформ для выпуска пользовательских активов, сделало возможной эмиссию различных ценных бумаг на открытых публичных блокчейнах. Распространение практики ICO привело к тому, что криптовалютной отраслью заинтересовались такие инстанции, как Комиссия по ценным бумагам и биржам США (англ. The United States Securities and Exchange Commission, SEC).

Легкий способ не быть ценной бумагой

SEC интересуют токены, которые подпадают под определение ценных бумаг, данное в Законе о торговле ценными бумагами. В этом определении перечислено больше двух десятков разновидностей ценных бумаг. Объединяет их то, что покупка ценной бумаги – это превращение денег в капитал.

В отличие от средств производства или предметов потребления, потребительная стоимость ценной бумаги, ее полезность, состоит в том, что она дает право на получение дохода. Эмитент ценной бумаги обещает ее покупателю доход в той или иной форме. Например, токены, которые дают своим держателям право участия в прибыли проекта, могут быть квалифицированы как акции, а токены, эмитенты которых обещают выкупать их в будущем по более высокой цене, рискуют быть истолкованы как облигации.

Эмиссия ценных бумаг в соответствии с требованиями SEC – дело непростое, а для стартапов, которые рассчитывали путем ICO получить миллионы долларов без каких-либо юридических обязательств, еще и нежелательное. Новой головной болью стартапов, готовящихся к публичному ICO, как и бирж, на которых торгуются токены, стал тест Howey – проверка токена на наличие признаков инвестиционного контракта.

Средством от этой головной боли, хотя и не панацеей, стала концепция токенов полезности (англ. utility token), известных также как монеты приложений (англ. appcoin). Токены проектов, проводящих ICO, конструируются и позиционируются исключительно как средства доступа к какому-либо продукту. Например, токен полезности дает доступ к участию в киберспортивных турнирах или в работе рынка предсказаний, за него можно арендовать дисковое пространство или вычислительные мощности.

Так или иначе, полезность такого токена связана с потреблением продукта, разрабатываемого стартапом, а не с получением дохода от деятельности стартапа. Вопрос в том, какого рода эта связь.

Связь токена и продукта

Существует как минимум три категории токенов полезности в зависимости от того, по каким правилам происходит их превращение в продукт.

1) Талон. Обязательство эмитента номинировано в фиксированном количестве продукта. Продукты, которыми погашаются талоны, а потому и сами талоны, выпущенные одним и тем же эмитентом, взаимозаменяемы: жетон метро, талон на бензин, международный ответный купон не привязаны к конкретной единице продукта, но лишь к его количеству. Складские свидетельства отличаются от таких талонов тем, что привязаны не просто к количеству продукта, но к конкретному продукту, который сдан на хранение.

2) Ваучер. Обязательство эмитента номинировано в фиксированном количестве эквивалента. Ваучер отличается от талона тем, что изменение цены продукта приводит к изменению количества этого продукта, которым погашается ваучер. При этом продукт, которым осуществляется погашение, не обязательно точно зафиксирован – это может быть любой продукт из ассортимента, предлагаемого эмитентом.

3) Фиатные деньги. Обязательство эмитента не имеет номинала ни в продукте, ни в эквиваленте: пропорция обмена фиатных денег на продукт не фиксирована. Если отвлечься от существования «грязных» и «чистых» денег, то фиатные деньги одного эмитента взаимозаменяемы. К этой категории относятся не только все современные национальные валюты, но и монеты приложений, которые не имеют привязки к продукту или эквиваленту.

Золотые деньги не имеют привязки к какому-либо продукту или эквиваленту. Они номинированы в единицах самого золота, но это не делает их фиатными деньгами. Отличие золотых денег от фиатных денег в том, что золото имеет немонетарную полезность. Если биткоин это цифровое золото, то означает ли это, что он не является фиатными деньгами? Значит ли это, что существует еще одна категория токенов, которые представляют собой не обязательство эмитента, а некий цифровой товар, обладающий немонетарной потребительной стоимостью?

Нативный токен открытого публичного блокчейна как цифровой товар

Золото имеет применение за пределами монетарной сферы: ювелирные изделия, электроника, медицина. Бумажка, утратив роль законного средства платежа, становится бесполезной. С утратой статуса законного средства платежа, спрос на эту бумажку, за исключением, разве что, спроса со стороны коллекционеров, исчезает.

В пользу официальной трактовки биткоина и подобных ему нативных токенов открытых публичных блокчейнов как валют, а не товаров, есть как теоретические, так и практические аргументы. Биткоин, хотя и не выполняет функций денег, все-таки функционирует, выражаясь в терминах Л. Мизеса, как вторичное средство обмена, и освобождение его продавцов от уплаты НДС благоприятно для молодой криптовалютной отрасли. Однако полезность биткоина, возможности применения этого токена, потребности, которые он может удовлетворять, позволяют квалифицировать его как товар.

Дело не в том, что «биткоин – это не валюта, а спекулятивный товар». Этот тезис обычно обосновывается тем, что лишь мизерная доля оборота биткоина связана с покупкой товаров, а основной его оборот приходится на биржевые спекуляции. Если воспринимать этот аргумент всерьез, то современные национальные валюты тоже придется разжаловать из валют в рядовой спекулятивный товар, потому что оборот мирового валютного рынка на порядок больше мирового товарооборота.

Рынок биткоина похож на товарный, а не валютный рынок, не потому, что на нем происходят спекуляции, а потому, что его связь с рынком национальных валют подобна рынку золота, а не рынку национальной валюты. Что касается самого биткоина, а не его рынка, то он является товаром потому, что может использоваться не только в качестве денег, но и в иных, немонетарных целях.

Полезность нативного токена блокчейна биткоина в первом приближении состоит в том, что его можно относительно быстро и надежно передавать в рамках децентрализованной псевдонимной сети. Более конкретно, этот токен можно использовать не только как деньги, но и как носитель любых ценных бумаг, электронных денег и виртуальных валют, баллов программ лояльности, талонов, ваучеров, как средство голосования, а также для внесения различной информации в открытый публичный блокчейн, защищенный методом proof-of-work.

Прощай, денежный суррогат

Поверхностные аналогии с золотом, которые были популярны на заре криптовалют, не доказывают, что биткоин – золото 2.0. Изначально биткоин позиционировался его создателем как цифровые пиринговые наличные. Этот «скучный серый металл», ставший вызовом для теоремы регрессии Мизеса, был скорее фиатом 2.0. В дальнейшем выяснилось, что возможности его применения идут далеко за пределы монетарной сферы.

Сегодня биткоин и подобные ему нативные токены открытых публичных блокчейнов отличаются от современных национальных валют не только исключительно цифровой формой, но и немонетарной полезностью. Это действительно сближает их с золотом и позволяет трактовать как цифровые товары, а не денежные суррогаты, к которым денежные власти относят частные фиатные деньги, подрывающие монополию национальных фиатных денег.

Теоретически, современные банкноты и банкноты, уже утратившие законную платежную силу, тоже можно использовать как носители различных ценных бумаг, договоров и другой информации, ведь они тоже защищены от подделки целым набором способов. На практике они не слишком приспособлены для этого и, даже если бы это было официально разрешено, подобные аналоговые носители сильно уступают таким цифровым альтернативам, как биткоин.

Подписывайтесь на новости Forklog в Facebook!