что значит переоценка товара

Акт переоценки товара составляется по образцу, если необходимо дооценить или уценить определенные товарные позиции. Причины могут быть разные – изменился срок или заканчивается срок годности, а может морально устарел продукт. Поменяться должна стоимость, по которой продается продукция. С этим сталкивается каждый предприниматель, обычно подобные операции проводятся каждый день. Они помогают не работать в убыток и вовремя реагировать на изменение ситуации на рынке. Давайте разберемся, что это за процесс, как он выполняется и когда он уместен.

Переоценка товаров: что это такое в магазине

Это мероприятие стабильного перерасчета стоимости отдельных вещей или групп товарных позиций, чтобы улучшить их спрос на рынке. Оценка может меняться в большую или меньшую сторону по разным причинам. В силу обстоятельств ценник, возможно, окажется ниже закупочного. Обычно это касается ГП, но реже – основных фондов, незавершенного производства и кадастровой цены земли.

Выполняется это, чтобы привести фактически сложившуюся ценность к реальному рыночному показателю. Выполняется в условиях меняющейся обстановки, изменения материальных и нематериальных активов под влиянием конкуренции и других временных факторов. Это необходимо, чтобы избавиться от старых запасов товарных групп, оптимизировать налогообложение и учесть амортизацию.

Основанием для подобного действия становится приказ руководителя. По собственному желанию работники не должны выполнять уценку или дооценку.

Причины переоценки товара на складе

Они могут быть самыми разными, но обязательно описываются в документах. Среди основных мотивов, закрепленных официально, можно выделить:

Проведение переоценки материально-производственных запасов

В статье рассмотрен порядок переоценки МПЗ до 2021 года в соответствии с ПБУ 5/01. С 2021 года действует ФСБУ 5/2019, который устанавливает новые правила формирования и использования резерва под обесценение запасов.

Для чего нужна переоценка МПЗ

Переоценку МПЗ проводят, если выполняется одно из условий:

1. МПЗ устарели и не подходят для новых производств.

2. МПЗ потеряли часть потребительских свойств.

3. Произошло понижение текущей рыночной стоимости (ТРС) МПЗ.

Когда ТРС становится ниже фактической, создается резерв в виде разницы между ними (п. 25 ПБУ 5/01, утв. приказом Минфина РФ от 09.06.2001 № 44н; п. 20 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина РФ от 28.12.2001 № 119н).

ВНИМАНИЕ! При упрощенном ведении бухгалтерского учета переоценивать и создавать резервы МПЗ необязательно.

Как формируются резервы

Создаваемые резервы (или их можно назвать как суммы возможных убытков, которые могут появиться у организации в случае списания МПЗ в данный момент), учитываются на сч. 14.

В бухгалтерском учете создание резерва отражают проводкой Дт 91.2 Кт 14. Делают это после проведения инвентаризации и переоценки, обычно перед составлением годового баланса. Периодичность проведения переоценки не регламентирована, поэтому организация определяет ее самостоятельно.

Когда МПЗ, по которым создан резерв, будут передаваться в эксплуатацию, продаваться или по ним повысится ТРС, начисленный резерв будет списываться на увеличение финансовых результатов — Дт 14 Кт 91.1. Каждый резерв учитывается отдельно.

Порядок проведения переоценки МПЗ

Для переоценки необходимы:

Как провести инвентаризацию и отразить ее в учете, читайте в статьях:

Какие нюансы нужно учесть при составлении учетной политики, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

С 2021 года обязателен к применению новый ФСБУ 5/2019 «Запасы». Начать применение стандарта можно и раньше, закрепив это положение в учетной политике. О нюансах применения нового ФСБУ детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзор, чтобы узнать все подробности данной процедуры.

ООО «МИР» — организация, занимающаяся продажей телевизоров.

В своем торговом зале ООО «МИР» выставляет образцы продаваемых товаров. Появляются дополнительные расходы (затраты на установку, монтаж и т. п.), которые увеличивают стоимость выставляемого товара.

Эти товары ООО «МИР» учитывает на сч. 41, но местом хранения указывается не склад, а торговый зал.

В результате эксплуатации товара в зале его первоначальные качества, скорее всего, будут утеряны. В бухгалтерском учете признается резерв под снижение стоимости МПЗ.

Дт 44 Кт 60 (76) — расходы (установка и т. п.).

Дт 19 Кт 60 (76) — учтен НДС по расходам.

Дт 68 Кт 19 — НДС принят к вычету.

Дт 91.2 Кт 14 — резерв, созданный под обесценение стоимости товара в зале.

Дт 14 Кт 91.1 — при реализации или ином выбытии товара созданный резерв относится на финансовый результат.

ООО «Звезда» в начале года приобрело материалы. Бухгалтер отразил их на сч. 10. В конце года, перед сведением баланса, была проведена инвентаризация. В результате было выявлено, что ТРС снизилась, и решением директора принято решение о создание резерва на разницу цены покупки и ТРС.

В годовом балансе стоимость материалов будет отражаться за минусом резерва.

Допустим, что в следующем отчетном периоде ТРС увеличилась, тогда нужно снова посчитать разницу между ценой покупки материалов и ТРС. Но в этом случае мы из резерва первого года вычитаем резерв второго года и на эту сумму делаем проводку Дт 14 Кт 91.1.

В балансе стоимость материалов будет учитываться как разница между суммой покупки и суммой, оставшейся на Кт 14.

Если в будущем цена продажи неиспользуемых материалов вырастет, бухгалтер вправе дооценить их, но не выше исходного значения, т. к. не допускается завышение стоимости оборотных активов.

В налоговом учете мы не имеем возможности формировать подобные резервы. Но мы можем учесть расходы по уценке в расходах на рекламу (ненормируемых), например. Это должно удовлетворять требованиям п. 1 ст. 252 НК РФ (п. 4 ст. 264 НК РФ).

Итоги

Проведение переоценки МПЗ и формирование резерва должны выполняться организациями обязательно. Если этого не делать, при проверке аудиторы или налоговые органы могут указать на недостоверность бухгалтерской отчетности.

Как правильно уценить товар: советы, расчет налогов, пошаговая инструкция для розничного магазина

Что такое уценка

Уценку товаров часто путают с простыми скидками. При этом смысл значений иной.

Совсем иначе обстоит дело с продажей уцененного товара.

Примеры уцененных товаров:

Уцененные товары в розничном магазине

Правила продажи уцененных товаров

Вообще есть категория покупателей, которые специально обходят магазины в поисках уцененных товаров. Это дает реальную возможность сэкономить и купить нужную вещь по сниженной цене. Скидкам клиенты уже не верят и понимают, что это маркетинговая уловка. Мол, знаем мы вас: сначала задерете цену в три раза, а потом снизите на 20 процентов.

С уценкой все понятно: вот она блузка с кривым швом, вот он ноутбук с небольшой царапиной на корпусе. Причина снижения цены лежит на поверхности. Именно по этим причинам бояться уценки не стоит. Далее расскажем, как это выглядит технически и административно.

Шаг первый проведение инвентаризации

Проводится для того, чтобы выявить наличие и количество продукции, подлежащей уценке. Это если товара много и ассортимент большой. В микрорознице часто все понятно и без инвентаризации. Стоит в зале два образца кухонных гарнитуров с потертостями, вот их и уцениваем. И нечего тут инвентаризировать. Однако акт уценки составить все-таки стоит. Это поможет при общении с налоговыми органами, которые могут захотеть доначислить платежи в бюджет.

Инвентаризацию проводят в следующем порядке:

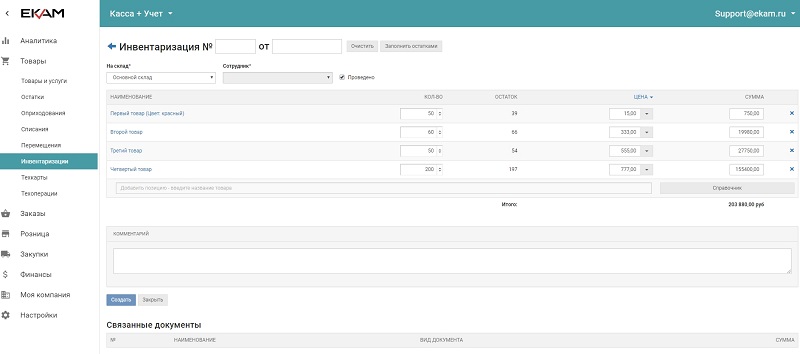

Проведение инвентаризации в программе “ЕКАМ”

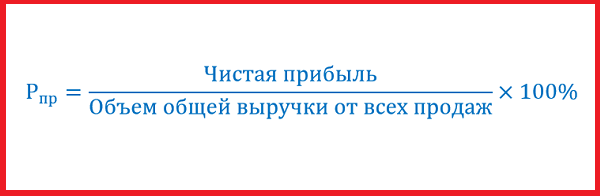

Для приблизительной оценки стоимости уцененного товара можно воспользоваться формулой:

Руц = (Ртз / Рцб) х 100, где

Формула рентабельности продаж

Входящий НДС, указанный в накладных и счетах-фактурах поставщиков, остается неизменным. Среди причин снижения входящего налога на добавленную стоимость продажа по цене ниже закупочной не значится. В конце концов, это ваши проблемы, что не смогли реализовать товар с прибылью. Государство должно получить свои законные деньги.

Исходящий НДС рассчитывается с учетом торговой наценки. Если вы несете убытки или продаете по закупочной цене (торговая наценка меньше или равна нулю), исходящий НДС не начисляется и платить в бюджет ничего не нужно.

По большому счету, вопрос был рассмотрен чуть выше. Уцененные товары должны продаваться отдельно и иметь информационные таблички с подробным указанием причин уценки.

Кроме этого есть технические моменты. Во-первых, новые цены нужно залить в базу товаров вашей программы складского учета. Такие системы, как “ЕКАМ” поддерживают работу с уцененными товарами. Помимо этого товароучетки помогают при проведении инвентаризации.

Во-вторых, необходимо вбить измененные расценки в контрольно-кассовое оборудование, чтобы ККТ отпускала продукцию по адекватной стоимости.

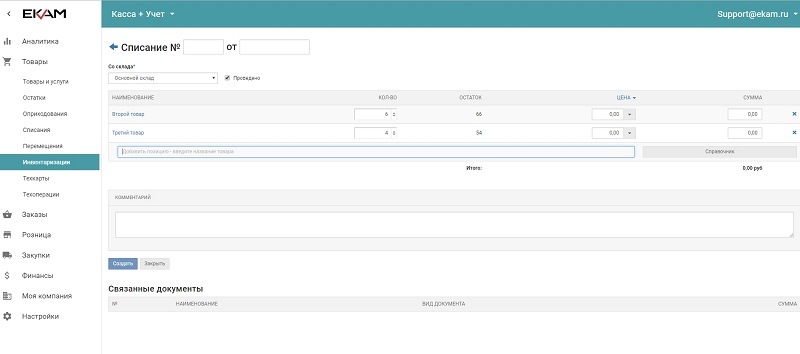

Списание товаров в программе “ЕКАМ”

Списание нужно отразить и в налоговом учете. В общем случае расходы списываются на убытки. Если установлены лица, виновные в просрочке или порче товара, размер утраты компенсируют они.

Итак, уценку провели, товар успешно реализовали. Подходит время сдачи налоговых деклараций. В этих документах обязательно нужно отражать мероприятия по оценке. Выручка от проданных товаров, в том числе и уцененных, это база для исчисления налога на прибыль. Уменьшая выручку и наценку, мы снижаем НДС и налоги на прибыль.

Все зависит от итогового размера уценки. Если она находится в пределах торговой наценки, магазин показывает прибыль. В случае, когда размер уценки больше добавленной стоимости, фиксируются убытки.

Запомнить из статьи

Как видите, в проведении уценки нет ничего сложного или страшного. Это проверенный рабочий метод избавления от неликвидных товарных остатков. Уж лучше получить с товара хоть какие-то деньги, чем выбросить его на помойку. Надеемся, статья оказалась полезной в этом. Удачи!

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Уценка товара. Учтите нюансы

Предположим, что товар решили уценить из-за снижения спроса, а сумма уценки находится в пределах торговой надбавки. В этом случае лишь уменьшится цена реализации товаров. Поэтому никакими дополнительными бухгалтерскими записями уценка не сопровождается.

ПРИМЕР 1

В апреле 2010 года универмаг «Мелисса» закупил партию блуз (100 шт.) по цене 1900 руб. Первоначально продажная цена была установлена в размере 3540 руб. (включая НДС). По этой цене в течение апреля было продано 80 блуз.

Однако в дальнейшем спрос существенно снизился, и в июне 2010 года руководство фирмы приняло решение уценить блузы и установить розничную цену на оставшиеся в размере 2360 руб. (включая НДС). По этой цене в июне 2010 года удалось продать две блузы.

Учетной политикой фирмы «Мелисса» предусмотрено, что учет товаров ведется по покупным ценам.

Для упрощения примера «входной» НДС по приобретенным товарам не рассматривается.

Бухгалтер универмага делает такие записи.

На практике возможны ситуации, когда сумма уценки товаров превысит торговую надбавку. Это произойдет, например, если текущая рыночная стоимость товаров (по которой их возможно продать) ниже фактической себестоимости. Однако менять стоимость, по которой запасы числятся в учете, нельзя (п. 12 ПБУ 5/01). Поэтому в таких случаях компании следует создать резерв под снижение стоимости ценностей. Порядок действий при этом следующий. 31 декабря фирма определяет товары, которые могут продаваться по цене ниже их фактической себестоимости. В этот же день определяют разницу между покупной стоимостью товаров, по которой они числятся на счете 41, и их текущей рыночной стоимостью.

На сумму этой разницы создают резерв под снижение стоимости товаров, а в бухучете делают запись:

ДЕБЕТ 91 субсчет «Прочие расходы»

КРЕДИТ 14

— отражено создание резерва под снижение стоимости товаров.

Резерв создают по каждой единице запасов, числящихся в бухучете. По состоянию на конец года стоимость уцененных товаров показывается в балансе за вычетом созданного резерва (остаток по счету 14 отдельно в пассиве баланса не отражается). Такой порядок предусмотрен пунктом 25 ПБУ 5/01.

В дальнейшем по мере реализации товаров, под снижение стоимости которых создавался резерв (либо по мере повышения их рыночной цены), делается проводка:

ДЕБЕТ 14

КРЕДИТ 91 субсчет «Прочие доходы»

— списана сумма резерва под снижение стоимости товаров.

Допустим, в ходе инвентаризации выяснилось, что товар полностью или частично потерял свои первоначальные качества. В результате его продажная стоимость устанавливается на уровне ниже фактической себестоимости. В такой ситуации, по нашему мнению, уценку целесообразно отражать как потери от порчи. Алгоритм действий при этом будет таким:

— списать покупную стоимость товаров с кредита счета 41 в дебет счета 94 «Недостачи и потери от порчи ценностей»;

— оприходовать товары по цене возможной реализации (ниже фактической себестоимости) по дебету счета 41 в корреспонденции с кредитом счета 94;

— дебетовый остаток по счету 94 списать на прочие расходы (проводка по дебету счета 91 в корреспонденции с кредитом счета 94).

Если уценка не превышает сумму торговой наценки, то бухгалтер делает сторнирующую запись по дебету счета 41 в корреспонденции с кредитом счета 42 «Торговая наценка».

ПРИМЕР 2

Воспользуемся условиями примера 1, но предположим, что учет товаров ведется по продажным ценам.

При этом варианте бухгалтеру торговой фирмы «Мелисса» надо сделать следующие записи.

Если сумма уценки превышает торговую наценку (то есть продажная стоимость товаров становится ниже их фактической себестоимости), то сначала нужно сторнировать всю сумму торговой наценки:

ДЕБЕТ 41 КРЕДИТ 42

— сторнирована торговая наценка на уцененные товары.

Далее, мы считаем, бухгалтер может применить методику, позволяющую избежать использования счета 14.

Дело в том, что идея оценки товаров по продажным ценам заключается в следующем: сальдо счета 41 всегда должно соответствовать стоимости остатка товаров в ценах реализации. А это невозможно, если бухгалтер не спишет оставшуюся часть суммы уценки (сверх примененной ранее наценки). Поэтому, с нашей точки зрения, разницу между фактической себестоимостью товаров и их новой продажной стоимостью надо показать так:

ДЕБЕТ 91 субсчет «Прочие расходы»

КРЕДИТ 41

— отражена уценка товаров сверх торговой наценки.

Если подходить к ситуации формально, такая запись нарушает требования пункта 12 ПБУ 5/01 (запрещающего изменять фактическую себестоимость товаров).

Однако, если установленные правила бухгалтерского учета не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации, бухгалтер может не применять эти правила с соответствующим обоснованием. Такой вывод следует из пункта 4 статьи 13 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Поэтому данный вариант отражения операций необходимо предусмотреть в учетной политике торговой фирмы. А также впоследствии раскрывать этот факт в пояснительной записке при составлении годовой отчетности.

В налоговом учете нет понятий «торговая наценка», «учет товаров по продажной стоимости», «уценка товара».

Торговые компании определяют финансовый результат (прибыль или убыток) по универсальному правилу, зафиксированному в подпункте 3 пункта 1 статьи 268 Налогового кодекса РФ. А именно: при реализации покупных товаров доходы от продажи уменьшаются на стоимость их приобретения (определяемую одним из четырех разрешенных методов оценки), а также на сумму расходов, непосредственно связанных с реализацией.

Значит, если товар был уценен, но его продажная стоимость все равно осталась выше покупной, в налоговом учете будет сформирована прибыль от реализации. Если же в результате уценки цена реализации товара стала ниже суммы расходов на его приобретение, то фирма получает убыток. Он признается в налоговом учете в соответствии с пунктом 2 статьи 268 Налогового кодекса РФ.

Нельзя забывать и о положениях статьи 40 Налогового кодекса РФ. Так, если фактическая цена отклоняется от уровня цен, применяемых фирмой по идентичным (однородным) товарам, более чем на 20 процентов, контролеры вправе доначислить налоги. Они рассчитают их исходя из рыночных цен.

Впрочем, это не означает, что налоговикам в любом случае удастся сделать доначисления (может оказаться, что фактические цены, которые применяет компания, соответствуют рыночным). Ведь в пункте 3 статьи 40 Налогового кодекса РФ уточняется, что при определении рыночной цены должны учитываться, в частности, скидки, вызванные: сезонными и иными колебаниями потребительского спроса на товары; потерей товарами качества или иных потребительских свойств; истечением (приближением даты истечения) сроков годности или реализации товаров. Все эти три фактора могут быть причиной не только объявления распродаж и скидок на те или иные товары, но и основанием для их уценки.

Статья напечатана в журнале «Учет в торговле» №6, июнь 2010 г.