что значит погашение основного долга в альфа банке по кредитной карте

Что такое основной долг по кредитке?

Поясним на конкретном примере

Спросить, что представляет собой основной долг по кредитной карте, можно, позвонив на горячую линию банка. Правда, оператор вряд ли станет «разжевывать» смысл понятия, а просто озвучит: «это то, что потрачено с кредитки». Еще менеджер может порекомендовать заглянуть в типовой договор, но и там не представлено подробных разъяснений.

Можно попытаться поискать информацию на сайте банка-эмитента, но, как правило, пример расчета основного долга там не представлен. Так как же понять, какие числа сложить, чтобы получилось нужное значение?

Основной долг по кредитке складывается из сумм:

Основной долг по карточке ограничен кредитным лимитом и не может его превышать.

Предположим, оформлена кредитка Сбербанка на сорок тысяч рублей. Если одобренный кредитный лимит по карте 40000 руб., основной долг не может превысить этого значения, все, что начислено сверху, будет считаться сверхлимитной задолженностью.

Представим, что с кредитной карты Сбербанка потрачено:

Итого, общий накопленный долг за месяц составит 16510 рублей. Столько необходимо перечислить на карточку для сохранения грейс-периода. От этого значения будет рассчитываться минимальный обязательный платеж. Если он, к примеру, 10%, то внести необходимо 1651 рубль, плюс начисленные проценты.

Опасность минимального платежа

Многие держатели кредиток, не разобравшись в условиях и тарифах, совершают досадные ошибки при пользовании картой. Таким образом, управление финансами происходит нерационально, что ведет к потерям денег. Разберемся, какие базовые правила необходимо усвоить заемщикам.

Ежемесячно банк формирует выписку по кредитке. Обычно, у клиента есть еще 20-25 дней грейс-периода после получения отчета, чтобы внести на кредитный счет деньги. Сумма взноса может варьировать от размера обязательного минимального платежа до полного закрытия накопившейся задолженности.

Минимальный платеж устанавливается банком, обычно это 3-10% от накопленного долга по карте.

Чтобы иметь представление о минимуме, который нужно внести на счет, внимательно прочитайте типовой договор. В соглашении указаны основные тарифы, в том числе, процент обязательного платежа.

Всем известно, что самый выгодный клиент для банка, это не тот человек, который ежемесячно перекрывает задолженность по кредитке целиком. Финансовое учреждение предпочитает иметь дело с лицами:

На таком забывчивом клиенте банки и зарабатывают. Обычно, согласно тарифам, ставка по кредиткам достигает 30-40%, что гораздо выше годовой по потребительским займам. Поэтому кредиторам так выгодно выпускать пластики.

Если говорить о кредитной карточке, то:

Поэтому многие клиенты, изначально планирующие пользоваться деньгами только в беспроцентный период, попадают в своеобразную «ловушку», и становятся «выгодными» для финансового учреждения заемщиками.

Также, исходя из практики, многие держатели карт заблуждаются касаемо правил погашения основного долга. Они искренне надеются, что если внести не все (как в примере 16510 руб.), а только, допустим, 10000, то годовая начислится лишь на оставшиеся 6510 рублей. Если не оплатить всю задолженность полностью в течении грейса, процент будет насчитан на общую сумму долга, вне зависимости, какая его часть уже возвращена на счет.

Это правило касается большинства банков, однако, есть «приятные» исключения. К примеру, Ситибанк принял политику частичного начисления процентов. Алгоритм расчета платы здесь таков:

Пользуясь кредитной картой, учитывайте свои возможности. Деньги со счета «улетают» быстро, а найти средства, чтобы внести на кредитку и уложиться в грейс, очень сложно. Старайтесь соблюдать сроки льготного периода, чтобы не платить банку огромные проценты.

Как правильно гасить долг?

Многие клиенты оформляют кредитки, надеясь именно на бесплатное пользование деньгами в течение беспроцентного периода. Тем более, отдельные банки предлагают грейс более ста дней (Альфа-Банк, ВТБ и др.). На практике иногда ситуация оказывается не такой радужной. С карточки тратится столько, что у некоторых просто не получается уложиться в льготное время.

Оплачивая задолженность по кредитке средними суммами, сэкономить не получится.

Как уже было сказано, даже если заплатить свыше минимального платежа, но меньше общей задолженности, банки все равно насчитают процент на весь накопленный с начала отчетного периода долг.

Нужно стараться уложиться в грейс. Идеально возвращать всю сумму задолженности до окончания льготного периода, даже если придется «перезанять» у родственников. Только так получится не платить проценты.

Многие финансовые учреждения специально дают некую «свободу» своим клиентам. Например, Тинькофф Банк, в буклете, где представлена информация по кредиткам, заявляет, что строгого графика платежей не предусмотрено. ТКС разрешает держателям кредиток платить столько, сколько они могут, с единственным ограничением – сумма должна быть не менее обязательного платежа.

В этом заявлении от Тинькофф скрыт подвох. В буклете, конечно, не сказано, что пока долг не погашен целиком, на него капают проценты. И люди, стремясь получить много, а платить по чуть-чуть, охотно оформляют карты, в будущем переплачивая банку внушительные суммы.

Если у вас не хватает денег, чтобы закрыть всю задолженность до окончания грейса, а занять не у кого, лучше поступать так:

Очень важно скорее закрыть долг по кредитной карте. Это позволит не платить банку «грабительские» проценты. Поэтому старайтесь действительно копить деньги на депозите, не тратя их на другие цели.

Подводные камни карты 100 дней без процентов

Кредитная карта Альфа-Банка 100 дней без процентов — одна из самых востребованных кредиток рынка. Банк оснастил ее выгодными и удобными опциями, допускает пользование заемными средствами бесплатно. Понятно, что у многих возникает вопрос — а в чем подвох, какие подводные камни стоит ждать от карточки.

Рассмотрим подводные камни карты “100 дней без процентов” Альфа-Банка. Сравним рекламные и реальные условия, проанализируем продукт от и до, чтобы вы могли понять, действительно ли он будет выгодным для вас. Все подробности — на Бробанк.ру.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Преимущества карты со слов банка

Для начала рассмотрим преимущества кредитки “100 дней без процентов”, о которых громко заявляет Альфа-Банк. А уже потом будем рассматривать эти плюсы под лупой и искать, в чем же подвох. А может и нет никаких подводных камней…

Как презентует свою кредитную карту Альфа-Банк:

Это все со слов банка. А в рекламных описаниях обычно подводные камни не указывают. Поэтому рассмотрим подробно каждый из этих пунктов, чтобы разобраться, в чем подвох карты Альфа-Банка 100 дней без процентов.

Льготный период в 100 дней

Это ключевое преимущество продукта. Альфа стал одним из первых банков, который выпустил кредитку с льготным периодом, который достигает 100 дней. До этого банки предлагали 50-60 дней, Альфа переплюнул их всех. И поэтому его карточка быстро стала самой популярной на рынке.

Льготный период или грейс — срок, в течение которого заемщик может пользоваться средствами кредитной карты без процентов. Но важно не совершать просрочек и закрыть долг полностью до окончания этого срока.

На деле никаких подвохов тут нет. Более того, Альфа-Банк действительно предлагает один из самых честных льготных периодов без заморочек и звездочек. И самое главное — его грейс распространяется на все операции. Даже на снятие наличных, переводы и оплату ЖКХ — это прописано в условиях пользования картой.

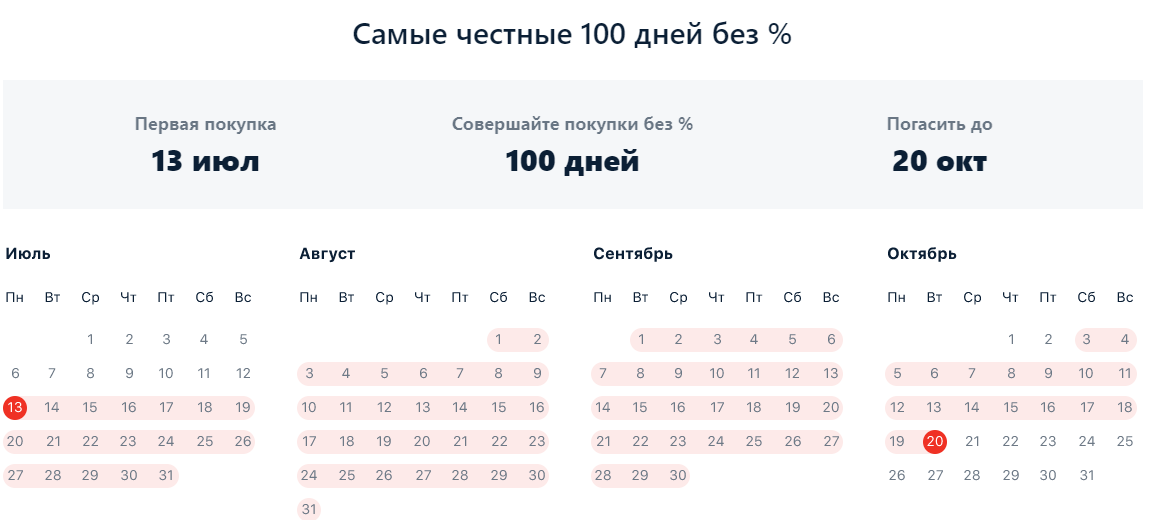

Отсчет льготного периода начинается на следующий день после первой совершенной покупки. Например, вы получили карточку 20 июня и не пользовались ею. 13 июля вы совершили первую расходную операцию (любую), на следующий день начинается отсчет льготного периода:

К 20 октября вам нужно погасить долг полностью, тогда Альфа не начислит проценты за все эти 100 дней. Если не закрыть долг, все проценты начисляются. Если заемщик не вносит в течение грейса ежемесячные платежи, льгота отменяется.

Делаем выводы:

Подавляющее большинство банков выпускают кредитки с грейсом, который распространяется только на покупки. Альфа же применяет его ко всем операциям, даже к обналичиванию.

Выдается без справок

В рекламном описании банк сразу указывает, что карточка “100 дней без процентов” выдается по одному паспорту. И вот тут все же есть небольшой подводный камень:

Дело в том, что если оформлять пластик только по паспорту, то банк установит лимит не более 100000 рублей. А если говорить объективно, то хорошо, если это будет хотя бы 50000. Кроме того, ставка устанавливается на усмотрение банка, а так как справок нет, она будет максимальной — это стандартная тенденция на кредитном рынке.

Пакеты документов и условия:

Послабления относительно пакета документов касаются только зарплатных клиентов Альфа-Банка. От них банк справки не требует. Точнее, не указывает их как обязательный атрибут оформления.

Кредитный лимит — до 500000 рублей!

Многие потенциальные держатели карты Альфа-Банка “100 дней без процентов” видят эту сумму и уже потирают руки, думая, как распорядятся этим лимитом. И вот тут кроется подводный камень — это просто предельный лимит по программе.

Во-первых, без справок банк выдает предельно 100000. Для получения возможности установки лимита в 500000 нужны справки.

Во-вторых, сходу Альфа никогда максимальный лимит не одобрит. Если не принесете справки, даст 30000-50000. Если принесете — 100000-20000 рублей.

Сначала банк дает небольшую сумму, чтобы “прощупать” заемщика. Если тот благополучно пользуется кредиткой, тогда периодически Альфа повышает кредитную линию вплоть до 100000, 200000 или 500000 — в зависимости от пакета документов, предоставленного при оформлении.

Кроме того, вы можете получить карту с лимитом даже не до 500000, а до 1000000 рублей. “100 дней без процентов” может быть выпущена в премиальном варианте. Ее обслуживание будет стоить 5490 рублей в год против 590 руб/год в случае получения стандартного варианта. Есть еще карта Голд с лимитом до 700000.

Ставка — от 11,99%

Если рассматривать, в чем подвох “100 дней без процентов” Альфа-Банка, то после прочтения отзывов и тарифов становится понятным, что речь пойдет о процентной ставке. Банк указывает в описании “от 11,99%”. Заемщик видит эту цифру и принимает ее за точную, а по итогу одобрения сильно удивляется.

А что в итоге:

Точную процентную ставку по продукту вы узнаете только по итогу одобрения.

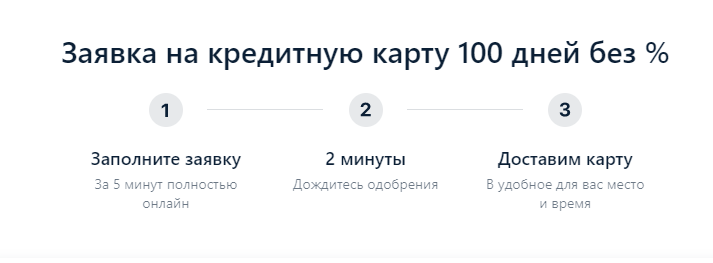

Быстрое рассмотрение и получение

Альфа-Банк обещает выдать кредитную карту 100 дней без процентов уже сегодня. Например, на момент создания этого материала указан таймер выдачи — 3 часа 13 минут. Если я сейчас подам заявку, курьер должен приехать ко мне в течение трех часов.

Само же рассмотрение онлайн-заявки Альфа обещает выполнить за 2 минуты:

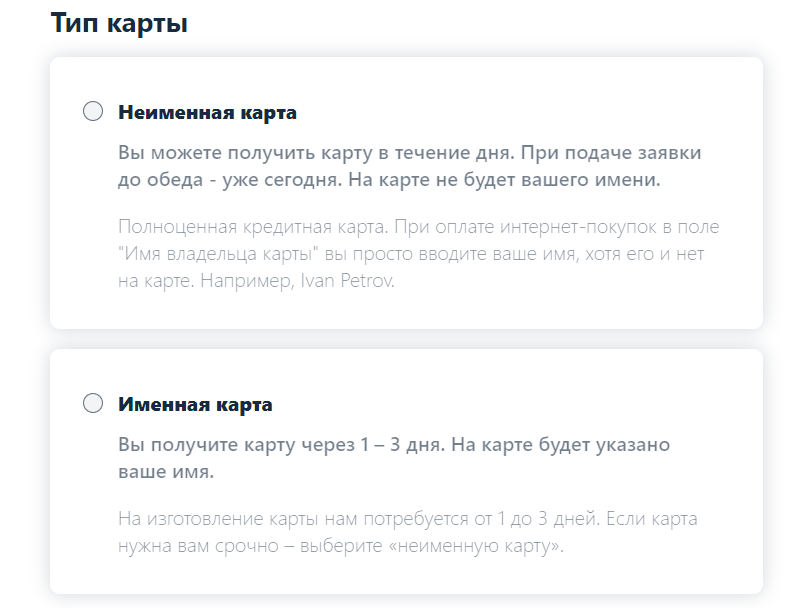

Проверим. Итак, анкета действительно заполняется быстро. Когда речь заходит о доставке карточки, Альфа-Банк дает следующую информацию:

То есть если подавать заявку до обеда и заказывать неименную карту, она действительно будет доставлена сегодня. Но не за 3 часа, как было указано перед оформлением, а в течение дня. Если заказывать именной продукт, его доставят за 1-3 дня.

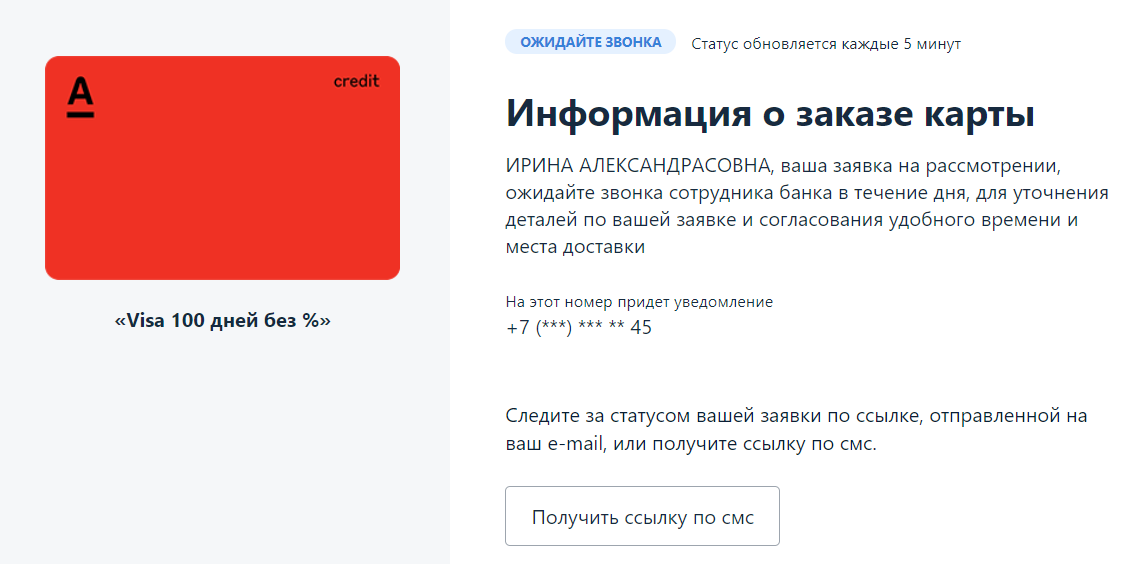

После отправки заявки на рассмотрение начинается отсчет 2 минут, по истечении которых вроде как должно появиться решение. Но через 2 минуты статус меняется на “Ожидайте звонка”.

То есть о моментальном принятии решения речи нет. Предварительно должен позвонить сотрудник Альфа-Банка, чтобы провести собеседование. А позвонит он только в офисные часы в порядке очереди.

В течение двух часов после подачи заявки звонок от сотрудника банка так и не поступил. Запрос подавался в 9-00 по МСК. Так что, ни о каком предельно срочном получении карты все же речи нет. А обещали одобрить и доставить за 3 часа. Тут, видимо, как повезет.

Снятие без комиссии

Действительно, Альфа-Банк — один из немногих российских банков, который допускает снятие наличных без комиссии. Но есть ограничение по сумме — это 50000 рублей суммарно за месяц. Но если превысить этот лимит, банк возьмет комиссию в 5,9% от суммы, но минимум 500 рублей.

Операции переводов приравниваются к обналичиванию. Кроме того, на такие транзакции согласно тарифу назначается повышенный процент. Но это стандартные условия всех банков, поэтому подводным камнем карты “100 дней без процентов” Альфа-Банка параметры обналичивания не назвать.

Обслуживание стоит 590 рублей

Если изучить отзывы о карте Альфа-Банка “100 дней без процентов”, то отслеживается явный подводный камень — эти 590 рублей банк берет, начиная со второго года пользования продуктом. Первый год стоит 1490 рублей, и деньги снимают с кредитного счета сразу после активации пластика. Фактически счет сразу загоняется в минус, начинается начисление процентов.

Если вы не хотите сразу активировать карту, говорите это курьеру или менеджеру при получении пластика. Стандартно сотрудник проводит активацию по умолчанию.

Если выпустить карточку в Золотом варианте, плата за обслуживание составит 3490 в первый год и 2990, начиная со второго. Если в варианте Платинум — 6490 за первый год и 5490 за последующие.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Подводные камни кредитной карты Альфа банк “100 дней без процентов”

Теперь обобщим все сказанное выше и соберем все подвохи и подводные камни продукта воедино:

В целом же, если разобраться, кредитная карта 100 дней без процентов — действительно привлекательный продукт. Она лучше аналогичных предложений других банков. Самое главное — это длительный честный льготный период, который действует даже на обналичивание, и возможность снимать без комиссии до 50000 рублей в месяц.