что такое bid и ask в стакане

Цены Бид и Аск на бирже — что это

В этой статье мы рассмотрим базовые понятия при торговле на бирже: Бид и Аск — что это такое. Какое они имеют значения в биржевом стакане.

Что такое Бид и Аск простыми словами

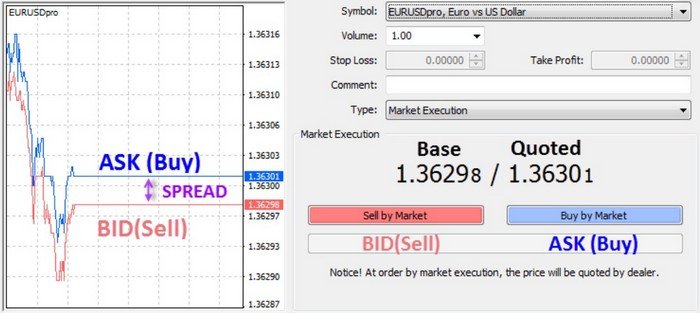

Чаще всего понятие Бид и Аск применимы на рынке Форекса. Когда вы открываете терминал Metatrader, то сразу видите таблицу с котировками, где для каждой валютной пары указаны две цены:

Также в момент покупки можно увидеть цены Bid и Ask:

Разница между Бид и Аск называется спредом. Она же является комиссией Форекс-брокеру.

В зависимости от Форекс брокера разница между этими ценами будет разная. Например, у кого-то минимальный спред может быть 10 пунктов, у кого-то 12.

Также в зависимости от торгового счёта могут быть разными и условия. Спред может быть как фиксированным, так и плавающим.

На фондовой бирже редко используют понятия Бида и Аска, хотя принцип торговли здесь такой же.

Но разница между Форексом и фондовой биржей есть. Рассмотрим пример.

Пусть на Форексе видим текущие котировки Бид=1,10010 и Аск=1,10020. Если трейдер выставит заявку купить по 1,10018, то его заявка исполнится лишь в тот момент, когда цена Аска (верхняя граница) опустится до его цены. На фондовой бирже цена разница между Аском и Бидом не является фиксированной. Здесь спред постоянно изменяется. Например, если в стакане видим цены 100,10 и 100,20, то выставив заявку по 100,13 мы можем сразу же купить актив, если кто-то продаст по этой цене. Нам не надо ждать, пока Аск опустится до 100,13.

В моменты выхода важных новостей разница Бида и Аска может значительно расшириться. Опять таки, если сравнивать фондовый рынок с Форексом, то разница существенная. Представьте, что спред достигает полпроцента (0,5%). На котировках это будет выглядеть 1,10000 и 1,10500. Если поставить заявку на покупку 1,10010, то вряд ли заявка исполнится. На фондовой бирже поставив аналогичную цену по низу стакана шансы на исполнения будут куда выше.

Биржевые брокеры на фондовом рынке не закладывают комиссию в спред. Поэтому так и получается.

Смотрите также видео «Что такое бид (Bid) и аск (Ask)?»:

Биржевая основа совершения операций. Цены Бид и Аск

В торговом процессе нет мелочей, которые можно было бы опустить и не учитывать. Так сложилось, что новички, которые приходят в трейдинг начинают рассуждать сложными материями, искать профессиональные системы и рваться прямо в бой. Однако непонимание элементарных основ формирования покупок и продаж приводит к тому, что ордера открываются не по той цене, которая находится пред глазами.

Более того иногда срывает стоп приказы, которые в идеале должны находиться на приличном расстоянии от точки открытия. Естественно вместо того чтобы искать истинные причины произошедшего начинаются огульные обвинения брокеров и бесконечные отзывы о том, что их обманывают. Однако это может происходить лишь потому, что многие не видят разницы между ценой Бид и Аск, речь о которых сегодня пойдет в нашей статье.

Именно поэтому зачастую, цену, которые вы видите перед своими глазами может не соответствовать исполнению вашей позиции. Таким образом, если по основным валютным парам это смещение не критично, то на кросс-курсах и экзотических торговых активах оно может иметь внушительные размеры. Между прочим, основой формирования комиссионных на валютном рынке является разницей между этими двумя ценами.

Что такое Бид и Аск на бирже

Биржа – это площадка, где активно отстаивают свои интересы, покупая или продавая торговые активы ее участники. Важно понимать, что все торги на фондовом рынке прозрачны, а видеть их можно в стакане цен, где они размещают свои заявки на открытие позиций.

Цена Аск формируется продавцами, которые размещают на определённых уровнях свои заявки на продажу контрактов. Именно эти заявки формируют на рынке предложение, которое активно раскупают покупатели. Важно понимать, что когда трейдер планирует открыть свою сделку, не воспользовавшись более выгодной ценой в стакане, а войти непосредственно по рынку, позиция откроется по ближайшей заявке. В биржевом стакане они выглядят следующим образом:

Что такое Бид и Аск Форекс

Если фондовый рынок имеет прозрачный стакан цен, где видны все заявки покупателей и продавцов, то на валютном рынке Форекс ситуация обстоит совершенно иначе. Дело в том, что Forex – это межбанковский рынок, который не имеет единого централизованного органа по сбору заявок. Именно поэтому стакан цен, который мы можем наблюдать, носит формальный характер, а не является полноценным инструментом, с которым мы можем работать.

Однако биржевой принцип, который мы описали выше, также сохраняется. А именно цены Бид и Аск Форекс используются при открытии вами позиции. Так, если вы откроете сделку Buy, будет взята ближайшая цена продавца актива, а вашу позицию будет открыто по цене Ask. Если же вы планируете открывать сделку Sell, то будет взята ближайшая цена покупателя, а позиция открыта по Bid.

Важно понимать, что брокеры могут вмешиваться в формирование расстояния между этими ценами, так как разница в них является комиссией. Тем не менее, расстояния могут быть динамичными, так и статичными. Под статичным подразумевается фиксированный спред, а под динамичным – плавающий. Кстати, эти цены присутствуют в окне «Обзор рынка».

Где находится на графике Ask цена

В торговом терминале трейдера непосредственно на графике по умолчанию отображается только цена Bid. Для того чтобы добавить вторую недостающую линию и быть в курсе всех точек входа, которые будут вами открыты на покупку, необходимо прибегнуть к простой настройке платформы.

Для начала запустите правой кнопкой мыши на графике дополнительное меню, где вы сможете выбрать опцию свойства. Перед вами будет перечень обозначений, среди которых можно найти Ask и задать свой удобный цвет.

Затем переключитесь в самом верху во вкладку «Общие». В ней находится ряд опций, которые позволяют отключать или включать базовые функции. Вам потребуется поставить крестик на «Показывать линию Ask». После этих несложных манипуляций горизонтальные линии должны появиться на графике с ценой.

Также в качестве альтернативы стандартным настройкам вы можете прибегнуть к использованию вспомогательных индикаторов. Один из них – Two Lines Bid Ask. Он предназначен для четвертого терминала Meta Trader, а на практике он также демонстрирует две горизонтали и сами цены.

В завершение стоит отметить, что цена Аск и Бид на Форекс имеет основополагающее значение. Если в долгосрочной торговле их можно не замечать, то если не ориентироваться на них при скальпинге вполне закономерным будет получение сплошных убытков.

Что такое бид, аск и спред в трейдинге (bid, ask, spread).

Ask и Bid сидели на трубе. Ask упало, Bid пропало, что осталось на трубе?

Ответ на этот шуточный вопрос – в конце этой статьи, посвященной понятиям аск, бид и спред. И, согласитесь, совсем не смешно, когда трейдеры не разбираются в таких базовых терминах. А между прочим, анализ бидов и асков может быть очень полезен при определении разворотов цены, как вы увидите ниже.

Прежде чем знакомиться с бидом, аском и спредом, давайте вспомним такие основополагающие понятия как спрос и предложение. Предложение – это количество товара, которое продавец хочет продать. Спрос – это количество товара, которое покупатель хочет приобрести.

По закону спроса и предложения, “при прочих равных условиях, чем цена на товар ниже, тем больше на него платёжеспособный спрос (готовность покупать) и тем меньше предложение (готовность продавать)”

Рассмотрим на примере, как взаимодействуют спрос и предложение.

Предположим, где-то в Африке старатель нашел один из самых крупных алмазов. Заинтересованный покупатель узнал об этом и предложим купить этот алмаз за 1 миллион долларов. Старатель взял пару дней на раздумье. Но уже на следующий день информация о находке просочилась в газеты, и появились другие заинтересованные лица. Старатель получил предложение продать алмаз за 1,1 миллиона долларов, таким образом, отклонив цену предыдущего предложения в 1 миллион долларов. Чуть позже появились еще два покупателя, предложив 1,2 и 1,3 миллиона соответственно. Получается, спрос вырос. Цена спроса – это и есть цена бид (bid), или цена, по которой покупатели готовы купить товар. “Bid” в переводе с английского буквально и означает – предлагаемая цена, предложение

На следующий день на приисках в Азии старатели нашли 10 таких же алмазов как несколько дней ранее в Африке. Немедленно после появления информации об этом цена и спрос на африканский алмаз упали из-за изобилия однотипных алмазов.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Что такое бид (bid)

Цена бид – это цена спроса или максимальная цена, по которой покупатель согласен купить товар. Покупатель не хочет покупать дорого. Это логика закона спроса и предложения.

Что такое аск (ask)

Цена аск – это цена предложения или наименьшая цена, по которой продавец согласен продать товар. Продавец не хочет продавать дешево.

Когда появляются факторы, увеличивающие рыночную стоимость товара, продавец повышает цену аск. Покупатель соответственно понимает, что у него мало шансов приобрести желаемый товар по предыдущей цене, и тоже вынужден повышать бид. Когда рыночная цена падает, все происходит наоборот. Сделка происходит только тогда, когда находится покупатель, который готов заплатить немедленно всю сумму, которую хочет продавец. Или продавец соглашается взять столько денег, сколько готов заплатить покупатель.

Как это выглядит во время трейдинга на бирже?

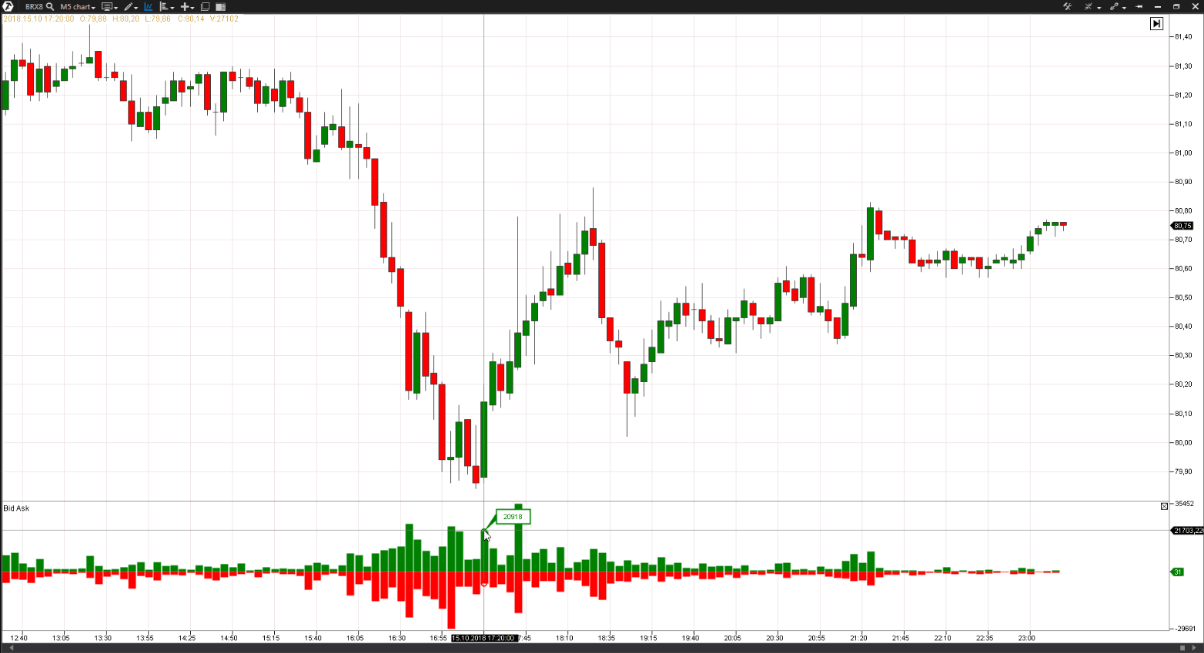

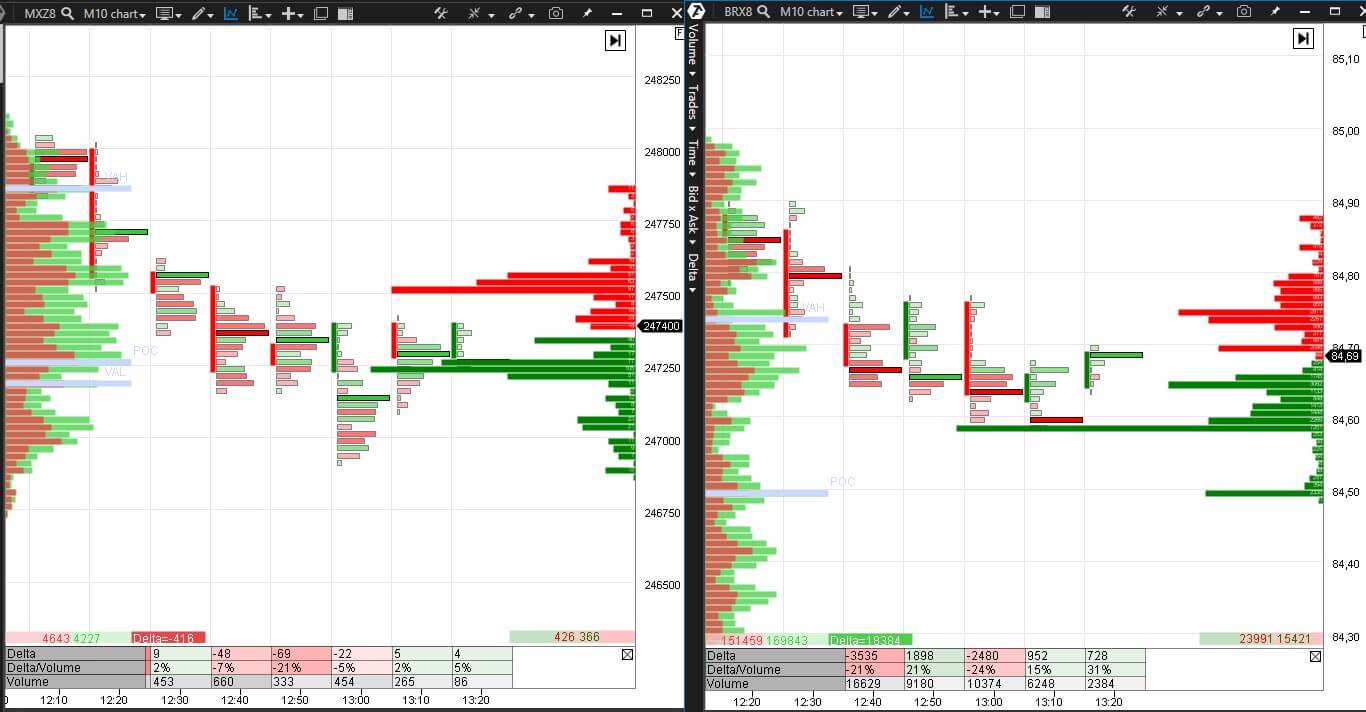

В торговой платформе АТАС есть индикатор Bid Ask, показывающий, сколько сделок прошло по цене аск, а сколько по цене бид за единицу времени.

Справочные данные по индикатору Bid Ask находятся по этой ссылке

Как использовать данные индикатора Bid/Ask

На рисунке выше представлен 5-минутный график торгов фьючерсом на нефть на Московской бирже. В нижней части графика в виде гистограммы показан индикатор Bid/Ask. Обратите внимание на поведение индикатора после снижения цены и развороте вверх. Оцените данные индикатора 17:20. Преобладание зеленого цвета свидетельствует, что на рынке было зафиксировано больше маркет покупок по цене ask (а именно, 20918 лотов куплено). Для сравнения маркет продаж по цене bid было значительно меньше (красный столбец значительно меньше, если быть точным – 6184 лотов продано). Как следствие этого поведения, началось внутридневное ралли до уровня 80,80.

Скопление маркет покупок, выполненных по цене аск – это один из признаков присутствия инициативных крупных покупателей. Скачайте и установите ATAS, понаблюдайте начало восходящих трендов с помощью индикатора Ask/Bid и вы увидите подобное поведение практически на каждом дне. Уровни цен, на которых формируется такой паттерн, в дальнейшем часто выступают уровнями поддержки.

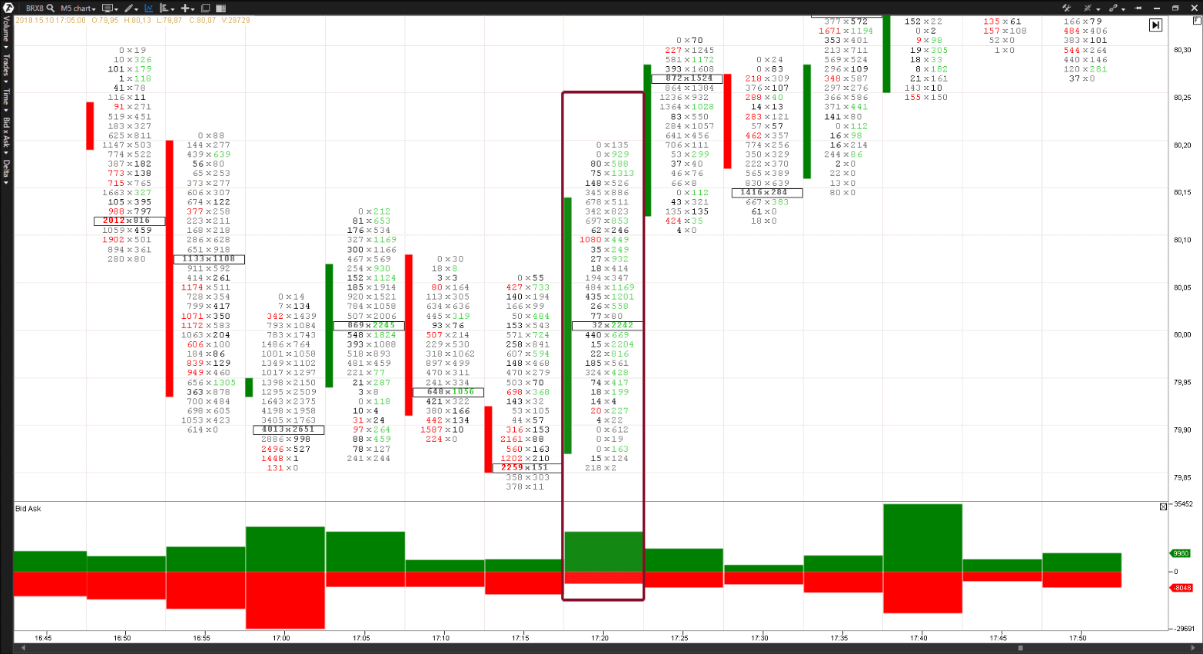

Еще один способ визуально выявить дисбаланс рыночных покупок и продаж – использование Bid/Ask Imbalance при настройках кластера (подробней о типе кластера Bid/Ask Imbalance – в соответствующем разделе из базы знаний ATAS)

Вот как выглядит тот же график в виде кластеров Bid/Ask Imbalance:

Смотрите, практически на каждом уровне цены, количество покупок превышает количество продаж. Это свидетельствует о недооцененности фьючерсного контракта на нефть марки Brent на уровне около 80 долларов за баррель.

Для полной ясности необходимо понять, какие существуют основные виды торговых заявок:

Кстати, пользователи платформы ATAS имеют возможность всего одним кликом осуществить покупку/продажу по ценам бид/аск прямо с экрана или через специальное меню, что существенно ускоряет процесс заключения сделки. Ознакомьтесь с функционалом Chart Trader в этом видео

Что такое спред на бирже?

Спред – это разница между ценой аск и ценой бид.

Иногда, при анализе графика термин spread также означает разницу между high и low бара/свечи. Spread – протяженность, распространение, размах (англ.)

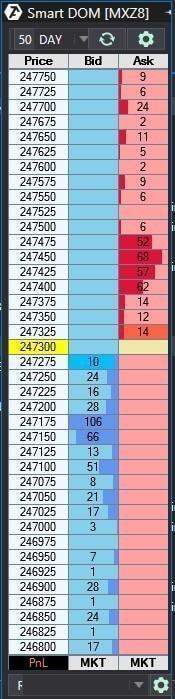

Это удобное графическое отображение лимитных заявок на каждом ценовом уровне. По умолчанию биды окрашены в зеленый цвет, а аски в красный.

Рассмотрим пример – один ваш сосед Иван Петрович хочет купить 10 кг картошки по 10 рублей – это цена бид. Другой ваш сосед Петр Иванович хочет продать 15 кг картошки по 11 рублей – это цена аск. Спред между этими ценами составляет 1 рубль (11-10). Если бы Иван Петрович и Петр Иванович пошли на уступки друг другу, то могли бы совершить сделку немедленно. Но они оба используют лимитные заявки, и ни один из них не спешит и не хочет уступать в желаемой им цене.

Чем больше продавцов на рынке, тем больше заявок на продажу будет выставлено ими выше текущей рыночной цены (цена последней зафиксированной сделке купли-продажи). Между продавцами будет усиливаться конкуренция, и в стремлении продать свой товар, им придется снижать цену своих предложений. Так цены bid становятся ближе к рыночной текущей цене.

И, соответственно, чем больше покупателей, тем больше на рынке будет количество заявок на покупку, и цена ask – ближе к текущей рыночной.

Например, фьючерс на обыкновенные акции ПАО “ГМК “Норильский никель” гораздо менее ликвидный инструмент на бирже, нежели фьючерс на нефть Brent.

Спред – это всегда некоторое разочарование для рядового трейдера, потому что он несет с собой увеличение издержек в трейдинге.

Вспомним обменный пункт – для любой мировой валюты цена продажи всегда выше, чем цена покупки. Это совершенно невыгодно для покупателей валюты, но очень выгодно для обменного пункта.

Что такое spread в трейдинге валютами.

Предположим, гвинейский франк (слышали про такой?) торгуется 9,95-10 долларов, цена бид – 9,95 долларов, цена аск – 10 долларов. Значит спред в данном случае 5 центов, в процентном выражении 0,5% (0,05/10). Покупатель, который купит 1 франк по 10 долларов рыночным заказом (то есть, по цене аск) потеряет 0,5% на этой сделке за счет спреда. На 100 франках эти потери составят 5 долларов убытка, на 10000 франках – уже 500 долларов. Аналогично потеряет и продавец, исполняя рыночный ордер по цене бид. Очевидно, что рассчитывая на торговлю в долгосрочной перспективе, трейдер обязан учитывать влияние спреда на финальный результат.

Спреды и цены бурно “оживают” во время:

В эти моменты наблюдаются всплески ликвидности. Количество торгующих по разным причинам велико, покупатели разбирают ближайшие аски, продавцы разбирают ближайшие биды. Считается, что торговля непосредственно в эти моменты несет дополнительный риск.

Как снизить издержки, связанные со спредом:

А теперь вернемся к нашей загадке из начала статьи.

Ask и Bid сидели на трубе. Ask упало, Bid пропало, что осталось на трубе?

Ответ – спред.

Надеемся, эта статья была полезной для вас. Остались вопросы? С радость ответим на них в комментариях.

Понравилось? Расскажите друзьям:

Ответить

Добавить комментарий Отменить ответ

Другие статьи блога:

This site uses cookies. By continuing to browse the site, you are agreeing to our use of cookies.

Cookie и настройки приватности

Мы можем запросить сохранение файлов cookies на вашем устройстве. Мы используем их, чтобы знать, когда вы посещаете наш сайт, как вы с ним взаимодействуете, чтобы улучшить и индивидуализировать ваш опыт использования сайта.

Чтобы узнать больше, нажмите на ссылку категории. Вы также можете изменить свои предпочтения. Обратите внимание, что запрет некоторых видов cookies может сказаться на вашем опыте испольхования сайта и услугах, которые мы можем предложить.

These cookies are strictly necessary to provide you with services available through our website and to use some of its features.

Because these cookies are strictly necessary to deliver the website, refuseing them will have impact how our site functions. You always can block or delete cookies by changing your browser settings and force blocking all cookies on this website. But this will always prompt you to accept/refuse cookies when revisiting our site.

We fully respect if you want to refuse cookies but to avoid asking you again and again kindly allow us to store a cookie for that. You are free to opt out any time or opt in for other cookies to get a better experience. If you refuse cookies we will remove all set cookies in our domain.

We provide you with a list of stored cookies on your computer in our domain so you can check what we stored. Due to security reasons we are not able to show or modify cookies from other domains. You can check these in your browser security settings.

These cookies collect information that is used either in aggregate form to help us understand how our website is being used or how effective our marketing campaigns are, or to help us customize our website and application for you in order to enhance your experience.

If you do not want that we track your visit to our site you can disable tracking in your browser here:

We also use different external services like Google Webfonts, Google Maps, and external Video providers. Since these providers may collect personal data like your IP address we allow you to block them here. Please be aware that this might heavily reduce the functionality and appearance of our site. Changes will take effect once you reload the page.

Google Webfont Settings:

Google Map Settings:

Google reCaptcha Settings:

Vimeo and Youtube video embeds:

Подробнее о нашей политике конфиденциальности и файлах cookies вы можете прочесть на странице Политики конфиденциальности.

О чем могут рассказать биржевой стакан и лента сделок

Биржевой стакан и лента сделок, пожалуй, самые недооцененные инструменты анализа акций среди массового инвестора.

На просторах интернета полно информации об анализе графиков цены и самых экзотических технических индикаторах. Чуть менее распространен анализ объемов торгов, по причине отсутствия такового у форекс-брокеров, активно популяризирующих биржевую торговлю. Не сложно найти неплохой учебник по инвестированию и фундаментальному анализу. Но вот, что касается использования ленты сделок и биржевого стакана, здесь русскоязычные ресурсы ограничиваются разъяснением терминов «бид», «аск» и спред, на чем весь анализ этих инструментов, по сути, и заканчивается. Есть неплохие видеоматериалы, но они преимущественно описывают ситуации на рынке США, где ECN и «дарк-пулы» вносят свои коррективы в механику торгов. Данная статья призвана хоть немного, но ликвидировать этот пробел и рассказать о том, как и зачем эти инструменты могут быть использованы на российском рынке обычным частным инвестором.

Стакан, лента, «офферы» и «принты»

Биржевой стакан (level 2 на американском рынке) – это список лимитных заявок на рынке в текущий момент. Как правило, заявки на продажу расположены сверху и выделены красным цветом – еще их называют «аски»(от англ. ask – спрос). Заявки на покупку выделены зеленым, расположены снизу и называются «биды» (от англ. bid – предложение). И те, и другие еще называют «офферами» (offers).

Иногда «офферами» называют только заявки на продажу

Цифра рядом с ценой обозначает количество лотов (или контрактов на срочном рынке), которое можно купить/продать по этой цене. Если вы хотите купить, например, 100 лотов, то вы можете купить 15 лотов по цене 74,84 и все остальное по 74,85. Если продать, то весь объем можно реализовать по 74,8. Если эти цены вас не устраивают, тогда вы размещаете лимитную заявку по интересующей цене, она появляется в стакане, и вы ждете, пока найдется участник торгов, который её исполнит.

Глубина стакана

Стакан характеризуется глубиной. Глубина стакана «20Х20» обозначает, что в окне будут отображаться заявки по 20-ти лучшим ценам на продажу и 20-ти лучшим ценам на покупку». Как правило, большинство брокеров предоставляют именно такую глубину стакана. Если у вас отображается меньше, просто попробуйте подключиться к другому серверу в QUIK. Глубину, большую чем 20х20 можно получить в индивидуальном порядке, как правило, она требуется на рынке фьючерсов.

Альтернативный вид стакана, который можно изменить в настройках

Лента сделок

В ленте сделок отображаются все сделки, которые проходят по выбранным биржевым инструментам. Для эффективного использования одну таблицу лучше настраивать на один инструмент. Для наглядности удобно выделять сделки на покупку и продажу разными цветами.

Каждая строчка в ленте называется «принт» и обозначает сделку по конкретной цене. Цифра рядом с ценой обозначает количество купленных/проданных лотов (или контрактов на срочном рынке).

Таким образом, биржевой стакан дает нам информацию о лимитных заявках на рынке, а лента – о том, на какие объемы были заключены сделки по различным ценам.

Подробнее о том, как настроить ленту и стакан можно прочитать в инструкции к QUIK или найти видео на просторах интернета. Давайте теперь разберемся, что же можно увидеть с помощью этих инструментов

Спред, ликвидность и активность торгов

Ликвидность биржевого инструмента – это возможность быстро купить или продать актив по цене, близкой к рыночной. Нет проблем продать или купить 1 лот. Многие акции позволяют быстро совершить сделку с 1000 лотов. Но когда вы работаете с объемом в 10 000 все становится чуть сложнее.

Первое, на что стоит обратить внимание, это количество заявок и их плотность в стакане. Как правило, для одного инструмента плотность заявок примерно одинакова для одной и той же фазы рынка. По тому, насколько плотно расположены заявки, сколько их и какая средняя величина спреда, можно быстро оценить ликвидность, величину проскальзывания рыночной или стоп-заявки и какой объем можно быстро набрать не «размазывая» позицию по ценам. Для примера можно открыть и поставить рядом для сравнения стаканы акций Сбербанк-ао и Сбербанк-ап.

Хорошо видно, что покупка 5000 акций ао и 5000 акций ап совершенно разные вещи. (Для АО в одном лоте 10 акций, для ап – 100). Если в первом случае можно просто купить по рынку, или даже поставить лимитный ордер на 226,32 и быть спокойным за его исполнение, то в случае с привилегированными акциями ситуация становится сложнее. При покупке по рынку сразу теряется 20 пунктов на спред, и вдобавок средняя цена покупки окажется еще выше за счет низкого предложения. Если же поставить лимитную заявку на 50 лотов, нет гарантии, что она будет исполнена в полном объеме и не придется потом «догонять» растущую цену.

Также можно сразу оценить целесообразность выставления автоматического стоп-лосса. Если в Сбербанк-ао проскальзывание может ограничиться 15-20 пунктами, то для Cбербанк–ап это может сулить куда-более весомые потери.

Для удобства, можно зайти в настройки стакана и поставить галочку «разреженный стакан» Тогда пробелы между ценами и спред будут отображаться нагляднее.

Пример разреженного и обычного стакана акций ММК

Сразу стоит отметить тот факт, что не всегда авторы тех заявок, которые стоят в стакане хотят их исполнить. Довольно часто при появлении активных сделок по рынку часть заявок снимают. Особенно часто это встречается на малоликвидных акциях, вроде RSTI, NLMK, RASP и др., где за счет больших пробелов в цене «кормятся» скальперы и торговые роботы, активно переставляющие свои заявки. Оценить, какие заявки действительно исполнили, а какие просто сняли, можно только по ленте сделок.

Также по ленте можно оценить активность торгов. Количество «принтов» в секунду и объемы сделок дадут понимание, насколько активно торгуется инструмент и с какой скоростью могут двигаться котировки. Для среднесрочных сделок этот нюанс может быть полезен при входе и выходе из позиции, например, когда нужно оценить истинность пробоя или насколько сильна реакция рынка на новость. В общем случае стоит учитывать следующие моменты:

Частота «принтов», их объем и направленность. Быстрый разбор «офферов» крупными заявками в одном направлении указывает на сильное давление участников на котировки. Понятие «быстрый» относительно и определяется путем наблюдения за конкретным инструментом. Также можно ориентироваться на шкалу времени в ленте, если частота небольшая. В течение дня активность торгов, как правило ниже с 13 до 16 часов по МСК.

Сужение спреда «офферами». Если активный разбор «асков» сопровождается сужением спреда со стороны «бидов», по которым сделки проходят редко, это признак силы покупателей. Еще лучше, если среди «бидов» начнут появляться крупные заявки. Если такое случается в момент пробоя уровня, можно считать это еще одним подтверждающим сигналом его истинности. Тоже справедливо и для движений вниз.

Во время выхода важных новостей, активность очень высокая. Для неё характерен очень высокий спред и частые разнонаправленные сделки, особенно на инструментах с невысокой ликвидностью. В такие моменты ориентироваться на ленту и стакан в QUIK очень сложно. Просто нужно понимать, что рынок волатилен, риск высокий и исходя из этого корректировать свою торговлю.

Участники торгов

Прежде, чем искать более конкретные сигналы в стакане, стоит разобраться, чьи действия можно там увидеть. На рынке действует большое количество самых разнообразных участников, которых условно можно разделить на следующие категории:

Высокочастотные роботы (HFT)

Скорость исполнения сделок может составлять микросекунды, так что вряд ли удастся разглядеть их, используя обычный QUIK. Тем не менее, их сделки отображаются в ленте и могут нести полезную информацию. По сути, это те же торговые алгоритмы, но использующие существенное преимущество в скорости.

Скальперы

Скальперы торгуют на коротких движениях внутри дня, заключая большое количество сделок. Простейший скальпинг предполагает паразитирование на более крупных заявках и взятие прибыли на движениях, вызванных стоп-лоссами других игроков. Примеры популярных скальперских стратегий:

Сделки внутри спреда – скальпер выставляет лучший «бид» на покупку, а потом сразу выставляет лучший «аск» на продажу. При удачно подобранном моменте и достаточной ширине спреда удается сделать быструю сделку с небольшой прибылью, окупающей комиссию.

Сделки от крупного «оффера» – при появлении крупной заявки в стакане, часто её не могут удовлетворить сразу. Цена убегает от неё, движимая закрытием позиций и входящими в сделку скальперами, рассчитывающими заработать на этом отскоке.

Маркетмейкеры и торговые алгоритмы

Имеются в виду не те «страшные маркетмейкеры», которые «кукловодят рынок» и которыми пугают на форумах сторонники теорий заговоров. Институт маркетмейкинга создан для поддержания ликвидности на рынке. Эти участники торгов удерживают спред, чтобы он чересчур не расширялся, а также покупают, когда все продают и продают, когда все покупают. Их цель – стать для вас другой стороной сделки, когда ликвидности недостаточно. Такая деятельность выгодна эмитенту и бирже, чтобы поддерживать ликвидность не самых популярных инструментов. Для самого маркетмейкера такая торговля связана с определенными рисками, поэтому маркетмейкеры используют специальные торговые алгоритмы с выставлением двусторонних котировок, а биржа предоставляет льготные условия по комиссиям, позволяющие маркетмейкеру отбивать расходы и зарабатывать прибыль.

Как и для любого разработчика торгового алгоритма, маркетмейкеру важно, чтобы его суть оставалась недоступна широкому кругу трейдеров. Однако отдельные моменты можно разглядеть в стакане. В частности, можно обращать внимание на одинаковые «офферы».

Помимо маркетмейкеров на рынке действует большое количество других торговых алгоритмов, реализующих различные стратегии. Они могут провоцировать ложные пробои и другие обманные маневры на коротких временных промежутках, поэтому стоит проявлять бдительность.

Частные инвесторы и профессиональные трейдеры

Условно можно назвать их «толпой». Участники торгов, действующие по своим стратегиям на различных временных интервалах, которые во время сильных движений могут поддаваться эмоциям и вести себя предсказуемо (чем профессиональнее участник, тем в меньшей степени это проявляется). Они являются «топливом» которое заставляет цену двигаться. Их активность и предпочтения можно оценить по частоте и объему сделок, переставлению «бидов» и «асков», расширению и сужению спреда.

Крупные игроки и инвестиционные фонды.

Самая интересная категория игроков. Имея большой объем денег, такие игроки могут существенно сместить баланс спроса и предложения. Чем крупнее оперируемые игроком суммы – тем более существенное и долгосрочное влияние оказывают на рынок его действия. Основная задача использования стакана и ленты – определение присутствия таких игроков, попытка понять их намерения и насколько им это удается. Такой навык еще называют чтением ленты.

Чтение ленты – непростой процесс, для овладения которым необходимы либо качественные видеоматериалы с комментариями, либо знающий человек, который покажет вам пальцем куда нужно смотреть. И конечно же – много практики. Тем не менее, есть ряд простых формаций, которые можно наблюдать и без особой подготовки.

На что смотреть в стакане

Крупные «офферы»

При чтении ленты важно отслеживать в стакане крупные заявки, которые больше среднестатистических. В зависимости от торгового инструмента, крупными можно считать разные величины. В основном, для акций второго эшелона можно смело ориентироваться на значения больше 10 000 лотов. Для Сбербанка, Газпрома и ВТБ это цифры более 40 000.

Крупный «оффер» нужно рассматривать в контексте его появления. Стоит обращать на него внимание в следующих случаях:

Крупная заявка стоит на внутридневных максимумах/минимумах

После хорошего направленного движения игрокам необходимо зафиксировать прибыль. Крупная заявка может показать цену, где основная масса игроков собирается закрывать позицию, и вероятен разворот.

Крупная заявка появилась внезапно после боковика

Иногда на фоне невысокой активности появляется крупный «оффер» вблизи от лучших цен. Стоит учитывать, в контексте каких движений он появился и как рынок отреагировал на его появление.

Крупная заявка стоит на уровне

Крупная заявка на уровне может служить двум целям – набрать позицию и показать намерение удержать уровень. Её присутствие говорит о том, что уровень может удерживаться и на него можно ориентироваться при торговле. При торговле отскока от такого уровня можно существенно сократить стоп-лосс, устанавливая его сразу за крупной заявкой. При торговле пробоев можно ориентироваться на частоту принтов по «офферу» и его остаток. На ликвидных инструментах иногда допустимо открывать сделку на пробой выставляя автоматическую стоп-заявку сразу за «оффер».

Если же на уровне ничего особенного не наблюдается, с большой долей вероятности можно ожидать «запиливания» уровня.

Айсберг-заявки

У такой заявки есть видимая и скрытая части. Например, по цене 100,00 стоит 200 лотов на продажу. Это видимая часть. Как только эти 200 лотов откупают заявка обновляется и так до тех пор, пока весь объем не выкупят. Таким образом маскируются крупные «офферы», чтобы цена не «убегала» от них. Айсберг-заявки, поддерживаемые Мосбиржей, допускают минимальное соотношение видимой и скрытой части 1:100. Однако, участники торгов могут использовать свои собственные алгоритмы для организации айсберг-заявки, параметры по которым могут отличаться. В стакане их можно увидеть, когда по небольшому «офферу» проходит много «принтов», суммарный объем по которым превосходит «оффер» в разы.

Buy-hunt / Sell-hunt

Торговые алгоритмы, альтернатива айсберг-заявкам. Алгоритм buy-hunt скупает все предложение по определенной цене и ниже неё. Аналогичным образом sell-hunt продает по всем доступным «бидам» выше определенной цены. Эти алгоритмы пишутся самими участниками торгов. Таким образом может набираться позиция или удерживаться нужный уровень.

Повторяющиеся «принты»

Особо крупным игрокам, когда они не могут совершить сделку на внебиржевом рынке, приходится прибегать к различным ухищрениям, чтобы набрать позицию в стакане, и при этом не обнаружить себя. Одним из таких ухищрений является запуск алгоритма, который покупает/продает по рынку определенное количество лотов через некоторые промежутки времени. Это могут быть одинаковые объемы через равные промежутки времени, либо чередующиеся (например, 15,16 и 17 по очереди) через случайные промежутки времени (например, в пределах 5-15 секунд).

Флиппинг (Flipping)

Еще одним алгоритмом набора позиции может быть постановка лимитных ордеров с одной стороны рынка, для того, чтобы данная сторона рынка выглядела сильной, пока идёт набор позиции с другой стороны рынка. Это может быть реализовано, например, с помощью крупного «аска» сверху и «айсберг-бида» снизу. Когда айсберг будет исполнен, крупный «аск» сверху убирается и снизу ставится крупный «бид». Те, кто изначально вставал в короткую позицию, начинают откупать свои сделки, толкая цену вверх.

Заключение.

Стакан и лента – незаменимые инструменты для внутридневной торговли и свинг-трейдинга. Для средне- и долгосрочной торговли они не так эффективны, но понимание происходящего в стакане поможет лучше оценить ситуацию на рынке и выбирать точки входа с более удачным соотношением риск/прибыль. Вариантов развития событий в стакане может быть огромное количество. Наблюдая и запоминая существующие закономерности, можно овладеть навыком использования этих инструментов на уровне, достаточном для качественного повышения эффективности своей торговли. А начать можно с наблюдения примеров, изложенных в этой статье.

Галактионов Игорь

БКС Экспресс