что такое ust на бирже

Что такое криптовалюта Uservice (UST): Рассказывает инвестор Uber

Получайте на почту один раз в сутки одну самую читаемую статью. Присоединяйтесь к нам в Facebook и ВКонтакте.

Про криптовалюты сегодня не рассуждают разве что старые бабушки и малые дети, да и то на днях появилась новость о московской пенсионерке, которая на все свои сбережения попыталась приобрести биткоин.

Уже сам факт возникновения подобной ситуации в российском сегменте является знаковым событием, поэтому мы решили выяснить подробнее, что это за новая криптовалюта, и почему к ней сейчас столько внимания со стороны отечественных звезд шоу-бизнеса и спорта.

Не могли бы вы представить проект Uservice?

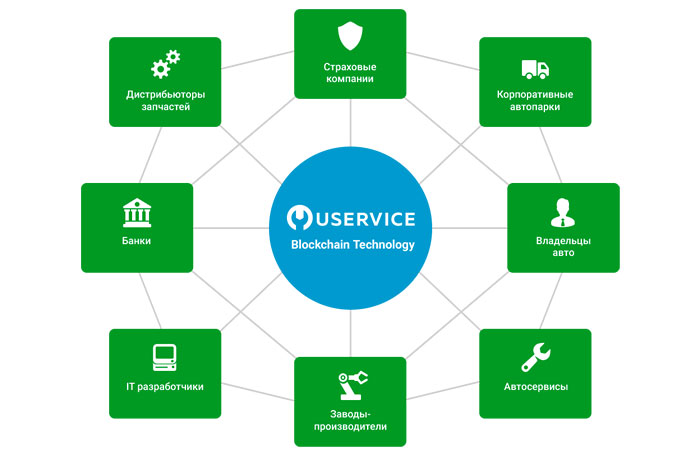

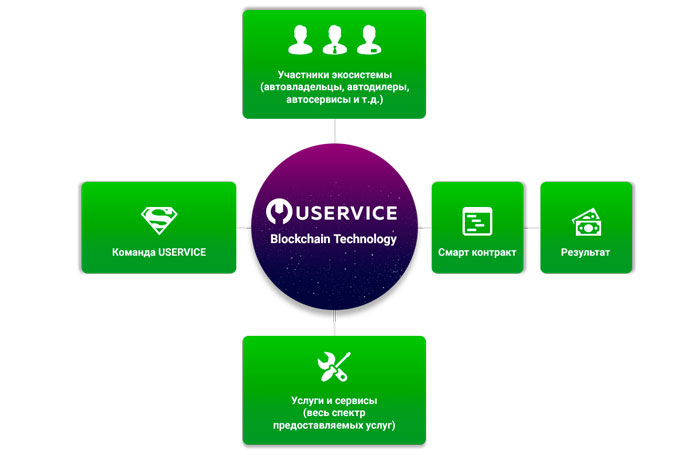

— Наверняка у вас есть машина и вы знаете, что ее надо сначала купить, потом застраховать, затем найти мастерскую для обслуживания и так далее. И каждый раз вы ищите как это лучше и удобнее сделать, тратя свое время. Идея нашего проекта в объединении всех игроков автомобильного бизнеса на одной платформе USERVICE. Мы строим наш проект, используя технологию блокчейн, тем самым гарантируем скорость, прозрачность всех сделок, сохранение их в истории. В итоге вы тратите гораздо меньше времени и получаете лучший результат за меньшие деньги.

Что стало вдохновением для проекта Uservice?

Чем отличается этот проект от его блокчейн конкурентов?

На Ваш взгляд, каково будет влияние Uservice с его уникальным предложением на индустрию автомобильных услуг?

— По нашим планам, платформа USERVICE должна вывести авто индустрию на принципиально новую ступень. Многие коммуникационные, финансовые и прочие бизнес механизмы в этой сфере не менялись столетиями. При том, что мир вокруг нас стремительно меняется каждую секунду. Наша платформа заставит авто индустрию совершить рывок в развитии, стать удобнее, дешевле и ближе к своим потребителям.

Как вы планируете создавать экосистему вокруг проекта?

Какие биржи будут реализовывать токены UST?

— Мы планируем продавать UST токены на всех крупнейших криптобиржах. На данный момент начата работа по размещению наших токенов на биржах Bitfinex, Kraken, Exmo, YoBit и рядом других. С большой долей вероятности можно говорить о том, что 1 февраля наши токены можно будет купить на этих площадках. К маю мы планируем договориться со всеми остальными крупными биржами.

Кратко расскажите нам, как будет проходить процесс продажи токенов UST?

Обзор криптовалюты Uservice (UST)

Из информации на сайте https://usrv.io/ следует, что на момент выхода материала капитализация UST составляет более трех миллионов долларов.

Понравилась статья? Тогда поддержи нас, жми:

трежерис

1. Казначейский вексель, так называемый «t-bill», срок обращения которого составляет до одного года. Хотя на практике наиболее распространенными являются векселя со сроками обращения четыре, тринадцать и двадцать шесть недель.

2. Казначейская нота, название которой «Treasury Note» иногда ошибочно переводят как трежерис. Срок ее обращения варьируется от одного года до 10 лет.

3. Казначейская облигация. Очень часто под термином трежерис имеют в виду именно правительственные облигации. Срок ее обращения может составлять от 10 до 30 лет, но, как правило, он не превышает 20 лет.

Первичные размещения трежерис проходят на открытых аукционах, которые организует Казначейство США. Для всех видов трежерис существует огромный вторичный рынок, потому они обладают практически абсолютной ликвидностью. Кроме того, трежерис могут использоваться в качестве обеспечения маржинальных позиций на торговых счетах, либо как обеспечение по любому виду кредита.

Все данные относительно проведенных и предстоящих размещений (аукционов) публикуются на этом сайте:

Там же имеется подробнейшая статистика относительно всех аспектов государственного долга США.

Данные о состоянии вторичного рынка трежерис, в т. ч. текущие доходности всех видов облигаций и векселей, ежедневно публикуются на сайте Казначейства США. Там же можно смотреть графики кривой доходности за любой интересующий исторический период.

В удобном виде динамические графики изменения кривой доходности можно также смотреть тут: stockcharts.com/freecharts/yieldcurve.html

Особым видом трежерис являются так называемые «типсы» — TIPS, Treasury Inflation Protected Securities. От обычных казначейских облигаций они отличаются тем, что имеют защиту от инфляции — индексируются в соответствии с официальным уровнем инфляции, измеренным по CPI (Consumer Price Index). При этом, если инфляция была отрицательной (то есть произошла дефляция) держатель TIPSов все равно получит не ниже первоначального номинала (плюс купонный доход). Также как и другие виды трежерис, TIPSы размещаются на аукционах и имеют ликвидный вторичный рынок. TIPSы имеют дюрацию 5, 10 и 30 лет.

Все подробности о TIPSах можно узнать тут: http://www.treasurydirect.gov/indiv/research/indepth/tips/res_tips.htm

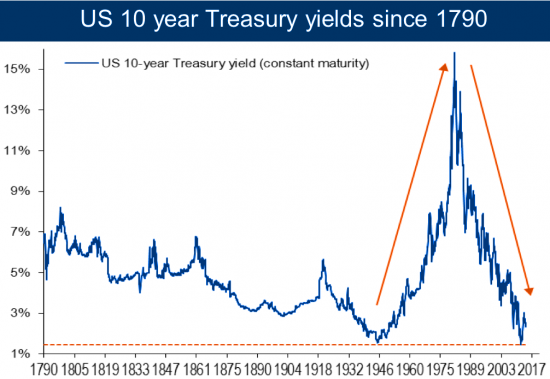

История доходностей трежерс с 1790 года [1]

Что такое «Индекс доллара»

Что такое индекс доллара США

Индекс доллара США (USDX, DXY) — это индекс стоимости доллара США в сравнении с другими валютами.

Как рассчитывается индекс доллара США

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют и представляет собой взвешенное среднее отношение доллара в сравнении с евро (EUR), японской йеной (JPY), фунтом стерлингов (GBP), канадским долларом (CAD), шведской кроной (SEK) и швейцарским франком (CHF).

— Японская иена (JPY) — 13,6%

— Фунт стерлингов (GBP) — 11,9%

— Канадский доллар (CAD) — 9,1%

— Шведская крона (SEK) — 4,2%

— Швейцарский франк (CHF) — 3,6%

Таким образом, учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты представленные 24 государствами.

История индекса доллара США

Индекс доллара был создан компанией JP Morgan в 1973 году и с того времени обновлялся только один раз, когда в Европе ввели единую европейскую валюту евро.

Базовым значением индекса был принят уровень 100 пунктов. К примеру, уровень 107,5 п. означает, что стоимость доллара выросла на 7,5%, относительно первоначального исторического значения. Март 1973 года был выбран в качестве базового периода, поскольку с этого времени крупнейшие торговые страны ввели плавающие курсы валют. Это соглашение было достигнуто на конференции Смитсоновского института в Вашингтоне. Оно заменило неудачную политику фиксированных ставок валют, установленную около 25 лет до этого в Бреттон-Вудсе.

Индекс обновляется 24 часа в сутки. Точно так же, как индекс Доу-Джонса (DJIA) является основным индикатором фондового рынка США, индекс USDX дает общее представление о международной стоимости доллара США.

Максимальное значение было достигнуто в 1985 году, когда курс поднимался выше 150 п. Минимум пришелся на пик кризиса 2008 года в районе 71 п.

Как использовать индекс доллара США для подтверждения направления тренда

Так как индекс доллара отражает стоимость корзины валют по отношению к доллару, то он даёт более понятное представление о силе или слабости доллара, чем когда вы смотрите на одну валютную пару.

Многие опытные трейдеры обращаются к индексу доллара США, прежде чем торговать какой-либо валютной парой, чтобы избежать торговли против основного тренда. Но есть один недостаток. Доля евро около 57,6%. Это очень значительная величина, поэтому степень влияния европейской валюты на USDX является абсолютно доминирующей.

Как торговать индексом доллара

Индекс доллара США доступен для торговли все 5 рабочих дней недели. USDX может быть доступен в различных формах. К примеру, активная торговля происходит биржевыми инвестиционными фондами (ETF). Кроме того, сделки совершаются и при помощи фьючерсов и опционов. Наибольший объем торгов сосредоточен на Intercontinental Exchange (ICE).

Существуют два популярных ETF, которые мгновенно реагируют на укрепление или ослабление американской валюты: UDN и UUP. Первый из них предполагает работу на понижение, то есть продажу фьючерса USDX, второй позволяет занимать длинные позиции при росте, предоставляя возможность заработать на повышении индекса доллара. Эти ETF обращаются на NYSE Arca.

В заключение

Индекс USDX может служить как самостоятельным торговым инструментом, так и своего рода индикатором, который позволяет предугадать смену или продолжение тенденции. Это важно, так как доллар США является основой всей мировой финансовой торговли и оказывает непосредственное влияние на стоимость огромного количества самых разнообразных активов, вынуждая всех крупных и малых инвесторов считаться с ним.

БКС Экспресс

Последние новости

Рекомендованные новости

Все, что нужно знать об оценке REITs

Доллар достиг ключевой цели

«Префы» Сургутнефтегаз упали на панике. Можно ли на этом заработать

Ход торгов. Рынок акций растет после мощного падения

4 акции. Игра в ротацию

3 лидера падения. Какие перспективы

Главный защитный актив на фоне общего краха

NVIDIA уходит вниз более чем на 8%. Что делать с акциями

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Кривая доходности (UST)

Кривая доходности (UST)

По тому, какую прибыль инвестору приносят облигации государства, можно судить о состоянии его экономики.

В последние годы мировые Центробанки активно рулят финансовыми рынками в глобальном масштабе, повышая или понижая учетные ставки, служащие мерилом стоимости денег. Реакция на такое ручное управление глобальными и национальными финансами наблюдается в различных сегментах рынков и, прежде всего, в облигациях.

Периодически в различных обзорах в качестве индикатора состояния долгового рынка всплывает такое понятие как «кривая доходности» облигаций. Особенно актуальным этот термин стал в последнее время в свете ужесточения монетарной политики ФРС.

Что такое кривая доходности

В общем случае кривая доходности (yield curve) представляет собой графическое отображение соотношения между доходностями разных выпусков облигаций одного эмитента в зависимости от срока погашения. По оси абсцисс — срок погашения бумаги, по оси ординат — соответствующая этому сроку доходность.

Классическим индикатором является кривая доходности государственных бондов США — Treasuries.

Нормальной считается возрастающая кривая: чем «длиннее» бонды, тем выше риски, а значит и доходности.

Тут могут быть и исключения в зависимости от состояния экономики (для бенчмарков) или кредитоспособности отдельного эмитента. Поэтому встречаются плоские, куполообразные или даже перевернутые варианты кривой.

Для чего нужна кривая доходности

Тут все просто. Чем меньше разница между «длинными» и «короткими» выпусками, тем более сглаженной является кривая. Доходности «длинных» бумаг зависят от инфляции и падают при ослаблении экономики. Тем временем, «короткие» доходности больше подвержены влиянию изменения ключевой ставки ФРС, а ведь именно увеличение ставок способно привести к ослаблению экономики. Помимо этого, в силу низких значений доходностей «коротких» выпусков их колебания в процентных пунктах не так сильны.

Балансы большинства американских банков (соотношение между активами и обязательствами) устроены так, что более крутая кривая доходности Treasuries выгодно сказывается на их процентной марже, а значит и на доходах.

Именно поэтому рост ставок ФРС в теории считается выгодным для финансовых учреждений США. На практике, банки не всегда спешат перекладывать рост ставок на потребителей, трезво оценивая спрос на кредиты. Тем не менее, налицо индикатор настроений, влияющий на динамику банковских акций.

Немного практики

Рассмотрим изменение кривой доходности Treasuries за последние месяцы. На графике сопоставлены текущие кривые (на 14.09.2017) и кривые на начало 2017 года. Сверху — номинальный показатель, снизу — реальный, то есть за вычетом инфляции.

Оба графика сейчас стали более плоскими. Сглаживание номинального показателя может быть обусловлено ослаблением инфляции в США. Реальный указывает на ухудшение состояния экономики в целом, а также на определенное снижение ожиданий относительно монетарного ужесточения ФРС.

Более экзотический вариант: в начале сентября 2017 года инвесторы опасались возможности технического дефолта по коротким госбумагам, истекающим в начале октября. Надвигались острые переговоры по вопросам государственного бюджета, а значит, и по потолку долга США.

Был обозначен дедлайн для принятия решения — 30 сентября. Формально после этого «кэш» у госаппарата должен был закончиться. Это хорошо видно по «куполообразной» кривой доходности самых краткосрочных (до 3 мес.) долгов — T-Bills, на которой доходности октябрьских выпусков резко взлетели. После снятия вопроса по продлению долга кривая нормализовалась («купол» исчез).

US Treasury Bills

Как это работает. Известно, что облигации приносят меньше доходности, чем акции. Этот факт обозначают термином «премия за риск акций». Зачем же тогда включать облигации в портфель? Их ценность в том, что наличие в портфеле облигаций придает портфелю больше устойчивости. При этом важно, чтобы в портфеле был действительно безрисковый актив, путь даже и несколько в ущерб абсолютной доходности. Российские ОФЗ, муниципальные/региональные бумаги и корпоративные бонды не могут считаться таким же надежным средством защиты портфеля, как US T-Bills.

В кризисный момент часть портфеля, вложенная в US Treasury Bills, не потеряет стоимость, позволит остаться на плаву и при ребалансировке даст возможность приобрести подешевевшие рисковые активы по «хорошим» ценам.

Облигации — критически важный диверсификатор портфеля. Он помогает уменьшать влияние распродаж на рынке акций на итоговый результат инвестиций. Особенно это важно в условиях повышенной макроэкономической неопределенности. Да, сейчас новостные ленты пестрят заголовками о благоприятной ситуации на рынке акций, но ситуация может быстро поменяться, а вы, в отличие от обладателей клавиатуры и компьютера, строчащих противоречивые прогнозы, рискуете своими деньгами. Наличие спасательного круга никогда лишним не бывает.

US Treasury Bills — доходный сегмент глобального долгового рынка

В отличие от многих стран (Европа, Япония), долговой рынок США не скатился в зону около нулевых и отрицательных доходностей. Сейчас доходность по 3мес T-Bills 1,54%. Мы разделяем взгляды, что номинальные ставки в США в кратко- и среднесрочном периоде не уйдут в отрицательную зону. Это значит, что ключевое свойство UST/US T-Bills, а именно отрицательная корреляция c рынком акций, сохраняется. Периоды «бегства от риска» подтверждают — T-Bills приятная ноша, делающая жизнь инвестора счастливой.

Почему кривая доходностей «плоская» и что это значит для инвестора

Если расположить доходности государственных облигаций США в осях срок—доходность и соединить точки, обозначающие бумаги, получится линия. Как правило, она восходящая: наклон кривой определяется инфляционными ожиданиями рынка и соответственно политикой ФРС. Однако сейчас кривая доходностей довольно плоская — ожидания ускорения инфляции очень скромные. Получается, что разница в доходности между инструментом на 1-3 мес. (Treasury Bills) и 10-летним (Treasury Notes), крайне мала — всего 0,3%. Причем цены длинных облигаций волатильны из-за высокой чувствительности к изменению процентных ставок.

Одновременно, не стоит ожидать, что США в ближайшее время накроет столь мощный кризис, что ФРС вопреки всем сигналам пойдет на снижение ставки ниже нулевой отметки — ощутимый выигрыш «длинных бумаг» может возникнуть только при таком сценарии. Но если, по какой-то причине вы верите именно в апокалипсис, то на этот случай лучше запастись не длинными облигациями, а золотом (FXGD).

US Treasury Bills — более устойчивый инструмент, чем ОФЗ

Возьмем основные параметры, показывающие риск инструмента, и сравним SOLTBILL Index (индекс 1-3 мес. Treasury Bills) и RGBITR Index (индекс ОФЗ). Очевидно, SOLTBILL и отслеживающий его FXTB — более консервативный инструмент в силу меньшей дюрации и более высокого рейтинга (ААА). Особенно ярко это может проявиться в кризис, который в России редко обходится без обесценения рубля. В этой ситуации, именно Treasury Bills, являющийся долларовым инструментом, а не рублевый ОФЗ, станет вашим надежным другом.

TerraUSD (UST): обзор стейблкоина от Terra, цена и график курса | Где купить, продать, хранить UST

TerraUSD (UST) – децентрализованный долларовый стейблкоин, созданный в рамках экосистемы Terra. Работает на блокчейнах Terra, Ethereum. Стейблкоин был запущен в 2020 году, и в дальнейшем планируется его перемещение и на другие популярные блокчейны, такие как Solana. По заявлению разработчиков, токен UST создан для решения насущной проблемы – при обилии на рынке долларовых стейблкоинов, большинство из них недостаточно масштабируемы, чтобы эффективно работать с блокчейн-экосистемами.

Редакция Profinvestment.com расскажет о том, чем выделяется TerraUSD (UST), где можно купить или продать эту стабильную монету.

Цена токена UST к USD

График курса UST к USD

Общая информация

https://www.reddit.com/r/terraluna/

Цель создания

TerraUSD призван решить проблемы масштабируемости стабильных монет. В качестве примера разработчики приводят Dai: это один из самых популярных децентрализованных стейблкоинов на Ethereum, но он имеет заметные проблемы с масштабируемостью. Причина заключается в расхождениях спроса и предложения, заложенных в изначальной денежно-кредитной политике монеты.

Когда предложение превышает спрос или наоборот, возникает проблема – значительное отклонение курса стейблкоина в большую или меньшую сторону. Управляющему фонду приходится самостоятельно докупать или продавать Даи, чтобы нормализовать цену. Все эти операции на блокчейне эфира довольно медленны и затратны.

Всё перечисленное относится и к другим стейблкоинам на Ethereum, где стоимость чеканки даже больше номинальной стоимости самого актива. Такое препятствие ограничивают рост и принятие DeFi-инструментов.

TerraUSD представляет собой алгоритмический стейблкоин, в котором стоимость чеканки равнозначна стоимости самой монеты – то есть, чтобы создать 1 UST, потребуется сжечь резервные активы ровно на 1 доллар США. Такая концепция обладает практически безграничной масштабируемостью, помогая DeFi-протоколам эффективно реализовать свой потенциал.

В рамках Terra существуют и другие стейблкоины – например, TerraKRW (приравненный к южнокорейской воне).

Майнинг ликвидности с UST

В августа 2020 года был запущен сберегательный протокол Anchor, позволяющий зарабатывать на TerraUSD.

Рынки децентрализованного кредитования очень волатильны, поскольку процентные ставки зависят от рыночной ситуации, соотношения спроса/предложения кредитных и залоговых активов.

Доходность в Anchor определяется исходя из вознаграждений за блоки в PoS-цепочках. Большая часть таких блокчейнов имеет фиксированные награды за блок, что дает возможность применять более устойчивые процентные ставки. А самое главное – прибыльность протокола Anchor не зависит от рыночных настроений и позволяет избежать спекулятивного характера других децентрализованных кредитных платформ.

TerraUSD (UST) при благоприятных условиях способен показать доходность в Anchor, которая сравнима с традиционными сберегательными счетами, при этом устойчивый к какой бы то ни было цензуре.

TerraUSD и используемые блокчейны

По мнению создателей, децентрализация должна присутствовать на всех уровнях работы стейблкоина. Поэтому UST уже запущен на двух блокчейнах, и в будущем запустится на других при помощи инструмента Dropship. Это мостовой протокол для легкого перемещения токенов из одной цепочки в другую. В результате актив может использоваться в наиболее популярных DeFi приложениях, например, торговаться на децентрализованных биржах наподобие Uniswap.

Расширение диапазона используемых блокчейнов играет важную роль – расширяются границы для разработчиков, растет число доступных регионов и вариантов использования. Создателей UST вдохновляли примеры Polkadot и Cosmos – эти проекты также направлены на соединение множества цепочек в одно целое. Стейблкоины выполняют функцию своеобразных строительных блоков для различных децентрализованных приложений, основанных на финансах.

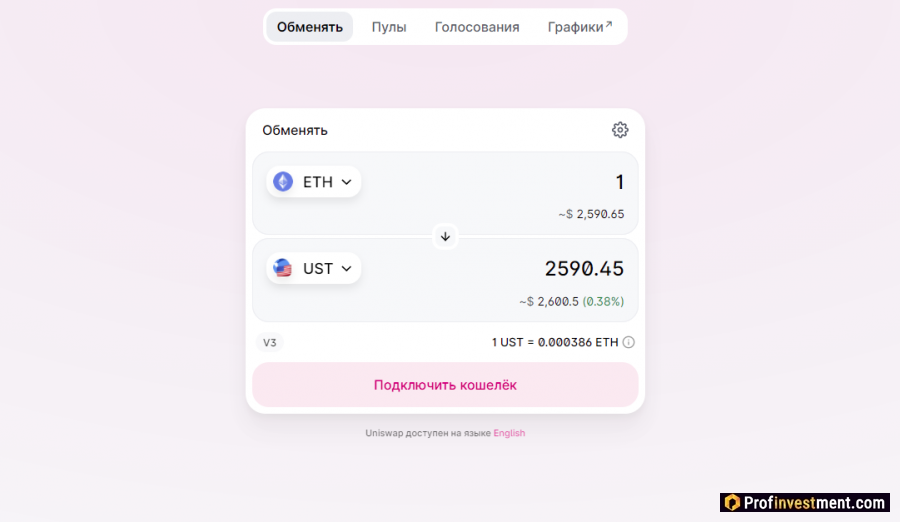

Где купить, продать, хранить UST

Стейблкоин можно приобрести за криптовалюту или другие стейблкоины при помощи децентрализованных бирж:

А также на централизованных торговых платформах:

Наибольший объем торгов наблюдается в паре UST/ETH на бирже Uniswap.

Удобный вариант хранения, который также позволяет мгновенно взаимодействовать с DeFi приложениями – кошелек Metamask. Для более надежного хранения накоплений в UST разумно использовать аппаратные криптовалютные кошельки.

Заключение

Terra объективно хорошо справилась с созданием и продвижением собственного алгоритмического стейблкоина. Высокая масшабируемость и легкая кроссчейн-интеграция – основные преимущества UST, которые подняли эту монету на 59 место по капитализации среди всех существующих в мире криптовалют (почти 9 000). Если говорить именно о долларовых стейблкоинах, то TerraUSD находится на пятом месте – отличный результат. Многочисленные функции и способы использования делают его подходящим строительным блоком для децентрализованных приложений. Вместе с другими проектами, специализирующимися на объединении блокчейнов, Terra стремится сделать криптопространство более совершенным.