что значит без льгот

Льготы при поступлении в вуз

Какие бывают и кому положены

Учиться в вузе можно на бюджете или по договору. На бюджете — это когда государство или регион полностью оплачивает обучение. По договору — когда студент платит за обучение самостоятельно или за него это делает какая-то организация.

В вуз поступают по результатам ЕГЭ и иногда по результатам дополнительных испытаний, если у вуза есть на это право и он устраивает такие испытания. Поступить на бюджет можно только на конкурсной основе — по результатам ЕГЭ и вступительных испытаний. Вуз принимает на бюджет тех, кто набрал больше баллов.

Но есть категории абитуриентов, которые имеют право поступить на бюджет по льготе — без конкурса, по специальной квоте или в преимущественном порядке.

Основные положения о порядке поступления в вуз

В вузе может быть несколько программ обучения: бакалавриат, специалитет и магистратура. На бакалавриат и специалитет поступают абитуриенты после 11 класса или колледжа. В магистратуру — только с высшим образованием.

п. 5, п. 7 приказа

Минобрнауки РФ

от 14.10.2015 № 1147

Для поступления на обучение нужно подать заявление о приеме и принести необходимые документы. Абитуриент имеет право подать заявление в пять вузов и в одном заявлении указать до трех специальностей, на которые он хотел бы поступить. В заявлении указывают и форму обучения — бюджетную или договорную.

Сначала вуз зачисляет поступающих без экзаменов и по квоте. Потом — всех остальных.

Виды льгот при поступлении в вуз

Льготно поступить в вуз можно без экзаменов, по квоте или по преимущественному праву зачисления. Еще вуз может давать поступающим дополнительные баллы за индивидуальные достижения в олимпиадах или спорте и таким образом увеличивать их шансы поступить на бюджет.

п. 33, п. 37, п. 38 приказа Минобрнауки РФ № 1147

Право на зачисление без экзаменов имеют:

Олимпиадники имеют право поступить в вуз только по профилю олимпиады. Например, если школьник участвовал в олимпиаде по математике, его будущая специальность должна быть с ней и связана. Вуз сам решает, соответствует ли профиль олимпиады выбранной специальности.

Олимпиадники имеют право поступить без экзаменов в течение четырех лет после года, в котором проводилась соответствующая олимпиада.

Все льготники имеют право поступить без дополнительных испытаний, которые может устраивать вуз. Если дополнительных испытаний нет, вуз присвоит льготникам максимальное количество баллов по ЕГЭ по одному общеобразовательному предмету.

Поступление в рамках особой квоты. Государство и регионы могут выделять деньги на обучение студентов — это называется особой квотой. По закону они оплачивают не менее чем 10% мест по одному направлению обучения. Например, если в вузе по одной программе обучения всего 100 мест, то как минимум 10 из них будут по особой квоте.

Вот кто имеет право на поступление в вуз в рамках особой квоты:

Поступление в рамках целевой квоты. Квоту на обучение могут давать организации — это называется целевой квотой. Поступающий заключает целевой договор с организацией, заинтересованной в его обучении по определенной специальности с последующим приемом на работу. А та в свою очередь просит вуз выделить одно или несколько мест на обучение по определенной специальности и оплачивает обучение студента. Выпускник целевого направления будет обязан отработать какое-то время в организации.

Вуз может установить свои условия поступления в рамках целевой квоты.

Льготы за индивидуальные достижения. Поступающие имеют право заявить о своих индивидуальных достижениях и таким образом увеличить свои шансы на бюджет.

За индивидуальные достижения вуз может начислять баллы или использовать достижение в качестве преимущества одного абитуриента перед остальными.

Вуз может поощрять за достижения в спорте, учебе или другой деятельности.

Достижения в спорте подтверждает золотой знак отличия Всероссийского физкультурно-спортивного комплекса «Готов к труду и обороне» — ГТО — и удостоверения к нему установленного образца.

Достижения в учебе — школьный аттестат с отличием, в том числе золотая или серебряная медаль; диплом с отличием о среднем профессиональном образовании.

Другие достижения абитуриентов:

При поступлении в вуз по льготе за индивидуальные достижения абитуриент представляет документы, подтверждающие получение таких результатов. Не нужно подтверждать только оценку, выставленную вузом по результатам проверки итогового сочинения.

Например, волонтеры предоставляют личную книжку волонтера. Получить ее можно в бумажном или электронном виде. В бумажном — в специальном волонтерском центре. В электронном — на сайте «Добровольцы России». В Москве получить ЛКВ можно в центре «Мосволонтер».

Право преимущественного зачисления. Есть категории абитуриентов, которые имеют право на преимущественное зачисление в вуз. Это значит, что при прочих равных условиях — баллах ЕГЭ, вступительных испытаний и других одинаковых достижениях — их зачислят в первую очередь. Разберем подробнее.

Категории абитуриентов, которые могут поступить по льготе

Право на преимущественное зачисление есть у таких абитуриентов:

п. 35, п. 36 приказа Минобрнауки РФ № 1147

Дети военнослужащих имеют право на поступление по квоте и преимущественное зачисление в вуз, если родитель погиб при исполнении, умер из-за увечья или заболевания, которое получил на службе. А также если их родители служили по контракту или уволились с военной службы из-за возраста или состояния здоровья при условии, что общая продолжительность их военной службы 20 лет или больше.

Военнослужащие имеют право на бесплатное обучение на подготовительных курсах вуза в следующих случаях:

Эти категории льготников имеют преимущественное право зачисления в вуз при условии успешного прохождения экзаменов.

Победители олимпиад имеют право поступить в вуз без экзаменов или получить 100 баллов по ЕГЭ по общеобразовательному предмету по профилю олимпиады — по выбору абитуриента.

При потере кормильца назначается специальная пенсия, но она не дает права поступить в вуз по льготе. Но если студент потерял обоих или единственного родителя, он имеет право на государственную социальную стипендию.

Молодые матери и дети из многодетных семей поступают в вуз наравне с остальными абитуриентами. Федеральные льготы для них не предусмотрены.

Как воспользоваться льготами

Чтобы воспользоваться льготами, подавайте в вуз необходимые для поступления документы, в том числе с правом на льготу. В заявлении укажите, что есть право на льготу, и приложите подтверждающий документ.

Если абитуриент имеет право поступить в вуз без вступительных испытаний, он может подать документы только в один вуз и только по одному направлению. Но одновременно может подать заявления на другие направления о приеме в общем порядке, без использования особого права. В тот же или другой вуз.

Право на 100 баллов абитуриент может использовать при поступлении на обучение по различным условиям или основаниям приема.

Например, абитуриент выбирает между филфаком и факультетом журналистики. Он может использовать свое право на 100 баллов по русскому языку для поступления на оба направления.

Куда обращаться. Абитуриент подает документы на поступление в вуз лично, отправляет их через представителя, почтой или в электронном виде, если вуз принимает электронные копии.

Необходимые документы. Для поступления в вуз понадобятся следующие документы:

Заявление о приеме документов нужно взять в приемной комиссии, если абитуриент подает документы лично. Если отправляет документы почтой, заявление нужно скачать на сайте вуза и заполнить.

Вот документы, которые подтверждают право на льготу:

Подойдут оригиналы и копии документов — заверять их нотариально не нужно.

Порядок оформления. Абитуриент подает документы в вуз и ждет списка поступающих. Вуз должен опубликовать список не позднее 27 июля — на официальном сайте и на информационном стенде.

Сначала вуз зачисляет льготников: поступающих без экзаменов, на места в пределах особой или целевой квоты. Потом — абитуриентов, пользующихся преимущественным правом, а затем — всех остальных.

Когда вуз вывешивает первые списки, абитуриенту нужно найти в них себя и посмотреть, по какой основе обучения его собираются зачислить — на бюджет, по квоте или как-то еще.

Если он согласен с основой обучения, то подает заявление о согласии на зачисление. В нем указывает условие поступления и основание приема по конкурсу, в соответствии с результатами которого хочет быть зачисленным. Еще понадобятся оригиналы подтверждающих документов. Подать подтверждающее заявление нужно до 28 июля.

Далее вуз зачисляет на оставшиеся бюджетные места. Подать заявление о согласии на зачисление нужно до 1 августа. Если бюджетные места закончились, но остались места по квоте, вуз может зачислить на них поступающих без вступительных испытаний.

После этого начинается вторая волна зачисления — подать заявление о зачислении нужно до 6 августа.

При поступлении на бюджет абитуриент может подать заявление о согласии на зачисление 1—2 раза. Он может сначала подать заявление, передумать и снова подать, а вуз не вправе ему в этом отказать.

Что делать, если отказали

Если абитуриент все сделал правильно, но вуз отказал в зачислении на бюджет, нужно попросить письменный отказ. Его можно обжаловать в апелляционной комиссии, в прокуратуре или в суде.

Если абитуриент не согласен с результатами вступительных испытаний внутри вуза, он может обратиться в апелляционную комиссию вуза со специальным заявлением — апелляцией. Апелляцию составляют в письменной форме, в ней указывают причину обращения, например нарушение процедуры проведения экзамена. Апелляцию подают в день сдачи экзамена или объявления оценки, с которой абитуриент не согласен.

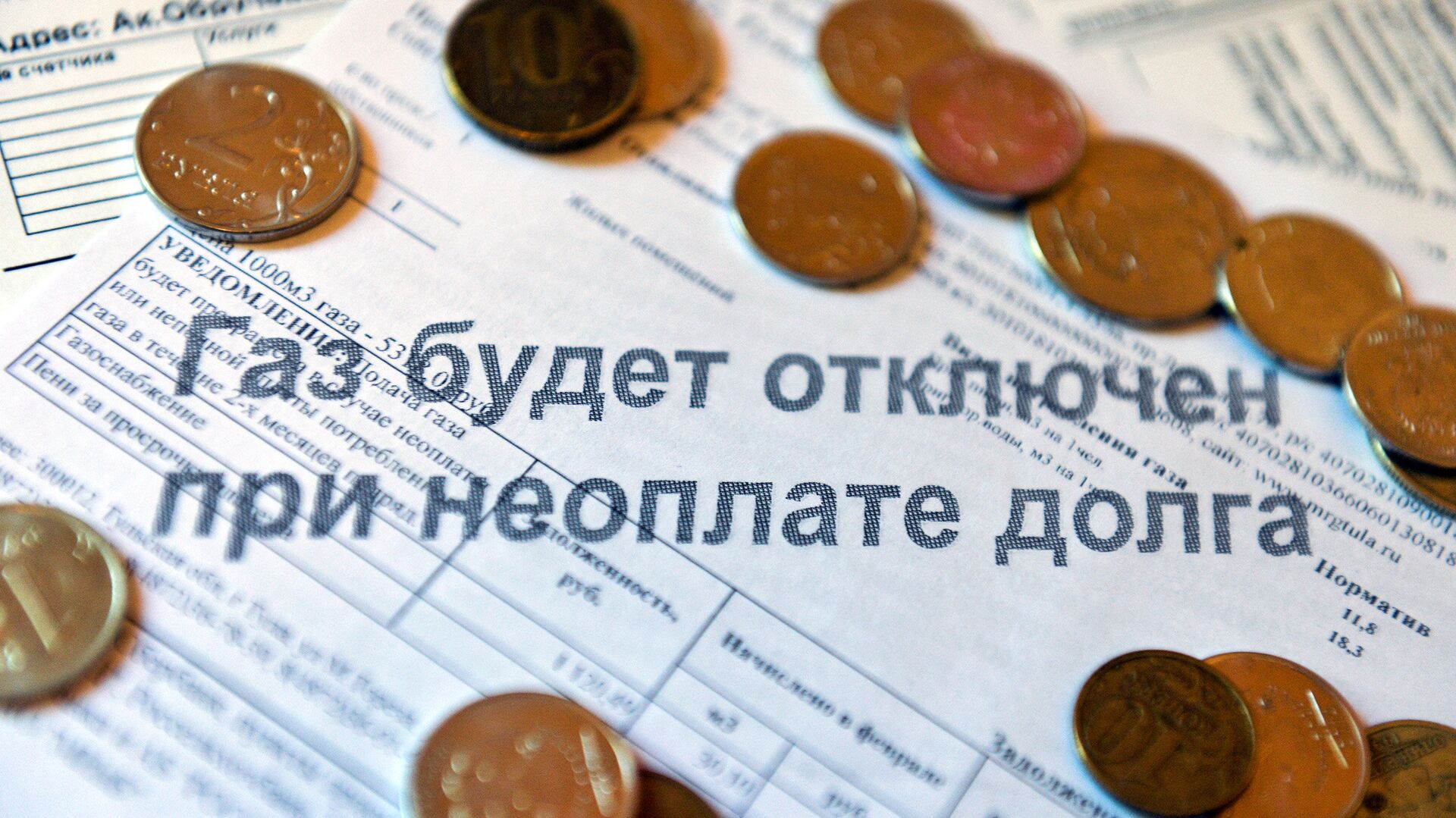

Дальше сами: как люди лишаются льгот и субсидий в недвижимости и ЖКУ

Да, если вы перестанете соответствовать условиям, на которых их предоставляют, или просто вовремя не подтвердите, что все еще нуждаетесь в таком виде помощи.

Вопросы, связанные с предоставлением субсидий и компенсаций на оплату услуг ЖКХ, регулируются статьями 159 и 160 ЖК РФ и другими подзаконными актами. Субсидии на оплату жилого помещения и коммунальных услуг (далее – субсидии) предоставляются в случае, если их расходы на оплату жилого помещения и коммунальных услуг превышают величину, соответствующую максимально допустимой доле расходов граждан на оплату жилого помещения и коммунальных услуг в совокупном доходе семьи. Право на субсидии получают семьи, чьи расходы на ЖКУ превышают 22% от совокупного дохода, но власти региона могут установить и меньший порог: например, в Москве он составляет 10%.

Субсидии предоставляются гражданам при отсутствии у них задолженности по оплате жилых помещений и коммунальных услуг или при заключении и (или) выполнении гражданами соглашений по ее погашению.

Однако права на субсидию можно и лишиться, для этого есть несколько условий:

— неуплата текущих платежей за ЖКУ в течение 2 месяцев;

— неуплата долгов за ЖКУ за предыдущие 3 года;

— изменение места жительства, состава семьи, гражданства, уровня доходов;

— непредоставление или несвоевременное предоставление документов, подтверждающих право на получение субсидии (его необходимо подтверждать раз в полгода).

В 2020 году права получателей субсидий продлили автоматически, но с апреля 2021 года это нужно снова делать самостоятельно.

Да, может, как только перестанет считаться многодетной. Это довольно запутанный вопрос, потому что в РФ не существует единого для всей страны определения многодетной семьи, поэтому критерии устанавливают регионы, и они могут отличаться. В большинстве из них многодетной считается семья, в которой есть трое и более несоверешеннолетних детей. Именно несовершеннолетних, взрослые дети уже не учитываются.

Однако возможны нюансы. Например, по закону Санкт-Петербурга семья с тремя детьми перестает быть многодетной, когда старший из них достигает возраста в 18 лет, зато в Москве она сохраняет свой статус до тех пор, пока младший из детей не достигнет 16-ти лет; если он на этот момент продолжает учиться в школе, то многодетной его семья будет до его совершеннолетия.

В других регионах действуют свои правила, установленные местными законами.

Кроме того, льгот за «многодетность» семья может лишиться, если один из детей умрет, и их останется меньше трех; если родители лишаться родительских прав или если дети переданы на попечение государства (то есть в детский дом).

С утратой статуса многодетности семья лишается следующих льгот в сфере недвижимости и ЖКУ:

— скидки в 30% и более на оплату отопления, водоснабжения, канализации, газа и электричества;

— для семей, живущих в домах без центрального отопления – скидки в 30% или более на покупку топлива;

— вычет из налога на имущество физических лиц (недвижимость) в размере 7 квадратных метров на каждого ребенка (если это дом), 5 «квадратов» на ребенка (если это квартира, часть квартиры или комната);

— вычета из земельного налога в размере стоимости 6 соток.

Опять-таки, в каждом регионе могут действовать и свои программы для таких семей, так что список доступных им мер поддержки может быть и шире.

У кого есть льготы по имущественным налогам и как их получить

Налоговая рассылает уведомления по трем налогам для физлиц: налогу на имущество, земельному и транспортному. У многих по этим налогам есть льготы и вычеты — то есть можно платить меньше, не за весь объект или не платить вообще. По этому поводу чего только не пишут: что нужно срочно подавать заявление на вычет по квартире, что льготы не действуют или что все долги простили по амнистии. Говорят даже, что налоги вообще отменили и можно их не платить.

Налоговая все это тоже читает. Поэтому последние пару месяцев они объясняют про льготы и налоги. Мы изучили все эти разъяснения и налоговый кодекс. Вот как обстоят дела с уменьшением налогов, которые вам нужно заплатить за квартиру, машину и участок до 3 декабря.

О каких налогах речь?

Это три налога: на имущество, земельный и транспортный. Их должны платить физлица, у которых есть квартиры, дома, участки и машины. Считать эти налоги самим не нужно, это делает налоговая инспекция. Она знает обо всех объектах и их собственниках, все сама начисляет и присылает уведомления.

Уведомления с начисленными налогами должны прийти самое позднее за месяц до крайнего срока оплаты. Обычно это 1 декабря, но в этом году из-за выходных можно платить до 3 декабря. Сейчас почти всем уведомления уже пришли — по почте или в личном кабинете налогоплательщика.

При чем здесь льготы?

По имущественным налогам бывают льготы. Их может установить государство для всех — тогда они перечислены в налоговом кодексе. Еще льготы могут вводить регионы и муниципальные образования. Например, где-то от налогов освободят одиноких пенсионеров, а где-то — многодетных родителей.

Со льготами много непонятного. Вернее, налоговой и экспертам все ясно, но обычные люди путаются. Каждый раз, когда подходит срок платить налоги за прошлый год, ведомства объясняют, как пользоваться льготами и когда их предоставят без заявлений. Если не разобраться, бабушка переплатит за землю, мама может в панике зря поехать в налоговую, а кто-то вообще выбросит уведомление: налоги же якобы отменили. А потом пени, списания, запреты на выезд и неприятности на работе.

На самом деле льготы предоставляют так.

Льгота за шесть соток — пенсионерам по заявлению

В конце 2017 года приняли закон о льготах по земельному налогу для пенсионеров. Теперь им и еще нескольким категориям налогоплательщиков можно не платить налог с шести соток. Из площади участка вычитают 600 квадратных метров и начисляют налог только на разницу. Если у бабушки всего шесть соток, налога вообще нет. Но если у бабушки два участка по шесть соток, с одного нужно платить земельный налог: льготу дают только на один участок.

Эта льгота заработала как бы задним числом. Хотя закон вступил в силу в 2018 году, но льготу дают по налогам за 2017 год. То есть сейчас в уведомлениях ее уже должны учитывать.

Эта льгота носит заявительный характер — ее не предоставляют автоматически. Налоговая не следит, кто там стал пенсионером в прошлом году. Тем более, это ведь касается не только пенсионеров по возрасту, но и тех, кто получает пенсию по выслуге, потере кормильца или инвалидности.

Чтобы получить эту льготу, нужно было подать заявление. Если заявления не было, льготу могли не учесть и прислать квитанцию с завышенным земельным налогом.

Если у вас или кого-то из близких есть право на льготу, может быть два варианта развития событий.

Налоговая раньше уже знала о статусе и льготах. Например, человек давно на пенсии и получал льготы по налогу на имущество. Налоговая в курсе и все учитывала. Тогда заявление можно не подавать: скорее всего, льготу учли и по земельному налогу. Но квитанцию лучше проверить.

Налоговая не учла льготу и уже посчитала налог. Например, пенсию назначили в прошлом году и раньше льгот не было, а заявление не подавали. Земельный налог будет выше, чем положено, — но вины инспекции тут нет. Тогда нужно быстрее подать заявление, чтобы налог пересчитали. Его пересчитают даже за прошлый год. А в следующем году подавать уже не придется.

Вычет с площади квартиры — всем автоматически

По налогу на имущество есть вычет. Не путайте его со льготами. Вычет дают вообще всем по каждому жилому объекту, даже если вы не пенсионер, не инвалид и не ветеран, а просто владелец квартиры или таунхауса.

Вычет — это площадь, которую вычитают при расчете налоговой базы и на которую не начисляют налог на имущество. Платить нужно только налог с разницы.

На сколько уменьшают общую площадь жилья

На сколько уменьшают общую площадь жилья

| Объект | Вычет |

|---|---|

| Квартира или часть дома | 20 м² |

| Комната или часть квартиры | 10 м² |

| Дом | 50 м² |

Чтобы получить этот вычет, ничего не нужно делать. В соцсетях полно постов и комментариев, что нужно срочно подать заявление до 1 ноября, иначе вычет по площади не дадут и придется переплачивать. Это фейк. Не нужно подавать никаких заявлений, вычет дадут в любом случае: у налоговой все для этого есть. И за прошлый год, и за 2018 площадь жилья уменьшат как положено.

Льготы по налогу на имущество — по заявлению и на один объект

Кроме вычета по налогу на имущество есть еще льготы. Это не одно и то же. Вычет дают всем автоматически, а льготы — льготникам или на конкретные виды объектов по заявлению.

Если есть право на льготу по налогу на имущество — например, у пенсионера, — нужно подать заявление. Тогда от налога вообще освободят, а если уже начислили — пересчитают.

Каждый год подавать заявление не нужно. Если налоговая уже в курсе про льготу, она и так ее применит. Но даже в таком случае иногда нужно обращаться в налоговую — если хочется выбрать объект для льготы: она положена только по одному дому, квартире, гаражу или хозпостройке. По умолчанию налоговая дает льготу по тому объекту, на который самый большой налог.

Выбирать объект можно до 31 декабря текущего года. Если год назад не выбрали, уже не изменят. Если хотите выбрать льготный объект на 2018 год — подайте уведомление. Это можно сделать через интернет, еще успеете.

Но есть такой нюанс: льготу пенсионеру дают на один объект, а вычет должны дать на все.

Если у пенсионера есть дом и квартира, то налог на имущество он вообще не будет платить. Если дом и две квартиры, то за одну квартиру он заплатит налог на имущество за вычетом 20 м². И тут можно выбирать, к какой квартире применить вычет, а к какой — льготу. Проверьте квитанции родителей. И если что — вот инструкция, куда обращаться, чтобы никуда не ходить.

А что с транспортным налогом?

Если относитесь к категории льготников, тоже нужно подавать заявление. А если налоговая в курсе права на льготу, потому что раньше уже учитывала ее, можно ничего не делать. Но квитанции все равно проверяйте: еще есть время разобраться и пересчитать.

Можно пользоваться амнистией и не платить?

Когда объявили так называемую налоговую амнистию, мы сразу предупреждали, что надеяться на нее не вариант. Спишут только старые безнадежные долги, которые налоговая изо всех сил взыскивала и не смогла взыскать. За 2017 год ничего никому не простят. Не заплатите — попадете на пени и ограничения.

Но позиция Минфина удивила даже нас. Все думали, что по амнистии простят хотя бы налоги за 2014 год — то есть те, по которым были долги на 1 января 2015 года. В законе же так и написано. Но нет, Минфин недавно высказался: «Мы же считаем налоги за год в следующем году. Значит, 1 января 2015 года долга за 2014 год еще не было. За этот год долги вам тоже не простят. Только за 2013, а за все последующие будете платить».

Если кому-то и светило списание, то уже списали: налоговая это делает сама. Если в личном кабинете у вас есть суммы к уплате — амнистия ваш бюджет не спасет. Лучше заплатите: пени капают, а полиция помогает искать должников.

Когда нужно заплатить эти налоги?

Налоги за 2017 год нужно заплатить до 3 декабря 2018 года. Уведомление должно прийти по почте. Но если есть личный кабинет налогоплательщика, то письма не будет — проверяйте на сайте.

Если проблемы со льготами, там же можно о них сообщить. Сервис работает без авторизации и личного кабинета. Это удобно, если вопрос по уведомлению родственника, а разбираться нужно вам.

Как сэкономить на имущественных налогах

Что за льготы

Если у вас есть квартира, дом, участок или машина, за них нужно платить налоги. Они так и называются — налог на имущество, земельный и транспортный, или коротко — имущественные налоги.

На налогах можно сэкономить, если есть право на льготу.

Льготы по налогу на имущество

Кто получает. В налоговом кодексе есть список льготников, которые могут экономить на налоге на имущество в любом регионе, — это федеральные льготы. В этот список входят, например, многодетные, пенсионеры и предпенсионеры.

Льготы в конкретном городе или поселке можно проверить через сервис налоговой.

Льготы по налогу на имущество устанавливает не регион, а конкретный муниципалитет и город федерального значения. В одном и том же регионе могут быть разные категории льготников в зависимости от населенного пункта. Например, в Ярославле дети освобождены от налога на имущество, а в поселке Пречистое Ярославской области местных льгот вообще нет.

Как считают. По налогу на имущество даже на федеральном уровне есть разные виды льгот. Их считают по-разному: у многодетных один порядок, у пенсионеров другой, у владельцев хозпостроек свои условия. Все это знает налоговая, можно не разбираться. От собственника имущества понадобится заявление, что он имеет право на льготу, а считать ее не придется.

Примеры категорий льготников на федеральном уровне

| Кому положена льгота | На каких условиях |

|---|---|

| Многодетные семьи | Дополнительный вычет на каждого ребенка: по 5 м² из площади квартиры или комнаты, 7 м² — из площади дома. Только на один объект |

| Владельцы оборудованных творческих мастерских, ателье и студий | Не платят налог за один такой объект, если используют его только для творческой деятельности |

| Владельцы зарегистрированных хозпостроек площадью до 50 м² | Не платят налог только за одну хозпостройку |

| Пенсионеры и предпенсионеры | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Военнослужащие и уволенные со службы с выслугой не менее 20 лет | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Родители и супруги погибших при исполнении военнослужащих и госслужащих | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Участники Великой Отечественной войны, других боевых операций по защите СССР | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

| Люди с инвалидностью первой и второй группы, люди с инвалидностью с детства, дети с инвалидностью | Не платят налог за одну квартиру, комнату, дом или гараж любой площади |

Условия расчета льгот в конкретном регионе нужно проверять отдельно: в налоговом кодексе они не описаны. Например, в Санкт-Петербурге от налога на имущество освобождают детей-сирот, а в Москве есть льготы для владельцев апартаментов.

На какие объекты дают. Многодетным по всей стране дают дополнительный вычет только на жилье. Остальные льготники могут не платить налог на имущество по одному объекту каждого вида — на один дом или одну квартиру.

Есть льготы, которые зависят от вида объекта, а не от статуса собственника. Например, льготы для творческих студий и хозпостроек касаются только одного объекта такого типа, а не всех, что принадлежат налогоплательщику. Любой владелец зарегистрированной бытовки или летней кухни площадью 40 м² сэкономит на налоге 100%. Но если у него две таких постройки, за вторую придется заплатить налог.

Нельзя получить льготу на элитное жилье, кадастровая стоимость которого больше 300 млн рублей.

Вычет по налогу на имущество

Кроме льготы по налогу на имущество есть налоговый вычет, его дают всем и автоматически.

Вычет — не то же самое, что льгота, потому что его не надо заявлять и подтверждать. С ним даже разбираться не нужно: налоговая сама учитывает его по каждому объекту, когда считает налог. При этом вычет дается на все объекты в собственности, хоть на пять квартир.

Вычет по налогу на имущество — это площадь жилья, на которую не начисляют налог. При расчете стоимость этой площади вычитают из налоговой базы и начисляют налог на оставшуюся часть.

На сколько уменьшают общую площадь жилья

| Объект | Вычет |

|---|---|

| Квартира или часть дома | 20 м² |

| Комната или часть квартиры | 10 м² |

| Дом | 50 м² |

Если нет права на льготы, но есть квартира или дом, вам все равно предоставят вычет. Это можно проверить в налоговом уведомлении.

Один и тот же собственник может одновременно получить льготу и вычет. Например, если у пенсионера две квартиры в собственности, ему автоматически дадут вычет по каждой. Но по одной из квартир пенсионер может заявить льготу и вообще не платить налог. Тогда для вычета ничего делать не нужно, а для льготы придется один раз подать заявление.

Льготы по земельному налогу

Кто получает. Есть льготы на федеральном уровне, поэтому они действуют по всей России. Список федеральных льготников — в статье 391 налогового кодекса. Уменьшить или не платить земельный налог могут, например:

Еще есть муниципальные льготы, их устанавливает местный закон. В одном поселке могут давать льготу людям с инвалидностью третьей группы, а в соседнем — нет. Список льгот по регионам есть на сайте налоговой.

Как считают. Федеральным льготникам из перечня в налоговом кодексе налог не начисляют со стоимости шести соток. Считают так: из кадастровой стоимости земли вычитают стоимость шести соток, а уже на разницу начисляют налог. Если у дедушки шесть соток или меньше, то он не платит налог совсем, если семь — платит только за одну.

Собственникам ничего считать не нужно, это делает налоговая. При условии, что она знает о праве на льготу.

На какие объекты дают. Льготу дают на один участок. Собственник может указать налоговой, по какому объекту учесть льготу. Или налоговая выберет участок, по которому насчитает больше всего земельного налога, и учтет льготу по этому объекту. Если у многодетного отца два земельных участка площадью по шесть соток, федеральную льготу можно получить только на один из них, а за второй придется платить налог.

Льготы по транспортному налогу

Федеральных льгот на транспорт нет, есть только региональные. Например, в Москве предусмотрены льготы для людей с инвалидностью и многодетных родителей. Проверить льготы можно через сервис налоговой. Имеет значение статус собственника машины и регион, в котором зарегистрирован транспорт.

Как получить льготу по имущественным налогам

Льготы по налогу на имущество, землю и транспорт не дают автоматически. Чтобы сэкономить, надо сообщить налоговой о своем праве на льготу — передать заявление.

Что заполнять. Форма одинаковая для всех имущественных налогов. Документы для подтверждения можно не прикладывать: с 2018 года налоговая сама делает запросы и проверяет.

Проще всего подать заявление через личный кабинет налогоплательщика. Там нет сложных форм — все делается за минуту.

Если отправляете заявление на бумаге, укажите телефон для связи. Вдруг инспектору будет что-то непонятно или не совпадут данные — тогда он перезвонит и вопрос решится быстрее.

Сколько раз отправлять. Заявление подается один раз. Если налоговая раньше учитывала льготу — значит, она знает о ней, в следующем году сообщать не нужно. Пенсионерам, которым три года не начисляют налог на имущество за дом, не надо каждый год отправлять заявление. Очевидно, что льгота им положена всегда и налоговая уже в курсе. А вот многодетным, которые получили право на льготу и дополнительный вычет задним числом с 2018 года, лучше побыстрее подать заявление. Раньше льгот для многодетных не было, и налоговая не знает о статусе семьи.

В какие сроки подавать. У заявления нет сроков подачи, но лучше успеть до 1 апреля следующего года. Если подать заявление позже, льготу все равно учтут, а налог пересчитают даже за прошлые годы. Но к тому времени может прийти налоговое уведомление и появится задолженность. Помогите родителям разобраться с правами на льготу и подать заявление. На это уйдет несколько минут, а экономия составит тысячи рублей.

Как выбрать объект для льготы

Если льгота действует только для одного участка или одной квартиры, нужно определиться, по какому объекту ее предоставят. Есть два варианта:

В личном кабинете уведомление можно заполнить за минуту и без похода в налоговую. На сайте налоговой пока написано, что уведомление нужно подать до 1 ноября, но это не так: срок продлили до 31 декабря, но текст, видимо, еще не изменили.

Как проверить, учтена ли льгота

Если есть право на льготу и налоговая должна ее учесть, это можно проверить в личном кабинете или налоговом уведомлении. Если у бабушки единственная квартира, ей не должны присылать уведомление с суммой налога на имущество, потому что у нее льгота, как у пенсионерки. Если уведомление присылают, значит, налоговая не знает, что бабушка на пенсии, — нужно подать заявление.

Бывает, что еще молодые и работающие родители имеют право не платить налог, но платят, потому что не знают о льготе, а налоговая ее не применяет. Например, женщина работает учителем и с 45 лет находится на пенсии. Она купила квартиру в 51 год и два года платит за нее налог на имущество, хотя не должна. А всё потому, что налоговая не знает, что женщине уже назначили пенсию и у нее льгота.

Если льготу не применили

Пожаловаться через сайт. Для вопросов и жалоб по имущественным налогам и льготам налоговая запустила сервис для обращений граждан. Он подходит, если с налогами что-то не так. Например, кажется, что за дом не надо платить, а налоговая прислала уведомление.

Сервис работает без регистрации. Можно отправить сообщение по налогу на имущество, который насчитали родителям или бабушке, даже если у них нет личного кабинета.

Написать в личном кабинете. Если есть личный кабинет на сайте налоговой, сообщить об ошибке по поводу льгот можно прямо там. Подсказки есть в разделе «Мое имущество» и описании каждого объекта, а все данные о квартире или участке заполняются автоматически. Подтверждающие документы можно не прикладывать.

Чтобы получить доступ в личный кабинет, нужно посетить налоговую инспекцию, там выдадут регистрационную карту. Еще можно авторизоваться через госуслуги, но тогда доступны не все возможности. Один раз все-таки придется сходить в инспекцию с паспортом.