что значит карта е4 на терминальном чеке

Что значит карта е4?

На чеке банковской карты, наименование Карта (Е4), что это значит?

Доходом является любая сумма, если вы её получаете в результате какой-либо деятельности (продажи, оказания услуг, сдачи в аренду и т.п.).

Вероятно, Ваш вопрос должен бы звучать так: поступления на банковскую карту физического лица от какой суммы считаются доходом, с которого надо платить налоги?

Ответ: по закону с любого дохода нужно платить налоги (исключения есть, например, продажа имущества, бывшего в собственности более трёх лет).

В реальности платят налоги далеко не все, особенно если деятельность в интернете. Например, скрыть от компетентных органов деятельность магазина, расположенного в торговом центре, невозможно, а он-лайн доходы пока особо не контролируются.

Если планируете пока скрывать, то знайте: частые поступления на карту от разных лиц, особенно с сообщениями в поле перевода «за товар» могут заинтересовать органы финмониторинга.

Как верно заметили выше, если это Ваш банк, то он знает о Ваших счетах все и даже больше чем Вы можете думать. Самое минимальное, это то что Вы сообщили банку при оформлении счета (включая(но не ограничиваясь) место работы и должность/моб. тел/эл. почта/ИНН/семейное положение/состав семьи/уровень доходов/наличие кредитов в других банках и пр.) Помимо этого, у многих банков есть общая база недобросовестных клиентов(черный список) откуда они тоже могут почерпнуть информацию. Также не забываем о дочерних предприятиях(банках, фин. орг.) которые могут дать банку более полную картину о Вас. Плюс все Ваши последующие действия с картой/счетом однозначно известны банку.

По Вашей просьбе, даже удаленный оператор в другом городе, которого Вы в глаза не видели, может войти в Ваш кабинет, и зачитать Вам в каком супермаркете(точный адрес), когда и во сколько Вы покупали презервативы и вино. Официально, работник банка как правило не может заходить в Ваш кабинет, даже для проверки информации не говоря уже о каких-то действиях со счетами. За это грозит серьезное наказание вплоть до увольнения. Но на практике, я знаю что многие работники банков пренебрегают этим правилом, если им(или их родственникам/друзья м) очень потребуется выяснить информацию связанную с конкретным счетом. Для этого вовсе не обязательно знать Ваши логины/пароли, достаточно номер. моб. И если не совершать никаких действий в кабинете(только просмотр нужной инф.) то следов не останется.

А под банк. тайной, обычно понимают что банк при любых обстоятельствах не будет разглашать информацию о Вас и Ваших счетах третьим лицам. В нормальных банках так обычно и происходит. Но контролирующим органам гос-ва банк сам обязан подчиняться, и по запросу выдаст любую имеющуюся информацию. И разумеется что сам банк владеет этой информацией в полной мере.

Возврат товара при оплате Apple Pay (с телефона или с часов)

С прошлого года для владельцев айфонов и яблокочасов доступна бесконтактная оплата в терминалах, в которых и по карте можно бесконтактно оплатить. Удобно, не нужно доставать карту рискуя засветить ее данные. А еще это до сих пор поржает некоторых кассиров, восторго-вопросы-аплодсменты )))))) Самсунг пэй в России тоже уже работает, а через пару дней обещают и Андроид пэй запустить.

Недавно мы впервые оформляли возврат товара, оплаченный Apple Pay и было слегка волнительно и не понятно, как этот процесс пройдет. Расскажу что делать и что где искать.

1. На чеке указываются последние 4 цифры карты, но если платишь телефоном, то цифры эти не соответствуют номеру твоей реально привязанной карты. Это внутренний номер учетной записи устройства. И если карт к телефону привязано много, не всегда понятно по этим последним цифрам какой картой ты за этот товар платил. Найти этот номер можно в настройках. Настройки — Wallet и Apple Pay — выбираешь карту и смотришь какой у нее номер. В магазине при возврате к терминалу прикладывается устройство с вызванной нужной картой и на нее возвращаются средства.

2. Если с момента оплаты вы уже успели сменить устройство, переустановить систему, перевыпустить карту и тд — этот номер сменится. Возврат напрямую на устройство уже не сработает и нужно будет достать и приложить к терминалу саму карту.

3. Продавцы еще пока тоже не очень опытные в возврате средств на все эти гаджеты и к этому нужно морально приготовиться. Один сотрудник у нас сразу понял ситуацию с несовпадением номера карты и цифр на чеке, а второй 3 раза переспросил, а потом еще проконсультировался с коллегами. Но возврат оформили без проблем, деньги пришли на счет, хотя все это немного дольше получилось, чем обычно.

А вы, платите с телефона или часов? Удобно?

Что значит надпись «Карта Е1» в кассовом чеке при оплате банковской картой?

В кассовом или терминалном чеке при оплате покупок в данных об оплате можно увидеть: название организации-продавца и его адрес; число и время совершения покупки; номер чека; номер терминала (через который произведена оплата); последние четыре цифры номера карты с которой производилась оплата; фамилию и имя владельца карты, если она именная. Кроме этого можно увидеть платежную систему к которой относится карта. Карта Е относится к платежной системе МИР, а карта Е1 к платежной системе MasterCard (как в вашем случае) или Visa при бесконтактной оплате через терминал. Если же карта не поддерживает бесконтактную оплату, то в чеке вместо «Е» будет стоять «С».

Закупка продуктов в прок для многих больная тема. Очень много нюансов на эту тему.

Если рядом с домом есть не дорогой магазин, так зачем же закупаться заранее, если можно хоть каждый день ходить в магазин и покупать свежее?

Я попробую ответить на своем примере.

Рядом с моим домом несколько продуктовых магазинов и в основном в них все дорого, то есть многие продукты дороже на 20-40 %.

Возле дома есть дешевый магазин, где продают куриную продукцию и яйца.

То есть, возле дома я покупаю яйца, иногда кур и хлеб, все остальное я предпочитаю покупать в других местах, а я эти места знаю.

Еще, у нас есть машина, на ней мы закупаем продукты сразу на 2-3 семьи.

Мука 2кг.- 250-280т. и от 300 тенге,

сахар 214 тнг и от 270-290тнг.

лук от 100тнг и от 130 тнг.

морковь от 90 тнг и от 110 тнг.

Яблоки от 250 и от 350 тнг.

Колбаса от 900 тнг и от 1500- 2300 тнг.

Пельмени замороженные за 1 кг. от 650тнг и от 1300 тнг.

Мясо возле дома не продают, поэтому покупаем только на рынке, там дешевле и всегда можно выбрать на свой вкус.

В среднем, продуктами длительного хранения мы закупаемся 1 раз в две-три недели.

Много раз считали и получается, что на машине выходит дешевле, чем ездить на автобусе.

Я не водитель, сын уверяет, что на 1 поездку по магазинам туда и обратно выходит 400-700 тенге.

И за эти деньги мы не трясемся в автобусах и не надрываемся, таща тяжелые сумки.

Секреты вашей банковской карты. Что означает её номер?

Наличка – это неудобно и опасно, поэтому уходит в прошлое. Благо, терминалы для приема карт и оплаты смартфонами уже можно найти даже в киосках в глубокой провинции.

Рассказываем, что внутри у банковской карты, чем чип отличается от магнитной полосы и как происходит оплата смартфоном.

Из чего состоит номер карты

Стандартный номер карты состоит из 16 цифр. Он уникален для конкретного банка и определенной платежной системы.

Номера либо выдавливают (эмбоссируют), или наносят краской. Первое дороже, но надежнее: выдавленные цифры не стираются от частого использования.

Первые 6 цифр в номере – банковский идентификационный номер (БИН) эмитента (банка, который выпустил карту). Расшифровать цифры можно, к примеру, здесь.

Первая цифра определяет платежную систему:

► 2: Мир

► 3: American Express, JCB International

► 4: VISA

► 5: MasterCard – 5

► 3, 5 или 6: Maestro

► 6: China UnionPay

► 7: УЭК

Банки используют определенные комбинации первых цифр для разных карт. Например, номера «Пенсионной карты МИР» и «МИР Сбербанка России» начинаются с 22, дебетовая карта «Аэрофлот» (Visa Gold и Visa Classic) Сбербанка или Visa Classic – с 4276.

Цифры с 7 по 15-ю – непосредственно номер карты. В нем указан тип карты (дебетовая или кредитная), валюта, регион выпуска и др.

Последняя цифра является проверочным числом. Она вычисляется по алгоритму Луна, чтобы избежать ошибок при вводе номера.

Проверить номер можно на этом сайте. Но будьте внимательны! Алгоритм хорошо ловит ошибки в одной цифре, но он не заметит перестановки цифр 0-9 и 9-0, может пропустить и другие ошибки.

Выпускаются карты и с более длинными номерами. Дополнительные цифры используют, чтобы обозначить субнаправления или подпрограммы.

Так, у карт Maestro и карты мгновенной выдачи «Momentum» Visa Сбербанка часто 18-значные номера. Есть и варианты с 19 знаками.

Бывает и наоборот. У многих карт American Express, а также виртуальных карт Visa и MasterCard Сбербанка всего 15 цифр в номере. Минимальное количество цифр – 13.

Выпускают карты и без нанесенного номера и других данных. Так безопаснее. Реквизиты можно узнать в мобильном приложении.

Как работает магнитная полоса

Первая в мире карта с магнитной полосой

Изначально магнитную полосу пытались приклеить на карту клейкой лентой. Но сделать это ровно было очень сложно = полоса деформировалась и переставала читаться.

Расстроенный инженер, который целый день пытался наклеить полосу на карту, рассказал о проблеме жене. Та предложила прогладить полосу на пластиковой карте утюгом и вплавить её. Получилось!

Стандартная ширина магнитной полосы – 9,52 мм. В ней три дорожки шириной 2,79 мм.

Формат записи на дорожки разный. Так, на первой хранится до 76 заглавных букв латинского алфавита, цифр, спецсимволов. Запись на второй дорожке начинается с «;», дальше – до 37 символов: цифры, знак «=», «+» вместо пробела, «?» – символ завершения записи.

Строка на третьей дорожке начинается с «_», заканчивается «?». Между ними – до 104 символов: цифр и «+» вместо пробела. Плотность записи на первой и третьей дорожках – 210 бит/дюйм, на второй – 75 бит/дюйм. Буквы и спецсимволы занимают 7 бит, цифры – 5 бит. Так как разработчики точно знают, что значение не займет все 8 бит (1 байт) места, они используют такие нестандартные кодировки для экономии памяти.

Данные на полосе определяют карту в банковской системе. Они позволяют отправить запрос на оплату и получить либо подтверждение, либо отказ. Но кассир не видит остаток на вашем счету или ваши личные данные.

Полосы в основном черного или коричневого цвета, но бывают и других оттенков. Черные – это карты HiCo (High Coercitive – высококоэрцитивные), которые работают с магнитными полями напряженностью 2750-4000 эрстед. Они более долговечные.

Коричневые – LoCo (Low Coercitive – низкокоэрцетивные). Рассчитаны на напряженность магнитного поля всего в 300 эрстед. 1 эрстед – около 80 А/м. Банковские карты обычно HiCo, дисконтные или топливные – LoCo.

HiCo-карта не повредится от контакта с не слишком сильным магнитом, LoCo такой встречи может и не пережить. Вывод: носите LoCo-карты в кошельках без металла и магнитных застежек.

Но все карты с магнитной полосой со временем выходят из строя. Магнитный слой просто стирается от частого считывания.

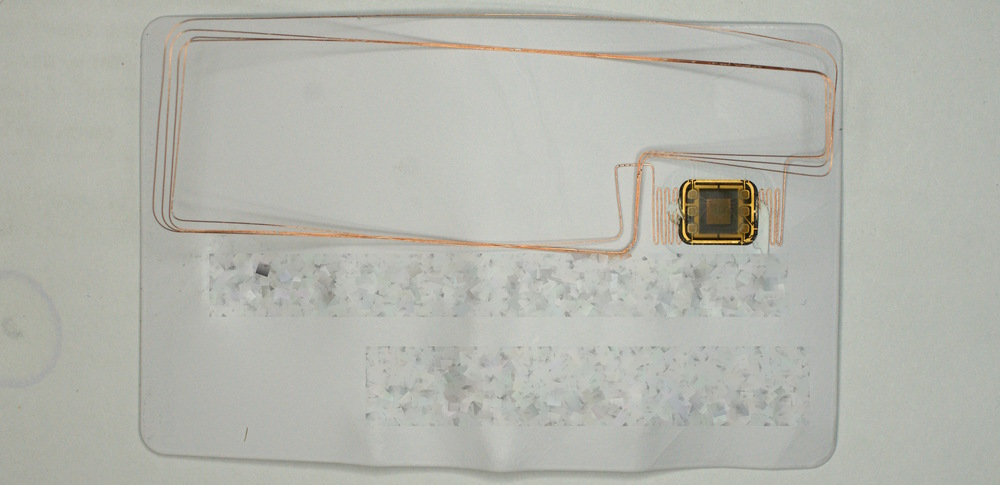

Как устроены бесконтактные карты

Карты EMV (стандарт был разработан Europay, MasterCard и VISA) можно приложить к терминалу для оплаты. В пластик таких карт встроены электронные компоненты:

Карта обменивается данными с терминалом по протоколу ISO/IEC 14443 на частоте 13,56 МГц. Процесс похож на работу с RFID-метками.

Когда вы совершаете покупку, кассир создает предварительный чек и сообщает вам сумму для оплаты. Вы прикладываете карту к терминалу. Можно не касаться – достаточно расстояния до 10-15 см.

Колебательный контур попадает в переменное магнитное поле, образуется переменный ток. Катушка индуктивности запасает энергию в своем магнитном поле, конденсатор заряжается от неё, основной чип получает питание.

Карта и терминал аутентифицируют друг друга, проверяя подлинность криптограмм. Терминал должен убедиться, что карта подлинная, а карта – что всё в порядке с терминалом. Сигнал от считывателя в терминале передается за счет модуляции сигнала. Чип карты распознает такие изменения.

На карте можно подключить нагрузочное сопротивление и или изменить емкость конденсатора, чтобы повысить силу тока в контуре карты и, соответственно, передать данные с неё.

Если карта и терминал узнали друг друга, основной чип карты запускает платежное приложение. Оно генерирует ключ для оплаты, и на терминал отправляется сигнал с зашифрованными данными карты, в том числе CVV-код.

Кассовая программа получает информацию от терминала и связывается с банком. Если банк подтверждает подлинность данных и видит достаточный остаток на вашем счету, он разрешает транзакцию. Если она больше допустимого значения, запрашивается подтверждение платежа (PIN-код).

Транзакция проходит через банк-эквайер (который обслуживает терминал) в платежную систему и до банка-эмитента (который выпустил карту). Деньги списываются с вашего счета. Терминал выдает чек об успешной оплате.

Также можно установить приложение, которое позволит платить по NFC со смартфона на смартфон. Такая функция есть и в некоторых приложениях крупных банков.

Карты с чипом гораздо сложнее подделать, чем карты с магнитной полосой. Они долговечнее и принимаются практически во всех терминалах и банкоматах за границей.

На одной карте с чипом может работать несколько апплетов. В результате вы, к примеру, можете использовать её непосредственно как банковскую карту и как проездной билет.

Почему CVC/CVV никому нельзя сообщать

Множество платежей (как правило, мелких) не нужно подтверждать PIN-кодом, паролем из SMS или другими способами. Вас как клиента банка идентифицируют по номеру карты, сроку её действия и CVC/CVV-коду.

Такие схемы упрощенной идентификации обычно используют интернет-магазины. Но даже если нужно подтверждение из SMS, push-сообщения или кода в приложении, всё это можно перехватить с помощью вредоносного ПО.

Результат – подозрительные покупки с вашей карты совершаются, пока на ней вообще есть деньги. Но чаще мошенники, зная реквизиты и CVC/CVV, просто переводят деньги с одной карты на другую, а затем обналичивают их в банкомате.

Как обезопасить карту от мошенников

Технически официант или кассир, которому вы передаете карту, может сфотографировать её или запомнить номер, срок действия и CVC/CVV. А затем расплатиться вашей картой в интернет-магазине или в своем же заведении.

Даже если вы напишете заявление о краже денег в банк, средства вам не вернут. По закону, если вы показали карту, то раскрыли её данные третьим лицам. А значит, сами виноваты.

Чтобы этого не произошло, достаточно отрезать часть пластика с номером – например, последние четыре цифры. Карта по-прежнему будет работать. Магнитную полосу вы не повредите, катушку индуктивности вокруг чипа не заденете.

Лайт-вариант – закрасить или стереть CVC/CVV.

Как работает 3D Secure

3D Secure (Three-Domain Secure) – это защищенный протокол, который добавляет ещё один уровень безопасности вашим платежам с карты. Он помогает убедиться, что операцию проводит владелец карты, а не мошенники.

3D Secure создавали для CNP-операций (card not present) – оплат в интернете. Вы можете проводить их без самой карты, достаточно её фото или реквизитов.

Прототип решения разработали в Visa для работы сервиса Verified by Visa (VbV). Позднее протокол приняли и другие платежные гиганты: Mastercard (Mastercard SecureCode, MCC), JCB International (J/Secure), Мир (Мир Accept) и др.

Для оплаты в интернете вы вводите на сайте номер карты, срок её действия, имя держателя карты и код проверки ее подлинности (например, CVC2). Если сайт и банк поддерживают 3D Secure, вас перенаправят на сайт банка, который выпустил вашу карту.

Банк пришлет код подтверждения вам в SMS, в мессенджере или в банковском приложении. Реже используются разовые коды с листочка или постоянный код, который вы установили.

После того, как вы введете проверочный код на странице, банк проверит его. Если введенный код совпадет с отправленным, транзакция будет выполнена.

Как видите, в схеме Three-Domain Secure три домена: сайта или эквайера, который принимает за него оплату, платежной системы, в которой выпущена ваша карта, и банка, который её выпустил.

Данные для подтверждения платежа не сохраняются в интернет-магазине. Он может получить только часть реквизитов. Согласитесь, к банку, который выпустил вашу карту, или платежной системе вроде Visa или MasterCard, доверия больше.

Если на сайте есть логотипы Masterсard SecureCode и/или Verified by Visa, он поддерживает 3D-Secure. Подключена ли ваша карта к 3D-Secure, лучше уточнить в банке.

Важно: если ваш банк и ваша карта поддерживают 3D-Secure, а интернет-магазин нет, то если с вашей карты совершат несанкционированную транзакцию, отвечать будет интернет-магазин. Если сайт, наоборот, поддерживает технологию, а ваша карта нет, то ответственность будете нести вы.

Минус в том, что 3D-Secure – необязательная технология. Никто не может заставить её использовать. Но если есть выбор, лучше заказывать в магазинах с 3D-Secure.

Как смартфон заменяет карту

Смартфоны с NFC-чипами могут заменить карты для бесконтактной оплаты. Apple Pay, Samsung Pay, Android Pay и другие «пеи» работают с картами определенных платежных систем и конкретных банков.

В приложении карта оцифровывается, и её номер нигде не сохраняется – ни на смартфоне, ни на серверах приложения. Продавцы тоже не видят номер карты.

Вместо номера генерируется токен. Только банк или платежная система могут сопоставить этот токен с номером карты.

При оплате NFC-устройством в терминале касса так же, как и при обычной оплате, генерирует предварительный чек. Вы запускаете приложение и подносите смартфон к терминалу. Он устанавливает связь с терминалом, эмулируя карту.

Для эмуляции карты используется технология HCE (Host-based Card Emulation). NFC-контроллер обеспечивает передачу данных из платежного приложения в смартфоне на терминал и обратно.

Когда сеанс связи установлен, смартфон получает данные от терминала и формирует транзакцию. Затем вам нужно подтвердить транзакцию отпечатком пальца, сканированием лица или другим надежным способом.

В транзакции участвуют банк-эквайер, который обслуживает терминал, банк-эмитент, который выпустил карту, и платежная система, к которой относится карта. Получается как в 3D Secure, только ещё безопаснее. Сымитировать подтверждение транзакции гораздо сложнее, да и шагов проверки больше.

Смартфоны Samsung также могут имитировать карты с магнитной полосой в Samsung Pay. Для этого используется собственная технология MST (Magnetic Secure Transmission — магнитная безопасная передача).

В этом случае создается магнитное поле, похожее на сигнал от магнитной полосы банковской карты. Проводить смартфоном по считывателю не придется: MST работает на расстоянии до 7-8 см.

Таким образом, MST в Samsung Pay позволяет платить смартфоном даже в древних терминалах, рассчитанных только на карты с магнитной полосой. С iPhone так не получится.

С другой стороны, не все смартфоны Samsung поддерживают Samsung Pay, особенно в бюджетных сериях.

Всё сложно и с умными часами. Так, Gear S2, Gear Sport, Galaxy Watch и Galaxy Watch Active2 поддерживают только оплату по NFC, а Gear S3 – и MST тоже.

Бонус: как троллить очередь бесконтактной оплатой

Идею подала пользовательница Twitter @MyHopeIsRock (мы не пытаемся задеть чувства верующих):

снилось что я приклеила скотчем кредитку под обложку библии пришла в магаз на кассе спрашивают как платить будете я отвечаю С БОЖЬЕЙ ПОМОЩЬЮ прикладываю библию к терминалу платеж проходит а я эпично собираю покупки и валю

звучит как то что я обязана буду сделать во взрослой жизни

— Алевтина Карловна ❄️ дожила до 2020 (@MyHopeIsRock) November 4, 2019

Действительно, карту можно вклеить или вложить куда угодно, от комсомольского билета до книг Сапковского о Ведьмаке. Весь вопрос в удобстве и безопасности использования.