что значит срок полезного использования основного средства

Амортизация ОС по ФСБУ 6/2020: важные детали и нюансы для бухгалтера

Поскольку корректировки при переходе на ФСБУ 6/2020 «Основные средства» напрямую зависят от того, насколько правильно пересчитана амортизация по ОС, разбираем подробно, начиная с новых понятий, установленных этим стандартом, а также элементы, формулы, правила начисления амортизации.

Что такое элементы амортизации

По ФСБУ 6/2020, в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих — новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта — сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью — предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности — это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко — это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного — ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины — не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» — 400 000 рублей — не уменьшает бухгалтерскую прибыль компании. А именно — на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента.

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат — сколько денег практически поступит в компанию от продажи объекта.

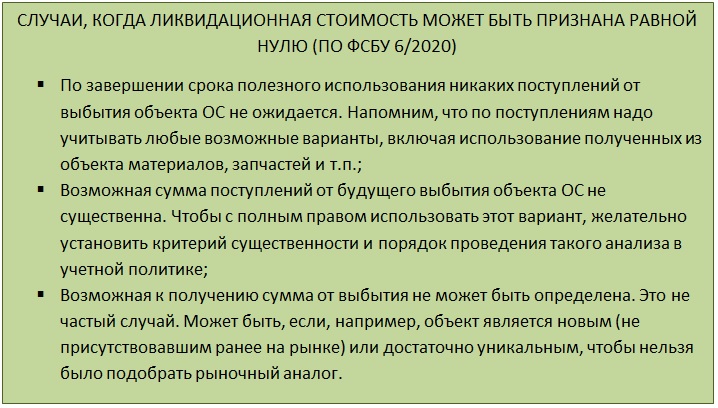

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен — срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод — по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход — не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9).

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год — на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Способ списания стоимости по сумме чисел лет срока полезного использования для начисления амортизации ФСБУ 6/2020 не предусмотрен.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

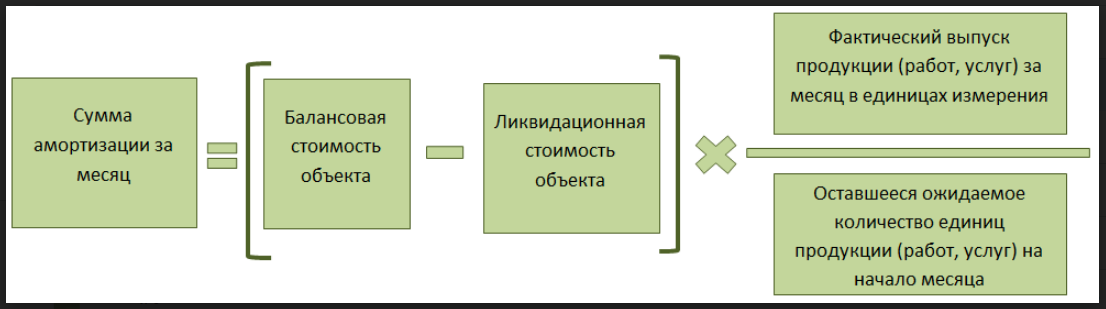

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Объем продукции (работ, услуг) для подстановки в формулу надо определять именно по тому, что выпущено. Не по отгрузке и не по выручке от продажи!

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность — укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

ФСБУ 6/2020 предусматривает несколько ситуаций, когда амортизацию не надо начислять. Так, не амортизируют:

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично — с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Что такое срок полезного использования

Учет основных средств характеризуется необходимостью регулярного начисления амортизационных отчислений. Это требуется для постепенного переноса стоимости фондов на результаты производственной деятельности. Величина этого показателя зависит напрямую от значения срока эксплуатации конкретного актива и может влиять на итоги расчета налогов на имущество и прибыль.

Что такое срок полезного использования ОС

Определение времени эксплуатации активов из числа основных средств относится к сфере регламентации ПБУ 6/01 и НК РФ. Налоговое право подразумевает под периодом полезного использования временной отрезок, на протяжении которого отдельный объект из группы основных фондов компании будет применяться в деятельности предприятия с целью извлечения финансовой выгоды (п. 1 ст. 258 НК РФ).

В налоговом учете предполагаемый период эксплуатации определяет, как будет рассчитываться амортизация по активу. Для этого по сроку использования идентифицируют его принадлежность к амортизационной группе. Установленные НК РФ и единым Классификатором категории в бухгалтерском учете могут не применяться при расчете амортизации.

ВАЖНО! Период эксплуатации необходимо определять на этапе постановки актива на баланс и его фактического ввода в эксплуатацию.

Срок применения в хозяйственной деятельности объектов основных средств субъекты предпринимательства определяют самостоятельно. Руководствоваться необходимо нормативными стандартами, Классификатором основных средств, действующей на предприятии учетной политикой и технической документацией по каждому объекту. В отдельных случаях можно ориентироваться на рекомендации производителя амортизируемого изделия.

От чего зависит величина периода полезного использования, как правильно его установить

На предполагаемую продолжительность периода эксплуатации актива влияют такие факторы:

Срок полезного использования зависит и от принадлежности к конкретной амортизационной группе. Таких категорий единым Классификатором (его положения зафиксированы Постановлением от 01.01.2002 г. № 1) предусмотрено 10:

ОБРАТИТЕ ВНИМАНИЕ! Если новое основное средство не перечислено ни в одной из законодательно установленных групп, то владельцу дается право самостоятельно установить период эксплуатации по сведениям из технической документации. При отсутствии необходимой информации о сроке использования объекта в техническом паспорте и других документах предприятие может сформировать письменный запрос производителю с целью идентификации временного потенциала эксплуатации актива.

Время полезного использования должно устанавливаться не только для новых активов, но и для изделий, которые ранее применялись другими лицами. При линейном методе формирования амортизационных отчислений по ним период амортизации устанавливается по такому алгоритму:

Особенность основных средств в том, что результаты начисления амортизации по налоговому и бухгалтерскому учету могут различаться. Это связано с разной методологией расчета и определения срока эксплуатации. По нормам бухгалтерского учета, озвученным в ПБУ 6/01, период использования идентифицируется с привязкой к таким факторам:

СПРАВОЧНО! В бухгалтерском учете нет обязательной привязки амортизационных расчетов к классификационным категориям основных средств, для налогового учета влияние этой системы классификации является основополагающим.

Для каждой из амортизационных групп основных средств предусмотрены минимальные и максимальные величины продолжительности эксплуатации. Предприятия наделяются правом самостоятельно устанавливать срок эксплуатации в предложенном диапазоне. Если в законодательные нормы вводятся изменения, затрагивающие порядок исчисления амортизации или определения срока эксплуатации активов, то субъекты хозяйствования должны придерживаться такой линии поведения:

При выявлении фактов ошибочного отнесения одного или нескольких объектов к конкретной амортизационной группе необходимо исправить ошибку в амортизационных вычислениях и сделать перерасчет базы для налога на прибыль. В ситуациях, когда такая ошибка стала причиной недоплаты по налоговым обязательствам, надо составить и подать в контролирующий орган уточненную декларацию, не дожидаясь проверки ФНС, произвести доплату налога с обязательным перечислением суммы пени. В бухгалтерском учете такой комплекс операций фиксируется при помощи бухгалтерской справки.

Изменение эксплуатационного периода

Для амортизируемых внеоборотных средств законодательством предусмотрена возможность корректировки срока эксплуатации в целях начисления амортизации. Корректировки допускаются в таких ситуациях:

Следствием одного из указанных действий становится удлинение периода эксплуатации актива за счет улучшения его характеристик и обновления изношенных элементов. Новый срок устанавливается с учетом ряда условий:

ЗАПОМНИТЕ! Перевод основного средства после преобразований в другую амортизационную группу невозможен даже в случаях, когда изменилось производственное предназначение объекта (Письмо Минфина от 03.10.2013 г. №03-03-06/1/40974).

В бухгалтерском учете процедура изменения времени предполагаемого пользования основным средством осуществляется без привязки к амортизационным группам. Главными критериями становятся оценочная стоимость, предполагаемые выгоды и степень изношенности оборудования. Произвести корректировку периода эксплуатации в бухгалтерском учете возможно только при условии, что такая операция закреплена в числе разрешенных в учетной политике.

Амортизация основных средств в бухгалтерском учете

Большинство основных средств, имеющихся у компаний, нужно амортизировать. Как рассчитать амортизацию, какой способ амортизации подходит тому или иному имуществу, расскажем в данной статье.

Что такое амортизация

Любое основное средство (ОС) со временем теряет свои первоначальные качества. Происходит его износ — как физический, так и моральный. Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат. По сути начисление амортизации влияет на конечную стоимость производимой продукции.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Срок полезного использования

ОС имеют разные сроки полезного использования (СПИ). Зачастую СПИ прописывает изготовитель в техническом паспорте основного средства. Если срок в документации не указан, владелец ОС вправе самостоятельно определить срок.

СПИ — один из основных параметров, который требуется для вычисления суммы амортизации.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Какой способ начисления амортизации выбрать

Выбирая способ начисления амортизации, следует помнить о том, что начислять амортизацию придется и в налоговом учете. Идеально, когда способ амортизации и в бухгалтерском, и в налоговом учете одинаков. Это упрощает учет.

Если амортизацию выгоднее списывать равными долями, подходит линейный способ. Если выгоднее списать большую часть стоимости в начале эксплуатации, подойдут второй и третий способы, описанные выше.

Учет начисленной амортизации

Все операции по начислению амортизации нужно отражать в учете проводками.

Дебет 20 (26, 44 и другие затратные счета) Кредит 02 — начислена амортизация по ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Где в балансе отражается амортизация основных средств?

Начисление амортизации отражают в учете проводками. Дебетуемый счет зависит от вида деятельности организации, от ее структуры и особенностей учетной политики, а также от того, где используется амортизируемое имущество. Дебет 20 (26, 44 и другие затратные счета), Кредит 02 — начислена амортизация по ОС.

Что такое ускоренная амортизация?

Компании вправе использовать коэффициент ускорения амортизации от 1 до 3. Его применяют при соблюдении определенных условий (ст. 259.3 НК РФ). Это работа в агрессивной среде, в промышленно-производственной или туристско-рекреационной зоне, ведение сельскохозяйственной промышленной деятельности, нахождение основного средства на балансе лизингодателя или использование его для морской добычи углеводородов. Ускоренная амортизация предусмотрена также для объектов с высокой энергоэффективностью и предприятий, которые используют основные средства для научно-технической деятельности.

Когда начинает начисляться амортизация основного средства?

Амортизацию основного средства начисляют с месяца, который следует за месяцем постановки его на учет. Допустим, компьютер оприходован в мае 2021 года, амортизацию бухгалтер начнет начислять с 01.06.2021.

Как амортизация влияет на налог на прибыль?

Амортизация — инструмент снижения налога на прибыль.При расчете налога на прибыль из доходов компании вычитают суммы начисленной амортизации по основным средствам и нематериальным активам.

Как начисляется амортизация по нематериальным активам?

Начисление амортизации по нематериальным активам с определенным сроком полезного использования бухгалтер начинает с 1 числа месяца, который следует за месяцем постановки актива на учет. Амортизацию производят до полного погашения стоимости либо списания актива с учета. По нематериальным активам с неопределенным сроком полезного использования амортизацию не начисляют.