что значит внебиржевой рынок сбербанка

Внебиржевой рынок ценных бумаг

Биржа не является единственной площадкой, предоставляющей инвесторам возможность заключения сделок купли-продажи активов. Альтернативой ей предстает внебиржевой рынок, позволяющий любому физическому лицу, обладающему достаточным капиталом, заводить счет и осуществлять работу с акциями и другими активами. В данной статье будут рассмотрены суть, принцип работы и первостепенные аспекты, закладывающие фундамент в понятие внебиржевого рынка.

Что значит внебиржевой рынок ценных бумаг

Внебиржевой рынок, иначе называемый ОТС (от англ. over-the-counter, что дословно переводится как «внебиржевой»), представляет собой инструмент для работы инвесторов с ценными бумагами за пределами биржи, а также служащий площадкой для заключения сделок между контрагентами.

Суть внебиржевого рынка состоит в долгосрочном инвестировании с целью получения дивидендных доходов по причине нечастого изменения котировок и упразднения значимости ликвидности финансов.

В определение внебиржевого рынка входят понятия организованного и неорганизованного рынков.

Идея организованного внебиржевого рынка состоит в наличии определенной площадки, деятельность которой, в свою очередь, направлена на процесс объединения заявок контрагентов. По сути, такой принцип работы кажется идентичным работе привычной биржи, однако в случае с рассматриваемым рынком средства инвестора не защищены, но при этом он имеет возможность выводить в разы больше денег, чем на бирже.

Отличие неорганизованного рынка ценных бумаг от организованного состоит в отсутствии четко регламентированных требований, ориентируемых на предмет совершения сделок. Ее участники самостоятельно договариваются обо всех тонкостях проводимой операции. Неорганизованный рынок отличается повышенной степенью риска и большим количеством мошеннических операций, производимых на нем.

Отличие внебиржевого рынка от биржевого

Внебиржевой рынок, в отличие от биржевого, не имеет строгих правил проведения операций купли-продажи, не ориентирован на акции и бонды наиболее надежных эмитентов, а также не обладает гарантией осуществления сделки ввиду отсутствия участия площадки.

Однако существуют и положительные аспекты различий между рынками. Например, в работе с внебиржевым рынком отсутствует формальная структуризация работы, ввиду чего инвестор может осуществлять сделки в любой удобный для него временной промежуток и из любого места, а также потенциально обеспечивается более высокая доходность, нежели на биржевом рынке.

Правила торговли ценными бумагами на внебиржевом рынке

Для получения доступа к торгам участнику внебиржевого рынка достаточно открыть брокерский счет у аккредитованного брокера. Также стоит отметить, что официальной цены на товар на внебиржевом рынке не существует, что позволяет брокеру устанавливать любую выгодную для него цену.

Проведение любых сделок в пределах внебиржевых площадок происходит по следующему принципу: клиент связывается с брокером и озвучивает желаемый результат от вложений, далее, принимая работу, брокер называет цену инвестиции, включающую процент за оказываемую им услугу, составляющий основной источник прибыли брокерской компании.

Как купить акции на внебиржевом рынке

Для приобретения акций существует два основных метода. Первый заключается в необходимости совершения звонка трейдеру и подачи ему торгового поручения, отталкиваясь от которого трейдер сможет понять, за какую стоимость и в каком количестве инвестор готов купить ценные бумаги. Второй же состоит в работе непосредственно с самой площадкой, позволяющей находить выгодные цены и сводить контрагентов для заключения сделок. О том, как купить акции на бирже, мы уже рассказывали.

Преимущества и недостатки внебиржевого фондового рынка

Преимущества внебиржевого рынка:

Недостатки внебиржевого рынка:

Кому целесообразно торговать на внебиржевом рынке

Внебиржевой рынок в большинстве своем предназначен для опытных инвесторов, которые по той или иной причине остались не удовлетворены условиями проведения сделок на бирже. Также рынок практичен в использовании для контрагентов, желающих иметь между собой непосредственную связь в процессе ведения переговоров. Также на внебиржевом рынке заключаются крупные сделки с большими объемами акций или облигаций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как купить акции, если они не торгуются на бирже?

На днях прочитал, что наш местный хладокомбинат собирается выплатить дивиденды по акциям. Можно и прикупить, но акций компании нет на бирже.

Вопрос: как приобрести акции, если они не торгуются на бирже? Не давать же объявление в газету в надежде на то, что кто-то из акционеров откликнется. Вряд ли большие пакеты акций меняют хозяев через «Авито», так?

Михаил, а почему бы и нет? Можно и через «Авито» попробовать, здесь главное — найти продавца. Но, конечно, ответственность и все риски при заключении такой сделки будут на вас.

Если бы акции торговались на бирже, то она взяла бы риски на себя, а еще гарантировала исполнение всех обязательств перед сторонами. Мы уже писали, как работает биржа.

Но очень многие компании не торгуются на бирже, хотя акции у них все же есть и их можно купить. Давайте разбираться.

Почему не все акции торгуются на бирже

Чтобы компанию допустили к торгам, ей нужно соответствовать строгим требованиям листинга. На Московской бирже, например, три уровня листинга, и для каждого из них разные требования. Для первого уровня они самые жесткие. Среди всех требований можно выделить такие:

Подробно со списком требований можно ознакомиться на сайте Мосбиржи.

Соответствие всем этим требованиям — постоянная и дорогостоящая для компаний работа, поэтому далеко не все из них могут себе это позволить.

При этом у компаний, которые не торгуются на бирже, также есть акции, дивиденды, а значит, и желание инвесторов совершать сделки с их ценными бумагами. Все эти сделки происходят вне биржи и называются соответствующе — внебиржевыми.

Инвестиции — это не сложно

Особенности внебиржевой сделки

Вот главные отличия внебиржевой сделки от биржевой:

Другими словами, на внебирже нет никакого общего стакана заявок, рыночной цены и вообще центрального контрагента, который берет на себя ответственность за исполнение и соблюдение сделки. Еще нет никаких стандартных или минимальных размеров лота и т. п. Есть только продавец и покупатель — и обо всем они договариваются сами.

Как купить акции вне биржи

Эти площадки не выступают гарантами или контрагентами, но сопровождают и упрощают процесс поиска и заключения сделки. В России такая площадка — RTS Board, на ней торгуется около 650 акций различных компаний, в то время как на Московской бирже их около 250.

Компания подключается к RTS Board, и далее участники площадки могут создавать заявки на покупку/продажу бумаг этой компании, находить себе контрагентов и так далее. При этом сам процесс заключения и сопровождения сделки также регламентирован RTS Board.

Презентация по RTS BoardPDF, 972 КБ

Вот список всех эмитентов, подключенных к RTS Board. В большинстве случаев в системе будут приведены так называемые индикативные цены — проще говоря, потенциальные или примерные.

Хорошая новость для инвесторов в том, что большинство брокеров имеют доступ к площадке — можно совершать сделки через своего брокера. Но торговля будет происходить не через терминал, а по телефону и может стоить дополнительных денег. Уточните это у брокера.

Какие еще есть варианты

Вы можете пытаться найти продавца через сервисы объявлений или взять в помощь специализированных дилеров. Никаких рекомендаций я давать не буду. Важно понимать, что все риски по организации, заключению договора, добросовестности контрагента при такой сделке вы берете на себя — и это помимо общего для внебиржи риска ликвидности. При этом если вы вдруг решите продать свои акции Сбербанка, то просто откроете торговый терминал или мобильное приложение своего брокера и за считаные секунды продадите бумаги на десятки или сотни тысяч рублей. А процесс продажи чего-то на внебиржевом рынке может оказаться очень непростым и долгим.

Так что рекомендую перед заключением внебиржевой сделки взвесить все за и против, а если все же решитесь, то заключать сделку только на RTS Board через своего брокера.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Разбор: что такое внебиржевой рынок, и какие сделки там совершают

Биржа – далеко не единственное место, где инвесторы могут совершать операции с акциями и другими активами. В том случае, если два контрагента хотят договориться напрямую на специальных условиях, они могут использовать так называемый внебиржевой рынок (Over The Counter, OTC).

Сегодня мы поговорим о том, как этот рынок устроен, чем отличается процесс совершения сделок на нем, и зачем здесь нужен биржевой брокер.

Примечание: внебиржевой рынок – это инструмент для опытных инвесторов, которых почему-то не устраивают условия сделок, которые они могут получить на бирже. Для совершения сделок на внебиржевом рынке понадобится открыть брокерский счет онлайн.

Что такое Over The Counter

Это децентрализованные рынки для совершения операций без посредников. Сделки на них проходят напрямую между двумя контрагентами. Для этого используется телефон, email, или специализированный софт (например, терминал Bloomberg).

На рынке OTC дилеры выступают в роли маркетмейкеров – участники объявляют цену, за которую готовы купить или продать определенный актив. Сделка проходит между двумя участниками, при этом другие игроки рынка не могут знать, по какой цене она была совершена.

Чем торгуют на внебиржевом рынке

На внебиржевом рынке инвесторы могут совершать операции с активами различных типов: от акций до всевозможных бондов, деривативов и структурных продуктов. Часто информации о конкретных финансовых инструментах в открытых источниках практически нет.

Соглашение, по которому проходит сделка, отличается от стандартного договора купли\продажи финансовых инструментов на бирже. В нем стороны согласуют такие условия, как цена покупки или продажи, вид инструмента, а также, возможные дополнения.

Риски

Устройство OTC-рынков подразумевает значительно более высокую степень риска. В частности, здесь есть риски контрагента – то есть вероятность того, что одна из сторон сделки обанкротится до того, как выполнит свою ее часть или не сможет сделать это в будущем.

Непрозрачность рынка OTC также способствует росту уровня риска. К примеру, во время ипотечного кризиса в США в 2007-2008 годах многие деривативы CDO (Collateralized Debt Obligation — облигации, обеспеченные долговыми обязательствами) и CMO (Collateralized Mortgage Obligations — облигации, обеспеченные ипотечными обязательствами) – торговались исключительно на рынке OTC.

Банки выпускали CDO на основе плохих жилищных кредитов, выданных людям, которые не могли их оплачивать или внесли минимальный первоначальный взнос. С развитием кризиса на рынке недвижимости США, такие финансовые инструменты стали токсичными, держатели массово пытались от них избавиться. Однако упавшая почти до нуля ликвидность сделала решение этой задачи крайне сложным.

Зачем нужен брокер

Чтобы избежать подобных ситуаций, инвесторам необходимо тщательно просчитывать возможные риски или привлекать специалистов, которые смогут это сделать. В этом как раз и заключается роль биржевого брокера при проведении таких сделок. В рамках внебиржевого рынка компания может быть как брокером, так и расчетным центром, помогая оценивать все риски.

К примеру, ITI Capital оказывает услуги сопровождения внебиржевых сделок с акциями, еврооблигациями, форвардными или опционными контрактами, структурными продуктами, РЕПО. Мы проводим сделки любой сложности с большим количеством финансовых инструментов.

Как торговать на бирже через Сбербанк-пошаговая инструкция для новичков

В жизни каждого из нас были и будут попадаться крутые возможности изменить свою жизнь. Иногда эта возможность лежит на поверхности долгое время, как бы предлагая себя в дело. Кто-то из нас ее подхватывает в последний момент, а кто-то так и не узнает, что судьба давала ему шикарный шанс.

1. Как разогнать брокерский счет с 50 000 до 100 000 рублей. Описание в группе Вконтакте

А на секундочку, топ-менеджер Газпрома может получать в месяц от 300 000 рублей.

Несмотря на то, что у Сбербанка есть много неудобных для спекулянтов моментов в торговле на Московской бирже, все же я его рекомендую. Ну а о неудобных моментах мы поговорим дальше в статье.

Какие брокерские услуги у Сбербанка есть

Вообще Сбербанк позиционирует свою брокерскую деятельность именно, как инвестирование. Это мне кажется вводит многих людей в заблуждение. В моем понимании инвестирование-это покупка на длительный срок ценных бумаг. В ходе этого длительного срока часть активов может докупаться в инвестиционный портфель или сбрасываться. И под этим лозунгом Сбербанк дает доступ:

Разгуляться есть где, хоть новичку, хоть опытному трейдеру. Осталось только разобраться с чего, собственно, начать. Но это очень обширная тема. Затронем частично. А в целом, хорошо мозги пропесочиваю в отдельной статье про трейдинг. Почитайте, вдруг вы до сих пор в розовых очках разбираетесь с этой темой.

Что нужно сделать, чтобы торговать через Сбербанк

Проще процедуры открытия счета, чем в Сбербанке я не встречала. Но, конечно, желательно,чтобы у вас был какой-то вклад или карта в этом банке. Я открывала брокерский счет онлайн в Сбере и тут же получила номер брокерского договора, который нужен для установки того же Сбербанк-инвестор. А на следующий день мне пришла sms на телефон с паролем.

Но у Сбербанка уже можно торговать через маленький экран смартфона через приложение Сбербанк Инвестор.

Не считаю, что это хороший вариант для торговли, но имеет место быть. Мне лично, не по душе торговля через приложение. Лучше бы его не было. Мало того, что люди и так в иллюзии легких денег, так еще и доступность к рынкам через смартфон. А смартфон сейчас есть у каждого. Вряд ли кто-то будет обучаться и разбираться. Все сразу хотят миллионы, чтобы улучшить свою жизнь.

Для торговли на бирже через Сбербанк желательно, но не обязательно, иметь счет в этом банке.

Для торговли можно использовать компьютер и смартфон (планшет). Можно вместе использовать, а можно и по отдельности.

Не нужно быть индивидуальным предпринимателем. Брокер работает с физическими лицами, и отчитывается по налогам за них сам.

Какие комиссии есть при торговле через Сбербанк

Комиссии за сделки на Фондовом рынке

| При объёме сделок до 1 000 000 ₽ включительно | 0,060% |

| 1 000 000 – 50 000 000 ₽ включительно | 0,035% |

| Свыше 50 000 000 ₽ | 0,018% |

Комиссии на Срочном рынке

| Комиссия за совершение сделок | 0,5 ₽ за контракт |

| Комиссия за принудительное закрытие позиций | 10 ₽ за контракт |

Комиссии на Валютном рынке

| При объёме сделок до 100 000 000 ₽ включительно | 0,2% |

| Свыше 100 000 000 ₽ | 0,02% |

Каков минимальный порог входа на биржу

Нет никаких ограничений по входу. Уже по самой процедуре заключения брокерского договора видно, что они готовы открыть врата биржи для любого, у кого хватит серого вещества в голове, чтобы открыть счет. Он готов стать посредником между биржей и вами, даже если у вас на карту падает только пенсия в размере 12 000 рублей.

Брокер заинтересован в большом привлечении клиентов. Пускай даже они не сразу будут торговать. Главное, чтобы открыли брокерский счет!

Брокер преследует свои цели, а у нас физических лиц свои. Поэтому использовать эту возможность надо, потому что не у всех брокеров нет минимального порога вхождения. У Сбербанка нет такого порога!

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

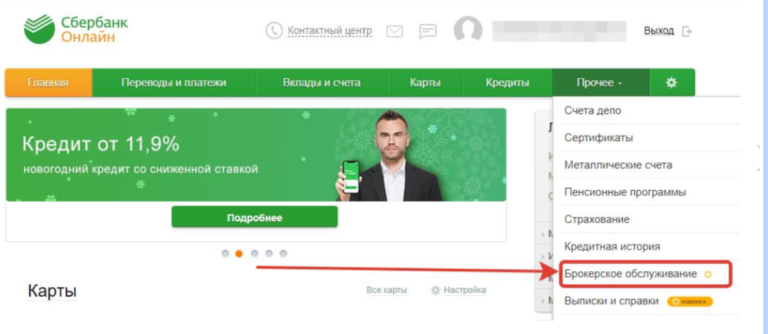

Заходим в личный кабинет Сбербанк-онлайн. И в разделе «Прочее» выбираем пункт «Брокерское обслуживание».

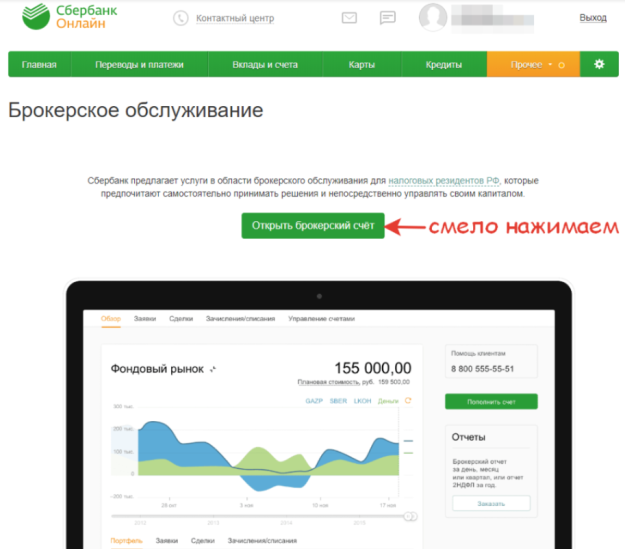

Нажимаем кнопочку «Открыть брокерский счет».

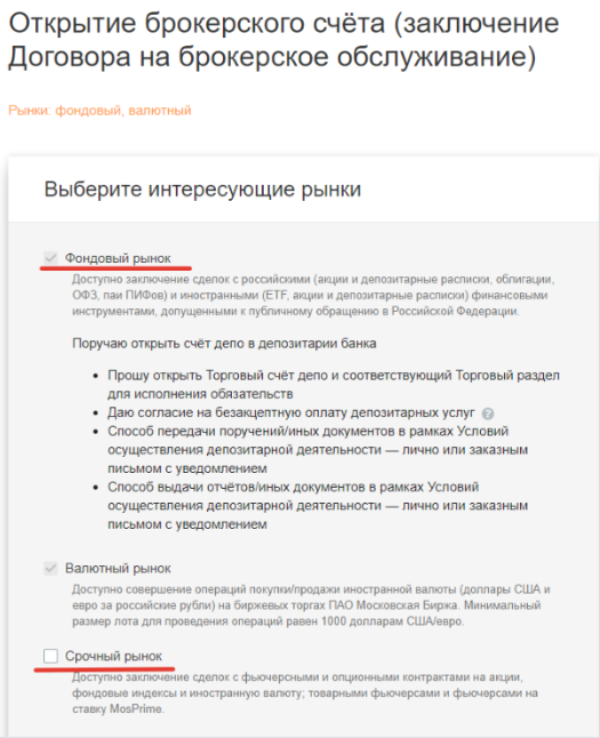

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

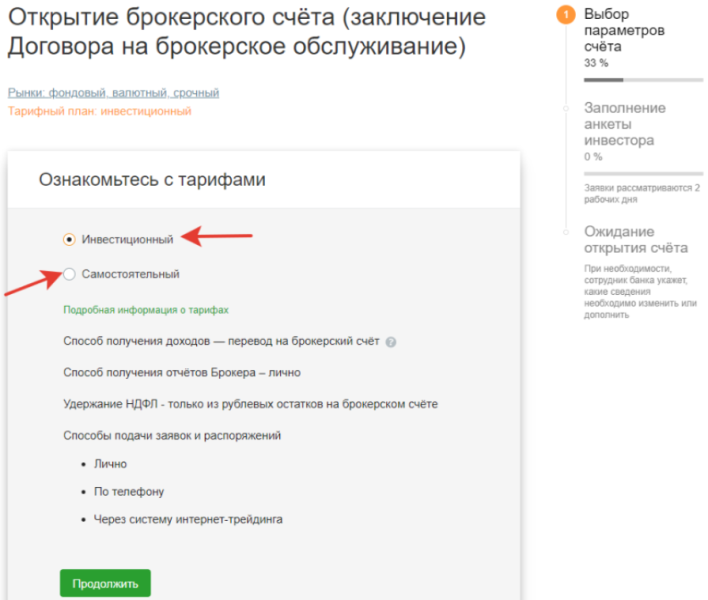

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф «Самостоятельный». (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

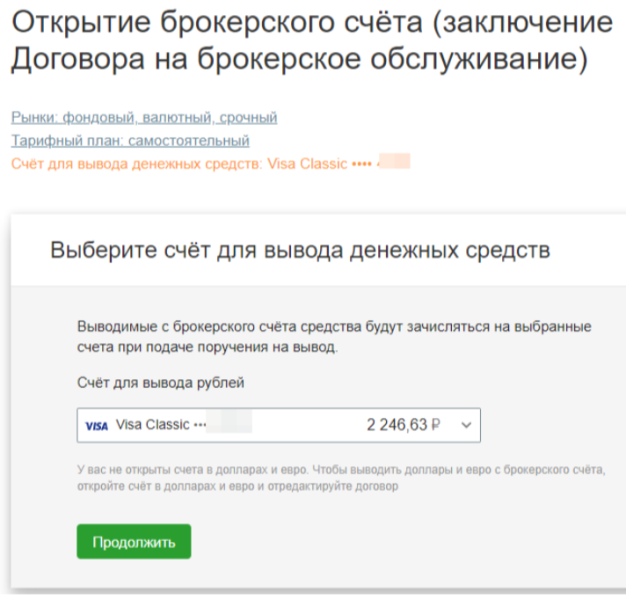

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

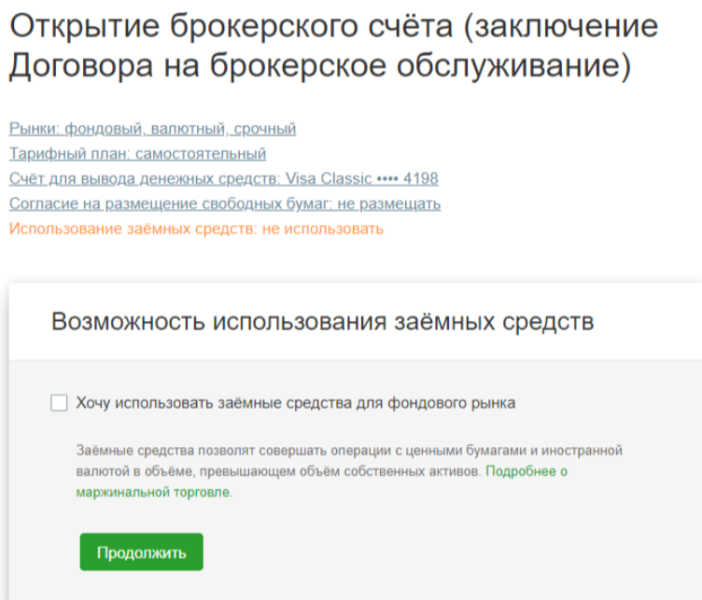

Поставить галочку на против пункта «использовать заемные средства» не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

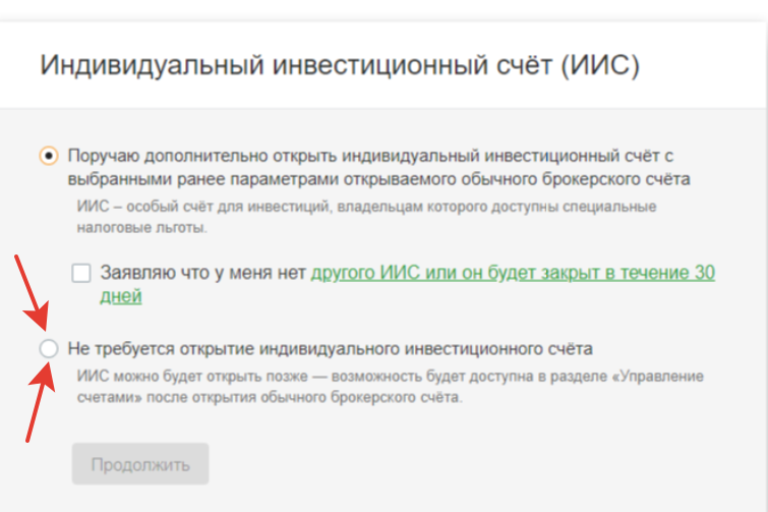

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

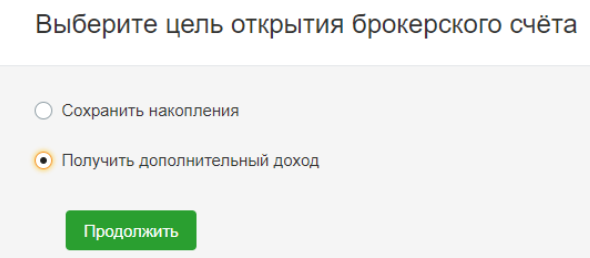

Цель открытия брокерского счета-получить дополнительный доход.

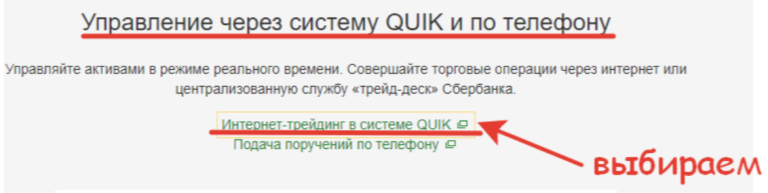

Обязательно выбираем на следующем шаге «Интернет-трейдинг в системе Quik».

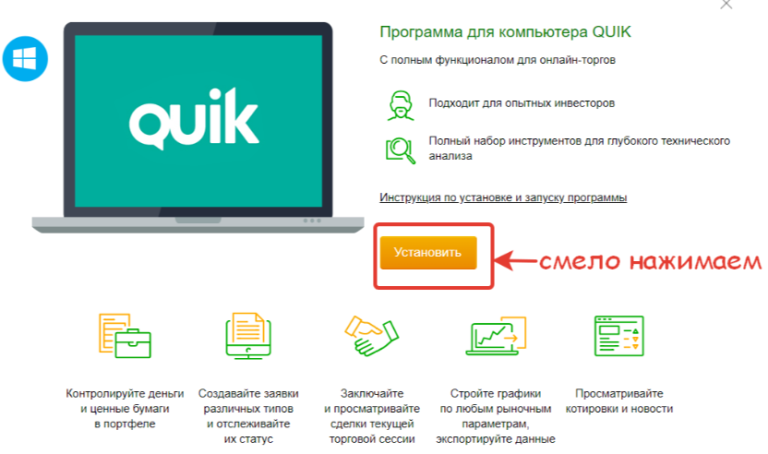

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.

Как пополнить брокерский счет

Проблем с пополнением счета у Сбербанка нет вообще. При заключении брокерского договора, банк предоставит Вам реквизиты.

Они выглядят достаточно банально, все примерно также, как мы оплачиваем в повседневной жизни счета.

Пополняем брокерский счет в интернет-банке Сбербанк

Если подзабыли информацию про торговые площадки, вот вам напоминалочка:

Пополняем брокерский счет в мобильном приложении Сбербанка

Здесь пополнение брокерского счета даже удобней и можно сделать в любой момент.

1. Заходим со своего телефона по паролю в Сбербанк и выбираем пункт «Платежи»-«Остальные»

2.В поисковой строке вручную с помощью виртуальной клавиатуры набираем фразу-Пополнение брокерского счета.

3.Появится окно для заполнения нужных анкетных данных: наименование рынка ( где вы собираетесь проводить торговые операции), код брокерского договора.

Всю финансовую операцию подтверждаем через sms.

Пополнение брокерского счета через офис Сбербанка

Пополнение брокерского счета с карт других банков

Если вы хотите пополнить брокерский счет не со своих счетов, открытых в Сбербанке, а других банков, то нужно прийти в офис банка с этими данными:

Корреспондентский счет: xxxxx xxx x xxxx xxxxxxx

Банк получателя: ПАО Сбербанк

Счет получателя: xxxxx xxx x xxxx xxxxxxx

Код участника: xxxxxxxxxx (указывается при платежах со счета, открытого в Сбербанке)

Точное наименование торговой системы в которой собираетесь совершать операции (например, ТС ФБ ММВБ или ТС FORTS)

Код договора xxxxx

Демосчет у брокера Сбербанк

Здесь для вас две новости:

У брокера Сбербанк на январь 2020 года нет услуги открыть демо-счет в программе QUIK или Webquik.

Но в приложении Сбербанк-Инвестор можно открыть демо-счет.

Хотя на мой взгляд, демо-счет в Инвесторе бесполезный. По мне так, если и ставить демо, то для ознакомления с функционалом самого приложения. Я так и сделала, но потом удалила.

Торговать через приложение Сбербанк Инвестор-это прямой слив капитала!

Я даже не представляю как можно спокойно спать, выставляя там приказы вслепую, опираясь на какой-то не информационный график в маленьком окне смартфона.

Торговля через приложение Сбербанк Инвестор

Установка на смартфон Сбербанк Инвестор

Для того, чтобы установить приложение нужно зайти на сайт и набрать в поисковой строке «Сбербанк Инвестор».

Приложение Сбербанк Инвестор выглядит так в Play Markete:

Нажимаем-Установить, выбрав те мобильные устройства, которые привязаны к Google-аккаунту. Всю эту процедуру я делала со своего компьютера. И после этих манипуляций у меня автоматически на рабочем окне моего смартфона появился ярлык «Сбербанк Инвестор».

Теперь нажимаем на значок Сбербанк Инвестор уже на смартфоне. В окошке у нас спросят номер брокерского договора и пароль.

Невозможно работать в приложении Сбербанк Инвестор, если у вас нет брокерского договора со Сбербанком.

Ну, а если он у вас есть, то вводите номер договора, а пароль запрашиваете, нажав на кнопочку ниже «Получить пароль».

На скрине выше эта кнопочка подсвечивается оранжевым цветом.

Здесь система безопасности опять запросит у нас номер брокерского договора и отправит sms. У меня не получилось с помощью пароля с первого раза зайти. Все зависло, хотя у меня и Android очень шустрый и правильно данные ввела. Система так и не отвисла.

Пришлось чуть позже заново вводить номер брокерского счета и пароль, присланный в формате sms. Вторая попытка была удачная и я в системе Сбербанк Инвестор, хотя не сразу. Пришло еще одно sms, где был пароль уже более сложный. Это временный пароль, сгенерированный автоматически системой.

Вот после этого я уже оказалась внутри системы. И сразу нажимаю на нижнюю панель, выбирая «Рынок»-«Акции». Меня переносит сюда.

Запаздывают ли графики и подгрузка котировок в Сбербанке Инвестор в сравнении с реальными торгами?

Я хочу сравнить насколько отстает реальная торговля в приложении от реальных торгов?

На скрине из Сбербанк Инвестор на 17-32 мск котировка акций Сбербанка 257,13

Мне понадобилось несколько минут, чтобы сделать скрин из программы Quik, где уже не демо-версия подобия площадки, а реальный терминал Quik, где торги проходят в реальном времени без каких-либо задержек.

Цена за 2 минутки изменилась, но в целом ничего не отстает от реальных торгов. Это плюс!

Изменение настроек внутри Сбербанк Инвестор

Теперь попытаемся переключить график с линейного на свечной, ну или, на худший вариант, на барный. Ни кнопок, ни подсказок, чтобы сделать это-я не нашла.

Единственное, что можно сделать, нажимая на круглые зеленые кнопочки, переключать временные интервалы:

Этого для торговли и даже для инвестирования недостаточно.

Я думаю, тот кто это приложение разрабатывал и те кто его внедрял, делали его с другой целью. С перспективой перехода людей на доверительное управление. Потому что ни один опытный трейдер не будет работать через это приложение.

Я, никогда и ни за какие деньги! Их здесь быстренько все потеряешь.

Продаем и покупаем акции через Сбербанк Инвестор

Чтоб продать или купить акции того же Сбербанка, нужно нажать на кнопку: зеленую или оранжевую. Выше на скрине эти кнопки хорошо видны, но я еще раз для вас крупным планом продублирую:

И думаете, вы после этого купите акции? Нет! Перекидывает в окно, где нужно вести код из sms, который должен прийти на телефон. Пока я этот sms в ленте телефона нашла, пока ввела, прошла целая вечность.

Для спекуляций вообще не подходит Сбербанк Инвестор!

Если брать инвестирование, смысл в самом названии приложения, то тоже не подходит. По таким графикам я не знаю, как можно принимать решение. Да даже на таком маленьком экране, если у меня монитор компьютера как у среднего по размеру телевизора.

Зато во вкладке «Идеи» нижнего меню, сразу предлагаются продукты инвестирования:низкого, среднего и высокого уровня.

Низкий уровень риска в торговле через Сбербанк Инвестор

При переходе по вкладке «Идеи» нам выпадают три уровня инвестиций вместе со Сбербанком. По умолчанию у меня сразу открыт «Низкий уровень инвестиций». Что тоже, скорей всего, не просто так. Это должно заинтересовывать клиентов любого социального уровня). П отому и сразу пишут, что доход выше, чем в банке и с учетом инфляции.

И любой человек, скорей всего подумает, что это отличный вариант инвестиций.

Он скажет: «Ведь с этими акциями все так сложно и нет гарантии заработка, а здесь гарантированный доход.»

Начнем с облигаций в Сбербанке Инвестор. Вот пример первого попавшего предложения в «Низких уровнях инвестиций»:

Давайте самый первый из перечня раскроем и посмотрим.

И здесь представлены следующие инвестиционные идеи:

| Название актива | Расшифровка | Потенциальная доходность | Гарантия возврата вложенных денег | Рекомендованный срок вложения |

| ИОС на нефть сорта Brent | Облигация Сбербанка с доходностью, зависящей от динамики цены нефти сорта “Brent” | 9% | 100% гарантия возврата номинала | 1 год |

| ИОС на индекс SBERREIT | Облигация Сбербанка с доходностью,зависящей от значения индекса”Международные фонды недвижимости” | 10% | 100% гарантия возврата номинала | 3 года |

| ИОС Top Brands | Облигация Сбербанка с купоном эффекта памяти, зависящим от динамики цен акций компаний производящих продукты питания и детские игрушки | 8,5% | 100% гарантия возврата номинала | 2 года |

| ИОС на рост рубля | 12,5% | 100% гарантия возврата номинала | 6 месяцев | |

| ИОС на Лукойл | Облигация Сбербанка с доходностью, зависящей от цены акций “Лукойл” | 15% | 100% гарантия возврата номинала | 3 года |

| ETF Индекс Корп. Облигаций | Биржевой фонд,стирующий в рублевые корпоративные облигации, входящие в состав Индекса Мосбиржи корпоративных облигаций 1-3 или максимально приближенные по параметрам к Индексу. | 8% | 1 год | |

| ETF Индекс Мосбиржи | Биржевой фонд “Сбербанк-Индекс Мосбиржи полной доходности “Брутто”” | 15% | 3 года | |

| ETF-Индекс гособлигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Государственных облигаций Московской биржи пропорционально индексу. | 7% | 1 год | |

| ETF Индекс еврооблигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Мосбиржи российских ликвидных еврооблигайи пропорционально индексу. | 4 % | 3 года | |

| Еврооблигации доход в USD-ETF | ETF на корпоративные еврооблигации, российских эмитентов в долларах США | 4% | 3 года | |

| Облигация Сбербанка | Облигация | 6,4 % | 100% возврат номинала при погашении | 4 года |

| ОФЗ-н | Трехлетние рублевые облигации, размещаемые Министерством финансов | 5,81% | 1 год |

Умеренный уровень риска в торговле через Сбербанк Инвестор

Здесь представлены следующие инвестиционные решения с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 10% :

Выбираем нажатием эту вкладку и видим сразу предложения инвестиционных идей.

Это уже более рискованные вложения сроком больше одного года. А это уже риск. Ведь неизвестно, что может произойти за три года в нашем неспокойном мире. Один из вариантов инвестиций, в какой-то биржевой фонд с получением прибыли в случае роста котировок, и дивидендных выплат китайских молодых компаний.

Высокий уровень риска в торговле через Сбербанк Инвестор

Здесь представлены только акции таких Российских компаний с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 15% :

Инвестиции в эти акции рекомендуют от трех лет и более. Это уже инструменты, где рост никто не гарантирует. Он только прогнозируется по показателям этих компаний.

Недостатки и плюсы брокера Сбербанк

Как торговать в Сбербанк через Quik

Как расторгнуть договор брокерского обслуживания

Я попробовала закрыть свой брокерский счет Сбербанк через личный онлайн кабинет и у меня не получилось. Там это не предусмотрено. Нет даже такой функции.

Это связано с тем, чтобы подстраховаться от мошенников.

Важно! Обычно в крупном городе такой офис один на весь город.

Если вы не нашли офис брокерского обслуживания Сбербанка в этом списке, то можно позвонить на номер 900 и уточнить конкретно № отделения, адрес и часы приема граждан.

Важно! Обычно отвечает голосовой робот. Нужно дождаться, когда он скажет всю автоматическую информацию и на предложение: «Чем я могу Вам помочь?» Вам нужно сказать фразу: «Соединить с брокером».